银行综合信用评分不足怎么办?“综合信用评分不足”:银行可能涉嫌违规

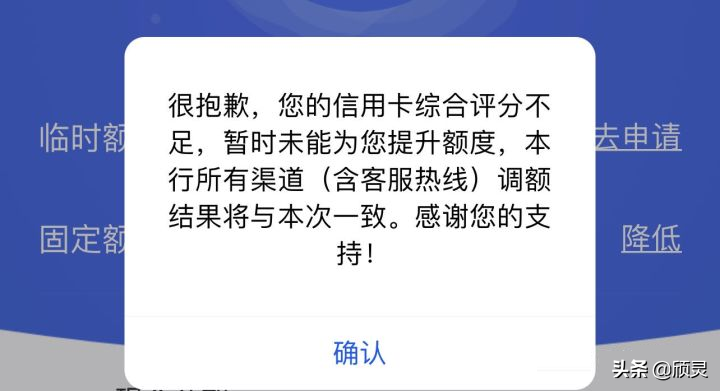

有不少人申请信用卡后,都会收到类似这样的提示:“经我行审批,您的综合评分不足......”,大多数都是这样的理由,很多人不清楚“综合评分”到底是哪路神仙?

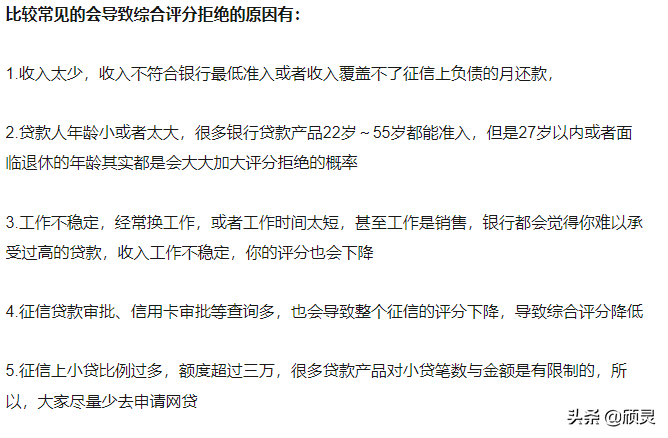

什么是综合信用评分?哪些原因会导致综合评分不足?(sohu.com)一文中解释:

如果这是真的,银行可能涉嫌违规了。自2020年11月1日起施行的《中国人民银行金融消费者权益保护实施办法》下称《实施办法》,第十四条规定:银行、支付机构应当尊重社会公德,尊重金融消费者的人格尊严和民族风俗习惯,不得因金融消费者性别、年龄、种族、民族或者国籍等不同实行歧视性差别对待,不得使用歧视性或者违背公序良俗的表述。也就是说,银行是不得除非不到法定年龄,是不能以性别、年龄、种族、民族或者国籍等作为拒绝发卡原因的,当然也不能做为评分模型的变量。

即使上面那些原因是网友杜撰的,银行并没有用年龄因素来拒发信用卡,用“综合评分”的理由仍然涉嫌违规。上述办法第十七条规定: 银行、支付机构对金融产品和服务进行信息披露时,应当使用有利于金融消费者接收、理解的方式。这种让消费者在网上四处询问的“综合评分”,显然不符合《实施办法》的要求。

在美国,《公平信贷机会法案》(Equal Credit Opportunity Act,简称ECOA)规定,当放贷机构基于信用报告对消费者的信贷申请采取不利于消费者的行动时(例如,拒绝消费者的信贷申请、终止账户或者是拒绝提高信用额度的请求),必须应消费者请求向其解释采取行动的具体原因。《实施办法》之前,《个人贷款管理暂行办法》的第二十一条要求:对未获批准的个人贷款申请,贷款人应告知借款人。遗憾的是没有要求详细解释采取行动的具体原因,所以尽管像信用卡这种从国外引进来的产品,就像进口汽车似的,只要能应付得了监管,消费者并没有办法,银行便对其做了“简配”,一句“综合评分不足”应付了事。

除了以上这些原因之外,还有两种可能:一是,银行使用了一些没有经过授权的数据,对消费者的信用状况进行评价,而这些数据又不敢对客户说明。二是,开发评分的“拒绝原因代码”对技术要求很高,做得不好,轻者是理由互相冲突,解释不清,不好向客户交待;重者可能泄露银行的评分模型,让恶意欺诈的人钻了空子。

无论哪种原因,都是侵犯了金融消费者权益,监管都应该让银行给出拒贷的具体理由。