年终奖怎么计税划算(选择哪种计税方式更划算)

什么是“全年一次性奖金”?个税年度汇算时“全年一次性奖金计税方式”怎么选择,最划算?今天,我们一起来学习~

01、什么是“全年一次性奖金”?

根据《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)第一条规定,全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。

上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

02、全年奖如何单独计税?

根据《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号),全年一次奖金选择单独计税时,以全年一次性奖金收入除以12个月得到的数额,按照综合所得月度税率表,确定适用税率和速算扣除数,计算应纳税额。

举例来说,小张年底取得奖金4.2万元,选择享受全年一次性奖金单独计税政策。在计算税款时,首先,用42000元除以12个月得出3500元;其次,从综合所得月度税率表中,查找3500元对应税率为10%,速算扣除数为210;最后,用该笔奖金收入乘以税率,再减去速算扣除数,得到应纳税额。即42000×10%-210=3990元,小张的全年奖应纳税3990元。

当然,全年一次性奖金也可以选择并入当年综合所得计算纳税。

03、今年发放的全年奖还可以单独计税吗?

可以。根据财政部、税务总局发布的《关于延续实施全年一次性奖金等个人所得税优惠政策的公告》(财政部 税务总局公告2021年第42号)规定,居民个人在2022年1月1日至2023年12月31日取得全年一次性奖金,可以继续选择享受单独计税优惠政策。

04、为什么汇算时看不到年终奖?

不少纳税人反馈确实有取得单位发放的符合政策规定的全年奖,但在个税APP查询收入纳税明细时没有看到全年一次性奖金记录,或者汇算申报时未看到奖金计税方式选择。出现这种情形,主要原因是由于扣缴单位在发放年终奖的次月办理扣缴申报时,没有选择使用“全年一次性奖金”方式进行申报,而是将该笔奖金并入了当月发放的工资薪金内一并进行了申报。

如果出现上述情况,请您及时与发放全年奖的单位取得联系,了解单位预扣预缴申报详细情况,做好后续申报更正等操作。

05、全年奖选择哪种计税方式更划算?

年度汇算期间,在选择全年奖计税方式时,建议您根据自身情况,选择对您更为有利的计税方式。您可以登录手机个税APP,在汇算申报时分别选择按合并计税或单独计税方法,个税APP会自动算出结果,比较一下,哪种划算选择哪种就可以了。

接下来,小编将手把手带您使用APP试算并判断最划算的全年奖计税方式:

(一)查询汇算年度内是否有取得全年一次性奖金收入。

1.在个税APP主页点击【2021综合所得年度汇算】专题页-【开始申报】即可快速进入汇算申报界面。

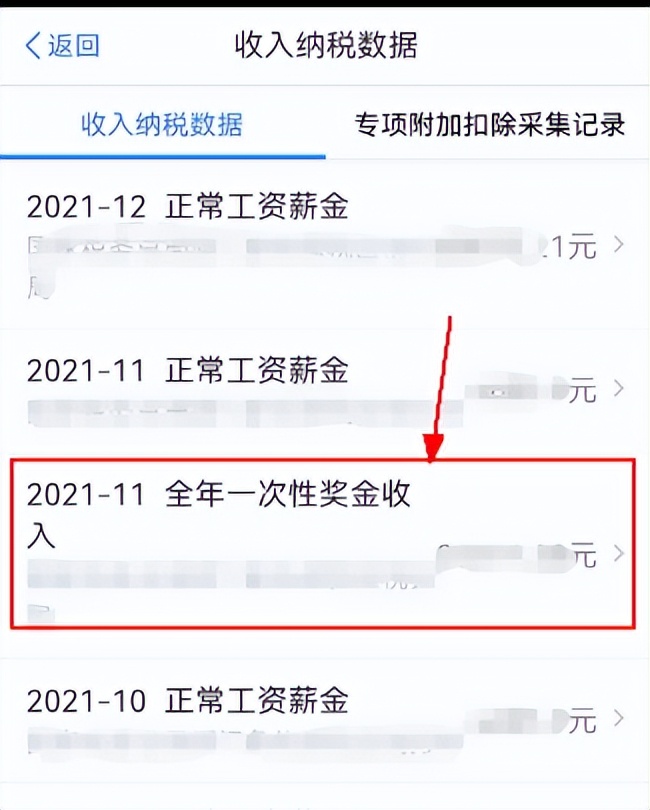

2.在汇算申报的第一个界面,您可以点击【查看收入纳税数据】查看2021年度是否有全年一次奖金预扣预缴的收入数据。

(二)通过汇算申报试算功能,确定全年奖选择哪种计税方式更划算。

1.查询确认2021年度内确实有确定全年一次性奖金收入后,点击【返回】,回到汇算申报界面,选择填报方式为【我需要申报表预填服务】,点击【开始申报】。

2.在汇算申报的【收入和税前扣除】界面,对于存在全年奖预缴申报数据的,可以看到在【工资薪金】一栏有一行红字提示,需要您手动确认奖金计税方式。

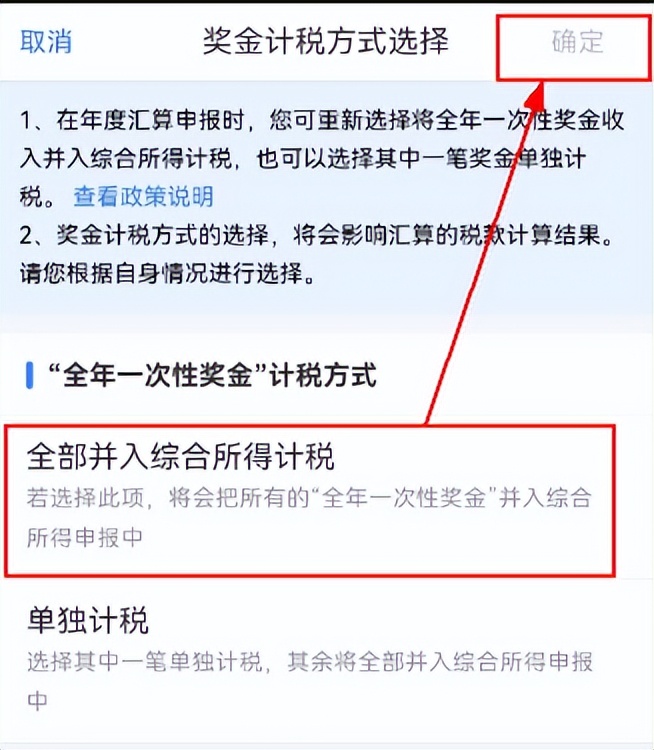

3.点击【工资薪金】这一栏,进入奖金计税方式选择界面,在这里小编先选择全年奖【全部并入综合所得计税】,确定后返回汇算申报主界面。

4.在汇算申报的【税款计算】界面,即可查询全年奖选择并入综合所得的计税情况了,这里小编试算的结果是应补税额1421.8元。

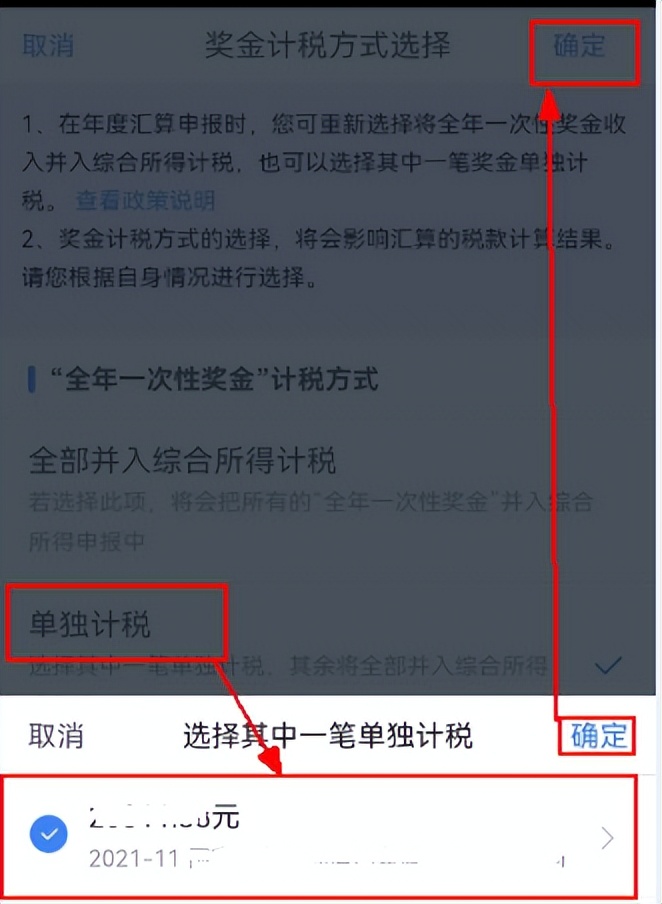

5.返回到【收入和税前扣除】界面,再次点击【工资薪金】一栏,点击【奖金计税方式选择】,切换到全年奖【单独计税】方式,对于年度内存在多笔全年奖收入的,纳税人需要确认其中一笔奖金进行单独计税,其余奖金全部并入综合所得计税。

6.再到汇算申报的【税款计算】界面,即可查询全年奖选择单独计税的纳税情况了。选择奖金单独计税后,小编的试算的应纳税额变为0,即年度汇算无需退补税。

在小编的上述操作示例中,通过个税APP的自动试算,显然是把全年奖选择单独计税更加划算。而现实中每位纳税人的收入和扣除情况都不尽相同,相信通过上面的示例方法,您也可以快速试算并最终选择最适合于您的全年一次性奖金计税方式了。

赶紧拿起手机,下载个人所得税APP试算一下您的全年奖吧!