此举或将使得网商银行服务小微企业的数量再上一个数量,网商银行2021年报亮相!累计服务超4500万小微

4月29日,蚂蚁集团发起成立的网商银行发布2021年年报。

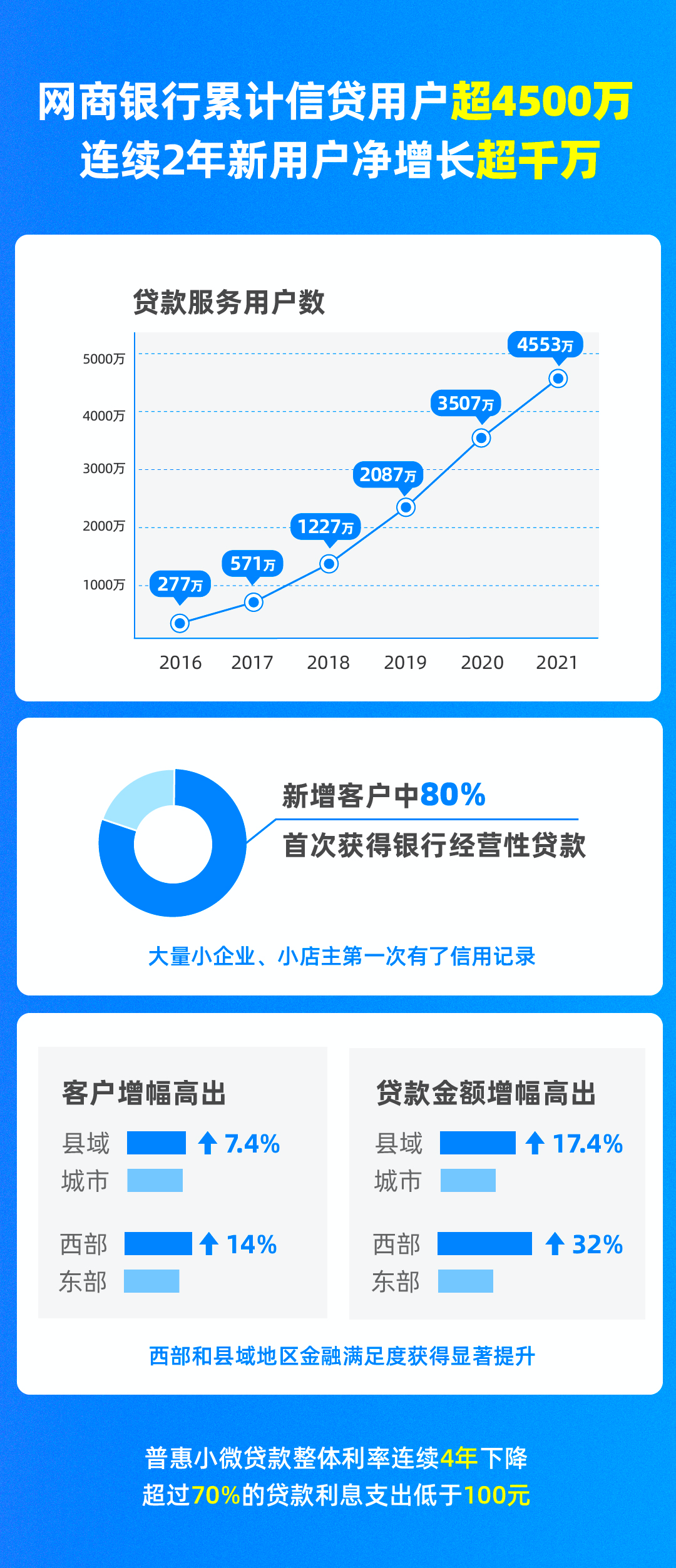

数据显示,网商银行整体经营稳健提升,数字信贷业务服务小微超过4500万,营业收入139亿元,净利润20.9亿元,小微贷款不良率与上年基本持平,为1.53%。

从其年报看,网商银行与许多商业银行形成了差异化发展路径,首次提出并明确了三大定位,将自身定位为“金融体系的补充者”、“服务小微的助手”、“金融科技的探索者”。

「金融补充者」:首贷户占比8成

作为银保监会批准成立的中国首批民营银行之一,同时又是蚂蚁集团发起成立的互联网银行,外界一直以来期待其特殊基因能为行业发展带来新的变化。

从其近几年发展数据分析看,网商银行服务客户数稳步攀升,连续2年新用户净增长超1000万,最近一年新增用户超过8成是经营性首贷户。在此次年报中,网商银行首次提出并强调其将「补充者」作为角色定位之一,董事长金晓龙表示,网商银行更加关注“空白市场”和“薄弱地带”。

网商银行自成立初,将其服务群体聚焦在小微金融市场。从其年报可以看到,目前其小微服务对象已涵盖了电商、码商、供应链商家、经营性农户、卡车司机等等群体。

专注服务小微,一是基于长期以来小微经营者的融资需求存在显著共性:由于缺乏抵质押物,对信用贷款有较大需求,急需资金用于日常经营周转,需求金额小,具有“短、小、频、急”的属性。

与此同时,小微经营者在我国经济中地位举足轻重, 2021年,我国市场主体突破1.5亿户,个体工商户数量突破1亿,仅个体工商户就带动了近3亿人就业,服务小微对实体经济发展有着关键性作用,“小微企业兴,则实体经济活”,小微金融也是国家长期鼓励的发展方向。

其年报显示,2021年,小微用户平均贷款时长约三个月, 超过70%的贷款利息支出不高于100元,普惠小微贷款整体利率连续4年下降。借助数据技术优势和互联网运营手段,通过3分钟申请、1秒钟放款、全程0人工干预的无接触贷款“310”模式,网商银行的差异化发展路径,正好匹配了小微经营者的融资属性,占据了服务小微金融的“空白市场”, 和同行形成错位竞争。

截至2021年底,网商银行累计服务2000万县域小微经营者和农户,占到总服务客户数近一半。这其中,县域客户数增幅较城市客户增幅高出7.4%,当年贷款金额增幅高17.4%;西部客户增幅也比东部高14%,当年贷款金额增幅高出32%。县域及西部地区业务增速显著高于城市和东部地区,说明网商银行过去一年在“薄弱地带”发力更为明显。

「开放银行」:拓展多类合作伙伴

2020年,网商银行将打造中国式开放银行作为其未来5年的核心战略,2021年报显示,其再次强调了开放的定位,并称“希望未来成为社会各界支持服务小微的助手”。

从其年报可以看出,基于自己的开放银行战略,网商银行开展了大量对外合作,合作伙伴在过去两三年每年都有新的拓展,从2021年看,其合作伙伴种类已包含银行、县域政府、税务局、融资担保公司、品牌等等。

将开放作为战略,加速其触达了更多过去覆盖不到的长尾客群,为其拓展了服务场景与市场规模。比如,与全国29个省级税务局签约,通过“银税互动”累计服务200万小微客户,其中超9成年销售额在500万以下;与18个省市的融资担保公司开展合作,发放担保贷款近500亿,担保小微企业超50万户。

而另一方面,小微群体在经济发展中至关重要的作用,服务小微经济,也是大量机构的重要工作。相关人士表示,尽管各界机构有迫切服务小微的意愿,但如何筛选、如何触达、如何服务,是摆在他们面前的难题。

以县域地区为例,不少农村地区的中小金融机构,在服务三农金融服务方面有丰富经验,并且有线下触达优势,但受制于传统手段,效率低、成本高、风控难,只能服务农村市场的少数大客户,客户群体不能有效扩大。而如何服务更多县域小微和农户,通过金融手段支持县域经济的长远发展,是众多地方政府关注的重点。

自2018年起,网商银行开始探索与县域政府合作,运用数据化风控取代传统风控方式,为县域用户建立专属的数字化风控模型,建立更精准的数字画像,从而提供更高的数字信贷额度。从其2021年报可以看出,目前全国超过1000个涉农县区与网商银行就数字普惠金融达成合作,已占到全国县域总数近一半。

行业人士分析称,近年来,开放银行模式成为全球银行业数字化转型的方向,我国很多银行近年也探索了开放银行模式,其目的是将金融服务嵌入各类场景,发现并满足用户各种新型金融需求。而金融科技能力是打造开放银行的基础,也成为了难点和门槛。但在这方面,科技银行有数据及风控技术,对于触达长尾客户的丰富场景,具备先天优势。

「科技探索者」:投入增长59%

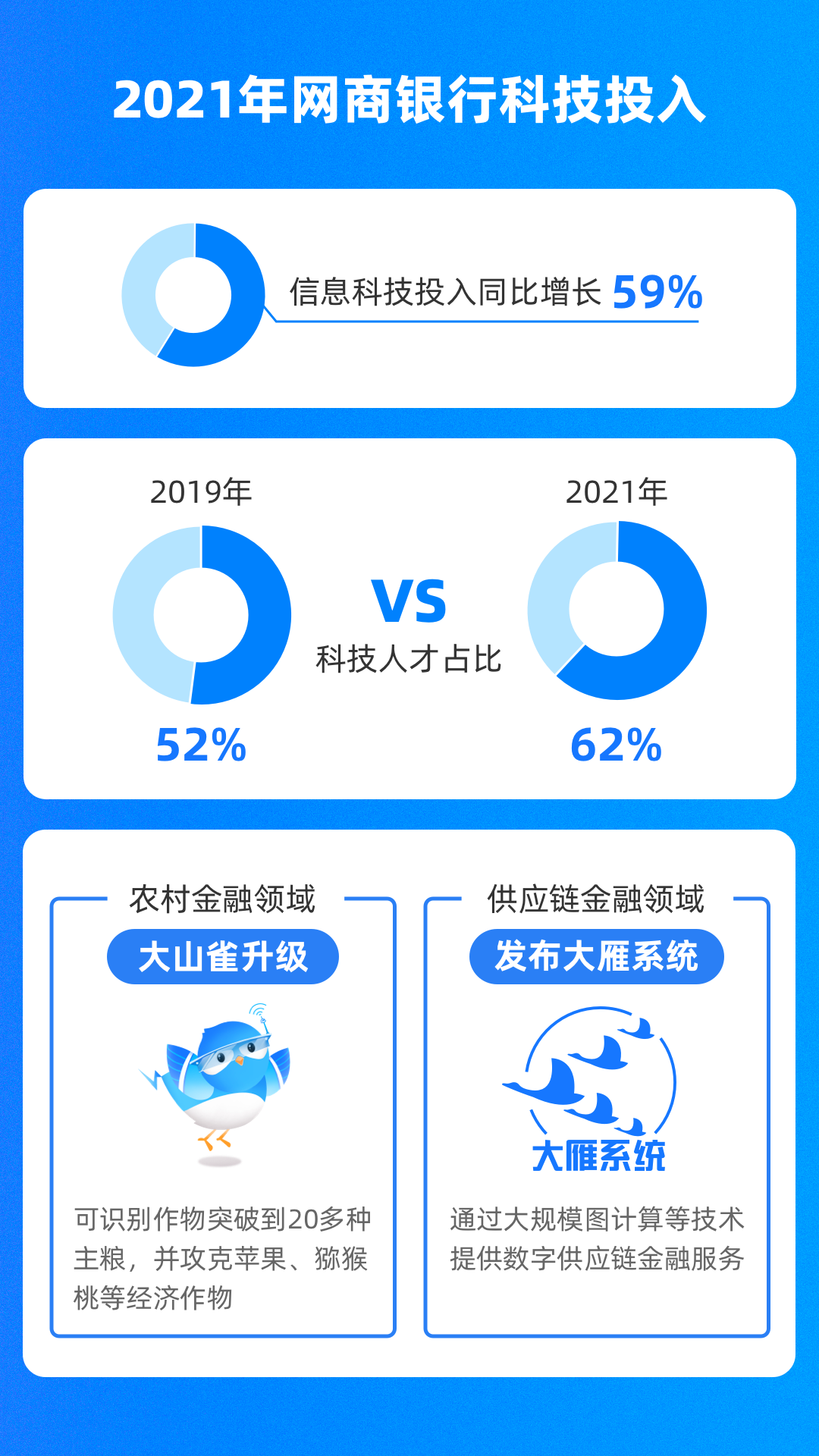

2021年,卫星遥感成了更“时髦”的技术。让天上的卫星和地上的农民连接在一起,通过科技盘活农民的资产,成为网商银行农村金融的独特解法。这项名为“大山雀”的卫星遥感信贷系统,通过解析卫星影像,判断农户耕种面积和品类,预测产量产值,从而给予合理的贷款额度。

在产业金融领域,网商银行推出数字供应链金融系统“大雁系统”,首次基于大规模图计算、多模态识别、区块链、隐私计算等技术,将传统供应链金融的“1+N”模式升级为“1+N²”模式,无需核心企业担保,将供应链上的每家小微企业视为一个新的中心,发掘并服务这些小微企业背后连接着的更多小微。

从其2021年报看,网商银行进一步加大了在科技方面的投入,并将自身定位为“小微金融领域的科技探索者”。数据显示,2021年其信息科技投入同比增长59%。同时,持续增加对高素质科技人才的吸引,2021年科技人员占比超六成。

行业人士称,科技创新对金融行业的推动主要在两个方面,一是推动了金融产品和模式的变革,有效降低金融服务门槛,依托科技手段搭建场景,利用信用数据积累开展线上新产品,得以覆盖更多场景,提供精准服务;二是促进了金融服务方式的优化和改进,以互联网移动终端为触点,使得用户获得更便捷高效的线上金融服务。

从其年报看,网商银行通过技术驱动,为小微用户精准画像,其每一个用户都可通过手机获得金融服务,一部手机相当于是一个银行网点,提升了金融触达的效率。同时,通过技术革新,在多个金融领域提升了下沉客群的覆盖。

数据显示,截至2021年末,网商银行“大山雀”已覆盖全国28个省市自治区,通过深度学习和图神经网络,将识别范围扩大到20多种主粮,并攻克了苹果、猕猴桃等经济作物的识别难题,超60万种植大户通过手机圈一圈地,就获得了无接触贷款支持。同时,海尔、蒙牛、立白等超500品牌接入网商银行“大雁系统”,供应链上的小微经营者通过品牌拥有了专属的“银行网点”,贷款可得率提至了80%。

对于未来,网商银行董事长金晓龙在年报中表示,2022年,网商银行将强化ESG理念引领,推动技术创新,进一步向品牌伙伴、金融同业、各界伙伴开放科技能力及互联网运营模式,共同为小微群体提供更全面的综合金融服务。

(CIS)

责编:战术恒