个人所得税纳税申报怎么计算?个人所得税申报计算示范

记得2019年国家对个人所得税改革后,我所在公司就宣传了相关政策并指导所有人进行操作,当时还有人开玩笑说:我这工资连纳税的资格都没有,让我搞这些东西有啥用?这句话是玩笑,也是现实写照,两三年过去了,相信大家的收入都有所增长,也希望所有人都有纳税资格并且档次还很高。眼下一年一度个人所得税汇算清缴的日子又到了,你是可以退税还是需要补税呢?下面我就以一个例子来示范计算一下。

退(补)税的算法公式:

年度汇算应退(补)税额=[(年度综合所得收入额-60000 元- 三险一金专项扣除-专项附加扣除-依法确定的其 他扣除-公益慈善事业捐赠)×适用税率-速算扣除数]-年度已预缴税额

例子:老王2021年工资总额为90000元,年终奖30000元,无劳务报酬、稿酬、特许权使用费,已预缴税1500元,全年专项扣除(三险一金)是7000元,他是独生子女且父母已年满60岁,有一个孩子在上小学,有一套房子在还房贷,2021年他是退税还是补税呢?我们分别用综合申报和单独申报来计算示范。

注:为方便计算和理解,他的专项附加扣除全算在他的名下

方案一:综合申报

综合申报就套用上方红字公式计算

1.计算专项附加扣除总额

赡养老人:2000元/月*12月=24000元

子女教育:1000元/月*12月=12000元

房贷利息:1000元/月*12月=12000元

24000+12000+12000=48000元

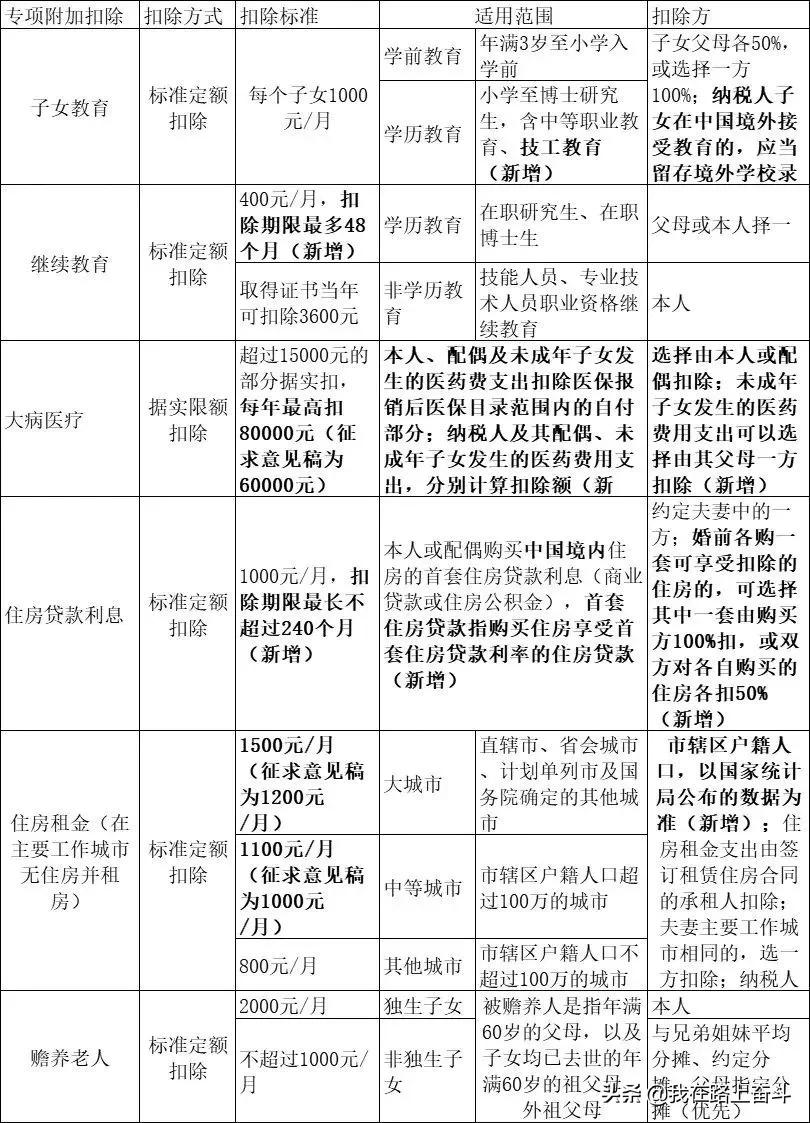

专项附加扣除标准和具体规定

2.计算年度纳税所得额

=90000+30000-60000-7000-48000

=5000元

对照个人所得税预扣率表(居民个人工资、薪金所得预扣预缴适用)得知适用税率是3%无速算扣除数

居民个人工资、薪金所得预扣预缴适用表

3.计算应纳税额

5000*3%=150元

已预缴税1500元,大于应纳税额,所以老王可以退税

4.计算应退税额

1500-150=1350元

方案二:单独申报

1.计算全年工资纳税所得额

90000-60000-7000-48000=-25000元

结果是负数,也就是说全年工资总数小于扣除总数,不用纳税,计算中就是0元。

2.计算年终奖应纳税额

先把30000除12个月,得知平均每月2500元,对照个人所得税税率表(非居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得适用)得知适用税率是3%无速算扣除数

年终奖平均每个月适用表

3.计算应纳税额

30000*3%=900元

900+0=900元

因已预缴税1500元,大于应纳税额,所以可退税

4.计算应退税额

1500-900=600元

结论:申报方式的不同会直接影响退税结果。以上面老王为例,综合申报可退税1350元,单独申报可退税600元,从中可以发现,一年的工资和奖金总和在一定范围内的用综合申报划算些,超过一定数就是单独申报划算些了,不过年终奖可以单独申报的优惠政策只延续到2023年12月31号,以后就只有综合申报一种。申报中一定要搞清楚自己的具体情况,主要是专项附加扣除,好多人没有添加进去,或者添加错误,导致没有扣除从而多纳税。大部分人的全部收入只涉及年度工资薪金和年终奖,没有劳务报酬所得,稿酬所得,特许权使用费等,然后专项扣除和专项附加扣除也不涉及企业(职业)年金以及商业健康保险、税收递延型养老保险,公益慈善捐赠等,所以个税年度申报也不是很麻烦。还有一点,就是如果通过正确计算发现自己要补缴税,但是不超过400元那可以不用申报了,省点钱。