委托加工应税消费品消费税的会计处理,委托加工应税消费品税务处理?

一、什么是委托加工的应税消费品

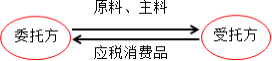

1、委托加工应税消费品:是指 委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。委托方为消费税纳税义务人,受托方是消费税代收代缴义务人。

2、以下情况不属于委托加工应税消费品:

A、由受托方提供原材料生产的应税消费品;

B、受托方先将原材料卖给委托方,再接受加工的应税消费品;

C、由受托方以委托方名义购进原材料生产的应税消费品。

例1:甲地板厂(一般纳税人)生产实木地板(消费税税率 5%),10 月发生业务如下:

(1)将外购素板 40%加工成 A 型实木地板,当月对外销售并开具增值税专用发票注明销售金额 40 万元、税额 5.2 万元。

(2)受乙地板厂委托加工一批 A 型实木地板,双方约定由甲厂提供素板,乙厂支付加工费。甲厂将剩余的外购实木素板全部投入加工,当月将加工完毕的实木地板交付乙厂,开具的增值税专用发票注明收取材料费金额 30.6 万元、加工费 5 万元。

解:业务(2)不是消费税法规定的委托加工业务。按照消费税税法的规定,委托加工应税消费品是指委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品,而本例中主要材料是由受托方提供,不属于委托加工。

业务(2)消费税纳税义务人:甲厂。其计税依据确定方法:销售价格按照最近时期同类实木地板的价格确定。

应纳消费税=40*5%+40÷40%×60%×5%=5(万元)(简化计算,不考虑外购应税消费品已纳税款的扣除)

二、委托加工应税消费品消费税的缴纳

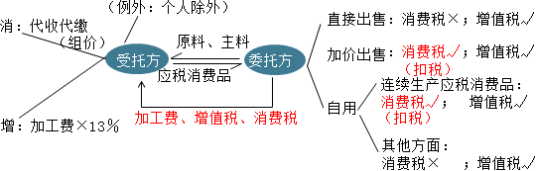

1、受托方加工完毕向委托方交货时,由 受托方代收代缴消费税。如果受托方是 个人(含个体工商户),委托方须在收回加工应税消费品后向所在地主管税务机关缴纳消费税。

2、如果受托方没有代收代缴消费税,

A、 委托方——消费税的纳税义务人,应补交消费税款。

委托方纳税人补税的计税依据为:

① 已 直接销售的:按 销售额计税。

② 未销售或不能直接销售的:按 组价计税(委托加工业务)。

B、 受托方(个人、含个体工商户除外)——消费税的扣缴义务人,应承担未扣缴税款责任。扣缴义务人未按规定代收代缴、代扣代缴税款的,主管税务机关应对扣缴义务人处以应代收代扣税款 50%-3 倍的罚款。

例2:税务机关在税务检查中发现,乙公司(小规模纳税人)委托本地个体户李某加

工实木地板。甲公司已将实木地板收回并销售,但未入账,也不能出示消费税完税证明。

解:如果税务机关纳税检查发现,应要求乙公司补缴税款;如果乙公司属于逃避缴纳税款,应处以50%至 5 倍的罚款。 个体户李某无扣缴义务。

三、委托加工应税消费品应纳税额计算

受托方代收代缴消费税时:

1、应按 受托方同类应税消费品的售价计算纳税;

例3:下列关于缴纳消费税适用计税依据的表述中,正确的有(BD)。

A.换取生产资料的自产应税消费品应以纳税人同类消费品平均价格作为计税依据

B.委托加工应税消费品应当首先以受托人同类消费品销售价格作为计税依据

C.作为福利发放的自产应税消费品应以纳税人同类消费品最高价格作为计税依据

D.投资入股的自产应税消费品应以纳税人同类应税消费品最高售价作为计税依据

例4:丁酒厂受丙企业委托加工 20 吨粮食白酒,双方约定由丙企业提供原材料,成本为 30 万元,丁酒厂开具增值税专用发票上注明的加工费 8 万元、增值税 1.04 万元。丁酒厂同类产品售价为 2.75 万元/吨。

解: 消费税纳税义务人是丙企业,因为丙企业提供了加工原料。

丁酒厂计算消费税从价部分的计税依据=2.75×20=55(万元),从量部分的计税依据为 20 吨。

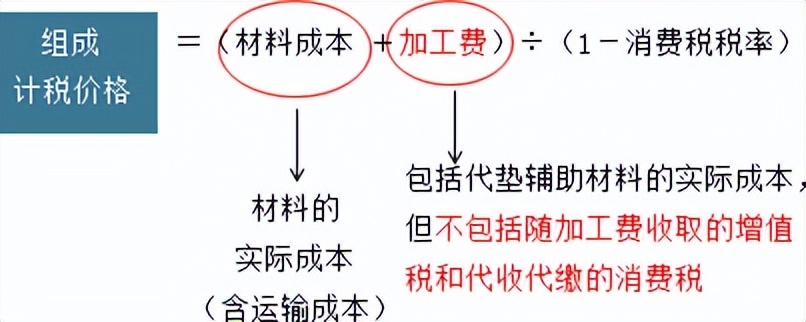

2、 没有同类价格的,按照 组成计税价格计算纳税。

A、从价计税的应税消费品组价:

例5:戊企业为增值税一般纳税人,10 月外购一批木材,取得增值税专用发票注明价款50 万元、税额 6.5 万元;将该批木材运往乙企业委托其加工木制一次性筷子,取得税务局代开的小规模纳税人运输业专用发票注明运费 1 万元、税额 0.03 万元,支付不含税委托加工费 5 万元。假定乙企业无同类产品对外销售,木制一次性筷子消费税税率为 5%。乙企业当月应代收代缴的消费税为税=(50+1+5)÷(1-5%)×5%=2.95万元。

B、复合计税的应税消费品:

从价税的组成计税价格=(材料成本+加工费+ 委托加工数量×定额税率)÷(1-消费税比例税率)

例6:己市烟草集团公司属增值税一般纳税人,持有烟草批发许可证,3 月购进已税烟丝 800 万元(不含增值税),委托 M 企业加工甲类卷烟 500 箱,M 企业每箱 0.1 万元收取加工费(不含税),当月 M 企业按正常进度投料加工生产卷烟 200 箱交由集团公司收回。 M 企业无同类产品售价。(烟丝消费税率为 30%,甲类卷烟消费税为 56%加 150 元/箱)

解:M企业代收代缴的消费税=200×0.015+(800×200÷500+200×0.1+200×0.015) ÷ (1-56%)×56% =439.55(万元)

四、委托加工应税消费品收回后销售

1、直接出售(不高于受托方的计税价格): 不再缴纳消费税;

2、加价出售(高于受托方的计税价格出售):缴纳消费税,并准予扣除受托方已代收代缴的消费税。

例7:某涂料生产公司庚为增值税一般纳税人,2020 年 7 月发生如下业务:(涂料消费税税率 4%)

(1)15 日委托某涂料厂乙加工涂料,双方约定由庚公司提供原材料,材料成本 80 万元,乙厂开具的增值税专用发票上注明加工费 10 万元(含代垫辅助材料费用 1 万元)、增值税 1.3 万元。乙厂无同类产品对外销售。

解:乙厂代收代缴的消费税=(80+10)÷(1-4%)×4% =93.75 ×4%= 3.75(万元)

(2)28 日庚公司收回委托乙厂加工的涂料并于本月售出 80%,取得不含税销售额 85 万元。

解:受托方的计税依据=93.75×80%=75(万元)<销售价格 85 万元。

庚公司 应缴纳的消费税=85×4%-75×4%=0.4(万元)

理由:委托方将委托加工的应税消费品收回后,以高于受托方的计税价格出售的,需按照规定申报缴纳消费税,在计税时准予扣除受托方已代收代缴的消费税。

五、委托加工业务中双方税务处理总结:

抛砖引玉!点赞、关注、转发、交流!