2021年二季度保险公司偿付能力排名,2021年一季度寿险公司排名

70家寿险公司

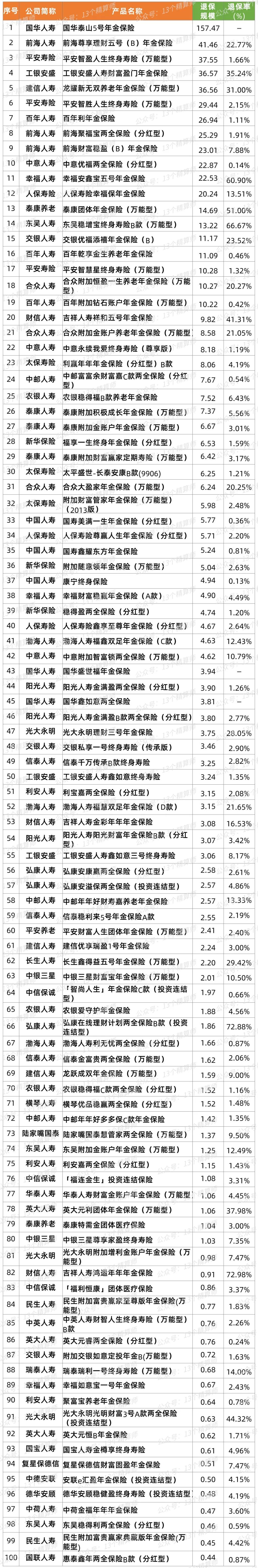

210款产品退保规模和退保率

①退保规模超820亿

国华泰山5号退157亿

前海尊享理财五号退41亿

②退保高的产品有共性

银保渠道、年金为主、现金为王

③归根结底还是“长险短做”

多少公司已经付出代价...

1

2022年一季度

210款寿险产品退保率

规模超820亿,国华、前海最高

1. 210款寿险产品退保率:且看险企经营风格!

单位:亿元

一直以来,“13精”每个季度都会分析险企的经营情况,包括保费、利润等,比如,《2022一季度寿险公司保险业务收入排名榜》等。

但是,与保费规模对应的退保率也很重要,能够分析公司的业务品质和经营风格差异。

此前,我们已经分析了70家寿险公司的综合退保率情况,详见《2022一季度寿险公司退保率排行榜:2家公司超8%,3家公司超4%!那些“高现价”产品占多少?》。

今日,我们带大家再下探一级,看看各家险企具体到产品层面的退保率情况。

据“13精”不完全统计,2022年一季度共有70家险企披露了退保金额居前三的产品情况,总计210款。

其中,一季度退保规模排名TOP100的产品名单,详见上图。

由于篇幅限制,本文只放了退保规模TOP100的产品情况,想要全榜单的大家,可以进入公众号后台,回复“2022年一季度寿险产品退保率”,将全榜单发给大家。

2. 退保规模TOP2:国华退157亿,前海退41亿,产品间差异大!

需要注意的是,这些产品的退保规模,还仅仅是一季度当季的数据,随着后续进展,有可能还会增多。

以险企综合退保率为例,按照正常业务进展,无特殊情况的话,一般全年退保率是一季度的4倍左右。

不过,产品退保率受期限等影响,可能不会这么规律,这一点也是与一些产品高现价的特性有关,详见后文。

但是,退保规模过高的话,还是需要关注的,比如,国华人寿的泰山5号年金保险一款产品,退保规模就达157亿。

国华的这个产品,不仅是单款产品退保较多的,且与其他公司差距极大。

比如,位列退保规模第二的前海人寿的尊享理财五号(B)年金保险,退保规模为41.46亿,与之相比似乎小很多...

由此可见,寿险产品的退保规模差异很大,不能单独看高低,还要结合其他因素综合比较。

2

退保高的产品有共性

前海、百年等已是不达标机构

1. 退保率较高的公司,一些已经深陷高额亏损,偿付能力不达标...

比如,我们可以综合险企的综合退保率,再去看产品的退保率!

毕竟,像老六家类的老牌险企,经营时间长盘子比较大,一款产品的退保比其他小公司全年保费都多,也很正常。

因此,即使一款产品的退保金额超高,但是,公司整体的综合退保率,也是在行业较低的水平。

我们取险企综合退保率超过2.5%的公司,在行业70家公司中已经是退保率最高的11家公司,去看他们产品的退保情况。

从上图不难发现,这些公司中一些都已经是偿付能力不达标公司,比如,百年人寿、合众人寿、渤海人寿等。

其中,前海人寿一季度更是亏损23亿、百年人寿上半年亏损17.8亿。

也就是说,这些公司高额亏损且偿付能力不达标的公司,在经营层面的风险已经暴雷。

当然,这些险企背后的故事可能还有很多,比如,近来保险圈备受关注的宝能与前海人寿之间的故事,详见《监管约谈前海人寿实控人姚振华:总经理免职一事程序不合规...》。

2. 退保高的产品有共性:银保渠道、年金为主,现金为王...

其实,这一点从产品退保率看,也能理解一二。

比如,国华人寿退保规模最高的3款产品,合计退保规模达165亿,已经超过其一季度的保险业务收入。

还有,前海人寿3款产品的累计退保规模,也有近90亿,与一季度的保费规模接近。

在这样的情况下,势必会导致公司经营活动净现金流承压,自然还与此前险企的产品经营策略有关,比如“长险短做”等,详见后文...

此外,从这些公司具体产品的情况看,还有一些特点。

一是,大多主要靠银邮等渠道销售,二是,产品多数都是年金,33款产品中27款都是年金险,占比超过8成。

三是,还能看出一些险企在银保渠道,依靠一两个爆款产品,就能帮助公司实现快速扩张的影子。

这些产品此前我们也说过,曾经是年金后来是分红型两全,再后来还有终身寿险,详见《两全险超20%,终身寿险超50%:一款产品就能撑下公司“半壁江山”!快速吸金是不变的“真理”?》。

所以,看寿险产品退保率,不仅要结合公司规模、综合退保率,还要看经营模式,主要销售渠道等。

3

银保和银邮渠道“退保高”

年金险产品退保超7成

1. 银保和银邮渠道,退保规模较高,合计273亿,占比超3成!

其实,在此前分析公司综合退保率的时候,就有很多粉丝留言,表示银保渠道销售的很多产品,产品现金价值在5年左右很高,客户就会退保“兑现”。

这一点确实没错,在此前的文章中,我们也有举过例子,比如,退保规模最大的国华泰山5号等,详见上图。

那么,这是否具有普遍性呢?

“13精”对210款退保规模高的产品情况进行分析,发现只在银保和银邮渠道销售的产品退保金额确实占比较高。

如上图所示,银保渠道退保产品有59款,规模约202亿,银邮渠道退保产品有18款,规模约72亿。

不过,毕竟银邮等渠道本身也是寿险业的主要销售渠道,再加上,依靠个代、银保、专代等,多渠道销售的退保规模也很高。

所以,单靠银保渠道去判断还不行,还要结合产品类型。

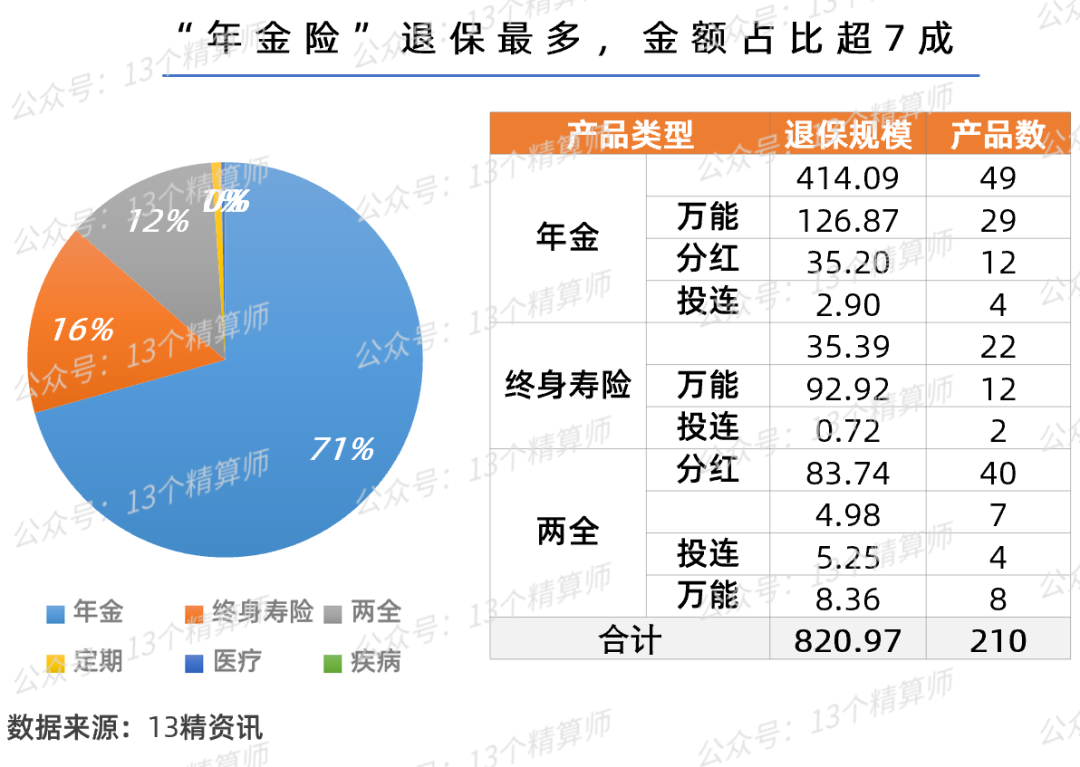

2. 年金险退保较多,占比超7成,高现价产品的迁移...

从产品类型看,年金产品的退保规模最大约580亿,占比超7成,其中,还包括万能、分红等。

其次,是终身寿险退保规模约129亿,万能终身寿险退保较多。

另外,就是前文说的两全险退保规模约102亿,分红型两全占比较多。

看到这儿,保险销售靠前线的人,可能会有所感觉,那就是这个规模的顺序,似乎也符合往年热销产品的顺序。

早期主力销售的年金险,都是一些能够快速返还的,从3年到后来的5年,后来,这一快返的特性又做到了终身寿险和分红两全险身上....

其实,归根结底退保规模高且依靠银保渠道的产品,大多都是一些“高现价”(短期内现金价值较高)的产品。

4

退保的本质

归根结底还是“长险短做”

1. 归根结底还是“长险短做”,可代价呢?

其实,无论是近年爆火的增额终身寿,通过不合理的减保、加保等设计,变相突破定价利率。

还是此前一些现金价值计算不合理,存在“长险短做”风险的产品。

无非都是险企为了短期规模目标,不惜以牺牲自身短期利益为代价,给银保等渠道高额佣金,并吸引消费者的存在。

最终,这些产品中很多的结局,就是在前五年退保率高企,给险企现金流带来不小的压力。

目前,监管已经建立人身险产品的问题通报制度,此前已经多次点名多家机构,详见《2022版人身保险产品“负面清单”:规范增额终身寿险、医疗险的产品设计》。

比如,华汇人寿、东吴人寿、国联人寿、弘康人寿、天安人寿等报送的8款产品,现金价值计算不合理,存在长险短做风险。

然而,这种盲目冲击规模的代价并不小,更何况一些公司都是靠一两款“号称高收益”的爆款产品,业务结构相对单一。

稍有不慎投资踩雷的后果,就会更为惨烈。比如,被爆巨亏65亿的中融人寿,已经“资不抵债”...

在当前市场利率下行的环境下,以往那种粗放经营模式,还能持续多久?

2. 多家公司披露“不规范”!

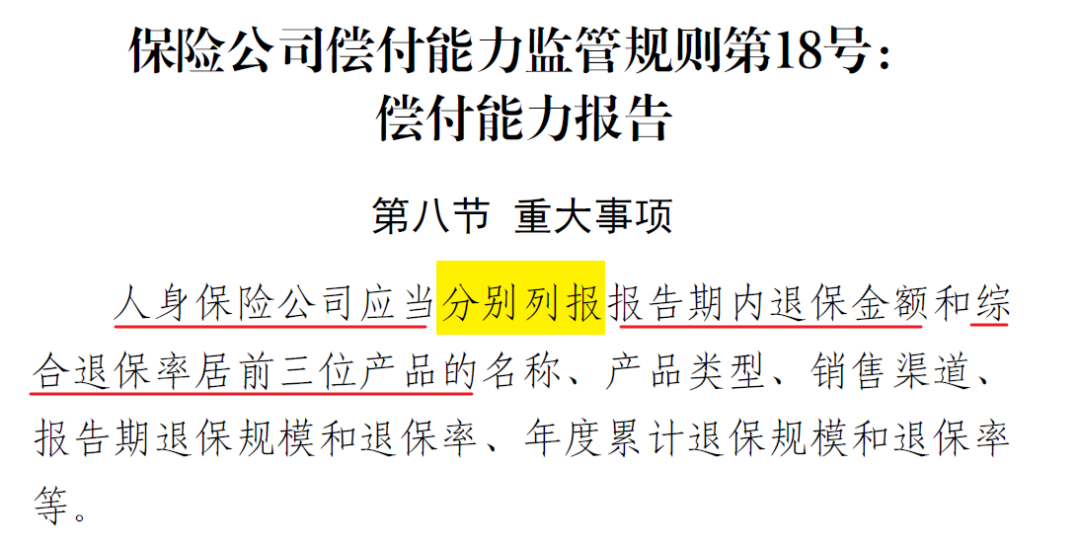

最后,需要险企注意的是,按照偿付能力监管规则第18号要求,各家公司要分别披露退保金额和综合退保率居前三位的产品情况,具体指标如上所示。

但是,从2022年一季度偿报的数据看,有多家公司存在披露不符合要求的现象。

一是,只披露了退保率居前三位的产品情况,如,长城人寿、复星联合、太平养老等。

二是,将退保率和退保金额进行合并披露,即只披露合计居前三位的产品情况,如,太平人寿、人保健康、瑞华健康、民生人寿、泰康养老等。

三是,披露的指标不全,即,披露率不披露规模,披露规模不披露率,或者不披露销售渠道等,比如,国华人寿、海保人寿等。

说明:由于部分公司未在退保数据部分披露单位,故采用报告中其他数据单位统一,如有问题还请留言告知,我们会及时更正。