力高集团发债,力高集团2.2亿美元债逾期?偿债风险加剧被降级

有市场新闻报道称,力高集团未能按期支付8月到期的美元债票息,目前30天宽限期已过。

01

降级

9月27日,惠誉将力高集团(01622.HK)的长期外币发行人违约评级和高级无抵押评级从“CCC-”下调至“CC”,回收率评级维持“RR4”。

惠誉认为,力高集团的流动性疲软,短期资本市场债务的偿还风险加剧。

此外,有市场新闻报道称,力高集团未能按期支付8月到期的美元债票息,目前30天宽限期已过。

据公开资料,力高集团上述美元债余额2.2亿美元,票息11%,应于2022年8月6日到期。

此前,力高集团完成上述美元债及2023年5月到期年息13%的优先票据的回购要约及同意征求,被市场认为是一种不良债务交换。

由于力高集团选择停止参与评级,惠誉撤销了相关评级。

今年4月22日,惠誉刚刚将力高集团长期外币发行人违约评级(IDR)和高级无抵押评级从“B+”下调至“CCC-”,短期内公司信用资质持续恶化,再融资压力增加。

《小债看市》统计,目前力高集团共存续6只美元债,存续规模9.53亿美元,其中有5只美元债于一年内到期。

存续美元债

可以看出,力高集团离岸债券融资成本较高,其存续美元债票面利率最高达13%,且公司债券价格一路下跌,短期内债务集中到期,公司面临的偿债压力不小。

另外,今年3月阿里司法拍卖官网显示,力高集团旗下南昌力投58.5亩地块拟被拍卖,起价3.99亿元。

据悉,南昌力投于2019年2月22日经赣州银行给予授信6亿元房地产开发贷款额度,期限2年,以上述被拍卖的土地抵押,截止目前该笔贷款本金余额为3.98亿元。

近年来,力高集团豪掷千金大手笔拿地,土储一路飞涨,但其存货周转能力却持续下滑,销售规模未实现同步增长,同时高负债压迫其步履沉重。

02

资金紧张

据官网介绍,力高集团创建于1992年,是一家以地产开发为主,集康养、商业、科技、物业、文旅、教育等多元化产业于一体的大型综合企业集团。

2014年,力高集团在港交所主板上市,综合实力多年位列中国地产TOP100。

力高集团官网

从股权结构看,力高集团的控股股东为环宇国际控股有限公司,持股比例为39.76%,公司实际控制人为黄若虹。

2022年前8个月,力高集团实现合约销售约为178.97亿元,涉及建筑面积约210.07万平方米。

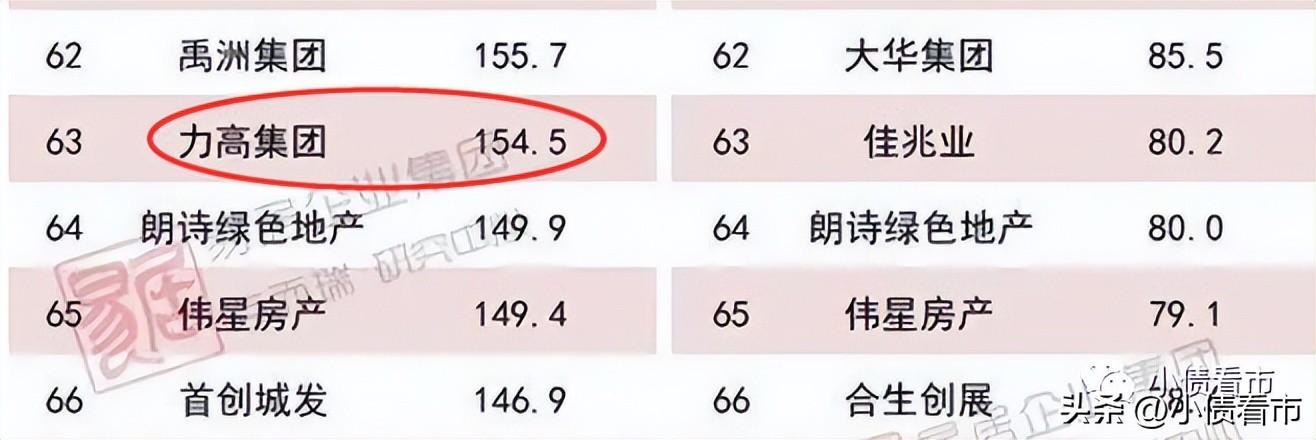

据克而瑞数据,今年1-8月力高集团以154.5亿操盘金额位居房企第63名;以176.5万平方米操盘面积排第39位,属于百强房企。

克而瑞数据

截至2022年6月30日,力高集团总土地储备约为2000万平方米。

近年来,力高集团豪掷千金大手笔拿地,土储一路飞涨。

2018年-2020年,力高集团土储分别为1000万平方米、1456万平方米以及2340万平方米,增速分别为104%、45.7%和60.7%。

而同期,力高集团销售额分别为219.86亿、274.12亿以及409.75亿元,增速均低于土储增速。

值得注意的是,由于拿地耗费大量资金,2018和2020年力高集团经营性现金流净额均为净流出状态,分别为-22.56亿和-11.94亿元。

经营性现金流情况

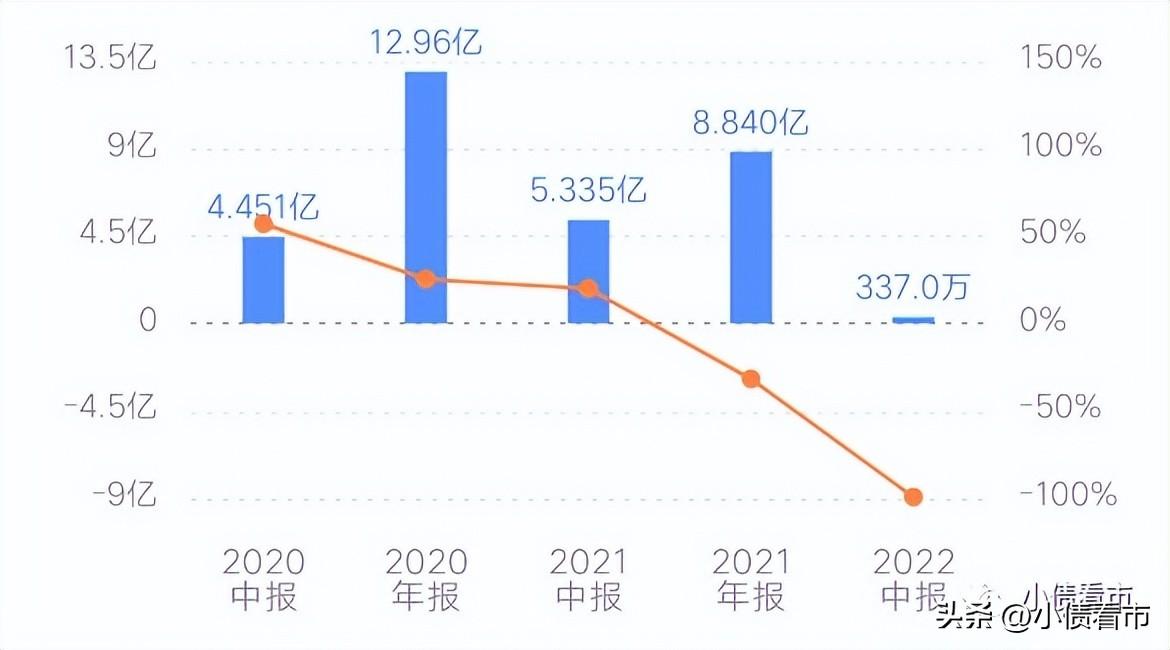

在业绩方面,2021年力高集团归属股东净利润同比减少三成至8.84亿元,2022年上半年再次大幅下滑九成至337万元,经营性现金流净流出7.06亿元。

实现归母净利润

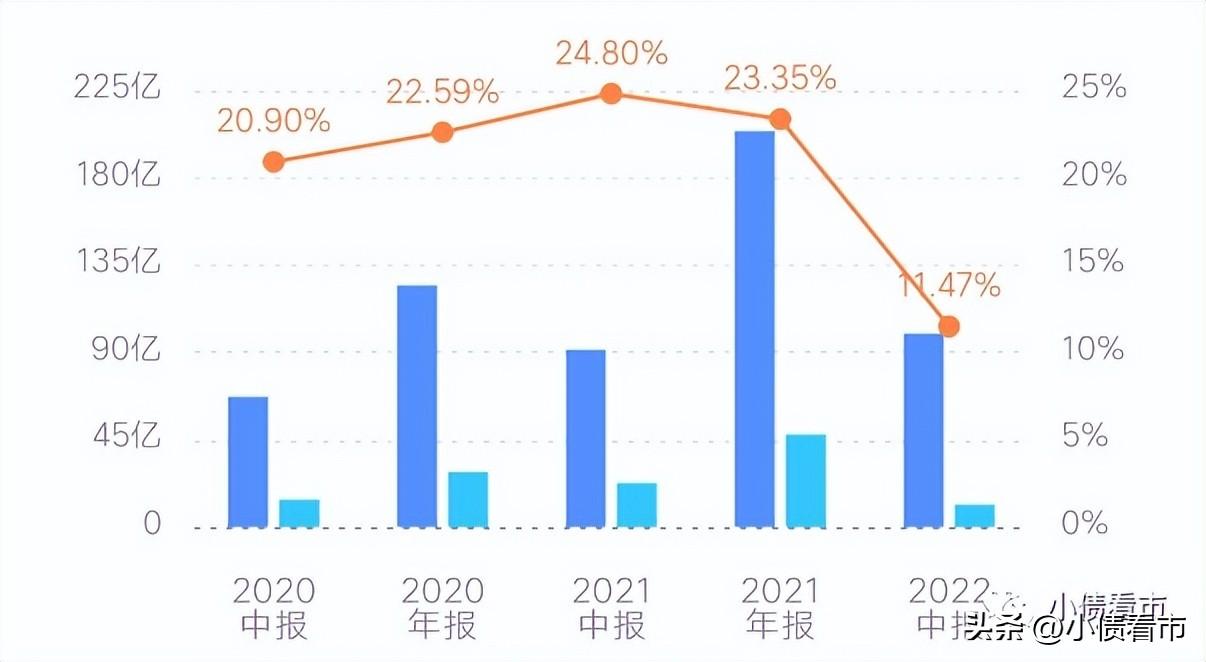

2019年以来,力高集团毛利率和净利率水平快速下滑,尤其是2020年毛利率由34.34%大幅下滑至22.59%,净利率由18.04%下滑至11.59%。

2022年上半年,力高集团毛利率和净利率分别为11.47%和1.86%。

毛利率水平

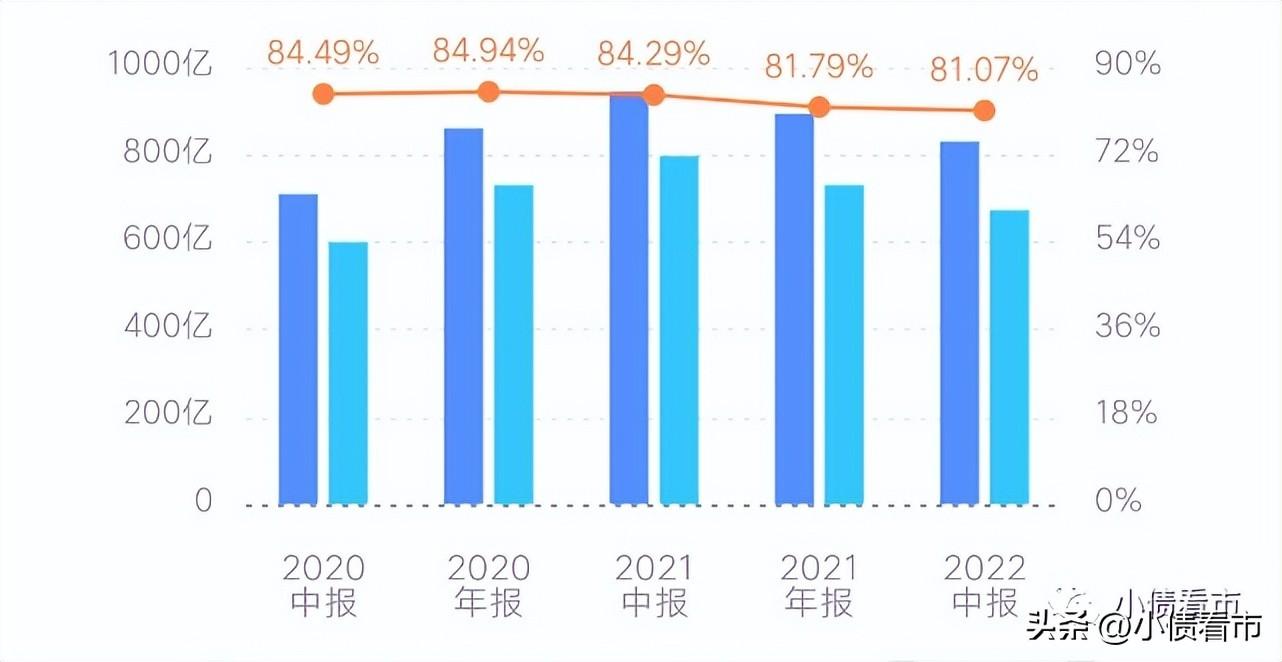

截至2022年中,力高集团总资产为830.1亿元,总负债673亿元,净资产157.1亿元,资产负债率81.07%。

近年来,力高集团的财务杠杆水平不断上升,在2020年末资产负债率达到峰值84.94%,其杠杆风险值得注意。

财务杠杆水平

在“三道红线”方面,力高集团剔除预收款后的资产负债率为78.1%,净负债率48.7%,非受限现金短债比为1.44,踩中一条红线归为“黄档”。

《小债看市》分析债务结构发现,力高集团主要以流动负债为主,占总负债的82%。

截至相同报告期,力高集团流动负债为554.22亿元,主要为其他流动负债,其一年内到期的短期债务合计67.36亿元。

相较于短债压力,力高集团的流动性异常紧张,其账上现金及现金等价物有29.23亿元,较2021年末大幅下降6成,与短债间资金敞口不断扩大,公司面临短期偿债压力较大。

除此之外,力高集团还有118.77亿非流动负债,主要为长期借贷,其长期有息负债合计99.79亿元。

整体来看,力高集团刚性债务有167.15亿元,主要以长期有息负债为主,带息债务比为25%。

从融资渠道看,力高集团主要依赖于借款和发债,还通过股权以及信托等方式融资,融资渠道并不算多元。

2021年以来,力高集团筹资性现金流持续净流出,其外部融资环境明显恶化,公司面临再融资压力较大。

筹资性现金流

在资产质量方面,近年来力高集团存货规模上升较快,且存货转换周期不断拉长,说明其在土地市场加速扩张时,销售业绩却未实现同步增长。

总得来看,力高集团业绩和盈利能力迅速恶化,经营性现金流持续净流出;有息负债高企,存在一定短期偿债压力;“三道红线”踩中一条,再融资压力较大。

03

大手笔拿地

1992年,闽商兄弟黄若虹、黄若青在泉州创办力高集团,四年后其在泉州靠前个房地产项目“瑞士花园”落地。

此后,以福建为大本营,力高集团业务不断扩充。

2012年,力高集团总部从香港搬迁至深圳,布局珠三角地区,两年后于香港联交所主板上市。

力高集团董事会主席黄若虹

上市后,力高集团规模增速较慢,2016年销售才达到101.35亿元,勉强迈入百亿俱乐部。

2017年至2019年,力高集团销售额分别为131.9亿、219.86亿和274亿元,同比增速为30.2%、66.6%和24.7%,不及往期。

事实上,力高集团从未停止其对规模的诉求,其土储由2017年末的489万平方米增至2019年末的1460万平方米。

不过,在土储不断增加的同时,力高集团的存货周转能力却在下滑,销售规模却未实现同步增长。

2018年,力高集团进行品牌升级,在房地产主业之外,加快了多元业务拓展步伐。

以社区为入口,力高集团重点开拓社区商业、健康医养、教育、科技、文化旅游、物业6个产业板块。

如今,在房地产行业的至暗时刻,负债一路攀升,财务杠杆高企的力高集团,资金链承受着严峻考验。