高管减持股票是好是坏?物企高管减持那点事?

关于高管减持股票是好是坏很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

在A股,股东高管增减持行为屡见不鲜,在行情向好时股东会进行减持出仓,而行情相对低迷时,股东增持护盘行为会增多。对于股东减持,往往是因为这三个原因:1、股东为了资金急需套现。接下来具体说说物企高管减持那点事

大股东低位减持利好还是利空?

减持常规意义来讲肯定是利空。但凡出现大股东公告减持消

大股东低位减持利好还是利空?

减持常规意义来讲肯定是利空。但凡出现大股东公告减持消息,你持有的股票都要引起足够重视,因为你正面临股价真正大跌或快速上涨或快速回落,一两周后绝地反击股价翻番的风险与利好并存!

利空出现时股价的位置价格不高甚至都很低,而且低位横盘很久,技术上跌不动了,出利空消息是配合主力收集筹码,所以要当成利好对待。盯紧了,看它是属于快速上涨还是快速回落后绝地反击的类型,跟着庄家完成最后收集筹码的买进,享受上涨的快乐。

股价在高位出重大消息,无论利空还是利多的消息都要作为利空卖出信号。消息永远是催化剂!

这要从两方面看:

靠前如果是基本面有变化当然是向不好的方面变,减持肯定是不好的消息,那就要考虑自己是否还有持有的必要。

第二如果没有甚麽特别不利的消息而大股东减持可能是大股东自身的一些原因和上市公司关系不大,可考虑按原计划操作。

一般的情况,大股东低位公布减持计划,是为了配合操盘洗盘吸筹需要,减持计划一般在公告日起未来6个月内实行,什么时候卖,卖给谁,只有主力知道,不明真相的散户就会跟风卖出,这样低位筹码就被主力大量收集,

一旦完成筹码收集,技术洗盘完成,就会开启快速拉升计划,结合热点题材和利好,这个时候人气高涨,高位大量换手,就能实现筹码从主力向散户大量转移,成功减持出货。

物企高管“减持”那点事

更多原创内容请关注物业大爆炸(wuyedabaozha)

碧桂园服务执行总裁李长江低价“减持”一事,令物管江湖风云变色。

7月24日跌得势大力沉,跌幅逼近18%,其它友军也多少遭到波及。

如果不是*治局会议“碰巧”打了一剂强心针,药方比以往少了“房住不炒”一味药,不知道地产物管股还要被摩擦几天。

事情就是这么巧。

按照常理,只要不是实控人在公司岌岌可危的特殊背景下减持,而是职业经理人个人需求减持,一般都不会出什么幺蛾子。

可事实上,李长江减持的时间偏偏是股价处于低位,兄弟公司碧桂园情况并不是多好。这就让市场不由得紧张。

虽然此前碧桂园服务一再强调二者关系是兄弟而不是母子,自身*性很强。即便是极端条件(碧桂园爆雷),碧桂园服务还是歌照唱舞照跳,不会受到影响。

但是地产物业同一实控人,难保不会发生点什么。

和以往不同,每当出现重大不利舆情时,碧桂园服务总会靠前时间辟谣,但这次官方并没有出言自证。仅是李长江回复媒体:

公司一切正常,减持只是用于清偿债务。

至于为什么是清仓式减持,是因为卖出股份后所获资金不足以还清相关款项,还得另想他辄。这和勿爷上篇文章中分析的一样。

不过有恒大夏海钧的前车之鉴,市场还是慌的一批。

2022年恒大爆雷前,恒大前董事局副主席夏海钧减持了自己99%的恒大股票,其中包括恒大物业1000万股,算上恒大汽车及恒大美元债券,夏海钧套现了大概11个小目标,准备跑路。

之后便是恒大物业134亿存款消失案发,恒大爆雷,夏海钧等一众高管离职。相似的背景相似的动作,所以李长江减持很难不让人往坏处想。

不过,在勿爷看来,恒大夏海钧减持只是个案,目前碧桂园可能赶上了“政策好时候”,即便李长江知道所谓的“底牌”,但相对而言没那么危险了。

如果不出现输血兄弟公司的操作,老铁们自然就不用慌了。

那么剩下一个问题,李长江到底会不会离职?

以史为鉴,按照上市公司定律,清仓减持≈离职。

2018年11月,上市不足一年的雅生活官宣,CEO刘德明辞职,次年其所持8000万股雅生活股票由新任执行董事兼董事会联席主席黄奉潮接盘。

勿爷觉得,这相当于变相减持,只不过离职在前,减持在后。

客观的讲,刘明德对雅生活发展立下过汗马功劳,但也有过。比如其一直主导并购开路,规模为王就挖了一些坑。

如10亿收购绿地物业,1.5亿收购兰州城关物业等等,规模的确扩大了,可问题也不少。

在绿地承诺的每年交付管理面积这件事情上,进展并不是很顺利,虽然绿地承诺了每年700万平米的管理面积及300万平米的优先管理面积,但雅生活目前从绿地获得的项目并不算优质。

而并入雅生活体系之后,原绿地物业管理团队逐渐被被边缘化,大量原绿地物业总部管理团队已经全部流失,不愉快事件也时有发生。

另外城关物业因对赌业绩不达标,双方一度对薄公堂,以致后来还被剔除出雅生活。

加上刘明德风格强势,不仅仅是和合作方,和公司的高层、董事会都很可能会产生一些分歧。种种因素作用下,刘明德只能挂印而去。

如果说刘明德出走有并购瑕疵的因素,那么李长江貌似也有这个可能。 2022年碧桂园服务业绩滑坡,主要便是为此前并购买单。

如收购的蓝光嘉宝服务、财信生活服务和而武汉雪域,计提减值都吞噬了不少利润。而作为并购一哥的碧桂园服务并购的并不是只有这三个标的,未来还会不会计提?是的话,那业绩岂不是更尴尬。

这应该是市场猜测李长江或将离职的缘由之一。

这几天,刀郎新专辑《罗刹夜市》爆红,主要原因是粉丝解读为多年前被逼退圈复仇。但是与不是,只有刀郎本人知道。

所以,清仓式减持可能是个人资金需求,也可能是为离职铺垫,但知道正确答案的只有当局者本尊。

A股:突发“减持潮”,18股遭大股东亿元减持,是风险还是机会?(附名单)

在A股,股东高管增减持行为屡见不鲜,在行情向好时股东会进行减持出仓,而行情相对低迷时,股东增持护盘行为会增多。对于股东减持,往往是因为这三个原因:1、股东为了资金急需套现。2、股票存在潜在利空,避免大幅杀跌。3、股东高管对于公司未来发展前景担忧,提前减持减少损失。

根据数据显示,近5个交易日共有100家上市公司遭到股东减持,累计减持金额高达75.64亿元,减持数量为6.83亿股。同期仅有19家上市公司获得股东增持操作,可见市场减持态势占上风。

从行业板块来看,股东减持股多数集中在机械设备、化工等行业,分别含有16股和13股。近期股东减持潮来袭,股东纷纷落袋为安,机械设备遭到股东减持较多。近期顺周期股出现明显重挫,主要是大宗商品价格受到限制,从而影响到经济复苏主线,上游机械设备受到联动反应,近年来板块已经持续4年的景气度提升,板块处于顶部行情,随时会面临周期反转。

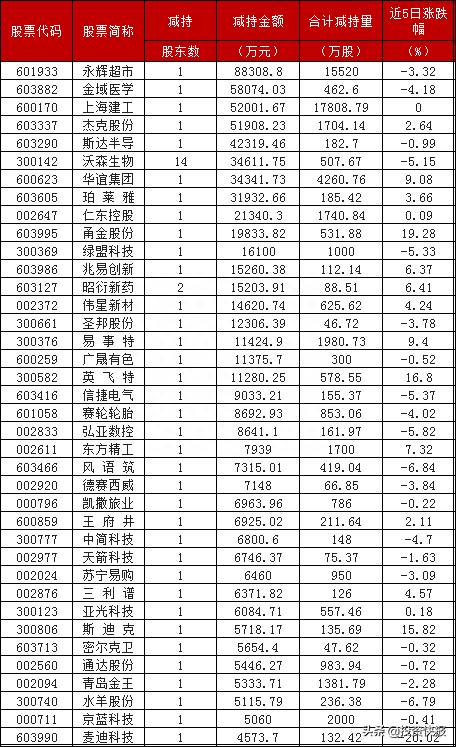

从股东具体金额来看,近5日遭到股东减持的100家上市公司中,金额在1000万以上的有70家,占比超过70%,其中永辉超市、金域医学、上海建工、杰克股份、斯达半导、沃森生物、华谊集团、珀莱雅、仁东控股、甬金股份、绿盟科技、兆易创新、昭衍新药、伟星新材、圣邦股份、易事特、广晟有色、英飞特共18股减持金额超亿元。

从市场表现来看,近5日遭到股东减持的个股平均上涨1.34%,同期强于上证指数走势,其中涨幅居前的有甬金股份、厚普股份、英飞特、斯迪克、乐惠国际,累计涨幅均在10%以上。甬金股份在钢铁板块集体反弹之际强势拉升,近5日累计涨幅高达19.28%,公司一季度业绩实现营业总收入62.7亿,同比增长97.2%;实现归母净利润1.1亿,同比增长107.7%。

股东亿元减持股名单:

美股“庞氏骗局”?一边是高管减持潮,一边是公司拼命回购

此前华尔街见闻提到,美国高管们正以创纪录的速度集体抛售持股。有分析称,税收新规和估值高企可能是引发此次风潮的主要原因。

从最新的分析看来,真实情况远不仅如此。

一边拼命抛,一边拼命买

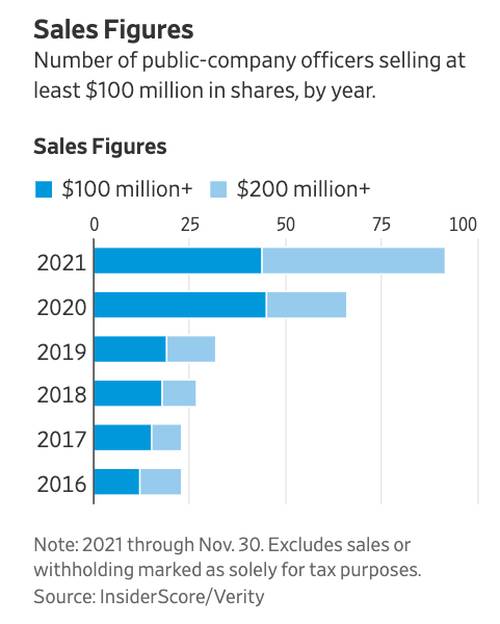

《华尔街日报》对调研公司InsiderScore的数据进行了分析,结果表明到目前为止,今年有48位高管的股票销售额超过2亿美元,约为2016年至2020年平均水平的四倍 。

此次抛售大军中,不仅有化妆品亿万富翁罗纳德·劳德(Ronald Lauder)、谷歌联合创始人拉里·佩奇(Larry Page)、谢尔盖·布林(Sergey Brin)、沃尔玛的缔造者沃尔顿家族,还有Meta Platforms首席执行官马克·扎克伯格(Mark Elliot Zuckerberg)。他们中的许多人正在加速股票抛售。

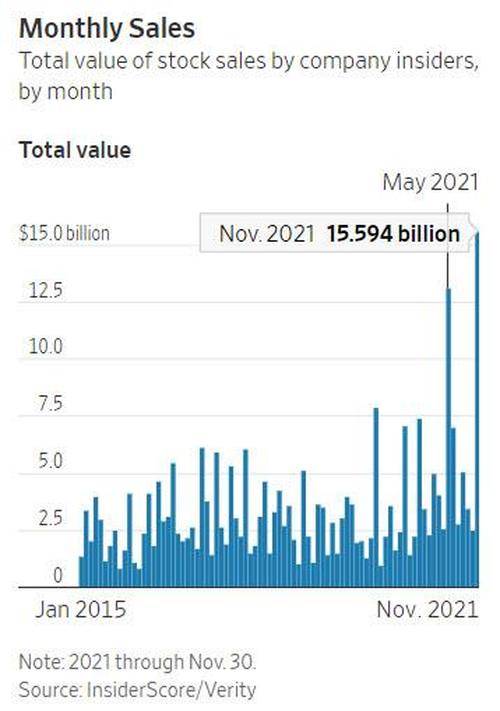

InsiderScore 数据显示,截至11月,企业内部人士出售了令人难以置信的635亿美元股票,与2020年全年相比增长了50%。

然而,与此同时,公司们纷纷拼命回购股票。值得一提的是,在抛售潮发生的时候,主要股指还维持在高位水平。

宾夕法尼亚大学沃顿商学院会计学教授丹尼尔·泰勒(Daniel Taylor)对此表示,此次的大规模抛售是“前所未有”的,有可能是近十年来较多的一次。他还说:

“ 内部人士在顶部卖出和底部买入的时机无可挑剔 。”

谁在回购股票?

高盛指出,今年已经执行的股票回购数量惊人,在8850至9250亿美元之间,而去年只有5770亿美元。 这表明内部人士正在二级市场上向他们自己的公司倾销股票。

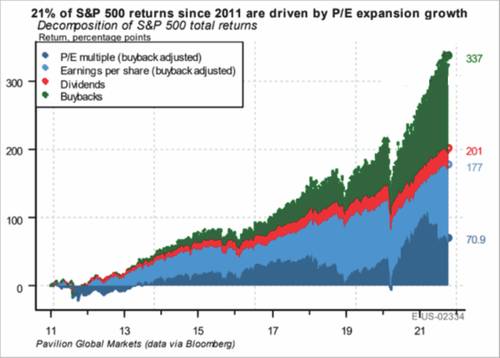

如果不是股票回购,企业内部人士永远无法轻易在估值较高的水平抛售股票。彭博社援引研究机构pavilion global market数据显示,当前牛市中的40%完全是因为回购。

换句话说,由于流动性问题,在没有股票回购的情况下,企业内部人士将难以出售股票。

例如,特斯拉首席执行官埃隆马斯克在上个月出售了价值超过100亿美元的股票,以支付行使期权的税费,导致特斯拉股票下跌18%。值得注意的是,特斯拉不参与股票回购计划。

实际上,今年一月份,美股就开始出现了内部人士狂抛售,企业回购却在大增的现象。

施罗德投资集团的投资策略师比尔·卡拉翰(Bill Callahan)曾表示:“回购是一种用别人的钱来进行资本配置的决定,但如果要投入自己的钱,那必须得真的十分看好股市前景。高管们知道他们公司的估值已经很高,他们不会急于投入更多的钱。”

金融博客Zerohedge称,公司内部人士参与这种类似“庞氏骗局”的计划,增加股票回购,以便他们出售股票,这是一种大规模资本分配不合理的现象。这笔钱本可以用于激发未来增长的新投资,而不是金融精英的恐慌性囤积。

“庞氏骗局”,简言之就是利用新投资人的钱来向老投资者支付利息和短期回报,以制造赚钱的假象,进而骗取更多的投资,俗称“空手套白狼“。

大股东持续减持概念股值得警惕

在前一轮减持完成后,光一科技两股东又发布了新的减持公告,本栏认为这样遭遇大股东持续减持的股票应该引起投资者的关注,警惕相关投资风险。

光一科技近期的走势明显弱于沪深指数,更加弱于创业板指数,究其原因,与公司大股东、实际控制人与二股东频繁减持公司股份有关,虽然大股东表示减持股份是因为资金紧张,股票大量质押,减持是为了降低杠杆率,但是这样持续的减持压力和预期,二级市场投资者承接起来也倍感压力。

从光一科技的财务数据看,公司2017年度亏损金额较大,达-3.92亿元,2018年度盈利2340万元,2019年前三季度盈利409.8万元,全年预计盈利2400万-3100万元,较2018年度略有提高,但两年利润相加,也没有超过2017年度亏损的20%,公司未分配利润仍为负值,尚并不具有分红的能力。

按照4.11亿股的总股本计算,光一科技即使实现2019年度预测的上限3100万元净利润,每股收益也没有达到0.1元,按照当前的股价7.12元计算,市盈率也远远超过70倍,截至2019年三季度末的每股净资产为2.57元,即使考虑到去年四季度的新增利润,每股净资产也不会超过2.67元,相对于7.12元的股价来说,仍不能说是低估。

值得注意的是,光一科技大股东和二股东一起减持公司股份,截至2019年三季度末它们的合计持股比例为32.5%,但从2019年10月至今,前两大股东江苏光一投资管理有限责任公司和湖北乾瀚投资有限公司合计减持了1387.56万股股票,约占总股本4.11亿股的3.376%,虽然2019年10月15日大股东减持的582.01万股股票属于被动减持股权拍卖,但后面的减持都是通过二级市场卖出。现在新推出的减持计划也是通过二级市场卖出。

本栏认为,如果大股东或者公司高管大量卖出持股,投资者就要加以注意,毕竟是它们直接经营上市公司,如果它们也在大比例卖出持股,投资者就有理由担心,是不是股价已经高估,或者公司的经营出现了一些问题。

此外,本栏还想提醒投资者,最应该警惕的是那些绩差公司的大股东抛售股票,这些公司已经成为绩差股,如果大股东不想办法扭转颓势,未来将会大概率变为ST公司甚至是被暂停上市或者终止上市。如果此时大股东抛出减持股票的计划,很显然是对公司的未来感到束手无策,投资者有理由相信大股东已经没有能力让公司扭亏,这样的减持属于“绝望型”减持,投资者也要开始注意长期投资风险。

当然,光一科技目前并未达到亏损的地步,但是本栏担心,在大股东一而再、再而三减持股票的背景之下,公司未来的经营是否会受到影响。如果再出一次2017年那样的亏损报表,投资者恐怕要损失惨重。本栏认为,缺钱不是大股东不断减持股票的理由,质押的钱都去哪了?前次减持的钱为什么还不够花?很多问题值得投资者三思。

以上就是高管减持股票是好是坏?物企高管减持那点事?的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!