逆回购是什么意思啊?一文看懂国债逆回购

关于逆回购是什么意思啊很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

根据最新的咨询,2022年1月5日,人民银行以利率招标方式开展了100亿元逆回购操作,中标利率为2.20%。同时当日有2100亿元逆回购到期,单日净回笼资金2000亿元。接下来具体说说一文看懂国债逆回购

正回购和逆回购的区别是什么

要正确的区分正回购和逆回购的区别,首先还是得弄清楚正回购和逆回购是什么意思,如果连正回购和逆回购的基本定义都弄不清楚,又怎么能够区分来着之间的区别呢。

一、什么是正回购

所谓正回购指的就是某一方通过抵押一定量的证券来获得一部分资金,并且在约定的时间范围内再购回所抵押的证券,这种交易行为就被称为是正回购。

央行经常会通过正回购来回笼资金,因为相对于央行票据,正回购能够降低运作成本,并且能够更好的锁定资金。

二、什么是逆回购?

逆回购和正回购的操作逻辑正好相反,逆回购是资金的融出方给资金融入方提供资金,并收取融入方的一部分证券作为抵押,并且在未来约定好的时间范围内,融入方收回资金和利息,并将证券归还给融入方。这种交易行为就被称为是逆回购。

三、正回购逆回购需要满足哪些条件

专业投资者才能申请进行正回购交易

(一)个人投资者证券账户净资产不低于人民币50万元。机构投资者净资产不低于人民币100万元,且其证券账户净资产不低于人民币50万元。机构投资者应当提供加盖公章的最新的年度资产负债表或者距申请成为债券市场专业投资者日期不超过三个月的月度资产负债表作为净资产证明。(二)个人投资者或机构投资者的相关业务人员参加债券投资基础知识测试。测试完成后,投资者测试得分不低于80分的,证券公司方可确认其通过测试。(三)投资者申请成为债券市场专业投资者,应具有最近3年累计10笔以上的债券交易成交记录。1笔委托分次成交的视为1笔成交记录。(四)证券公司不得接受以下投资者提出的专业投资者资格申请:1、被中国证监会采取证券市场禁入措施的投资者;2、法律、行政法规、部门规章和本所业务规则禁止从事债券交易的投资者;3、近三年存在严重违法违规或其他严重不良诚信记录的投资者。

证券账户中的闲置资金即可交易。

如果是交易沪市品种,那么交易数量必须是100手(1手为1000元标准券),即10万元面值及其整数倍,单笔申报最大数量不超过1万手,不符合交易数量要求的申报为无效申报

深市的交易单位规定为以合计面额1000元(即1手)及其整数倍为交易单位

四、正回购和逆回购的区别有哪些?

不管是正回购还是逆回购,其操作都是使用闲置资金,一般参与逆回购的都是一些机构投资者,比如货币基金、财务公司等等,当然,其中不包括银行。尤其是在新股申购出现了限制之后,很多投资人不得已也要参与到逆回购之中,而作为个人投资者参与逆回购的主要目的是为了让自己的闲钱在没有很好的投资方式的时候使用的,因为逆回购的利率比较低,所以逆回购并不适合做为一种长期的投资工具,另外,逆回购在周末是没有利息的。

而正回购大多为银行为了回笼资金而使用,一些个人投资者使用正回购一般都是因为临时急用钱而又不想卖出自己手中的证券,这样就可以通过正回购来获得自己需要的资金,等解决了燃眉之急之后归还本金和利息,再拿回自己的证券。

一文看懂国债逆回购

作者:潘潘策略投资

所谓国债逆回购,即投资者通过国债回购市场把资金借出去的一种操作。国债逆回购本质上是一种短期借款,做逆回购的投资者借出资金获得利息,做正回购的投资者借入资金付出利息(但需要持有足够的债券作为抵押)。

在上海证券交易所和深圳证券交易所都可以做国债逆回购,品种如下:

说明:上交所国债回购品种10万元起,追加单位为10万元;深交所国债回购品种1000元起,追加单位为1000元。

交易所在2017年对国债逆回购的规则做了修改,于2017年5月22起正式实施。主要修改的内容有三点:

1、 将全年计息天数从360天改为365天。

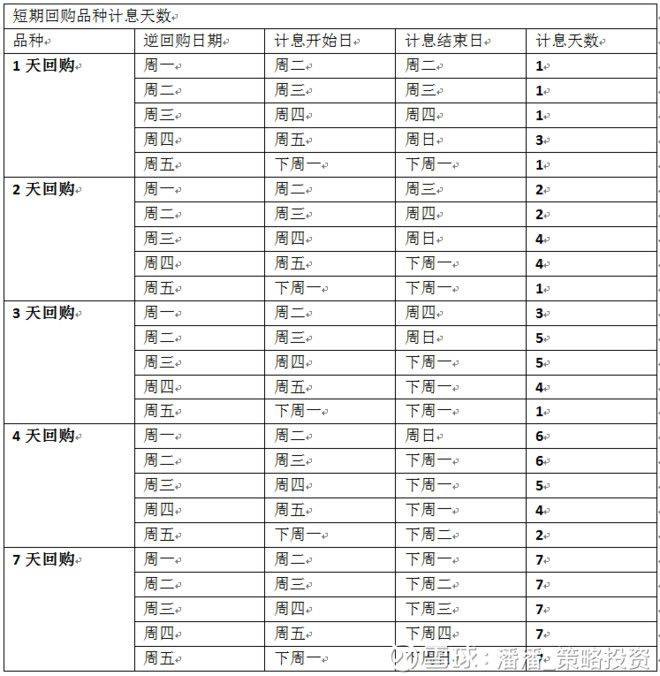

2、 计息天数从名义天数改为资金实际占用天数。所谓资金实际占用天数指的是从做逆回购当天的第二个交易日开始,到做逆回购的资金可取的前一个自然日为止的天数。比如平时的周四,如果做1天国债逆回购,名义上资金只占用周五一天,但资金要到下周一才能取出来,实际计息天数从周五开始算起,到周日为止,共计3天;如果遇上了长假,比如2017年9月28日是2017年十一长假前的倒数第二个交易日,做1天国债逆回购,计息天数是从2017年9月29日到2017年10月8日,共计10天。而如果平时的周五的时候做3天国债逆回购,实际计息天数从下周一开始算起,而做逆回购的资金下周二就可以取出来,所以实际计息天数反而就只有1天。

3、 修改了回购收盘价的计算方式。

有些券商的交易软件针对国债逆回购有专门的页面,比如华泰证券。如果记不住上面这张表格,您在做国债逆回购之前,可以登录华泰证券的涨乐财付通看一眼即可了解某个品种的计息天数。路径是:华泰证券涨乐财付通->交易->国债理财->查看所有国债理财产品(下图为2018年8月15日11点08分的界面,该日为周四)。

做国债逆回购有一些优点,比如:

1、 操作简单,只需要在交易软件中卖出某个国债逆回购品种即可,回购日到期后资金连本带息自动回到证券账户。

2、 风险极低,做正回购的投资者有一定的市场准入条件,并且做正回购时需要足够的债券作为抵押,而且回购操作的整个交易过程受到交易所严格监管,万一借款方出现小概率情况的违约,也有券商结算备付金账户作为后援,所以逆回购操作出现收不回本息的风险极低。

3、 流动性好,2018年1天国债回购204001平均每天的成交额高达7000亿元左右。

4、 交易费用少,如1天、2天、3天、4天国债回购的费率分别是十万分之一、十万分之二、十万分之三、十万分之四,7天国债回购的费率是十万分之五。假设某日国债回购的价格为3.65,那么卖出10万元1天国债逆回购的收益为100000*3.65/100/365=10元,扣除1元手续费,则实际收益为9元。在国债回购的价格较低时,手续费会分掉一部分逆回购的收益。

5、 某些时点收益率较高(扣除交易费用后的),这些时点一般是月末或者季末。

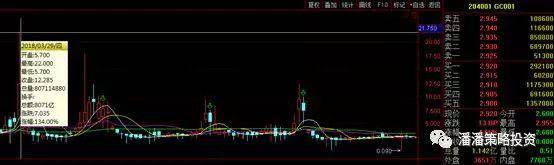

一方面,我们可以用短期逆回购品种获得较高的短期流动资金收益,在逆回购年化收益率较高的某些交易日,我们可以用闲余资金专门做逆回购,而不需要考虑做其它的操作。比如2018年3月29日(周四)国债逆回购价格*高为22,即年化收益率为66%(实际占用资金三天),相当于100万本金一天就能获得大约1798.2元的收益。而2017年9月28(周四)那天国债逆回购价格*高为14.5(实际占用资金十天),年化收益率更是高达145%!

什么是央行逆回购?为什么要进行逆回购操作?

根据最新的咨询,2022年1月5日,人民银行以利率招标方式开展了100亿元逆回购操作,中标利率为2.20%。同时当日有2100亿元逆回购到期,单日净回笼资金2000亿元。

那什么是逆回购操作?人民银行为什么要进行逆回购操作?

一、何为央行逆回购?

央行逆回购操作方法最早可追溯到1998年中国人民银行建立的公开市场业务一级交易商制度,央行选择了一批能够承担大额债券交易的商业银行作为公开市场业务的交易对象,交易工具包括国债、政策性金融债券等。

逆回购顾名思义是“购买后再卖回去”。而央行逆回购是中国人民银行先向一级交易商购买有价证券,并约定在未来特定日期将有价证券再卖还给一级交易商的交易行为。

通俗来讲,央行逆回购就是央行把钱先借给商业银行,商业银行把债券质押给央行,到期后商业银行还钱给央行,央行还债券给商业银行。

央行逆回购包括2阶段,即实行逆回购和逆回购到期。

(1)实行逆回购: 央行从银行等金融机构购买的有价证券,金融机构获得了资金,增加了市场流动性。

(2)逆回购到期: 到期日,央行把之前从银行等金融机构买入的有价证券卖回去,资金再次回笼到央行,从市场收回流动性。

二、央行逆回购有什么作用?

当市场上缺钱的时候,央行一般会采用降准、降息、逆回购等手段以释放流动性,相对于降准、降息,逆回购的手段会更加温和。

通过央行逆回购,可实现货币政策调控的目标具体如下:

1.增加市场货币供应量

央行实行逆回购操作,银行等金融机构从央行那获得了资金,就有更多的资金放贷给市场。

2.调节利率

央行实行逆回购操作,使得银行的货币数量变多了,可以降低利率。

总结

央行执行的回购与逆回购是什么?对我们有什么影响?

央行连续三日每天逆回购30亿元

中国人民银行7月4号,5号,6号连续三日每日逆回购30亿元。央行逆回购是什么样的操作?其目的是什么呢?今天我们一起来解读一下。

央行

中国人民银行简称央行,是*务*的组成部门,主要是负责制定和执行中华人民**国的货币政策,维护国内金融市场的稳定健康。我们使用的人民币就是央行根据*务*审批制定的货币发行方案发行的。由此可以知道,央行就是负责调控国内金融市场的。

央行逆回购

言归正传,央行执行的逆回购是指商业银行,一级券商等金融机构使用债券股票等作为抵押向央行借钱的操作。可以看出, 逆回购是央行向市场中投放货币的行为,同时减少了有价证券的数量,属于增大市场中货币总量的行为,属于货币宽松的政策。金融机构拿着从央行借来的钱可以进行投资,贷款等再把流动性释放给实体经济,有助于刺激经济增长,证券市场的繁荣。但因像市场中投放了货币,也有可能造成物价上涨和通货膨胀 。如果发生只涨物价,不涨工资的情况,不利于刺激消费。

逆回购

央行正回购

反过来, 央行执行的正回购,简称回购,是指央行把金融机构抵押的有价证券再卖给金融机构,收回货币的行为 。由上面的解释可以知道,回购会减少市场上的货币总量,增加债券股票的供应量,通常适用于收缩货币的时候,如发生物价上涨,通货膨胀的时候。

回购与逆回购的一般性

其实,理解回购这个词,更具有一般性。 央行发行的是货币,那回收货币的行为就被称为回购,释放货币的行为就被称为逆回购。同理还有国债逆回购,就是向市场中释放国债,证券市场中常常遇到的公司股票回购就是收回股票。

如何逻辑理解回购、正回购、逆回购的联系和区别

央行正回购是什么意思 ? 央行逆回购是什么意思 ?回购、正回购、逆回购区别在哪?

在宏观经济形势相关文章中,经常会出现对货币市场中的相关政策和动作做些描述和观察,其中涉及的相关政策和金融术语会让不少读者比较费解,就算当时想办法勉强绕清了,但因理解不够透彻,隔不多久又比较含糊,比如央行回购。

首先,让我们对最基础的回购的定义来做了解,这将极大帮助你对接下来的正回购和逆回购的理解。 回购,在经济交易中,指交易的一方在向另一方出售机器设备或技术或服务的同时,承诺向交易对方购买一定数量的由该项机器设备或技术生产出来的产品或其他产品。在出口贸易中,有个专业术语:补偿贸易。

从中可以看出,回购并不是购入行为,而是附带有回购协议的售出行为,既然是售出行为,那对这种售出行为的卖方来说是正回购,对买方来说是逆回购。当然,这是从交易标的角度来说的,如果从资金的角度来讲,正回购是卖出标的,融入资金;逆回购是买入标的,融出资金。总之,回购(或说正回购)是卖出标的,融入资金,是标的卖出方,是资金融入方;逆回购是买入标的,融出资金,是标的购买方,是资金融出方。

按上述理解,央行回购可以分为正回购与逆回购,接下来就来为大家介绍一下央行的正回购与逆回购。

央行正回购是中国人民银行经常会使用到的一种公开操作市场手段,是一种资金调控行为,央行将持有的有价证券卖出给一级交易商,从而获得融入资金并承诺在到期后回购支付一定的利息,达到回笼资金,锁定资金的目的。央行正回购所执行的卖出行为,是央行向市场回收流动性的行为。

央行逆回购则是指央行向一级交易商购买有价证券,并约定在一定期限后将有价证券卖还给交易商的一种行为。央行逆回购所执行的购买行为,是央行向市场投放流动性的行为。

最后,在上述比较逻辑的理解基础上,我们其实只需简单记住这句话就可以:回购(正回购)就是回笼资金、收回资金。

以上就是逆回购是什么意思啊?一文看懂国债逆回购的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!