2023年美股熔断了几次?2023年8月3日收盘解读

关于2023年美股熔断了几次很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

接下来具体说说2023年8月3日收盘解读

美股在怀念「美好的昨天」 | 半天候回顾 2023年3月第4周

倘若万物皆为往日重现,

世间便无风险可言。

—— 默顿·米勒

金钱永不眠,屠夫问候各位晚上好。

一周一会的半天候策略回顾,祝周末愉快。

今天跟大家聊聊美股的当前形势,主要包括:

① 对REITs的亿点点风险提示

② 美股的昨天、今天与 (可能的) 明天

美好的昨天 音乐: 房东的猫 - 时光音乐会第二季 第10期

(最近常听「房东的猫」,这首翻唱太好听了)

策略核心理念

半天候策略,是通过资产配置和再平衡,在 0预测 的前提下,实现资产的 长期稳定 增值。

屠夫自己拥有多个进攻型的投资策略,建立半天候是为了拥有一个“类全天候策略”, 在极端环境下也能「打不垮、压不住、沉不了」 —— 包括全球性金融危机,甚至大萧条。

完整配置思路和操作原则可参考:

《 谋篇 》从基本逻辑出发,介绍3位投资大师经典的资产配置组合

《 局篇 》考虑国内实际,说说半天候选择哪些资产、配置多少比例

《 弈篇 》结合实战经验,详解基金的选择原则和再平衡的操作方法

净值情况

「且慢小账本」统计情况(2021.1.1起):

累计收益: +3.04%

年化收益: +1.59%

最大回撤: 10.59%

2021年起截至最近一个交易日 ,半天候组合年化收益率 保持为正 , 最大回撤控制在10.59% 。

半天候 最近一年 收益表现优于沪深300、中证500和标普500(见下图,中证500再涨一下就超过去了):

组合各成分基金目前处于相对平衡状态,暂时不需要进行再平衡操作:

- 各资产占比偏移 未超过 ±40%

- 目标10%的资产(如 沪深300),组合中占比在6~14%之内

- 目标30%的资产(如 7-10年国开债),组合中占比在18~42%之内

- 最近一次再平衡操作发生在2022年5月11日周三,详见 记录

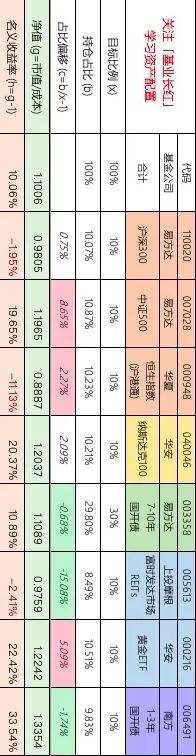

截至2023年3月24日,基于蚂蚁财富数据计算的各资产情况如下(请把手机横过来):

*明细回溯至2018年,与回溯至2021年的「且慢小账本」统计口径不同

纳斯达克100等QDII基金的买入确认和数据更新均为T+2,净值会有些许偏差

已移除品种的收益计入现金类资产(1-3年国开债),因此 现金类资产收益率不可参考

本周点评

说来也巧,2月有同学问起半天候里的发达市场REITs,之后这货就应声雪崩……

(问得很好,下次别问了)

其实屠夫已经 连续4次提醒 REITs的风险,从刚开始的 委婉隐晦 ,到后来的 坏消息糊脸 :

【2月4日】聊聊REITs:明朝的剑斩不了清朝的官

【2月26日】先行一步是先锋,先行两步成先烈

【3月5日】华尔街靠前包租婆暴雷,REITs开启“大逃杀”?

【3月20日】MSCI美国REIT指数和BBG写字楼REIT指数走势(交流群)

发达市场REITs的崩坏逻辑已经非常清晰,如果你觉得一句“情绪修复”就可以抵消这些逻辑,屠夫只能为你唱一首《祝你平安》了……

半天候里的REITs?

不动,一切按《弈篇》的计划来。

今天想多聊聊美股。

如果你在2022年之后开始投资,你对美股的印象可能是“波动”。

如果你在2021年之前开始投资,你对美股的印象多半是“长牛”。

两种印象都没错。

在美联储最近一年多的加息之下,美股跌多涨少。

然而,从2009年Q2的最低点算起,到美联储加息之前,美股走了 足足12年的牛市 。

12年间,除了18年Q4 (应该是毛衣战的白热化阶段?) 和20年Q1 (新冠疫情下美股反复熔断) , 标普500几乎每个季度都收红 。

(来源:雪球)

12年是一个什么概念?

12年前还在读六年级的小学生,12年后已经毕业进金融行业了。

在这12年里,ta对美股的认知,就是一边倒的 涨,涨,涨……

至今很多美股投资者,无论是机构还是个人,依然无法接受「美联储不惜一切代价压制通胀」这个事实,更不愿意承认他们自己就是那个“代价”。

他们心里,只有过去12年的「美好的昨天」。

自去年7月做《要闻精选》以来,这种消息就不断重复上演 ——

1、通胀数据趋缓,市场预计美联储放缓加息

2、美股颤颤巍巍地反弹

3、美联储鹰派发言打脸市场,继续强势加息

4、美股应声崩塌

5、下个月,市场又迷之自信地预计放缓加息

可以说,美股市场现在依然 过度乐观 。

乐观是好事,过度乐观也不坏,但是 在金融市场过度乐观,是会死人的 。

值得一提的是一种特殊的乐观,叫 “zf不会放任XX” 。

放到美股这个话题里,就是 ——

美联储和美国政府,不会放任美国陷入经济衰退吧?

哈,难道十年大萧条和2008金融危机是美国政府自己想要的?

同理,A股市场有人说“zf不会放任XX”的时候,你应该警惕: 世界靠前大国尚且有阻止不了的事情,何况我们?

(渣渣辉真是连鱼尾纹都有戏……来源:《扫毒》)

半天候里的美股指数,和REITs一样,有规则约束着,该怎么来还怎么来。

至于其他投资组合里的美股指数,屠夫只建了很浅很浅的观察仓,这是2019年清仓以来的靠前次。

目前 没有足够证据表明 美国不会陷入衰退,那就耐心等等吧。

都等了4年了,不差这一会。

2023年8月3日收盘解读

今天是2023年8月3日,星期四,沪指收盘3280,收上涨18点阳,涨幅0.58%;创业板收盘2241,收上涨23点阳,涨幅1.06%;深成指收盘11163,收上涨59点阳,涨幅0.53%

从资金面看,两市成交8300亿,北上资金净流入5亿,超级主力净流出110亿。开盘前,看到外围大跌,我在头条发了一个“今天大A将以假摔后大涨收盘”,结果看基本兑现预判。

其实在2020年初美股持续熔断暴跌时,A股却反其道而行之,出现了20左右的上涨。那时候我就觉得我们是在做一个基于未来的演习。

这个未来就是美元信用开始出现动摇,西方金融体系开始进入大崩溃之时,应该就是我们大A一跃而起的时候。

目前的外围形势告诉我们,现在A股的走势还需要悠着点儿来,还没到一跃而起,大干快上的时候。不过,局面已经牢牢地掌控在我们自己手中了,我们完全可以从容淡定的等待对方给我们机会的信号。

我们通过这几年的反复跟踪发现,目前的A股完全由超级主力绝对掌控。统计数据显示,只要每个交易日超级主力的净卖出额低于200亿,三大指数肯定会出现有收红盘的,甚至全线收红,如果北上资金再加持一下,基本都是全线大涨。

所以我们说A股已经完全回到了我们自己的手中,就是这个意思。因为我们自己的资本已经完全能够决定A股的走势了。

当然,目前A股的权益类资产的定价权,还没有完全体现出来。从某种程度看,由于华尔街输出的价值观对国内金融体系从业者的影响足够深刻,目前A股的定价权暂时还在华尔街资本的掌控中,但以本轮A股本土资本的强势控局程度来看,很明显,这个由华尔街金融资本隔洋掌控中国金融资产定价权的时代将很快就被终结了。而终结这个时代的最大力量,就是中国国力的大幅度成长。

从今年初我们终止四大与中国央企国企的审计合作开始,就已经宣布了我们自己来定价中国资产的新时代。

这个定价权的真正回归,一定来自本轮牛市的启动后,长期被华尔街勾结国内买办资本做空央字头国字头优秀公司,将会进入估值修复阶段的行情,前面的只是测试行情,这个才是真正中特估的靠前波行情。

我们目前的银行股是被华尔街联手国内买办资本全面做空的,几大行和几个股份制银行目前估值基本在净资产的一半左右,这是极其荒唐的事情。被同时做空的也包括A股内很多优质国字头蓝筹和非国字头优质龙头公司。

中美博弈这几年里,我们最处于弱势的就是金融领域的博弈。这从股市被持续压制不敢上去就可见一斑。

以上就是2023年美股熔断了几次?2023年8月3日收盘解读的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!