杠杆怎么玩?

关于杠杆怎么玩很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

接下来具体说说

缺项目?缺资源?来BD圈!找项目、找合作、找人脉、找资源!杠杆的作用

什么是杆杠?负债和所有者权益当中还有一根杆,北京大学会计硕士。如果你投资这杆下了点还是上去点好,我希望这根杆往上一点好。为什么?所有者权盆,你的钱越多我越安全。但是如果我们作为企业的管理者来说,就不是这样了理,我希望那根杆往下一点好。为什么?当我负债越多的时候,我会产生杠杆效应的。大家知道杠杆是很重要的是吧?

职场升职速度慢,就是由于没有杠杆,谁的升职速度快?是因为你找到了职场的杠杆,整个公司就两大杠杆,一个叫做经营杠杆,靠全公司人,产生一个经营杠杆。还有一个东西叫做财务杠杆,由财务部*产生二次杠杆效应。我们今年投资赚多少钱?"我的杠杆倍数是2倍,你就翻倍了。所以玩杠杆,玩杠杆的人理,博是借助高负债。

缺项目?缺资源?来BD圈!找项目、找合作、找人脉、找资源!

大家想想,我们买房的时候不就是有杠杆倍数的吗?通过高负债去建立一个杠杆倍数,博商管理4倍杠杆,你到底能建立多少?不是说你放飞了说,我决定我今年3倍,不是你决定的,是跟行业有关的。

博商管理,我们说如果说是一个制造业名企业,你的杠杆倍数如果能做到1.5倍至2倍之间,就不错了。你说我希望做到3倍不必了,你借不出来?如果你是个房地产行业,你7、8倍是正常的,你说我房地产行业做到1.5倍,不可以被人耻笑,你赚不起来了。如果你说我是个金融行业,你的杠杆倍数将在10倍以上,所以一定是参考行业的。

开发商的杠杆是怎么玩的(没有做不到,只有想不到)

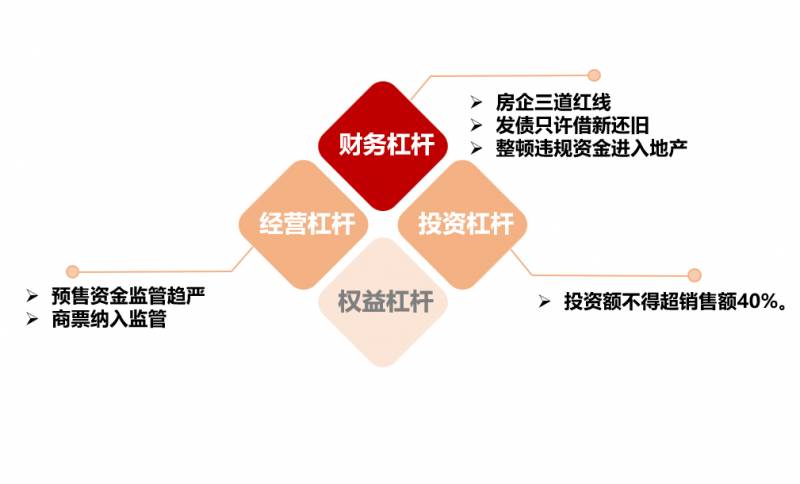

上一篇文章《为什么楼盘停工烂尾这么多?— 开发商的躺平策略(深入剖析)》中提到很多中大型房企均面临资不抵债的问题很多人会有疑惑这些中大型的千亿房企,明明前几年房价大涨的时候赚的盆满钵满,为什么一年市场变冷,就都暴雷了?难道利润都分给了股东,全部跑路了?并不完全是,这些暴雷的百强房企一年卖1000亿,哪怕在行情好的时候,其中大部分能结算下来的利润不过20-30亿,就算全分给了股东, 股东再全返回来也只是杯水车薪。 它挣的利润和它欠的债完全不在一个档位 为什么这么低?这要从开发商现在已经骑虎难下的高杠杆说起而高杠杆要从这个行业的本质说起 —— 高抵押物的资金密集型行业

PART 1

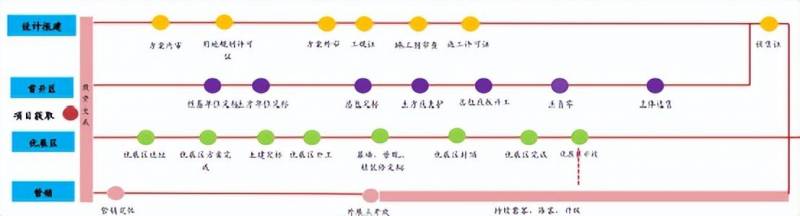

首先需要普及一下一块土地开发的全过程,其中最重要的是拿地到开盘的过程。 主要有三条线

一条报批拿证线,就是开盘前的五证齐全。土地证+用地规划许可证+工规证+施工证+预售证。交完土地款拿土地证,设计方案通过拿工规证和施工证,达到预售条件拿预售证一条主体建筑工程线,需要达到当地要求的预售条件,一般高层是主体三分之一上下一条示范区线,就是你去买房子的优美售楼处 三条线需要同时达到开盘条件,这个周期全国一般在6-12个月 如下图

开盘后到交付其实是一个根据销售节奏动态支出,边卖边建的过程,卖的快就建的快,卖的慢就建的慢,甚至烂尾。看完整个过程你会发现,由于预售制度的存在,如果开盘顺利的话,开发商只需要承担土地款,前期的部分人员工资和推广费用,售楼处示范区以及达到预售条件的主体工程的建设费用其中第三个工程建设费用绝大部分都是在后面慢慢付

也就是说 土地款是一个项目开发商需要负担的最主要的成本 有了这个前提条件,牛批的加杠杆之路越走越深

PART 2

新手杠杆 —— 预售资金

预售制度本身就是开发商的靠前道杠杆当开发商卖出靠前套房子的时候,它就开始负债了—— 购房者缴纳的预售资金这是一般是整个个过程中 最大金额的负债,且是完全没有利息成本的无息负债 然后用实物 — 也就是你购买的房产交给你还款 对开发商来讲,这个资金越多越好,来的越早越好,还款还的越晚越好所以一个楼盘的交付时间越长对开发商越有利,目前一般在2-3年,当然也不乏4-5年的项目而一般的项目从达预售条件到交付如果紧张施工一般就在1年半左右,如果是别墅洋房小高层这个速度会更快这里面给开发商预留了充足的时间, 毕竟这是开发商唯一没有利息的负债。

PART 3

初阶杠杆 —— 银行开发贷

虽然土地款是开发商唯一的主要成本,但这个成本金额也不低,96年房改开始推行商品房的时候, 能够拿出全部土地款的企业也非常之少 开发贷应运而生,顾名思义,贷款给你工程开发建设,一般要求不超过工程总费用的60%。但是!严格来讲,有了预售制度后, 工程开发建设的费用是老百姓的预售资金交的 政府也明白,开发贷的核心目的是补偿开发商的土地款,所以办理开发贷都需要土地证抵押!某些地价很低的地方经常会出现工程总费用远大于土地款, 以至于开发贷金额超过土地款总金额 开发贷什么时候可以放款,在施工证后,一般是拿完地3-4个月也就是说开发商只需要承担3-4个月的土地款,就会有银行以开发工程的名义借给你大部分这算政府官方层面能接受的最大限度了, 毕竟你还是有这个实力掏出全额土地款在政府账上躺3-4个月! 开发贷因为利率不高,5-6%左右,一般是开发商普遍选择的融资方式

PART 4

高阶杠杆 —— 房地产信托

我国最早出现房地产信托是2002年,那时候叫“过河贷款”只不过当国家队,也就是大量非银金融机构开始下场后,开始叫房地产信托了。 怎么玩以土地为抵押,当 开发商交完土地款拿到土地证的第二天就可以放款 ,不需要等3-4个月一般放款额度可以达土地款的6-7成甚至8成有时候不用拿到土地证,开发商拍到地签完土地出让合同的当天就可以 按开发商已支付的土地金额进行对应比例的放款 到施工证拿到后,用开发贷替换信托,实现无缝链接也就是说从一开始, 开发商需要负担的土地款从全额变成了3-4成 但是,国家官方层面从房地产信托出炉的那一刻就是不鼓励只不过信托的利率实在太高,一般在10-11% ,高的到15-20%也不罕见 !大量的 信托机构都是国家队 ,他们赚的盆满钵满,而且快20年了,也没出过大事高层内部利益的博弈使得信托一直存在下去时至今日, 投向房地产的资金信托余额为2.17万亿元 ,房地产信托占比全部信托金额的15%左右,排在所有种类中的第三位, 已经长成了巨无霸 同时投向工商企业的资金信托余额为4.89万亿元,投向证券市场的资金信托余额为2.43万亿元过去5年,你所知晓的房地产黑马,都是 依靠信托这个万能法宝快速扩张 ,同时暴雷较多的也是这些黑马!

PART 5

疯狂杠杆 — 前期资金再借贷

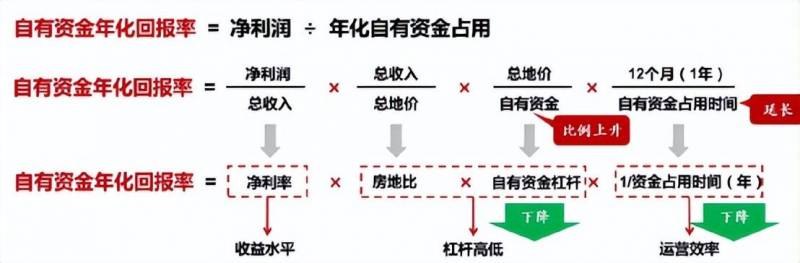

如果翻开从19年以后的热点城市土地出让文件,会找到一条格外严格的要求—— 土地保证金和剩余土地款支付必须查证为自有资金支付,如发现有借款交土地保证金的一律拉黑禁止参与该城市土拍为什么会有这条都是地方政府血淋淋的教训有了开发贷和房地产信托以后,开发商只需要出土地款的3-4成但是这个钱并不是所有的开发商都愿意自己出 杠杆是可以上瘾的 当市场预期一直是房地产行业欣欣向荣时,开发商只需要有平台,有团队,有品牌,有赚大钱的历史,就会有无数的民间资本、社会资本蜂拥而入,通过一纸借款协议, 主动把这3-4成借给开发商,利率普遍也在10%以上。 这些资本中不乏大量国家队 当开发商卖了1000亿,毛利率有20%,但是还了一层一层的利息甚至还有额外的分红后,净利率也就3-4%左右了但开发商更看重的不是净利率,而是自有资金回报率, 因为这1000亿可能只有40亿是自己的,我用40亿赚了40亿,不就是100%的收益率了! 哪个行业有这么牛批的收益率!

如下图所示,自有资金回报率受销售速度、杠杆率、运营回正周期等多方面影响

不过问题在于赚的快,嗝屁的也快一旦房子卖不动,没有销售回款,还不起这一层一层的借款,就是崩塌的开始!

PART 6

杠杆加速器 — 快周转

玩到玩着,开发商们发现一个问题,我借了这么多钱, 每天要还这么多利息 , 每天一辆辆奔驰往河里开, 一个项目就挣那么点钱,怎么发展? 一个字 — 快 !快点开盘 ,少还点利息,24小时施工,无证开盘,内部团购!一定时间内干更多的项目, 别人1个亿一年干1个项目,我要一年干10个项目! 最开始的快周转的说法是由万科提出的2004年,万科抛出了令业界震惊的"千亿计划".彼时万科的销售额只有91.6亿 那时王石曾生动地用“5986”来描述万科的高周转模式。 即拿地5个月动工、9个月销售、靠前个月售出8成,产品必须6成是住宅。 而当时普遍的开盘时间在12-18个月2004年-2010年,万科是快周转的模范生,那个时代的大势造就了千亿万科 同样,扩张离不开高负债,财报显示, 万科2011年3季度末的2832亿资产规模中,就有2236.5亿元来自于负债。 但最早开始快周转,最早也发现了快周转的问题!快周转容易导致施工安全、工程质量、以及财务安全等问题而且万科的董事会对这种高负债高周转模式是很警觉的, 如果没有高增长,股价就会下跌, 股东的利益就会受损,所以董事会给万科管理层施加了很大的压力!2010年以后万科逐渐放下了这面大旗,转而追求社区、品牌,控制负债率!同时也是为了控制股价虽然没有了万科,但是后来的快周转越做越牛批!碧桂园的“4568”法, 即4个月卖楼,5个月回款,6个月现金流为正,8个月再投资! 再投资的意思 就是上一个项目的钱还没还,继续借下一个项目的钱

END

以上就是杠杆怎么玩?的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!