基金换手率(什么是基金换手率)

关于基金换手率很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

随着基金年报数据出炉,作为反映股票流通性强弱,同样也反映基金公司持股周期长短的重要指标,各类型基金和基金公司持股周转率(也称“换手率”)也陆续披露。天相投顾数据显示,2019年度主动偏股基金的平均换手率为2.97倍,是近5年以来首次低于3倍以下。接下来具体说说什么是基金换手率

终于说清楚了!基金换手率与赚钱的关系是这样的

火爆的行情催生了火热的换手率。

从今年半年报披露的数据来看,公募基金的平均持股周转率为1.53倍,比去年下半年的1.18倍上升不少,甚至出现了不少10倍换手率的基金。

那么,什么是基金换手率呢?

基金换手率和基金经理赚钱能力有关系吗?

对于一只基金来说,是换手率高好还是换手率低好?

什么是基金换手率?

基金换手率又叫“持股周转率”,可以衡量基金投资组合变化的频率,也可以看出基金经理的投资风格和投资效率。

一般可用以下公式计算:

换手率=(买入股票总成本+卖出股票总收入)/统计期内基金日均规模

简单来说,如果基金A2019年的换手率是100%,那就说明该基金这一年将持仓的股票全部换了1遍;而B基金2019年的换手率是300%,则说明该基金这一年将持仓的股票全部换了3遍。当然了,真实情况肯定不会是更换所有的个股,而是个别个股会更换得比较频繁。

换手率的高低意味着什么?

1、换手率高低与投资风格有一定关联

对于普通基民来说,通过换手率可以一定程度上了解基金经理的投资风格 。

一般来说,基金换手率高,说明基金的投资风格更加灵活主动,基金经理倾向于波段操作,或通过行业轮动来赚钱,买卖较为频繁;

换手率低,说明基金的投资风格相对稳健,基金经理倾向于长期持股、价值投资,希望获取企业长期成长带来的收益。

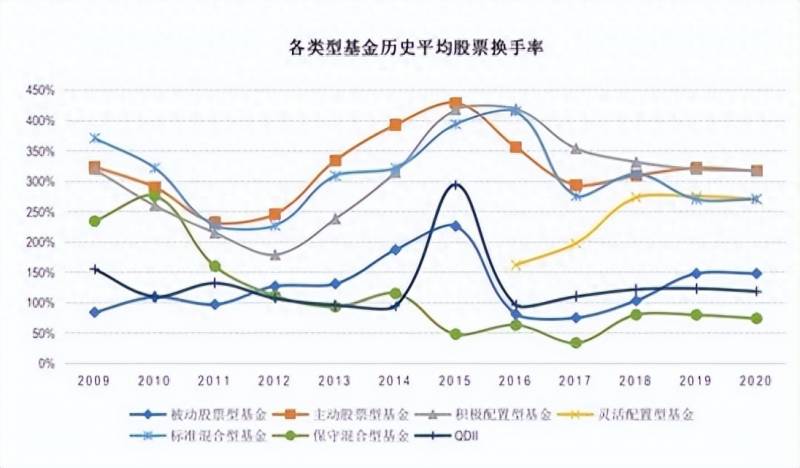

值得注意的是,换手率需要在同一时间段,对同一类型基金进行对比才有意义。比如主动型基金的换手率普遍要高于被动型基金,牛市中的基金换手率通常要高于熊市。

什么是基金换手率?如何看待基金换手率的高低

持股不动,基金经理是不是有点懒?

换手率这么低,能躺赚吗?

高换手的基金经理,是不是业绩更好?

受人之托,代人理财,公募基金和投资者之间最重要的是信任关系的建立。不过投资这件事实在不简单,难免有些信息没有拉齐,比如, 有些投资者会把基金换手率作为“基金经理是否勤快”的判断标准,这里面可有点小误会。

为了让大家更好地运用这个指标去选对基金,本期《基金研究所》带大家深度分析一下。

01

什么是基金换手率

基金换手率,全名“基金报告期持仓换手率”,又叫“持股周转率”,是指基金经理一段时间内转手买卖股票的频率。

我们可以将换手率简单理解为基金持仓股票的交易频率 ,通过观察基金换手率,我们可以推导基金投资组合在某个观察期的变化情况,间接地佐证基金经理的投资风格。

基金换手率计算公式

换手率=(某区间基金买卖股票的总金额/2)/该区间内基金持有股票市值的均值

注:上述公式中的相关数据可在基金的年报和半年报中的【报告期内股票投资组合的重大变动】中查看,股票市值为期初和期间股票资产的平均值,可以通过基金的定期报告查看。很多提供基金信息的销售平台也会直接计算出产品的换手率供大家参考。

有经验的投资者可能会发现,不同的基金产品换手率差别特别大,同一产品不同时期换手率也不是静态的,有的股票型基金半年度换手率能超过5000%,有的灵活配置型基金换手率不到5%。

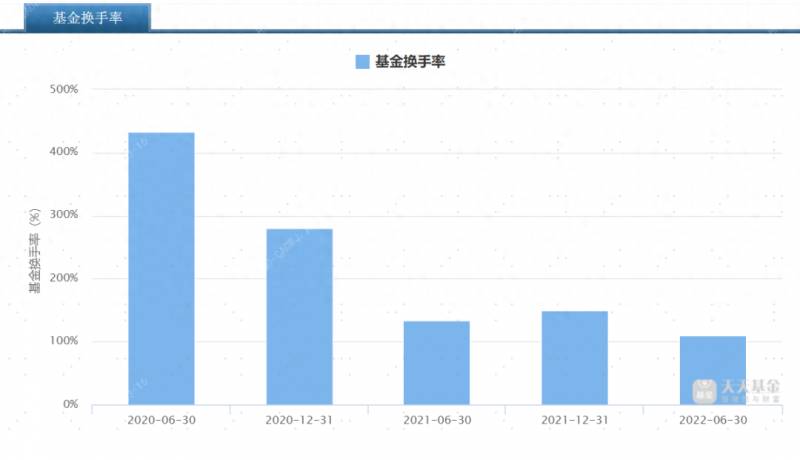

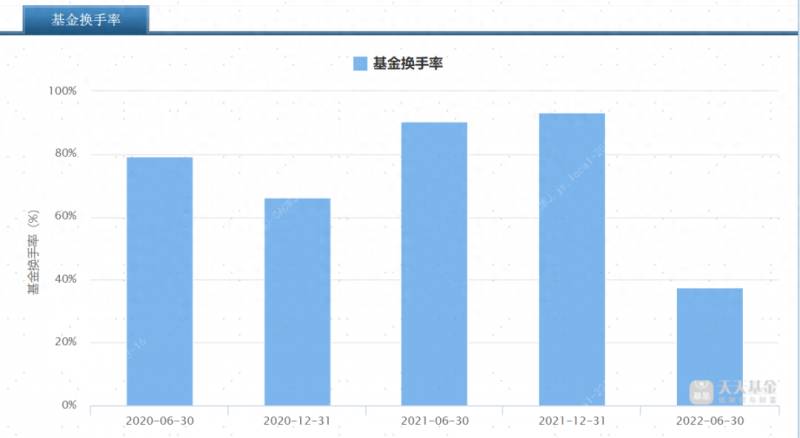

剔除极端行情,我们选一些居中有代表性的产品给大家展示一下:以嘉实基金的产品为例,嘉实成长投资归凯团队的产品嘉实成长增强截至去年年中的换手率是110.41%,嘉实价值投资谭丽团队的产品嘉实价值精选同期的换手率是37.47%。

嘉实成长增强换手率情况

嘉实价值精选换手率情况

为什么会出现这种情况呢?

02

影响换手率高低的原因

换手率的差异和变化源于基金经理在管理组合、买卖股票行为上的不同。这种变化一般源自以下几种原因。

1、 不同类型的基金天然换手率存在较大的差异。 比如,主动股票型基金的换手率明显高于混合型基金的基金换手率,因为主动型股票基金中含有的股票比例高于混合型基金。

数据来源:Morningstar Direct

2、 基金经理的投资策略,这是最主要的原因。 不同的投资者有不同的风险承受能力和预期收益目标,这种需求对应着风格各异的投资策略。有的基金经理侧重于个股的研究和筛选,一旦断定是好公司会倾向长期持有,换手率就会低。有的基金经理会基于择时、交易能力的运用主动选择追踪市场的风格切换和轮动做波段投资,换手率就会高。

换句话说,换手率只是投资策略的一个量化呈现指标,有的投资策略侧重于择股,有的投资策略侧重择时,有的则是在择股和择时中寻找最优解。无论是哪种,都源自基金经理的投资框架、对市场的判断以及个人性格特点,策略本身没有孰优孰劣,但中长期业绩、投资者持基体验可能会有所不同。

3、 大额申购和赎回。 在基金面临一些大额申购时,基金经理需要对资金进行配置;当基金面临大额赎回时,如果预留的流动性不足以应对,需要基金经理卖出一些流动性比较好的股票筹集资金,这些情形会导致基金换手率被动提升。

4、 基金规模。 随着基金净资产规模的不断上升,“船小好调头”的优势减弱,调仓难度加大,换手率可能随之降低。

5、市场行情。 市场行情比较好的时候,活跃上涨个股比较多,部分基金经理会采用波段操作来获取更高收益,基金换手率会有增加,反之则会降低。但也并非绝对的规律,比如巴菲特旗下伯克希尔·哈撒韦公司2022年各季度换手率保持在2%上下,2023年开始频繁调仓,换手率升至12%。对此,巴菲特的解释是:“我们不会因为市场或经济的情况去买卖,而是在投资对象价格便宜的时候买入。”

03

高换手VS低换手,哪种更好?

既然换手率只是投资策略的一个量化呈现指标,是结果而非原因,单凭一个指标的高低就去断定基金产品的好坏、基金经理的勤奋与懒惰,问题本身有失偏颇。

与其把关注点放在换手率上,不如更聚焦于基金经理对投资标的的研究和选择、基金产品的中长期业绩好坏。

举个例子,嘉实基金成长风格投资总监归凯的投资特点就是换手率比较低。他在一次跟媒体交流时表示,市场上真正能够长期创造卓越价值的公司其实非常稀缺,可能就1%的公司可以成为伟大的公司,2%-3%的公司会成为优秀的公司。

投资不是炒来炒去,我们的初心是找到极少数的优秀公司并且长期持有,这样的初心会让我们的选股标准非常高,标准高了就自然不会轻易出手,对待每一个投资决策都极为慎重。高标准选出来的公司我们会重点追踪研究、密切观察,在市场大环境不好时,它们也能够给出值得坚持的信心。

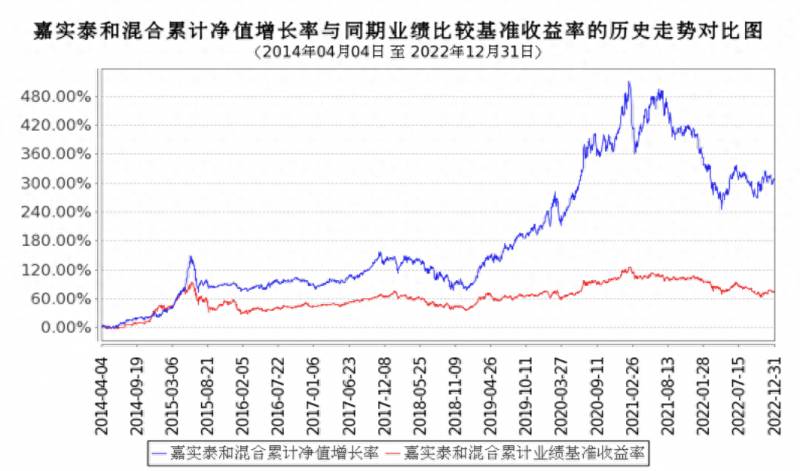

以归凯管理的代表性产品来看,嘉实新兴产业(000751)自基金合同生效至2022年12月30日,净值累计增长302.40%,同期业绩比较基准为42.57%;嘉实泰和(000595)自基金合同生效至2022年12月30日,净值累计增长307.48%,同期业绩比较基准为74.62%。

注:业绩数据来源定期报告,截至2022/12/30。基金经理归凯自2018年12月4日至今管理该产品,历史业绩不代表未来。2014/09/17-2016/03/15王汉博任基金经理,2016/3/15-2018/12/4季文华任基金经理。嘉实新兴产业2018、2019、2020年、2021年、2022年的收益率分别为-20.15%、76.74%、76.59%、-8.49%、-18.46%;同期业绩比较基准的收益率分别为-29.59%、32.18%、44.45%、4.65%、-26.97%。

数据来源:定期报告,数据截至2022年12月30日;基金经理归凯自2016年3月10日至今管理该产品,历史业绩不代表未来。

注:2014年数据为2014年4月4日至12月31日。其中,张弢自2014.4.4封转开以来担任嘉实泰和基金经理,管理至2014.12.30;基金经理王汉博任职期间为2014.11.26-2016.3.10;归凯自2016.3.10担任嘉实泰和基金经理至今。嘉实泰和2018、2019、2020年、2021年、2022年的收益率分别为-23.57%、70.57%、70.60%、-6.98%、-18.41%;同期业绩比较基准的收益率分别为-16.74%、26.16%、20.29%、-2.12%、-14.42%。

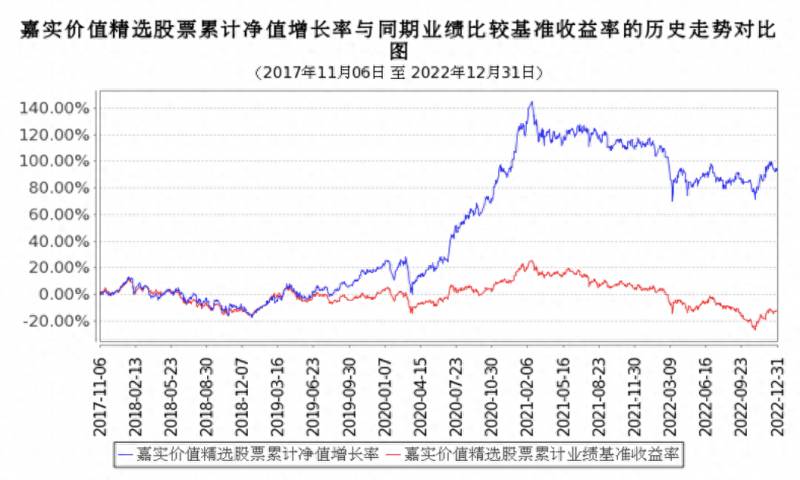

嘉实价值风格投资总监谭丽也是低换手率的代表,她那句“不跟风成为风”堪称高质量价值投资的独特宣言。拿她的代表性产品嘉实价值精选来说,2018.6.30-2022.6.30的换手率不足一倍,远低于同行,但她持股集中,一旦看准就敢于重仓、长期持有。

自合同生效至2022年12月30日,嘉实价值精选净值增长94.40%,同期业绩比较基准为-12.24%,荣获上海证券三年期证券选择能力五星评级。

注:业绩数据来源定期报告,截至2022/12/30。评级来自上海证券。嘉实价值精选成立于2017/11/6,谭丽于同日担任基金经理,嘉实价值精选2018、2019、2020年、2021年、2022年的收益率分别为-17.59%、42.40%、71.48%、2.47%、-8.68%;同期业绩比较基准的收益率分别为-16.91%、20.45%、10.67%、0.98%、-16.01%。

总而言之,一只基金的好坏不能单独用换手率的高低来判断,价值投资策略是系统严密的方**,不是空洞的心灵鸡汤;成长风格的长期持有是基于专业研究的理性选择,不是躺赚的避风港;投资不能把复杂的东西弄得太简单,也不能把简单的事情弄得太复杂。

面对低换手率的基金经理,我们可以更多地关注其选股胜率和中长期业绩,而对于高换手率的基金经理,我们需要更多关注其能力圈拓展的效率和业绩持续性。 普通人的任何一笔投资可能有周期,但终身财富的保值增值是长期刚需,可持续的投资能力才值得长久托付。

基金炒股换手率有多低?看看这家公司就知道了

随着基金年报数据出炉,作为反映股票流通性强弱,同样也反映基金公司持股周期长短的重要指标,各类型基金和基金公司持股周转率(也称“换手率”)也陆续披露。

天相投顾数据显示,2019年度主动偏股基金的平均换手率为2.97倍,是近5年以来首次低于3倍以下。在行业整体换手率下降的同时,浙江浙商证券、华泰保兴基金换手率骤降,太平、长安基金猛增,东方红资产管理、景顺长城、兴证全球基金等公司持股周转率较低,继续以低换手率、长持有期的风格引领国内的价值投资。

去年主动偏股基金平均换手率2.97倍

创近5年新低

天相投顾数据显示,截至2019年末,主动偏股开放式基金的持股周转率为2.97倍,这也意味着,所有主动偏股开放式基金去年平均转手买卖的频率为2.97次/年,比2018年同期下降了0.31倍。

这也是近五年来,主动偏股基金年换手率首次降到3倍以内,意味着公募基金管理人的平均持股周期更长了。

其中,开放式股票型基金持股周转率为2.41倍,同比下降0.21倍;开放式混合型基金周转率3.06倍,同比也下降0.34倍,整体上出现换手率下降的趋势。

针对主动偏股基金换手率整体下降的现象,北京一位量化基金经理分析,一是近年来监管层大力推进权益类基金发展,倡导长期投资、价值投资,同时,多数基金管理人也增加了基金长期业绩考核比重,主动权益基金的持股周期也随之拉长;二是近年来,以白酒、消费、医药为代表的价值股赚钱效应凸显,价值投资者获得了市场的“奖励”;第三,随着资本市场对外开放的推进,外资陆续进入A股市场,外资的优秀代表中倡导的低估值蓝筹风格和价值投资理念也对市场产生影响,国内的多数机构投资者更加认可绩优股的投资方向。

除了市场整体理念向价值投资、长期持股的风格转型外,基金公司持股周转率可能还会受到市场行情的影响。

北京一位中型公募市场部负责人分析,2019年度市场结构性行情突出,全年先后经历市场普涨、消费股回归、科创板打新、科技股行情等阶段,全年沪指涨幅超过20%,这都让“持有”策略的基金获取较好收益,市场整体换手率就会下降。而在股市暴涨暴跌、风格切换较快的环境下,基金调仓换股的频率也会随之提高。

去年换手率与超额收益成反比

低换手基金收益较好

问题来了,持股换手率的高低到底对基金投资的收益率,尤其是超额收益率会产生怎样的影响?

记者统计了2019年度持仓周转率小于1倍、2-5倍、5-8倍、8-10倍、10-20倍、20倍以上六个区间,统计数据显示,在去年A股市场整体回暖情况下,不同换手率的基金皆出现明显的超额收益,但换手率与主动偏股基金的收益率、与超额回报之间存在较为明显的反相关关系。

即,换手率越低,主动偏股基金的平均收益率越高,超额回报也越高;而换手率越高,主动偏股基金的平均收益率相对会受到侵蚀,超额回报能力也越低。

其中,121只持股周转率低于1倍的主动偏股基金,去年超额收益率高达20.61%,比换手率高于20倍的产品超额回报高出12个以上的百分点。

天相投顾数据还显示,全市场去年股票周转率*高的上海某基金,2019年持股周转率高达62.71倍,当年基金收益率为4.47%,超额回报为-12.45%,去年末基金规模仅剩0.17亿元,已经沦为“迷你基金”。

表1:2019年度基金换手率与超额回报的对应情况

(数据来源:天相投顾)

高换手率带来的交易摩擦成本是侵蚀基金收益的“元凶”。

针对上述现象,华南一位大型公募研究员向记者透露,目前公募基金“炒股”的平均交易佣金率为万分之八,比散户的0.3‰,0.25‰的佣金率要高,当然公募基金享受到券商的投研服务也更好一些。高佣金叠加“炒股”时的高换手率,基金投资支付的交易成本会侵蚀投资收益,两只资产配置类似、费率相同的基金中,高换手率的基金会支付更高的交易佣金,基金的收益率也会随之降低。

交易成本对收益的侵蚀是一方面,北京上述中型公募市场部负责人也提示应注意行情变化对超额收益的影响。

他分析,在单边震荡上行的结构牛市中,“买入并持有”策略较好,可以以低交易成本、较高超额回报跑赢市场;在震荡下跌的市场中,卖出和轻仓的策略较好,换手率较低,也能跑赢市场;在横向震荡市、板块轮动较快的行情中,高换手率策略若能跟上市场节奏,也可能会获取较好的超额收益。

他说,“以后视镜的角度看2019年市场,‘买入好股票并耐心持有’是去年较好的策略,但当年市场的风格在当时还是难以预测的,这也是投资中的难事。换手率与收益率的关系,也会因市场行情不同而相应的发生变化。”

超6成基金公司换手率下降

A股或走向低换手率方向

从基金公司角度而言,整体的持股周转率也出现了明显下滑。

数据显示,截至2019年底,129家有统计数据的基金管理人平均持股周转率为4.83倍,同比下降了0.58倍。

其中,具有可比数据的105家基金公司中,有66家同比出现换手率的下降,占比为62.86%。比如浙江浙商证券的换手率从2018年的15.39倍降为3.9倍,华泰保兴基金同期也从19.44倍降至8.55倍,持股周转率下滑均超过10倍;中航、南华、鑫元基金等六家基金管理人的换手率同比下降也在5倍以上。

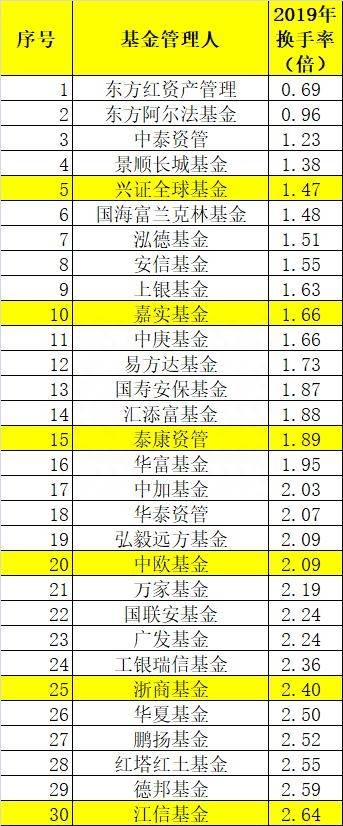

而多家价值投资风格的基金公司,持股的周转率悉数偏低。

其中,东方红资产管理以0.69倍的低换手率位居全行业首位,东方阿尔法基金周转率为0.96倍,也低于1倍以下。另外,景顺长城、兴证全球、泓德基金、安信基金等14家基金公司去年持股周转率也在2倍以内。

不过,在行业降低持股周转率的大趋势下,也有部分基金公司的换手率不降反升。

针对公募基金管理人换手率的悬殊差异,北京上述量化基金经理认为,各家公司换手率差异很大,与基金公司及基金经理的投资风格相关。比如,偏价值类基金经理投资风格稳健,偏好低估值、中高业绩的优质公司,并以低换手率较长时间持有;偏成长类基金经理则会追求部分高成长行业的景气度,虽然成长股市场空间巨大,但波动剧烈,基金经理在投资风格上也偏好高成长、高换手率去做趋势投资,相应的换手率也会高于价值型的投资人。

不过,他也认为,“随着市场参与者的专业化、机构化趋势,价值投资理念的普及,A股市场的有效性正在不断提升,以追求企业长期业绩和基本面的投资风格正在形成,这都有利于整个市场朝向低换手率的大趋势运行。”

表2:换手率较低基金公司

(数据来源:天相投顾)

终于说清楚了!基金换手率与赚钱的关系是这样的……

做投资,决定我们能不能赚到钱的关键因素有三点:

一是选对了投资标的;

二是选对了入场的时机;

三是在上述两个因素的基础上,能够坚持长期持有。

如果我们选择投资权益类基金,那么在基金经理的帮助下,可以较好地满足上述前两条因素,即选对标的和入场时机。但由于多数权益类基金为开放式基金,因此在自由申赎的前提下,基民往往会习惯性“追涨杀跌”,从而错过后期更为可观的回报。

这也是基金赚钱而基民不赚钱的问题所在。因为对于专业的基金经理来说,他们对企业基本面的研究更为深厚,通过长期持有优质投资标的,分享企业成长的价值,大概率会让基金的业绩更好。

有数据为证:

Wind数据统计显示,2019年上半年收益率在50%以上的偏股型基金平均换手率为1.6倍;收益率在40%以上的偏股型基金平均换手率为1.8倍。而同期上证综指涨幅为19.45%。

而在2018年,换手率在10倍以上的偏股型基金平均收益为10.1%,而换手率在1倍以下的偏股型基金平均收益可达21.7%。

基金换手率又叫“持股周转率”,是反映基金股票交易频繁程度的指标。该指标在一定程度上体现了基金经理的操作风格。一般来说,基金换手率越高,说明基金经理的操作倾向于波段操作,交易较为频繁;换手率越低,说明基金经理倾向于长期持股,希望获取企业长期成长带来的预期年化收益,而忽略短期股价波动的影响。

所以我们从上述结论来看,那些能够长期持有优质标的的基金,赚钱的概率更高。

另外一个不争的事实是,在近两年价值投资大行其道、“核心资产”股价不断攀升的市场中,只要买对了板块并奉行“买入并持有”策略,较低的调仓和换手率反而是获得高收益的基本操作。这也让公募基金整体换手率持续下滑。

据天相投顾统计,2019年纳入统计的封闭式、股票型开放式、混合型开放式基金的整体平均换手率为1.6888倍,相比2015年、2016年、2017年下滑比较明显,上述三年分别为5.6倍、3.55倍、3.21倍。

从各类型基金的持股换手率来看,持股仓位和风格相对灵活的开放式混合型基金换手率相对高一些,2019年上半年达到1.7675倍。高仓位限制的股票型基金持股换手率则为1.2705倍。

下面我们再来从公募基金公司的角度来看一看。

130家公募基金或具有公募投资资格的机构的平均换手率中位数为2.3335倍,而嘉实基金的平均换手率仅为0.8768倍。

较低的换手率也让嘉实基金为投资者创造了更好的回报。天相投顾数据显示,嘉实基金2019年上半年为投资者赚取收益达339.21亿元,位居公募基金行业前三位;单位基金可分配净收益达0.2618元,在收益排名前六的公司中位居首位 。

凭借较低的换手率,嘉实基金旗下多只权益类基金自成立以来至2019年二季度末业绩持续突出。以嘉实基金GARP策略组基金为例,嘉实新兴成长基金自成立以来至2019年二季度末累计涨幅达145.00%,同期业绩比较基准涨幅为11.37%;嘉实泰和自封转开以来至2019年二季度末累计涨幅达162.42%,同期业绩比较基准涨幅为63.93%;嘉实回报自成立以来至2019年二季度末累计涨幅达75.38%,同期业绩比较基准涨幅为25.90%;嘉实优质成长自成立以来至2019年二季度末累计涨幅达91.47%,同期业绩比较基准涨幅为52.47%;嘉实优化红利自成立以来至2019年二季度末累计涨211.14%,同期业绩比较基准涨幅为82.62%。

GARP(Growth At Reasonable Price)策略是以合理的价格,买入某种程度上被市场低估的、且较持续稳定增长潜力的股票。该策略成就了投资大师彼得林奇,在管理麦哲伦基金的十三年间,其凭借GARP投资策略获得了29%的平均年化收益率,被基民称为“财富的化身”。

目前,嘉实GARP策略再添重磅新军。由嘉实基金董事总经理、上海GARP投资策略组投资总监洪流先生拟任基金经理的嘉实价值成长混合型基金正在热销,基金代码007895。该基金将坚守GARP与价值投资风格,强调风险收益比和自下而上的研究投资过程,通过行业比较和公司精选来力争获得可持续的长期投资回报 。

洪流先生是GARP策略的出色践行者。作为具有超过20年投研经验的沙场老将,洪流先生投研实力雄厚,其之前管理的基金曾获2016年股票型基金冠军,并获得多家基金评级机构的认可。在2017年,洪流先生斩获2次明星基金奖奖杯,以及一座金基金奖杯。在2018年,洪流先生再度斩获明星基金奖奖杯。

(嘉实基金董事总经理、上海GARP投资策略组投资总监洪流先生)

洪流先生认为,GARP策略的核心优势是“以合理价格买入成长性的公司”。从实践角度来看,投资要坚守“三好”选股策略,即好行业、好公司和好的买入价格。而只有与伟大的公司一起成长、分享企业创造的价值,才是业绩可持续的长赢之道。

基金中报丨上半年换手率降低,大震荡下公募基金减少调仓

21世纪经济报道记者 庞华玮 广州报道

2022年公募基金中报收官。中报统计数据显示,上半年偏股型公募基金调仓频率放缓,持股换手率普遍降低。

值得一提的是,在上半年市场大震荡之下,基金业绩较好的多只“牛”基,持仓换手率不低。而大量明星基金普遍持仓换手率较低,然而收益并不太理想。

基金周转率集体下降

2022年上半年,基金持股周转率普遍较低。

天相投顾数据显示,上半年开放式基金的持股周转率为1.03倍,其中,开放式股票型基金的持股周转率为0.92倍(2021上半年为1.06倍,2021下半年为1.07倍),开放式混合型基金的持股周转率为1.05倍(2021上半年为1.08倍,2021下半年为1.22倍)。

不论是同比,还是环比,今年上半年开放式股票型基金和开放式混合型基金的持股周转率都更低,这意味着权益基金调仓节奏放缓。

拉长时间来看,根据Wind统计数据,今年上半年,偏股混合型基金换手率中位数为1.39倍,普通股票型基金为1.32倍。简单换算成一年换手率:偏股混合型基金换手率约为2.78倍,普通股票型基金约为2.64倍。

与之相对,偏股混合型基金2019年-2021年换手率中位数分别为3.34倍、2.87倍和2.81倍,普通股票型基金2019年-2021年换手率中位数分别为3.28倍、3.20倍、3.12倍。

也就是说,今年上半年偏股混合型基金、普通混合型基金的换手率中位数,较前3年明显下降。

并且从近三年半换手率数据来看,权益类基金的换手率整体呈现出逐步下降趋势。

换手率下降意味着基金持股周期拉长,而影响换手率的因素主要是三大因素——市场环境、对基金业绩的考核周期、管理规模等。

从市场环境来看,今年上半年市场大震荡,股市表现不佳,直到4月底才开始反弹。上半年市场属于系统性风险,调仓换股也没用,减仓才是硬道理,然而偏股型基金有6成股票仓位、普通股票型基金有8成股票仓位的要求,并且减仓之后什么时候加回仓位是一个难题。这个阶段,不少权益类基金经理们采取了按兵不动的策略。

另一方面,基金公司加大了中长期业绩的考核比重,基金经理们不再为短期业绩频繁操作。

此外,规模较大的基金也难以频繁进出交易某只股票,换手率相对较低。事实上,管理规模较大的权益明星基金经理大多数持股周转率都比较低。

天相数据还显示,从基金公司来看,不少基金公司在今年上半年也整体降低了基金持仓周转率。

比如睿远基金,2022年上半年持仓周转率为0.34倍,明显低于去年上半年的0.82倍和去年下半年的0.47倍。又比如兴证全球基金2022年上半年持仓周转率为0.79倍,也低于去年上半年的0.81倍和去年下半年的1.04倍。

数据还显示,部分小基金公司今年上半持仓周转率则较高,比如博远基金7.72倍,同泰基金6.03倍,天治基金5.86倍,凯石基金5.68倍,恒越基金4.65倍。

大震荡下换手率高基金表现更好

值得一提的是,天相数据显示,天相流通指数(天相流通指数以两个交易所所有A 股上市公司为样本,以流通股加权,是一个反映整体证券市场走势的综合指数)2022年上半年持股周转率为1.56倍,相对2020年、2021年的相关持股周转率都有所下降,说明市场总体交易热度有所下降。

不过,上半年不同类型基金换手率表现不一。

比如,Wind数据显示,消费主题基金平均换手率为2.27倍,医疗保健主题基金为2.03倍,与新能源相关的环保主题基金为1.48倍,科创板概念基金换手率为3.52倍。

总体来看,科创板基金换手率相对较高,环保基金换手率相对较低。

不过,个股在公募基金的持仓周转率有差别,新能源作为公募基金最热的赛道,部分个股换手率较高,比如,天齐锂业换手率为449.45%、赣锋锂业换手率为356.88%、蔚蓝锂芯换手率为475.10%。而涉及到大宗商品的个别个股换手率更高,比如中矿资源换手率为718.81%、中国海油换手率为597.81%、山煤国际换手率为460.20%。

而上半年公募基金在以往备受欢迎的白酒股上换手率则较低,贵州茅台为31.90%、泸州老窖为64.22%。

因基金经理的投资策略不同,体现在换手率上也有差异。

明星基金经理一般换手率较低。比如刘彦春管理的景顺长城鼎益混合(LOF)规模196亿元,持股周转率为0.04倍;张坤管理的易方达蓝筹混合,规模628亿元,持股周转率为0.22倍;葛兰管理的中欧医疗健康,规模711亿元,今年上半年持股周转率为0.11倍。

这些基金都规模巨大,基金经理持股周转率非常低,一直以来都较少调仓,但在今年上半年市场波动时表现不佳。

而上半年业绩较好的多只“牛”基,换手率不低,比如万家宏观择时,上半年净值增长52.63%,持仓换手率为3.67倍,明显高于同类基金。另一只“橱窗基金”金元元启混合,上半年净值增长21.11%,持仓换手率为1.69倍,换手率同样高于同类基金。这两只基金规模都在10亿左右,规模不大。

业内人士认为,一般来说,在大震荡的市场环境下,换手率更高的基金表现会更好,他们更适应市场的大波动;反之,在市场单边上行时,长期持有换手率低的基金则表现会更好。

以上就是基金换手率(什么是基金换手率)的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!