吉利如何收购戴姆勒的股票?吉利确认并购戴姆勒时使用领子期权

关于吉利如何收购戴姆勒的股票很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

时隔一年,当事双方已成立合资出行企业,谋局豪华网约车时,吉利和戴姆勒却再度因两则传言陷入旋涡文/《财经》记者 李皙寅 编辑/施智梁本周末,两则传言让戴姆勒最大股东吉利,一度陷入舆论漩涡。接下来具体说说吉利确认并购戴姆勒时使用领子期权

吉利杠杆收购戴姆勒爆仓?别被忽悠了,专业正解在此!

文章来源:韭菜修行营

去年花90亿美金买的奔驰母公司戴姆勒股份,今年缩水了一半,所以,吉利亏大了?

上面这个,就是某些著名非专业金融自媒体的逻辑,而根据这种逻辑,昨晚,从公众号“王雅媛的港股圈”传出一篇爆文: 《2019靠前个黑天鹅--被投行忽悠高位接盘的吉利要爆仓了》。

我的天,光看标题真的很吓人。这篇爆文的核心意思就是, 外媒报道吉利减持戴姆勒,因为当初吉利是加了杠杆去买戴姆勒的,所以因为戴姆勒股价腰斩,吉利实际上爆仓了只能被迫减持。

我们看到的是,吉利很快就做出了回应。

不过,事实的真相到底如何呢?秉承一向以来“真理越辩越明”的信念,我们觉得就吉利汽车这个事情得说清楚,否则就是对民族企业的极大损害。

知势研究和吉利汽车没半毛钱关系,对于这样的文章,纯粹看不过眼,看淡生死,不服来怼。

打脸:领式期权组合=高杠杆但并不会爆仓

打脸要全面,科普更要细致,我们一点点来说:

首先,从这篇文章作者的分析来说,可以看得出根本不懂何谓“collar trade”交易。这位名为香江小咀的作者,估计就是个实习生的料,大学里面也没学好衍生品这门课,根本没有能够搞明白吉利收购戴姆勒时候用了什么交易结构,他去找材料,也就是去 Bocconi Student Investment Club网站,即意大利博科尼大学的学生投资交流网站抄一下作业材料。

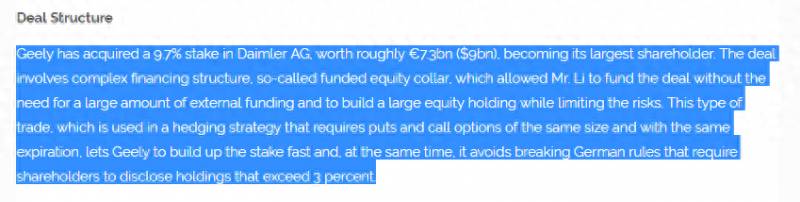

抄也没抄出啥精华,也就是抄了下面这段:

这段话的意思是什么呢?用一个最简单的百度机器翻译就可以得出:

吉利已收购戴姆勒公司(Daimler AG)9.7%的股份,价值约73亿欧元(合90亿美元),成为其最大股东。该交易涉及复杂的融资结构,即所谓的“融资领”,这使得李先生能够在不需要大量外部融资的情况下为该交易提供资金,并在限制风险的同时建立大型股权持有头寸。这类交易用于对冲策略,该策略要求相同规模、相同到期的看跌期权和看涨期权,让吉利快速建立股份,同时避免违反德国规定,要求股东披露超过3%的持股。

其实这段话真正讲到交易结构的只有笼统的“funded equaty collar”,翻译为“融资领”并不准确。不过这里无伤大雅。

但作者为何忽略后面重要的话,特别是limiting the risks。至今知势君百思不得解。

不过,这位作者估计看到期权就已经见猎心喜了,认定吉利高杠杆=高风险,在他的认知里面,估计高杠杆的结果必然等于爆仓。 上面他自己标重点的那段话,正是他犯的最大错误!

但是!偏偏这个世界上真是有不爆仓的高杠杆的。

为什么不爆仓?

因为我用了领式期权组合

科普:为何领式交易不会爆仓?

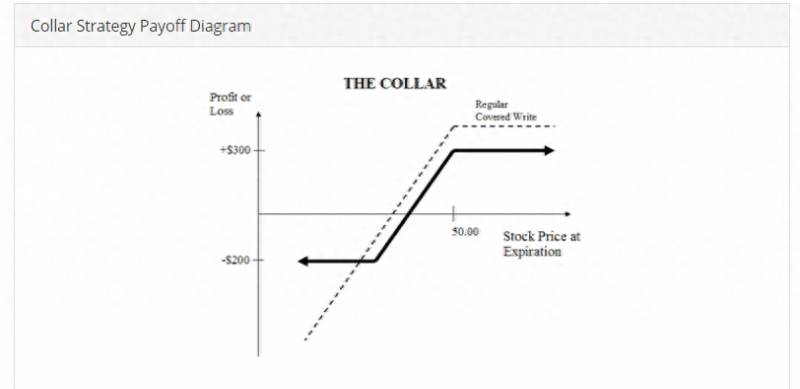

下面我们来科普一下 collar trade。下面是一个教科书级别的经典例子(几乎所有涉及期权的教科书都会讲):

设一个期权交易商持有XYZ 100股股票,目前XYZ在5月的股价为48美元。他决定在7月以2美元的价格卖出一个50美元看涨期权,同时以1美元的价格买入7月 45美元的看跌期权,以此建立一个领口。

由于他为XYZ的100股支付4800美元,为看跌期权支付100美元,但出售看涨期权获得200美元,因此他的总投资为4700美元。

如果7月到期的时候,股价大幅下跌20块到28美元会发生什么呢?

股价跌到28美元时,看涨期权卖出人持有XYZ 100股本应遭受高达2000美元的账面损失,但由于买入7月在45元的保护性看跌期权,他能够以4500美元而不是3800美元的价格出售其股票。因此,他的净亏损仅限于200美元(4500美元减去4700美元的原始投资)。

如上图所示,领式交易严格控制了价格波动产生的利润和亏损,因此适用于对大额股权投资进行风险控制。

可以看到,只要采用了领式交易,交易方最大的好处就是仅在领口范围内承担股价波动风险。

所以,领式交易的核心在于控制风险,特别是股价下跌风险!也就是说,吉利在收购戴姆勒的过程中,如果真的全部采取了这种交易结构并维持到现在的话,2018年初到现在戴姆勒接近50%的跌幅根本就不可能挨到吉利身上!

上面这个是一个孤立的领式组合案例,在现实中,高达90亿美金的收购要复杂得多。根据知势君和小伙伴们推演,吉利当初的收购应该是采用了 部分正股+领式期权保护组成A部分,再通过融资部分+部分认购期权+领式期权保护组成B部分,其中A部分正股不超过3%规避了举牌。B部分由投行持有,表决权让渡给吉利。 这样才能规避举牌问题。

当然,我们绝对认为实际上的交易机构比以上更复杂,甚至包括两层以上的复合杠杆交易,具体设计超出本文范围和话题,这里就不谈了。但结论是清晰的, 吉利没有撒谎,至少他们在戴姆勒上面绝不是爆仓。

接着打脸:爆仓?先放下精英的骄傲吧

如果仅仅是正视听,也许上面就够了。但知势君觉得不够!

最令我们不能忍的是, 《2019靠前个黑天鹅--被投行忽悠高位接盘的吉利要爆仓了》 一文在结尾也转了吉利否认减持的声明。这说明,作者已经知道吉利的声明,不过,作者对上面那些肯定性的“吉利爆仓”的表述,并未有任何调整。

仅仅是专业水平欠缺还是可以原谅的,但在吉利已经辟谣的情况下,仍然对上述内容不求证不修改,再坚持黑到底,那就不可原谅了。

从最大善意出发去猜测,我们想,这是基于一种香港金融精英骨子里面的骄傲吧。不过,如果吉利较真,就这篇文章起诉“王雅媛的港股圈”的话,那是200%要负法律责任的呢。

其实,真正的产业投资,只要投入的标的有真实产出价值和行业地位,因股价波动账面损失一半又有何惧?对于吉利来说,90亿美金固然非常巨大,但这个金额仅是看得见的交易数字,而看不到的是全球级别的产业布局和深度技术合作的价值和重要性。

知势君也是长期做交易的人,我非常明白,最初级的交易员看重的,就是盈利部分,赢多少,输多少,都很喜欢炫一把。用心都在涨跌上。如果只在这个层面上,久而久之,眼里就只有金融而看不到世界的本质。很不幸的是,香港特区现在金融空心化太严重,导致了金融业一行独大,以至于金融业精英们对其他行业,特别是对大陆地区的各行各业都有一种俯视的姿态。

当然,我也要提醒内地的金融同行们要反思,对于大国金融来说,其实是任重道远的,至少未来中国企业的海外并购方案,中国投行应该尽量争取去设计执行实施,金融安全,真的并不是说说而已。这需要的,当然是真本事硬功夫。

最后,我来总结一下这篇文章的作者究竟做了什么呢? 就是: 作者在还没有搞明白吉利交易结构的情况下就信誓旦旦用了春秋笔法去写一个证明吉利爆仓亏损的过程。

*家!吉利确认并购戴姆勒时使用“领子期权”

中证网讯(记者 崔小粟)2019年1月13日,吉利集团向中国证券报记者*家确认,吉利集团并购戴姆勒时使用了“领子期权”的策略。

公司表示,吉利集团并购戴姆勒股份有限公司(以下简称“戴姆勒)案例,是迄今为止运用领子期权针对单一股票并购规模最大的交易,是中国企业跨国并购的经典案例。期权产品的保险功能及期权策略的灵活性、多样性,保证了整个并购过程平稳顺畅。并购期内,戴姆勒股价上下振幅超过20%,如若不使用期权,势必导致并购行为亏损。通过使用并不复杂的期权策略,吉利集团有效地控制了股价波动风险,保障了长达一年多的股权收购计划平稳落地。

而这次资本市场关于“领子期权”的热烈讨论源于一年前吉利的一次大手笔海外并购。2018年2月24日,由李书福拥有、浙江吉利控股集团有限公司管理的吉利集团宣布,通过旗下海外企业主体收购戴姆勒9.69%具有表决权的股份,收购涉及资金大概为90亿美金左右,成为戴姆勒单一最大股东。彼时吉利方面强调,收购戴姆勒股份并非财务投资。作为长期战略投资者,吉利集团承诺长期持有戴姆勒股权,希望助力戴姆勒成为电动出行和线上技术服务领域的佼佼者。

事隔不到一年。2019年1月11日,彭博社报道称,吉利集团据悉减持所持有戴姆勒一半股份。消息发出后,有自媒体分析称吉利收购戴姆勒股份中使用金融衍生工具具有极高风险,很可能导致爆仓。

对此,吉利集团在回应本报时称,有关减持戴姆勒以及爆仓等信息无中生有,纯属谣传。公司称:“作为戴姆勒的长期战略投资者和单一最大股东,浙江吉利控股集团有限公司没有减持戴姆勒股份的计划,所持有的戴姆勒股份不变。”

公司称,自媒体文章中对于“领子期权”金融工具的阐述存在常识性错误。事实上,吉利集团收购戴姆勒股份过程中使用的期权策略是一种低风险、中等收益的期权组合策略,能够帮助长期看好并持有股票的战略投资者,有效控制无限下行风险。该策略能在市场系统性风险下减小现货持仓的回撤,相比杠杆收购要更为安全。

所谓“领子期权”亦称“利率封顶保底期权”,它同时设定利率的上限和利率的下限。购买者通过购买一个特别商定利率的帽子期权,同时又以较低的商定利率卖出一份地面期权来缩小利率波动的范围。

有分析人士将“领子期权”简单解释为一种折中的控制风险策略,其期权到期时的结果就是最大盈利会有上限,最大亏损也会有下限,而且这个上限和下限往往比较接近,交易的到期收益被锁定在一个区间内徘徊,就好像一个领口或领结把人的脖子固定在一个范围内一样,所以被称为“领子期权”。

被误读的期权领口交易:吉利收购戴姆勒闪击战中的关键财技

时隔一年,当事双方已成立合资出行企业,谋局豪华网约车时,吉利和戴姆勒却再度因两则传言陷入旋涡

文/《财经》记者 李皙寅 编辑/施智梁

本周末,两则传言让戴姆勒最大股东吉利,一度陷入舆论漩涡。

1月11日,彭博社引述不具名人士消息称,吉利将减持戴姆勒一半股份。当日,吉利官方旋即发布声明澄清,整浙江吉利控股集团有限公司(吉利控股)没有减持戴姆勒股份的计划,所持有的戴姆勒股份不变,包括彭博社在内,均对此做了澄清报道。

一波稍平,一波又起。当日晚间,有自媒体刊文称,由于吉利收购戴姆勒股份中使用的金融衍生工具“领口交易”,杠杆率较高;因而,在近期戴姆勒股价下行背景,引发吉利“爆仓”风险。再度引起舆论高度关注。

1月13日,吉利控股方面相关人士对记者回应,该文章存在常识性错误。包括减持戴姆勒及爆仓等消息都是无中生有,纯属谣传。

截至记者发稿前,该自媒体已经将稿件删除。

领口期权:被误读的财技

伴随本次争论,让一款名为“领口期权”(collar)的财技手法再度暴露在大众视野之下。

事实上,融资股权领口,原是业内持股融资的手段,但由于其能够借助金融衍生品头寸获得高额杠杆,且无需追加保证金,成为积累意向公司股份的流行玩法。

这一策略,曾助力吉利在戴姆勒收购上,打了一场悄然无息的闪击战。

2017年10月,李书福及其团队在香港成立了一家名为Tenaciou3 Prospect Investment Limited的投资公司作为收购方。该公司先后与摩根士丹利、美国美林银行合作,由后者搭建资金结构、建立头寸,再一次性引资交割,从而一口气让吉利方面持股戴姆勒达9.69%。待到股市闭市时对外披露,从而实现遵循德国当局披露法规,同时免于公告对收购价格的波动。

这一收购中,李书福团队还借助领口期权锁定了收购成本。使用了一定的杠杆资金收购戴姆勒股份,同时借助期权进行风险管理。即买入股票的同时,买入看跌期权,并卖出行权价格较高的看涨期权。借此,即便戴姆勒股价波动,但仍能将成本控制在合理区间内。

综上,与上述自媒体报道与事实相反的是,吉利采用的领口期权策略,降低了其交易风险而非扩大,领口交易本质是一纸防范股价下跌的保险。

彼时,在诸多因素下,这一闪击战手法,也曾引发德国有关当局的调查。

不过,此事在去年12月告一段落。德国金融监管局宣布结束对吉利收购戴姆勒股份案的调查,吉利不会受到罚款,也无需再接受关于此事的其他调查。在本次收购中,吉利控股依法合规,信息披露及时,内容准确无误。

战略投资:合资谋局高端出行

吉利并未把入股戴姆勒看着财务投资,谋求短期收益。

距离2018年2月,李书福及浙江吉利控股集团有限公司管理(吉利控股)的吉利集团有限公司通过海外主题收购戴姆勒股份公司9.69%具备表决权的股份,一跃成为戴姆勒单一最大股东,尚不足一年。

彼时,吉利控股方面就曾对记者表示,收购戴姆勒股份并非单纯财务投资,而是要以战略投资者身份,助力戴姆勒成为电动出行和线上技术服务领域的佼佼者。

戴姆勒也曾公开表示,欢迎吉利成为长期战略投资者,这表明了其对于戴姆勒战略和未来发展方向的支持和肯定。

以上就是吉利如何收购戴姆勒的股票?吉利确认并购戴姆勒时使用领子期权的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!