大盘股有哪些?六只超级大盘股

关于大盘股有哪些很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

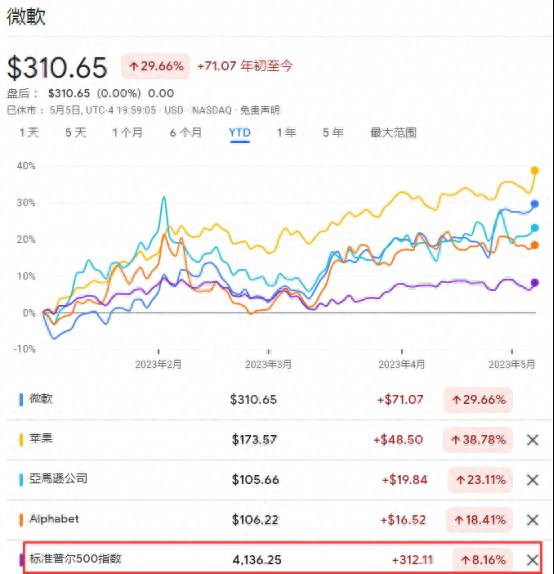

科技股的王者归来,可能掩盖了美股存在的隐患。今年迄今,微软、苹果、亚马逊、谷歌母公司Alphabet、Meta科技上涨了18%-39%,是标普500指数涨幅的2-4倍。接下来具体说说六只超级大盘股

如何区分大盘股和小盘股?大盘股指数有哪些

如何区分大盘股和小盘股?

其实在股市中,所谓的大盘股和小盘股就是一个比较相对的概念,一般来说都是按照流通盘或流通市值来进行划分的,但是,大盘股和小盘股也并不是说一成不变的,比如一只股票之前是大盘股,但是随着时间的推移,市场中出现了更多规模更大的上市公司,跟他们一比,之前的大盘股就不算大了,所以这样的股票可能会慢慢变成中盘股甚至是小盘股。

而小盘股在经过长时间的发展壮大之后,流通盘不断增加,也可能会演变为大盘股,所以它们是一个相对概念,我们也不能一概而论。当然,目前市场中的大盘股都是一些巨无霸的存在,后来再出现的公司想要超越他们几乎是不可能了,比如A股股王贵州茅台、工农中建四大行、中国石油、中国石化等等这些超级大盘股,只能让人仰望。

在以前A股市场刚起步还没多久的时候,只要流通股本在一亿以上的都可以称为是大盘股,而在三千万一下的则称为是小盘股,在他们之间的则被称为是中盘股。

但是,后来慢慢的很多大型国企都纷纷上市,这个界限已经提高了很多,像现在,一亿左右的流通股本也只能是小盘股了,而那些流通盘十几亿甚至上百亿的才能称之为是大盘股。

其实很多大盘股我们都是耳熟能详的,它们也和我们的生活息息相关,除了上面说的股王茅台、工农中建、两桶油,另外还有中国平安、中国人寿、招商银行等等,它们的服务网点和销售网点基本上都是覆盖全国各地,走到哪儿都能看到它们的身影,而他们对于我们的生活也存在很大的影响。 (模拟炒股来叩富网,炒股学习训练专业平台)

六只“超级大盘股”,持有5年谁收益*高?

《老鱼财经》原创 微信公号日更 关注随时交流

A股超过万亿市值的股票一共七只,四只银行股(包括宇宙靠前大行 工商银行 ,以及另三家国行—— 建设银行、农业银行、中国银行 ),保险股一只( 中国平安 ),消费股一只( 贵州茅台 ),然后就是号称亚洲赚钱(坑人)公司—— 中国石油 了。个个都是鼎鼎大名的超级明星股,在A股都能呼风唤雨,直接影响大盘涨跌。

不同行业估值不好直接对比,但是如此非要从数据上比较,显然几只银行股都破净了,算是低估;贵州茅台PE、PB都在两位数以上,加上属于垄断稀缺型资源,所以估值明显高于其他股票;中国平安估值不高不低,看上去也算顺眼。

至于中石油,不建议碰,可以直接先把中国石油给排除,不需要理由。然后从另外六只里面选取比较,分析持有哪只股票今后五年收益*高?

首先从个人喜好上,老鱼凭直觉得,要选肯定只选贵州茅台(等估值稍降些后更适合)和中国平安。其他几大行一般情况下不考虑。

但是若理性分析,一只股票收益有多方面影响,不考虑短期波动和炒作,从长远来看,适用这个公式:

A(投资收益)=B(公司实际价值或业绩)-C(市场预期或估值)

从这个公式看,C起到很关键的作用。在B不变的情况,C越高A就可能低,C越低A可能越高。

这样会存在以下几种常见情形:

一是市场预期跟公司实际价值差不多,这样可以获取平均收益,再加上分红,如果碰上市场整体上涨,还可有一点溢价。

二是市场预期很低,但是公司实际价值或业绩会超出预期,这样会就会有超额收益,甚至是所谓的戴维斯双击,即估值、股价双双提升。

三是市场预期很高,但是公司实际价值或业绩并不高,这样市场就会用脚投票,收益会低于市场平均值,甚至出现所谓的戴维斯双杀,即估值、股价双双下跌。

粗略分析,银行股很有可能属于第二种情况,贵州茅台属于第三种情况。

以建设银行为例,2015年-2019年前三季度,营业收入增长分别为6.09%、-0.02%、2.74%、5.99%、7.66%,净利润增长分别为0.14%、1.45%、4.76%、5.11%、5.25%。业绩稳中向好,但是估值却在下降,也就是说B保持稳定,C值却越来越小,这样自然会是投资收益A越来越大。

此外再考虑到分红率,这几只银行股分红率稳定,这对投资收益也起到重要作用,仍以建行为例,2014年以来,分红均在4%以上,远跑过通胀和存款。

这些年对于银行的担忧,主要是经济的不明朗导致,以及前几年坏账率超预期影响投资者情绪。实际上,近期坏账率有稳定下降趋势。比如农业银行是2019上半年唯一一家实现不良贷款余额和不良贷款率“双降”的国有银行。目前,农业银行已将逾期20天以上的公司类贷款全部纳入不良。但是整体风险还不能掉以轻心,还需要密切观察。

最终看来,以建设银行数据为例,这几只超大盘银行股,未来收益不一定会比贵州茅台、中国平安差。老鱼一家之言,一切等待时间来验证。

涨跌全看五只大盘股,美股释放危险信号

科技股的王者归来,可能掩盖了美股存在的隐患。

今年迄今,微软、苹果、亚马逊、谷歌母公司Alphabet、Meta科技上涨了18%-39%,是标普500指数涨幅的2-4倍。

鉴于5大巨头的体量,如果剔除这些股票,剩下495家公司的标普500成分股表现并不理想。

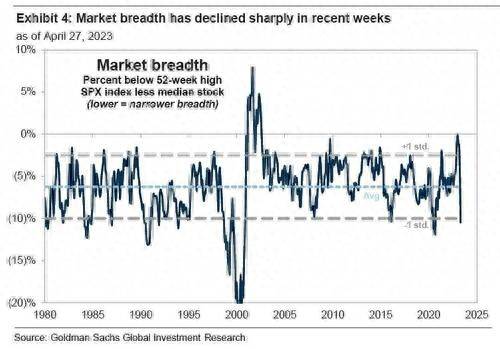

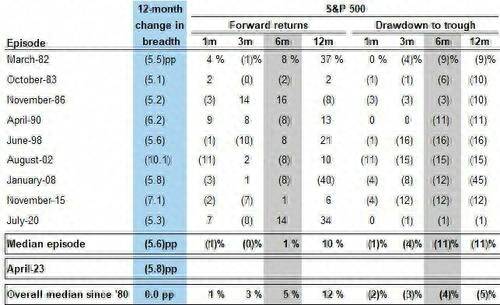

与此同时, 衡量价格上涨的股票和价格下降的股票数量之比的市场宽度(Market Breadth)加剧收缩,目前已降至三年来最低水平 。以史为鉴, 过去四十年里,每次市场宽度大幅缩窄后,美股都会经历一次大跌。

市场宽度加剧收缩,后果很严重

一周前, 高盛将其市场宽度创纪录崩塌的警戒级别提高至11级。

当时,该行首席股票策略师David Kostin写道:“最近市场宽度的急剧缩窄表明,撤资风险上升。”摩根大通和法国兴业银行也发出了类似警告。

Kostin观察了Alphabet、苹果、微软、Meta和亚马逊近期的表现, 发现这5只股票占标普500指数今年迄今回报的89% ,并警告称, 自2020年以来,市场宽度首次收缩至平均水平一个标准差以下的位置。

这位策略师随后回顾了历史表现, 发现自1980年以来,市场宽度每次出现大幅缩窄后,标普500指数都经历了类似幅度的大跌,随后回报率低于平均水平,峰谷回调幅度更大,6个月回报率中位数为-11%。

实际上, 自高盛发出靠前次警告以来,市场宽度变得更窄,问题更加严重。

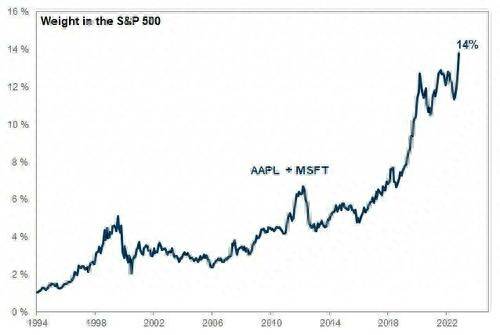

上周以来,除了亚马逊以外,所有大型科技股股价继续上涨,根据高盛分析师Scott Rubner稍早前发布的报告,最大的两个科技巨头苹果和微软市值占标普500的权重正在呈抛物线增加。

因此,Kostin连续第二次在其周度Kickstart报告中发出警告。

在新的报告中,Kostin开门见山地指出, 今年以来超大型科技股的整体表现比标普500指数高了23%,在该指数6%的回报中,它们占了最大份额。

今年以来, 5大科技股的回报率在19%-94%之间,整体回报率为29% 。由于回报给力,大型科技股的市值水涨船高。

Kostin写道, 大型科技股在标普500指数中的权重已从去年12月的18%反弹,目前达到22%, 不过仍低于2020年8月达到的25%的高点。

经济衰退风险加剧,大型科技股成为避风港?

Kostin表示,从微观角度来看, 大型股科技股的上涨主要是由基本面前景改善推动的。

2022年期间,由于后疫情时代增长疲软,分析师将大型科技公司2023年每股收益预测平均下调了27%。然而,今年一季度它们的业绩好于市场预期,每股收益向上修正。

与此同时,尽管2021年至2022年间,大型科技公司的销售增长与指数所有成分公司之间的差距有所缩小,但分析师预计这一差距将进一步扩大。

从2013年到2019年,大型科技公司的平均年销售增长率为15%,而标准普尔500指数仅为4%,增速相差11个百分点。但从2021年到2022年,随着该指数所有成分公司销售增长加速,这一差距缩窄至2个百分点。

展望未来, 高盛认为,尽管2023年至2025年巨型科技股的年度销售增长预计将放缓,但与指数的差距预计将扩大至5个百分点。

Kostin还认为,大型科技股的长期前景可能受益于AI技术的进步。

高盛估计, AI可能会在未来10年内推动全球经济增长约7万亿美元 ,并估计生成式人工智能(AIGC)软件的市场总规模将达到1500亿美元。所有科技股中,微软、谷歌、亚马逊和Meta最可能从中受益。

更高的利润率可能是大型科技股表现出色的另一个原因。

据高盛计算,大型科技股过去五年的总净利润率平均为20.2%,相比之下,标普500指数所有成分公司的利润率为10.9%,两者相差9.3个百分点。2022年,大型科技股的利润率比标普500所有成分公司高7.8个百分点,但高盛认为,大型科技股的利润率已去年第四季度触底,两者差距预计在今年第四季度扩大到8.1个百分点。

值得注意的是,高利润率意味着更强劲的现金流,有助于公司进一步投资实现长期增长,同时也向股东返还现金。据统计,2022年,资本支出和研发占大型科技股现金支出的57%,回购占比则从2012 年的14%增长到36%,研发和回购支出规模分别占标普500所有成分公司的26%和24%。

除以上因素以外, 最近的宏观环境也对科技巨头股价形成支撑。 虽然美联储的持续加息仍对科技股形成挤压,但鉴于美国银行业危机升级,经济增长显著放缓,美债收益率下降,越来越多投资者转向大型科技股和其他优质股。

按照Kostin的说法, 在经济衰退恐慌重燃的情况下,投资者将大型科技股的股票视为经济防御性股票。

这次,美股会发生什么?

关键问题是,市场宽度骤降会给整个美股带来何种程度的冲击?火山什么时候会爆发?

Kostin上周警告称,市场宽度的崩溃将以悲剧收场,但这一次他接着解释称,这可能需要很长时间才能发生。

如果当前经济经济低于趋势和(美债)收益率下降的环境持续下去,超级市值科技公司可能会保持其估值溢价,并继续跑赢大盘。

超级市值科技公司目前的市盈率为25倍,比标普500指数的其他成分股溢价49%,位列历史的第51个百分位。

Kostin预计,在他的基线预测“软着陆”情景中,衰退风险最终将会消退,利率将会继续上升,在这种环境下,大型科技股的表现可能会逊于规模较小、更具周期性的股票。

但市场显然不同意这种看法,期货市场目前的定价显示 ,截至年底,联邦基金利率总共将下调100个基点,而高盛则预测美联储年底前不会降息。

无论如何,可以肯定的是,如果利率上升,科技巨头股票可能会比其他公司遭受更大的冲击。

如果美国经济步入衰退和收益率下跌,巨型科技股将继续被视为防御股,届时五大科技股将推动大盘升至新的高度。还有一种可能性,即经济增长低于预期,甚至是步入衰退,投资者可能会全面缩减股票风险敞口,这可能会对大型科技股构成压力。

大型科技股是最受对冲基金欢迎的多头仓位之一,但在风险规避事件期间,这些股票也首当其冲,基金通常会首先抛售更受欢迎、流动性更强的股票。 在高盛对冲基金的VIP投资组合中,5只大型科技股全部位列多头仓位前10。

以上就是大盘股有哪些?六只超级大盘股的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!