股票年报一般在哪个时间段公布?如何读懂一家公司年报?上

关于股票年报一般在哪个时间段公布很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

接下来具体说说如何读懂一家公司年报

每年四月份年报发布真的容易亏钱吗?

每年四月份年报发布真的容易亏钱吗?

工具:jupyter Notebook

语言:python

库:tushare, pandas,numpy

作者:在夏天

A股市场一直流传着财报季容易亏钱,理由是很多A股上市公司在4月发布的年报容易暴雷,

比如有些公司季报或者快报感觉一直挺好,老板说我们如何怎样这般好,结果年报出来不是这么回事,

年报亏损挺严重,这家公司的股价大概率就会下跌。

还有,很多人认为A股的上市公司年报都不及预期,所以在年报季容易下跌。年报季较好减仓

或者空仓,才是较好的选择。

那么,每年四月份年报季容易下跌,到底是真的还是假的?今天我们量化验证一下,

到底是不是真的容易下跌。

# 一:从tushare获取并整理数据

# 使用tushare数据源

import tushare as ts

# 导入pandas库,并将其命名为pd

import pandas as pd

# 导入numpy库,并将其命名为np

import numpy as np

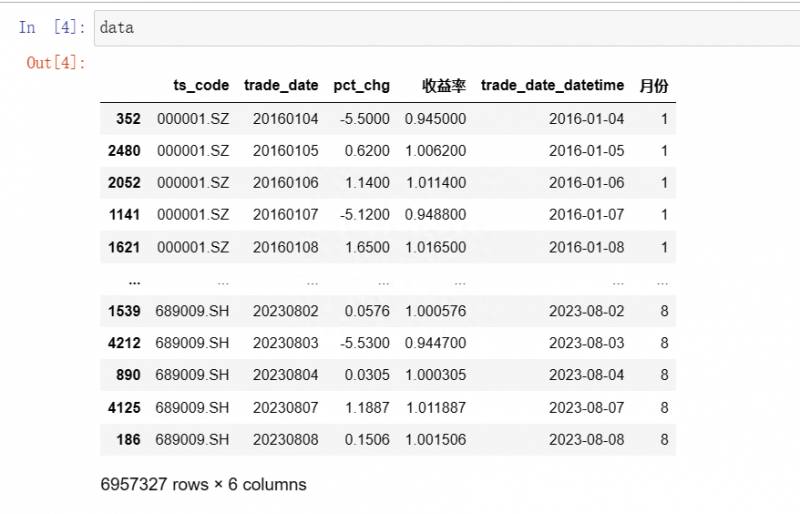

# 设定查询日期,2016年1月1日到2023年8月8日,并查询日期范围内的所有交易日

cal_data = pro.trade_cal(exchange='', start_date='20160101', end_date='20230808', is_open='1')

# 提取交易日日期,并把日期转换成列表格式

trading_days = cal_data[cal_data['is_open'] == 1]['cal_date'].tolist()

# 创建一个空DataFrame并命名为data,存放数据

data = pd.DataFrame()

for day in trading_days:

# 查询A股的日线行情数据,选择上交所和深交所,剔除ST和退市股

df = pro.daily(trade_date=day,

fields='ts_code,trade_date,pct_chg',

exchange='SSE,SZSE',

is_st='N', is_hs='N')

# 将数据保存到data

data = pd.concat([data, df])

# 去掉北交所的股票

data = data[~data['ts_code'].str.contains('.BJ')]

# 按照股票代码和日期从新排序

data = data.sort_values(['ts_code', 'trade_date'])

# 计算收益率指标

data['收益率'] = 1+ (data['pct_chg'] / 100)

# 将trade_date列字符串格式转变成datetime格式,并新命名为trade_date_datetime列

data['trade_date_datetime'] = pd.to_datetime(data['trade_date'])

# 从日期中提取出月份,单独命名一列

data['月份'] = data['trade_date_datetime'].dt.month

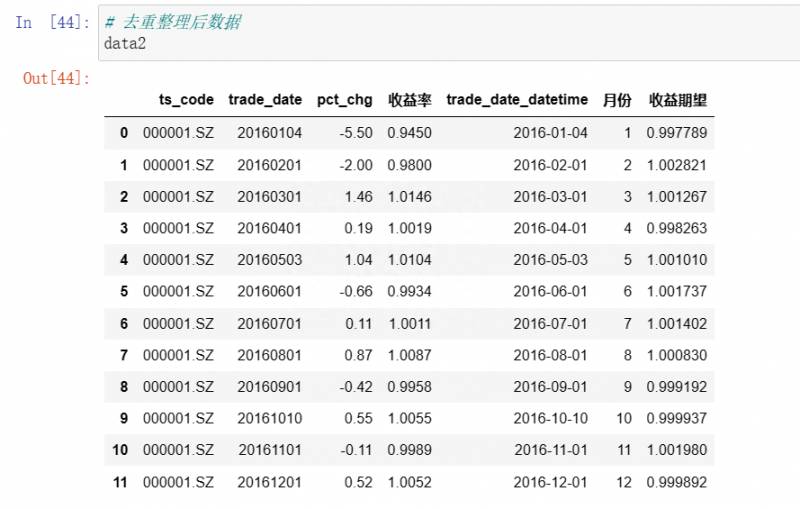

# 计算收益期望(平均收益率)

# 创建一个空DataFrame存放数据

data2 = pd.DataFrame()

# 使用for循环,计算收益期望

for i in data.groupby('月份'):

i[1]['收益期望'] = i[1]['收益率'].mean()

# 将数据保存到data

data2 = pd.concat([data2, i[1]])

# 数据去重

data2.drop_duplicates(subset=['月份'], inplace=True)

# 重置index索引

data2.reset_index(inplace=True, drop=True)

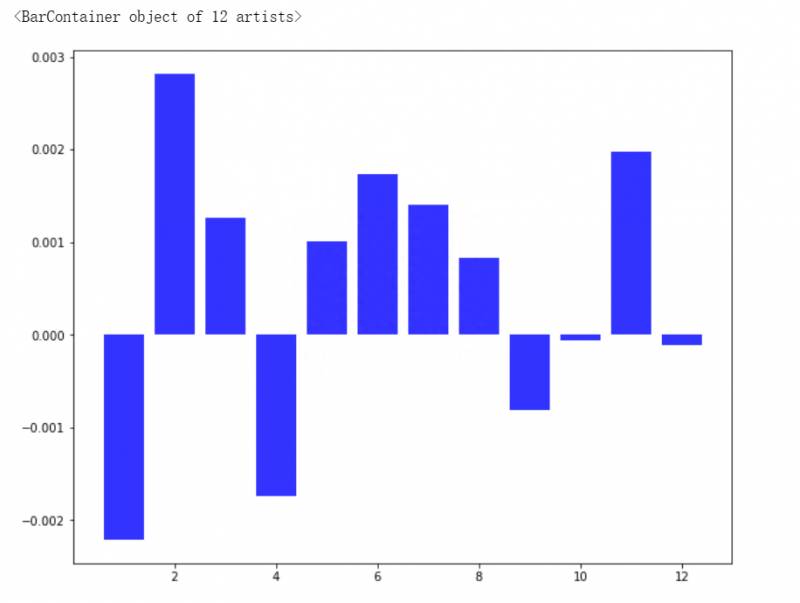

# 画图展示

import matplotlib.pyplot as plt

# 设置画布大小

plt.figure(figsize=(10,8))

# 画出柱状图,设置颜色,柱体的宽度,透明度。

plt.bar(data2['月份'], data2['收益期望']-1, color='b', width=0.8, alpha=0.8)

结论:从上面的图片中,我们可以看到实际是存在月度效应的,但是月度之间差值又很小,月度下跌最狠的是1月,1月份平均下跌才千分之2点多。

如何读懂一家公司年报?(上)

买股票必须要能看得懂年报,年报是经过审计的公司年度经营情况的展现,数据更加真实、有用。

在《彼得·林奇的成功投资(典藏版)》中,林奇用大篇幅写了年报怎样看,怎样从中找寻到机会,下面是其中的精华部分。

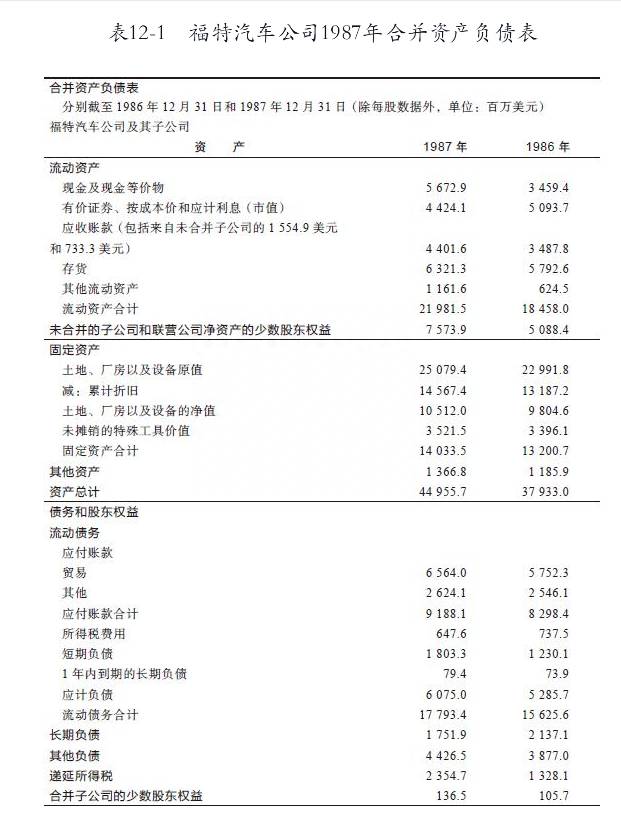

步骤一:概览资产负债表,决定有没有研究的价值。

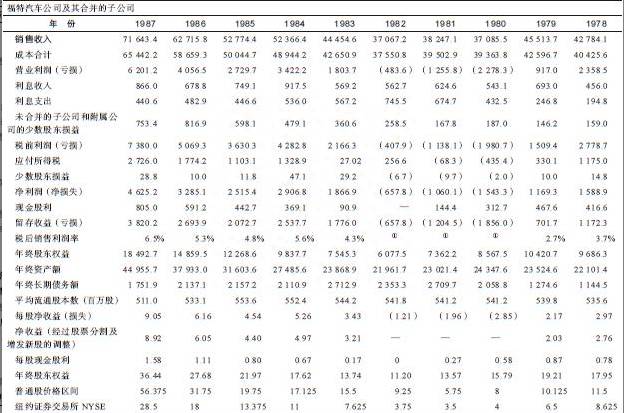

以福特公司为例:

首先,看流动资产。

现金及现金等价物是56.73亿美元,有价证券44.24美元,合计现金资产大概101亿美元。1987年的数据同1986年的数据相比,现金资产越来越多,这是公司业务兴旺的一个明确信号。

其次,看债务和股东权益。

找长期负债,1987年长期负债17.51亿,1986年15.63亿,相比之下,1987年长期负债已经大大减少,债务的减少是公司业务兴旺的另一个信号。

第三,结合现金资产和长期负债看公司发展底线

当现金增长超过负债增长时,表明公司资产负债表得到了改善。如果情况相反,则表明公司资产负债表进一步恶化。

福特公司现金资产101亿美元,长期负债17.5亿美元,相减等于83.5亿美元,这就是福特公司的净现金头寸,表明现金和现金等价物总额高出债务总额83.5亿美元之多。这表明,福特公司不管发生什么情况,福特公司都不会破产。

这里,林奇忽略了短期负债18亿,这是因为他假定公司的其他资产(存货等)足以抵消短期债务。

第四,查看10年财务数据概要,看公司过去10年来的变化情况。

林奇发现福特公司有5.11亿流通股,而且在过去两年间每年流通股的数量都在减少,这表明福特公司已经回购了自己的部分股票,这是另一个利好因素。

简短看财报结束,从这里我们可以看到公司的整体发展趋势。

步骤二,看市盈率

靠前,看公司市盈率与行业平均市盈率。

低于行业平均水平说明该公司市盈率偏低。

第二,看公司市盈率与收益增长率。

任何一家公司的股票如果定价合理的话,市盈率就会与收益增长率相等。

如果可口可乐公司股票的市盈率是15倍,那么你应该预期这家公司每年收益增长率约为15%,其他公司与此类似。如果公司股票市盈率低于收益增长率,那么你可能为自己找到了一只被低估的好股票。

一般来说,如果一家公司的股票市盈率只有收益增长率的一半,那么这只股票赚钱的可能性就相当大;如果股票市盈率是收益增长率的两倍,那么这只股票亏钱的可能性就非常大。在为基金进行选股时,我们一直使用这个指标来进行股票分析。

步骤三,看现金资产

之前,我们计算出福特工资的净现金资产是83.5亿美元。福特公司股价从1982年的每股4美元上涨到了1988年年初的每股38美元。

此时,华尔街的专业投资者一直齐声高喊福特股票被高估了,未来要走向衰退,但是林奇仔细分析了福特公司每股现金扣除负债后的净现金价值是16.30美元(83.5亿美元/5.11亿流通股),这表明,每股福特公司股票在公司账上都有16.30美元的一个小红包,相当于在买入股票的价格中暗含了16.3美元的折扣,而福特公司实际股价是21.7美元(38-16.3),分析师预估每股收益7美元,这样福特公司实际股价计算出来的市盈率是3.1倍。

这样的市盈率太诱人,所以林奇没有卖出福特股票,结果后来福特公司股票又上涨了40%还要多。

进一步分析,在福特公司有金融服务业务。

金融业上市公司股票市盈率平均水平一般是10倍,所以假设福特的金融服务业务的市盈率是10倍,福特金融服务业务每股收益1.66美元,乘以10倍的市盈率,相当于每股16.6美元。

福特公司每股股票价值可以进一步分解为38美元(总股价)=16.3美元(现金资产)+16.6美元(金融业股票价值)+5.1美元(汽车业务价值)。

而汽车业务价值分析师预估为7美元,所以每股5.10美元的实际投资成本绝对是非常便宜的。

此外,考虑现金的用途,一些投资者担心福特公司会把现金大量浪费在愚蠢的并购上,但是到目前为止福特公司在收购方面仍然十分谨慎。所以,不属于由于多元化发展而导致经营恶化的公司。

步骤四,看负债因素

靠前,看负债权益比率。

在一份正常的公司资产负债表中,股东权益应占到75%,而负债要少于25%。

福特公司的股东权益与负债的比率是180亿美元比17亿美元,简化可得,股东权益占91%而负债不到10%,这份资产负债表表明福特公司财务实力非常强大。

第二,看负债的种类和实际数额

对于困境反转型公司和陷入困境的公司,林奇非常重视对公司负债情况进行分析。

负债会导致公司进入危机,那些新成立不久的并且债务负担沉重的公司总是面临很大的经营风险。

负债分为短期负债和长期负债。

短期负债是最差的负债,一看到借款公司出现困难,短期负债的债权人可以马上要求归还借款,如果借款人不能够马上归还,就必须按照《破产法》的规定申请破产保护。债权人会把公司的资产拍卖个精光,在他们完成破产清算后,一分钱也不会剩给股东。

长期负债,不管公司经营有什么困难,都不能提前要求偿还,给公司提供了充裕的时间来解决问题走出困境。

在评估一家困境反转型公司时,不但特别注意公司的负债数量,并且特别注意公司的负债结构。

同样两家生产计算机芯片的电子资本设备的高科技公司——GCA公司和应用材料公司。

当GCA公司陷入困境时,现金300万美元,负债1.14亿美元,并且几乎全部都是银行贷款(短期贷款),最终没能迎来电子设备行业重新红火的时刻。

与之相反,应用材料公司的负债只有1700万美元,而现金却有3600万美元。当行业重新景气后,股价迅速反转,翻了3倍。

步骤五,看股息。

派发股息是由于公司账面上躺着大量现金,这些现金要么投入到更挣钱的行业,要么就给股东派发。

持有股票的人担心公司董事利用现金胡作非为,乱投资、乱并购,导致公司财务恶化。在不扩规模的情况下,派发股息就是很好的选择了。

派发股息还有其他好处,更抗跌。如果一只股票的价格是20美元,股息是2美元,那么股息收益率就是10%;如果股价下跌到10美元,那么股息收益率就变成了20%。这看起来多么诱人。所以,不论在哪种经济危机中,投资者都会对长期以来一直派息且不断提高股息的蓝筹股趋之若鹜。

如果你买入一只股票是为了获得股息,那么你就要弄清楚这家公司在经济衰退和经营糟糕时期是否仍然能够支付股息。

如果是一家缓慢增长型公司停止派发股息,你就会陷入麻烦之中,因为缓慢增长型公司在经营中几乎没有多余的资金可以用来派发股息。一家有着二三十年定期提高股息历史记录的公司是你的最佳投资选择。

以上就是股票年报一般在哪个时间段公布?如何读懂一家公司年报?上的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!