靖远发债是什么股票靖远煤电成本价15.5?靖远转债070552申购打新投资价值分析

关于靖远发债是什么股票靖远煤电成本价15.5很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

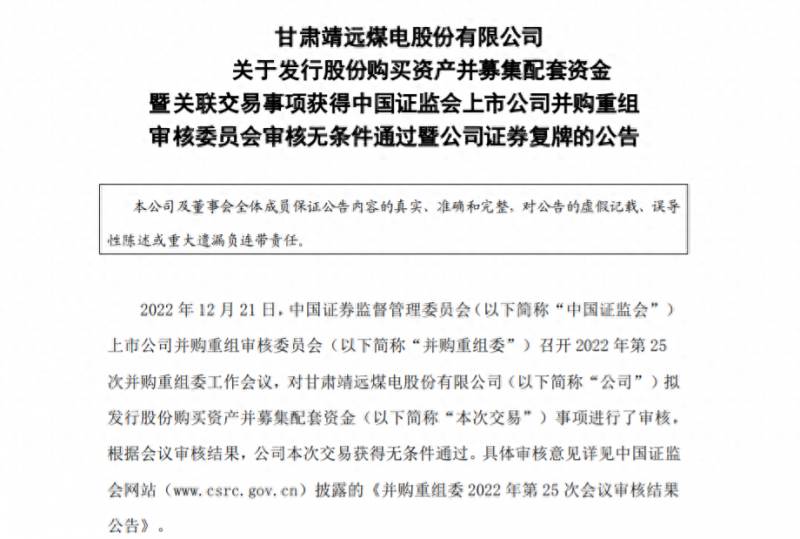

中国经济网北京12月22日讯 昨日晚间,靖远煤电(000552.SZ)披露公告称,12月21日,中国证监会上市公司并购重组审核委员会召开2022年第25次并购重组委工作会议,对公司......接下来具体说说靖远转债070552申购打新投资价值分析

靖远转债070552申购打新投资价值分析 靖远转债评级正股分析

靖远转债申购代码:070552、原股东配售码:080552、评级:AA+、发行规模28亿、12.8收盘转股价值91.89元,预估上市价在114元上下。

靖远转债申购信息

申购代码:070552

认购代码:080552

发债规模:28亿

可转债评级:AA+

票面利率:靠前年0.4%、第二年0.6%、第三年1.0%、第四年1.5%、第五年1.8%、第六年2.0%。

下调转股价条款:15/30 85%(较严格),且不低于股价和每股净资产

大股东认购情况:积极参与

靖远转债正股分析

靖远转债对应正股为靖远煤电(000552),公司主营业务为煤炭生产和销售,并具备煤炭地质勘查与测绘服务、热电联产、瓦斯发电以及煤炭储运等业务能力。旗下全资子公司白银热电主要从事火力发电、热力供应、供汽业务。

公司拥有大宝魏、红会、王家山三个*煤田,下属王家山矿、红会一矿、大水头矿、魏家地矿、宝积山矿五个生产煤矿。

主导产品为晶虹煤,属不粘结、弱粘结的优质环保煤种,具有低硫、低灰、低磷、高发热量等特点,属优质环保动力煤,广泛用于电力、化工、冶金、建材等行业。

公司的营业收入和净利润远小于行业均值,虽然ROE比同行均值高,但是最近五年一直不太理想,成长性一般。

公司的资产负债率不高,近几年的流动比率和速动比率还算可以,偿债能力大体上没有问题。但是经营现金流表现一般,且波动较大,对于公司经营也是一个很大的考验。

靖远转债申购价值分析

当前溢价率:7.42%。

发债公司「靖远煤电」,主营产品煤炭。

质地尚可,实控人为甘肃国资委,业绩平稳,三季报净利润累计同比微跌0.42%。

近期通过回购预案,回购*高价不超过4.3元(现在是3.02)。

北向资金持股0.05%。

当前估值较高。

日升转债申购‖韦尔、靖远转债上市2021年1月22日

2021年1月22日日升转债(370118)将要发行申购,韦尔转债(113616)、靖远转债(127027)上市,终于上市了,熬得够久,简略分析:

日升转债(370118)

正股东方日升(300118)主要经营 新能源、新材料的全球化事业,属于电气设备行业。

弃购的200万大军又杀回来,典型的韭菜, 预计单账户顶格申购中签率0.13签,单户收益80元,建议申购。

韦尔转债(113616)

原始股东配售率为74.37%,没有设置网下申购,网上申购比例为25.15%,包销比例为0.48%。目前韦尔转债(113616)对应正股韦尔股份(603501)转股价值为143.43,预估上市理论价格应高于160元,。说实话,这只真不好估算,行业绝对龙头,但转股价值太高,会压低资金的买进的欲望,但是博弈是少不了的,只能给个预估价,预计波动较大。由于涨幅限制,开盘首先是*高只能150元,然后停牌到尾盘2点57,最后三分钟才是真正的开始,不要急冲冲早上就卖掉,尾盘一定还有更高的价格,预计交易量也不会太大,下周一才是主战场,可以继续持有,下周再决定,同时密切关注正股动态变化调整溢价情况,预计维持20%加的溢价率。

靖远转债(127027)

靖远煤电75亿买窑煤集团获通过 中信证券华龙证券建功

中国经济网北京12月22日讯 昨日晚间,靖远煤电(000552.SZ)披露公告称,12月21日,中国证监会上市公司并购重组审核委员会召开2022年第25次并购重组委工作会议,对公司拟发行股份购买资产并募集配套资金事项进行了审核,根据会议审核结果,公司本次交易获得无条件通过。

靖远煤电表示,经公司向深圳证券交易所申请,公司证券(A股股票:靖远煤电000552;可转债:靖远转债127027)将于2022年12月22日(星期四)开市起复牌。目前,公司尚未收到中国证监会的正式核准文件,待公司收到中国证监会相关文件后将及时履行信息披露义务。公司将根据本次交易进展情况,严格按照有关法律法规的规定和要求及时履行信息披露义务。

靖远煤电2022年12月16日披露的《发行股份购买资产并募集配套资金暨关联交易报告书(草案)(修订稿)》显示,本次交易包括发行股份购买资产、募集配套资金两部分。

关于发行股份购买资产,公司拟以发行股份方式购买能化集团、中国信达、中国华融合计持有的窑煤集团100%股权。本次交易完成后,公司将持有窑煤集团100%股权。

根据天健兴业出具的窑煤集团100%股权的资产评估报告(天兴评报字(2022)第0565号),天健兴业采用了资产基础法及收益法两种评估方法分别对窑煤集团进行了评估,并最终选取了资产基础法的评估结果作为窑煤集团100%股权价值的评估结论。截至2022年3月31日,窑煤集团100%股权的评估结果为752,942.21万元,较其母公司单体账面净资产176,498.13万元,评估增值576,444.08万元,增值率为326.60%。以此为基础,经交易各方协商一致同意,本次交易标的资产窑煤集团100%股权交易作价752,942.21万元。

本次发行股份的方式为非公开发行,发行对象为能化集团、中国信达及中国华融三个交易对方。本次交易的发行价格为3.58元/股,不低于上市公司定价基准日前20个交易日的90%,且不低于上市公司最近一期经审计的归属于母公司普通股股东的每股净资产(除权除息后)。

本次交易的支付方式为发行股份支付。按照测算,本次发行股份购买资产涉及的发行股份数量2,103,190,538股,具体如下:

关于募集配套资金,公司拟向不超过35名符合条件的特定投资者,以询价的方式非公开发行股份募集配套资金,发行股份数量不超过配套募集资金发行前上市公司总股本的30%,募集配套资金总额不超过300,000.00万元,不超过本次交易中以发行股份方式购买资产的交易价格的100%。

募集资金在扣除中介机构费用及相关税费后,拟用于红沙梁矿井及选煤厂项目、红沙梁露天矿项目、补充上市公司流动资金。其中,用于补充上市公司流动资金的比例不超过本次交易对价的25%或募集配套资金总额的50%。

本次发行股份购买资产不以募集配套资金的成功实施为前提,本次最终是否募集配套资金不影响公司发行股份购买资产行为的实施。

本次交易构成关联交易。本次发行股份购买资产的交易对方之一能化集团,系公司间接控股股东,且本次发行股份购买资产的交易对方之一中国信达预计在本次交易完成后持有上市公司5%以上股份。因此,根据《重组管理办法》《股票上市规则》等法律、法规及规范性文件的相关规定,本次交易构成关联交易。

本次交易构成重大资产重组、不构成重组上市。根据《重组管理办法》和财务数据计算结果,本次交易构成上市公司重大资产重组,需按规定进行相应信息披露。本次交易前,公司控股股东为靖煤集团,实际控制人为甘肃省国资委,不存在最近36个月内发生控制权变更的情形;本次交易完成后,虽然公司控股股东变更为能化集团,但公司实际控制人仍然为甘肃省国资委。

靖远煤电表示,通过本次交易,公司将置入盈利能力较强的优质资产,进一步促进公司煤炭产业的发展,拓宽公司在煤炭领域的布局,提高公司的可持续发展能力和核心竞争力。同时,本次交易完成后,公司的总资产、净资产等主要财务数据预计将有所增长,同时负债规模亦相应增加,整体资产负债率水平有所提高但仍处于合理水平。此外,公司的净利润将大幅提升,有助于增强公司的可持续发展能力和核心竞争力,提升盈利能力。

以上就是靖远发债是什么股票靖远煤电成本价15.5?靖远转债070552申购打新投资价值分析的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!