股票回归指什么?解析投资股票投资中的均值回归

关于股票回归指什么很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

中概股回归概念股是与业绩股相对而言的。业绩股需要有良好的业绩支撑。概念股则是依靠某一种题材(如资产重组概念、智慧城市概念等)支撑价格。中国概念股就是外资因为看好中国经济成长而对所有......接下来具体说说解析投资股票投资中的均值回归

理解价值回归

关注 「宇睿的书房」 ,深度学习价值投资理论。宇睿将会从投资理念、财务分析、商业模式、企业估值等角度,全方位地定期分享价值投资相关的知识。

《》 一文中我们讨论过,股票交易时,我们比较的是价值。当股价小于价值时买入,然后静静等待价值回归,最后等到股价大于价值时卖出。要实现这一过程,有一个很大的前提,那就是股价必须要向价值靠拢,否则等待将失去意义。下面我们就来体会一下这套价值回归理论吧。

价值回归理论

价值回归,是指当股价与其内在价值发生了较大背离后,股票的价格逐渐向价值靠近的过程。 价值回归在价值投资中非常重要,它是能否做价值投资的前提条件,也是价值投资的理论基石。如果没有这一条,价值投资理论就会崩塌。价值投资者认为, 虽然股价短期受市场情绪的影响偏离价值,但是长期一定会在某一个时间点回归到企业的价值上。 从长期看,价值与股价之间存在着很强的相关性。市场,短期可能是理性也可能是不理性的,但长期一定是理性的。

格雷厄姆说:“ 资本市场,短期来看是投票机,长期来看是称重机。 有一种神秘的力量驱使价格回归价值。”《红周刊》专访查理·芒格时,问道:“是什么力量使价格最终回归于价值呢?”虽然芒格没有给出令人满意的答案,只回答“天然就是那样的”,但却显得这么理所当然。

价值回归可以分为两种。一种是我们常说的上涨回归,也叫正向回归。当股价比价值低时,慢慢上涨向价值靠拢。另一种是下跌回归,也叫逆向回归。当股价比价值高时,慢慢下跌向价值靠拢。股价像 钟摆一样以企业价值为中心来回摆动,而且会从一个极端走向另一个极端。股价存在随机性,难以预测。历史总是相似,但是细节不会重演。

所以,我们投资的时候要注重价值,不能过多地关注短期的价格。如果过度关注短期价格,会消耗很多注意力,会引起很多的情绪波动,形成不良的操作习惯。这样,无论对投资结果,还是对自己的身心,都是极其不利的。

“遛狗理论”的启示

业界关于价值回归,有一个非常著名的比喻,叫“遛狗理论”。这个理论很形象地描述了价格与价值之间的关系。“遛狗理论”最早出自安德烈· 科斯托拉尼的著作《大投机家》。安德烈·科斯托拉尼是德国著名的投资大师,号称洞察金融商品和证券市场的一切,被誉为“20 世纪股市见证人”、“20 世纪金融史上最成功的投资者之一”。他在德国投资界的地位,犹如美国的股神沃伦·巴菲特,他的理论被视为权威。

他认为,股市中价值和价格的关系就像遛狗时人和狗的关系。

一个人牵着一条狗,人在路上缓步向前,而狗在人的周围跑来跑去。狗,有时跑在人的前面,有时又跑到人的后面;一会窜到左边,一会又窜到右边。有时候,狗离人不远,有时候狗又离人很远。整个过程,狗就这样反反复复。狗虽然在跑来跑去,但却一直跟着人在不断前进。最后,人与狗同时抵达终点,人悠闲地走了一公里,而狗跑了四公里。这里,人指的就是价值,狗指的就是价格。

人带着狗往前走时,有时候狗离开人很远、很久不回来,让你怀疑绳子是否已经断了。其实绳子从来不会断,只是比你想象中要长而已。虽然股价会偏离价值,但是长期看一定是跟着价值走的。无非是,有时候狗绳会长一些,那就会偏离得多一些,股价波动就会大一些。

在实际中,股价的波动,常常远大于基本面的波动。市场和基本面之间发生脱离是常有的现象。市场除了受基本面影响外,也会受政策刺激影响,受外界各种利好、利空消息影响,带来股市情绪极度高涨或极度悲观,价格离基本面越来越远。牛市当中,大家极度乐观,1 块钱的利润可以给到 50 块甚至 100 块的价格。熊市当中,大家极度悲观,1 块钱的利润却只能给到 3、5 块的价格。但是市场,终究不是空中楼阁,需要基本面来支撑,价格终将回归基本面。

聪明的人们,喜欢跟着人(价值)走,耐心等着狗(价格)跑累了回到人(价值)的身边。 可惜,很多人不明白这个道理,却喜欢追着狗(价格)跑,多跑了三公里还没追上,到头来折*得自己精疲力尽。

“长期”是多久

长期,股价必将回归价值。那么这个“长期”到底是多长呢?

投资大师们虽然没有针对这个问题做过系统性的论述,但是格雷厄姆、巴菲特、菲利普·费雪、约翰·邓普顿、大卫·斯文森等这些大师们在各种场合做过一些类似阐述。从他们的只言片语中,我们可以得到一些启发,他们的结论几乎都差不多。 价格偏离价值后,一般来说 3 到 5 年左右可以回归价值。

《投资至简》一书中专门有一个章节,梳理过这些大师们关于此话题的论述,特此摘录一些案例出来。

(1)巴菲特对于“长期”的看法

巴菲特每年都会给伯克希尔股东写一封致股东的信,他在 2015 年致股东的信中写道:

对于那些打算在买入后一两年内出售股票的投资者而言,我不能够提供任何保证,不论他们的买入价格是多少。在如此短的时间内,股票总体市场的变动,对于你结果的影响,将可能远远重要于伯克希尔内在价值的变化。就像格雷厄姆几十年前说的:“在短期内,市场是投票机;在长期内,市场是称重机。”偶然地,投资者的投票决定——业余投资者和机构投资者都一样——近似于神经病。因为我知道没有方法能够可靠地预测市场变动,我推荐除非你打算持有它们至少五年,否则你别买伯克希尔的股票,那些谋求短期利润的人应当到别处看看。

《伯克希尔股东手册》中也提到:

我们认为崇高的目标应该定期用结果来检验。我们会持续以滚动五年期作为检验的时间基准。

从上文中我们可以看出,巴菲特认为,短期内股价波动是无序的,一两年内算是“短期”,股价的波动会远远大于内在价值的变化。长期股价会回归价值,至少 5 年以上才能确定股价会反映内在价值,他们以 5 年期作为检验的时间基准。所以,巴菲特认为的“长期”,应该是 5 年以上。

(2)菲利普·费雪对于 “长期”的看法

菲利普·费雪是,现代投资理论的开路先锋之一,成长股投资策略之父,教父级的投资大师。他的投资策略是,长期持有少数优质企业。他在《普通股和不普通的利润》一书中写道:

我建立了“三年守则”,我向我的客户一再重复,当我为他们购买了某种股票,不要在一个月或一年内判断结果,至少要给我三年的时间。如果在三年后还没有为他们带来有价值的结果,他们就可以解雇我。无论我在靠前年内是否成功,运气和其他因素所起的作用都差不多。在我管理个人股票的许多年里,我遵循相同的原则,只有一次例外。如果我深信一只股票在三年后没有什么好的表现,我就会卖出它。如果这只股票在一两年内比市场上的其他股票表现更差,而不是更好,我也不会喜欢它。但是,假如没有发生什么足以改变我对该公司原有看法的事情,我就会持有这只股票至少三年。

费雪认为,1 个月或 1 年内,算“短期”,投资很难有结果。至少是 3 年以上,价格才能回归到价值,投资才会有结果。所以,费雪认为的“长期”,应该是 3 年以上。

(3)约翰·邓普顿对于 “长期”的看法

约翰·邓普顿,是全球投资之父,福布斯杂志称他为“历史上最成功的基金经理之一”,被美国《纽约时报》评选为“20 世纪全球十大顶尖基金经理人”。《约翰·邓普顿的投资之道》一书对邓普顿的持有期限进行了统计研究,书中写道:

对未来盈利的重视早在 20 世纪 40 年代就已成为邓普顿投资哲学的核心部分,他将分析工作的重点设定为未来五年的盈利预期。未来一年的盈利情况和未来股价表现之间,没有统计上的显著关系。股价和未来五年的盈利数据则表现出最拟合且最强的相关关系,这正是邓普顿期望其分析师挑选公司时着重关注的时间期限。

这一关系在全球大多数市场都显示能够成立并且在选择的任何时间段上成立。这一发现,使得所有能够在合理的误差范围预测股票未来五年盈利情况的投资者,都可能获得该时间段上的超额收益。五年,正好是邓普顿个人投资组合中股票的平均持有期限,而且也是其基金最显著跑赢市场的期限。这并非巧合,他对使用五年作为关键的预测时间的直觉,归根结底还是来自于其作为投资者的丰富经验。

上文中的表述很明确。邓普顿认为,1 年内股价和企业盈利之间没有统计上的显著关系,5 年来看股价才会和盈利数据表现出最拟合且最强的相关关系。他将分析工作的重点设定为未来 5 年的盈利预期。所以,在邓普顿看来,1 年算“短期”,“长期”是 5 年。

(4)大卫·斯文森对于 “长期”的看法

大卫·斯文森,是耶鲁大学首席投资官。史文森主导的“耶鲁模式”使他成为机构投资的教父级人物。前摩根史丹利投资管理公司董事长巴顿·毕格斯说:“世界上只有两位真正伟大的投资者,他们是史文森和巴菲特。”。史文森在耶鲁大学的《金融市场》公开课客座演讲时,讲到如下内容:

我认为金融市场上最为普遍的问题就是投资期限太短,只关注基金的季度收益率是相当不妥当的。你无法靠只持续了一季度的投资,或月进月出的方式来获得巨额收益,显著失常的定价不会在短短几个月或几周内就在市场中显示出来,因此类似月进月出那些是一种愚蠢的行为。只有通过将投资延长至三年、四年乃至五年,才会出现大量的获利机会。沉迷于愚蠢的短线操作是无法得到这些机会的,因此买进一项你认为有吸引力的资产之后,其价格却跌了 20%或 30%,甚至 40%,也没什么大不了,也许是件好事,因为你可以更低的价格补仓。只要在三年、四年或者五年之后,你的投资理念最终被证明是正确的,你就最终能盈利。

斯文森认为,几个月算“短期”,显著失常的定价很难在市场上出现,只有将时间延长至 3 年、4 年乃至 5 年,才会出现大量的获利机会。同样,一般要在 3 年、4 年或者 5 年之后才能等到价值回归,才能盈利。所以,斯文森认为的“长期”是 3 到 5 年。

从上面这些投资大师的论述中,我们可以得出,一两年都算“短期”。费雪认为“长期”是 3 年以上,斯文森认为“长期”是 3 到 5 年,巴菲特和邓普顿一样,认为“长期”是 5 年。 这是,这些投资大师们以几十年的投资经验和对市场的深刻理解后做出的判断。 根据他们的经验,市场价格反映内在价值一般要 3 到 5 年的时间。

基于这个结论,我们投资股票时,要以长期的视角来审视手中的股票,至少需要 3 到 5 年 以上。我们看到市场中没有很好的机会时,要沉住气,可能需要 3 到 5 年时间才会出现大好机会。我们看到手中股票的价格迟迟不上涨,也不要着急, 可能需要 3 到 5 年时间价值才会回归。我们 评估自己的投资业绩时,也至少要用 3 到 5 年 以上的时间作为一个评估周期。

解析投资:股票投资中的均值回归

股票投资经过近一百多年的发展,分析方法一直不断创新。在整个过程,大家比较一致认为的看法是,对长期趋势的分析比短期范围内的分析要更容易预测得多,其结果往往也更加准确。

而在长期趋势预测理论领域,均值回归则成了主要分析方法的代表。

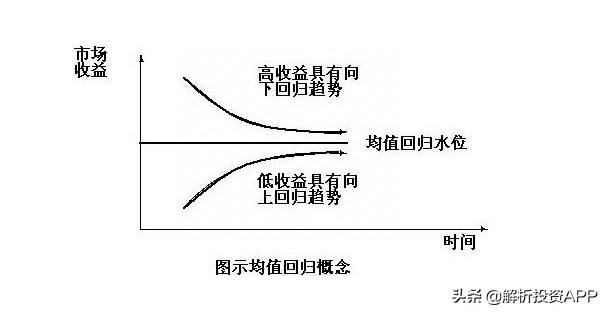

均值回归指任何事物或现象无论高于或低于中枢都会以很高的概率向中枢回归的趋势。

比如,当一次考试得了很高或者很低的分数后,下一次总是倾向于获得一个较为平常的分数。就像高个子父母的孩子的身高一般要矮于父母,而矮个子父母的孩子的身高一般要高于父母一样。高中成绩725分是一个非常高的分数,但是学生下一次考试获得的分数有更大的几率是一个接近500分的成绩。

01

最早对均值回归现象的发现是19世纪的英国著名学者弗朗西斯.高尔顿。

高尔顿出身名门,与达尔文是堂兄弟。最初发现均值回归的动机是为了证实自己的“天赋世袭”理论。也即是我们中国话常说的“龙生龙凤生凤,老鼠生儿会打洞”。但是,最后的结果却让他失望了。他发现,均值回归只能是一种现象统计,他们并不存在所谓的因果律。

不过,也正是由于他提出的均值回归理论,使得某些经济学家开始把它运用到经济、金融领域,之后还取得了不错的研究成果。

例如,在1985年,DeBont和Thaler研究了均值回归对股票价格的影响,结论显示市场存在过度反应的现象,输家组合形成后的5年内月收益远远高于赢家组合。这个结论促使均值回归现象开始受到广泛关注。

1988年,Poterba和Summer以1926-1985年美国和其他17个国家的证券市场作为样本进行研究亦发现,股票收益在1年内呈正相关关系,3-8年内则成负相关关系。他们得出的结论是,当股票价格偏离其基础价值时,投机的力量会逐渐消除这种差异,并回归均值。也即是,没有只涨不跌的股票,也没有只跌不涨的股票,如果涨多了,就可能下跌,如果跌多了,就可能上涨。

02

在西方学者的纷纷验证下,均值回归理论成为了很多专业投资者研究股票长期趋势的重点。

尤其自21世纪以来,随着投资工具和信息技术的日益成熟,一些牛人纷纷把均值回归用在定性投资和量化投资领域,在没有发生金融危机的时候,投资经常可以取得不错的战绩。

但是,事实上均值回归真的如同传闻那样拥有这么好的效果吗?

其实,人们对一些信息的预测能力是有局限的。他们没有考虑到现实中由于种种因素影响,有时候把均值回归演变成了一些非回归性的预测,偏离了初衷。而事情的发展趋势往往是遵循回归倾向的。

对于这种现象,我们称之为投资者对均值回归的误解。

对均值回归的误解,有一个典型的例子可以较为直观的说明,那就是关于飞行员训练的讨论。有经验的教官会注意到,在对飞行员一次意外的平稳着陆进行表扬后,通常飞行员在下一次着陆的时候会表现很差,而对一次粗糙的着陆进行严厉批评后,通常飞行员在下一次着陆就会有巨大的进步。因此,教官错误地得出了结论,认为言辞上的奖励对飞行学习不利,而惩罚才是有利的。

然而,这一结论是没有依据的。飞行员的成绩随机性地表现下降出现在好的着陆之后,而进步的出现也是在差的着陆之后,是一种正常的现象。飞行员的成绩只是在遵循着均值回归的规律变动,在围绕着中枢成绩不断上下跳动而已。但教官们以线性的思维作出了因果预测,认为通过改变某些激励行为就可以改变这种现象,而这种预测对于接下来所发生的事情是无关联的,飞行员的成绩一样会上下跳窜。因此,当教官们依靠某些偶然因素导致简单的回归现象而变得有迷信和糊涂后,这已经背离了均值回归的原理,把均值回归歪曲成了因果律。

03

为什么人们会存在对均值回归的误解呢?

这是由于短期结果的影响导致了推断过度,最终出现对均值回归的错误理解。而对均值回归的错误理解则会造成对观察到的一些现象作出错误解释,并最终对他们强行因果。

股票市场也存在对均值回归的错误理解。有些股票,每当出现三至四个跌停板之后,会有很多投资者认为接下来市场会反弹,并开始抄底。他们会认为没有只涨不跌的股票,也没有只跌不涨的股票。如果跌多了,那接下来就是上涨的机会了。而现在,正是否极泰来的时候。

然而,在短期结果影响导致的过度推断下,他们已经把均值回归理解成了因果律,似乎涨多会跌,跌多会涨冥冥之中是注定的,因果关系成立了。但是最终股价的演变总是不会如他所愿。他们接下来也会有可能遭受一个甚至更多跌停板带来的损失。

一直以来,我们更应该明白均值回归只是一种统计出来的现象而已,当对均值回归误解后,人们就喜欢对其强加因果,最终迷信地把它解释到什么时候涨以及什么时候跌的地方去。

如此而来,为什么会有这么多经验丰富的老手有时候往往栽在股市趋势行情上也就可以解释得清楚了。由于他们过度自信,对均值回归这种现象强加因果,迷信自己的经验对市场进行判断和操作,最终大多数失败了。

什么是中概股回归

中概股回归

概念股是与业绩股相对而言的。业绩股需要有良好的业绩支撑。概念股则是依靠某一

种题材(如资产重组概念、智慧城市概念等)支撑价格。

中国概念股就是外资因为看好中国经济成长而对所有在海外上市的中国股票的总称。中国概念股是相对于海外市场来说的,同一个公司可以在不同的股票市场分别上市,所以

某些中国概念股公司也可能在国内同时上市。

在2015年之前,由于中国证券监督管理委员会对上市公司各项硬性规定,许多高技股份公司达不到证监会的要求,又为了满足融资需求,这些企业只得选择到国外市场财方式行上市。例如,许多互联网企业纷纷选择去美国纳斯达克证券交易所上市。对于互联网个业来讲,虽然美国发行证券对公司业绩没有硬性要求,流程简单,但是去美国上市也有其不良之处。在美国上市的公司估值般较低,因为中国和海外的互联网公司商业模式无法完全对比,所以中国概念股公司都觉得自己的估值被低估,无法享 受到国内的资本市场红利。外加盈率低、融资规模小、监管严格等因素,许多在国外上市的企业也在纷纷考虑向按一定利率定期支付利息。

以上就是股票回归指什么?解析投资股票投资中的均值回归的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!