如何报考股票分析师?手把手教你如何选出基本面好的股票?

如何报考股票分析师

股票分析师的研究报告可以帮我们快速了解一家公司的情况,特别是个人投资者,不可能有足够的精力和财力去对每家公司都做深入调研,所以学会正确使用研报,你的投资将事半功倍。接下来具体说说手把手教你如何选出基本面好的股票

手把手教你如何选出基本面好的股票(炒股新手必看)

有一个学生朋友学了基本面分析后,坚定选择自己认为好的股票,从18年开始投入10万本金,21年翻到了100万,实现了留学自由。

很多朋友都私信我问我一些关于股票基本面的问题,把大家最主要的问题总结了一下,写了这篇文章,相信可以解答不少疑问。

看完这篇文章,几分钟就可以找出真正的好股票,可以让每个普通散户对一支股票,做一个像专业分析师一样的基本面分析,全文有点长,耐心看完,一定有帮助。

想对一个公司有真正的了解,不到实地调查是很难全面的,但是对于很多机构分析师来说,一个个尽调企业又显得不现实,所以就有一套比较基本的分析,大体把握住一个公司的财务状况,不踩雷。

工具:

同花顺手机版或电脑版就可。

方法:

每一个指标看完,按照重要顺序一步步对你手里的股票进行筛选,不符合就排除,最后留下的那个就是一个值得投资的好公司,稳稳拿着就行了,市场会给你答案。

注意事项:

①最基本的那些数据,比如市净率市盈率,已经被玩坏了,很难体现出真实价值,要结合起来看,下文会说,很多指标都很容易造假, 隐藏在大海深处的那些数据才是真正体现价值的,无法被掩盖的。

②软件上各种业绩预测和分析几乎没有任何参考作用,根据方法分析现有的财报才是最准确的。

③如果是在某一个行业内选股票,就在这个行业里横向比较,比如要找出龙头股,就调出行业内换手率*高的几支股票,对业绩进行逐一排序,选择业绩最完美的那个即可。

最后会有实战分析。

现在开始正文。

任何单一的指标脱离报表都是空虚的,可以作假的,所以会一步步带你去分析一个指标。挑选自己喜欢的三到四个组合就足够了。

可以选择自己喜欢的指标看,但是建议全方面都看,准确率更高。

指标目录:

①每股收益+应收账款+存货+应付账款② 营业收入+研发费用③市盈率+盈利增长(利润增长)④资产负债率+流动负债+非流动负债⑤主营业务收入占比+流动比率⑥持续经营净利润⑦现金比率(现金持有量)⑧毛利率+存货周转率⑨净资产收益率+负债率⑩股东背景未完待续……

①每股收益+应收账款+存货+应付账款:

一张财务报表,最重要的一定是每股收益,它也是在交易系统首页上仅有的几个财务指标之一,分析师在预测财务信息时,最重要的也一定是每股收益。

每股收益反映的是每股股票的基本面价值,也是形成股票投资的价值判断,例如市盈率的分母。

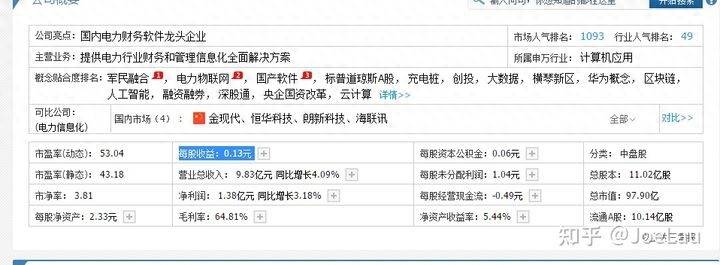

在同花顺电脑版上按F10,可得下图。

然而光看这个指标肯定不够了。同样的盈利,可能盈利的质量完全不一样,有的只是金玉其外败絮其中。

很多看似无破绽的财务报表会在哪里出现问题呢,会在应计项目里,包括应收账款、应付账款和存货。

应收账款指的是当一家公司卖出商品时,别人总不给钱,如果对比其他公司,它卖出的东西都能收到现款,两家公司体现在利润表上的盈利水平一样,但是质量却完全不同。所以 应收账款越多,公司盈利质量越差。

应付账款指的是一家公司经营得很好,进货可以先不给钱,收到市场信任,这笔钱就计入应付账款,经营状况不好的公司不能赊账,所以 应付账款越少,说明这家公司盈利质量越差。

存货就很简单了,好公司存货少,卖不出去只能计在存货里,所以 存货越多,盈利质量越差 。

根据这三种情况,可以分析出同行里公司的盈利差距,横向很容易筛选出好公司。

PS:只能在同行业间对比,不能跨行对比。

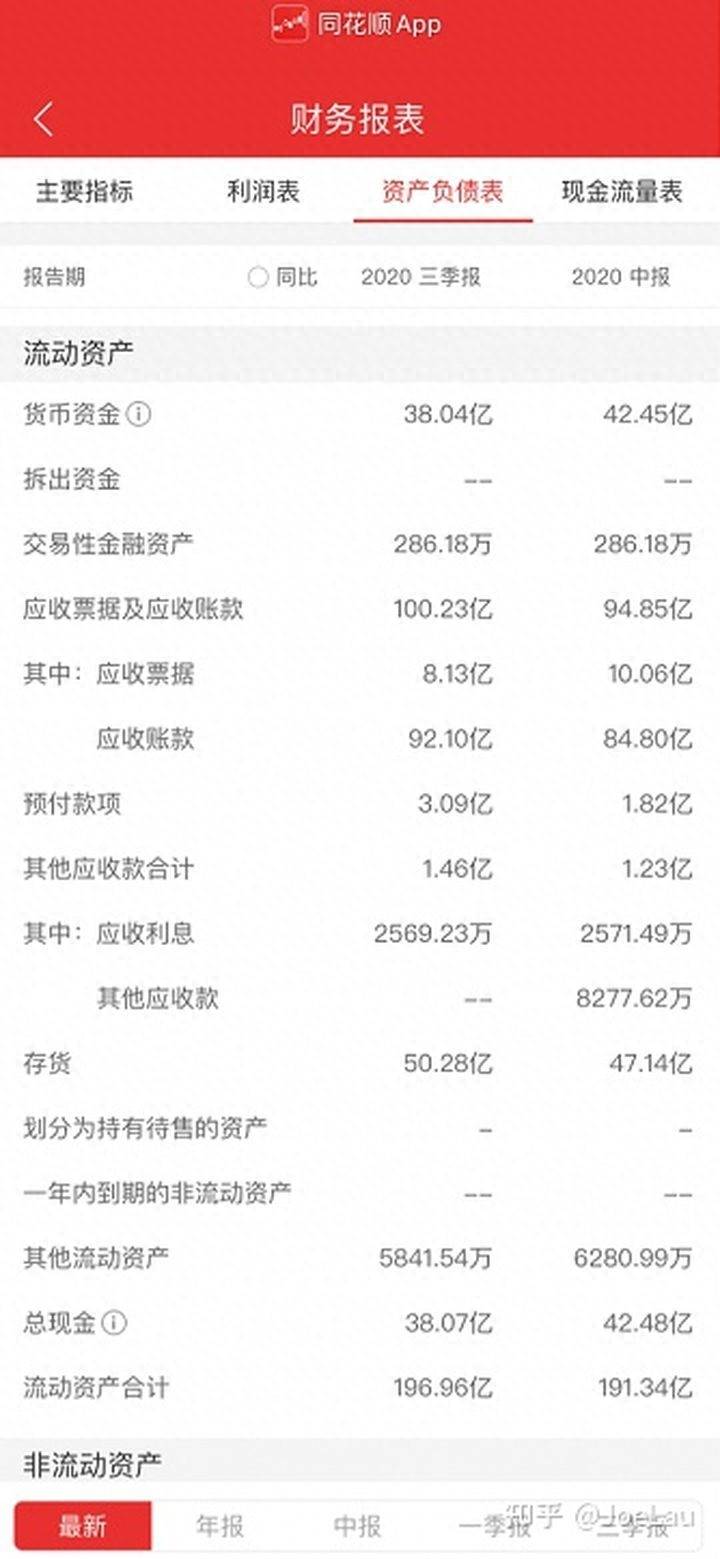

手机同花顺简况→财务分析→资产负债表→存货和应收账款在流动资产里,应付账款在流动负债里。

还有一种更方便的方法,同花顺→简况→财务分析→重要指标,然后就是如下图,直接有行业排名了。

对比完,选择同行业内符合上述条件的股票即可,准确率用量化模型回测结果,可达连续十年10%的收益率,已经很高了。

②营业收入+研发费用

看营业收入的同比增长和研发费用的同比增加之间的关系,如果研发费用高了,营业收入没有涨,说明有点问题了。

同花顺按照上述方法进入财务报表,利润表里,有一个同比,按一下就行。如下图。

有人要说了,光看研发费用太过片面了,还有其他的费用在,接下来我就解释一下研发费用的特别之处。

其实一个企业的研发费用是最难决定的,因为研发有失败的可能性,本身也是一种投资,但是这是一笔费用,费用就会降低利润,所以企业投入的研发投入越多,利润就越低,甚至可能到亏损的状态。

所以有人就说了,会计准则把研发投入当成费用,是抑制企业创新,但是不投入研发又不行,投入了又对利润表有影响,企业里的CFO就郁闷了。

后来就美国就有人研究发现,公司每增加1美金研发,在之后7年累计增加2美金的利润,在资本市场上的估值就会平均增加5美金。

那它还是费用吗,考虑到现在的情况,会计准则现在规定,研发的早期,“研”的投入是费用,“发”这个阶段就被记录为资产了。

足以证明研发投入有多重要!

所以, 研发费用的投入能让营业收入提升的,基本是处于“发”的阶段了。

③市盈率+盈利增长(利润增长)

就市盈率一个指标,不需要再把市净率加进来,如果一家公司市盈率高,市净率低,那要怎么判断估值呢?这操作起来就会有难度,不是说市净率不重要,而是市盈率就可以基本地判断公司估值高低了。

同花顺里的行业之间对比图也很清楚了,简况里面就有。

接下来来具体说说市盈率这个指标的底层含义和更具体的判断标准。

市盈率超过20倍的股票少买或者不买 ,不是说市盈率过20的股票就不好,而是风险更高,市场上有一堆估值低的企业,没有必要就瞅着那些高估值的公司看。

股价=市盈率*每股收益。这个方法是价值投资之父格雷厄姆首创,也可以解释为市值除以利润为市盈率。

假设现在两个公司市值不变,那市盈率就是随着利润升高而变小,这好像不符合逻辑?利润越低难道企业越被低估吗?

所以在盈利增速相当的情况下,选择市盈率低的股票,如果一个企业盈利增长很快,那市盈率也可以是很高的,但是还是要避免过高的市盈率 ,通常互联网医药行业市盈率会很高,就像曾经的创业板暴雷。

再举一个例子,美股里的京东,它前几年是没怎么盈利的,所以市盈率很高,等到利润开始放大了,市盈率也会随之小下来,但是并不意味这个公司不好。

所以这里, 市盈率要跟公司财务分析里的利润一起看,如果利润的增速很快,那么市盈率高点也无妨。有的股票市盈率很低,利润却很高 ,这个时候也要注意了,因为有可能是一个陷阱。

任何指标都要结合起来看,投资是一门艺术,单一的市盈率毫无意义。

PS:如果一个行业的市盈率方差很大,那么对比平均数来判断企业估值就不是那么准确。

④资产负债率+流动负债+非流动负债

根据研究,中国上市公司的平均资产负债率在42%左右,低于这个比例投资者的信心会比较高,不容易暴出什么雷区。

在同行业之间对比,比如金融、房地产和建筑的比率会比较高,一般有70%,食品文化医药最低,在40%以下。

看一个公司的债务光看这个指标是不够的,有的负债并不用付利息,最要关注的是金融性负债,需要偿还本金和利息,这种债务越多,这家公司的财务风险就会越高。

其实真正的公司负债是很难看出来的,因为还有刻意隐形负债,刻意隐藏的负债,还有通过ABS(资产证券化)来融资的表外融资负债,但是这里就都不需要用到这些,这是专业的财务分析师干的事。

在同花顺电脑版里,F10里的财务分析最下面,有一个杜邦分析法,看到里面的流动负债和非流动负债,如果非流动负债占比大,那就要当心了,因为它的偿还期限长,利率较高,资金使用成本大。

如下图,流动负债高出流动负债10倍不止,考虑到是一个实业企业,马上搬出同行的报表看一看,如果同行的倍数远小于10,那么果断把这个股剔除。

⑤主营业务收入占比+流动比率

先说一个概念,好企业大多数到后期都会转换成轻资产模式,它本质上是企业试图以最少的存货与固定资产方面的资金投入。

轻资产公司往往有更多的经营现金流,专注品牌打造和新产品的研发。那怎么看一家企业是不是轻资产企业呢。

流动比率=流动资产/流动负债

如果这个比率小于1,那么公司就会出现资金断裂风险。也可以同行业就行比较,在同花顺F10上图所示的杜邦分析法里就有相关数据。

再看主营业务收入。

有的公司业务乱七八糟,不精一项,这和人是一样的,学的东西多而杂,反而不如把一件事研究得透彻。

我一般把这个比率设置到80%左右,如果一家公司主营业务收入小于这个数,就要当心了 。如果主营业务都不赚钱,说明企业的发展潜力并没有那么大,甚至有可能已经出现经营困难,需要通过其他业务来扩充资金链。

最健康的模式:主营业务收入和成本差不多,利润相比较于收入稍低点,如果低于15%的话,也是比较危险的,说明主营业务不够有竞争力。

像下图,仓储业的利润比例82.21%,相较于收入94.88%,大体相差12%,还在可接受范围内。

⑥持续经营净利润

很多人对这个科目有点陌生,意思就是企业持续经营那部分的收益,是2017年起上市公司的强制性要求披露的指标。

能做到一次利润很高不难,难的是一直持续下去,投资是这样,成功也是这样,什么事情做一次并不难,难的是能持续做下去。

这个持续经营净利润对投资者十分重要,曾经也被多次证实过这个指标的准确性和重要性,所以用这个单一指标来选股票,是能够赚到钱的。

这个指标就不会直接反映在炒股软件上,得打开上市公司财报,翻到利润表,同花顺里也有,往下翻就能看见,是一个很容易判断的指标。

如下图, 该公司持续经营净利润逐年递减,公司的发展潜力越来越小。

⑦现金比率(现金持有量)

一个企业破产,不是因为没有利润,而是因为没有现金了。

为什么盈利的公司也会破产呢?

上个月有客户运了一大批货,运费是2万元,运输已经完成了,但是运费还没给铁路公司。

假设运输成本是5000元,那么这时候铁路公司的账面利润会增加1.5万元,但是现金呢?铁路公司还没收到一分钱,因此没有任何增加。

利润中包括了一部分没有真正拿到手的现金。假设这时铁路公司有1万元的银行贷款到期了,那就要面临破产了,因为这笔运输目前只增加了利润,但没带来现金,没有听过哪家公司拿利润还贷款吧?

因为会计准则规定,只要合同签了,服务已经提供了,就可以记录这次服务的收入和利润。但是现金呢,得等到对方真正打款的时候,才能记录。

会计准则之所以这么规定,是为了满足收入和成本之间的配比原则。会计制度为了强调付出的努力和所获得的成果之间相匹配,用财务术语说,叫“权责发生制”,就遵循了“配比”原则。

财务上用来衡量现金持有水平的一个常用指标,叫现金比率。

现金比率=[现金+短期投资]/流动负债

其中,现金就是我们平时认知里的现金;短期投资就是可以短期内赎回的投资,比如放进银行去买理财产品的钱;流动负债指的是那些一年之内企业要支付的钱,包括尚未付给供货商的钱、尚未支付的员工工资、短期债务等等。

中国上市公司的现金比率平均是20%。你可能会问,如果公司有100块钱债务,但手里只有20块现金,那另外80块怎么还呢?

公司持有现金的主要目的是为了有足够的钱偿还短期债务。但是短期负债指的是那些一年内要偿付的债务,而不是明天马上就要还的钱。公司资产里除了现金,还有存货和应收账款,也就是从客户那里获得的回款,这些也都是很快可以变现用还债的。所以只要所有的这些能快速变现的流动资产总额,高于流动负债,企业就是安全的。

数据在同花顺财务里面都可以查询,按一下计算器就可以了。

现金比率太低,就是企业持有的现金太少了,如果一个行业里,一个企业持有的现金明显少于其他企业,那也要小心了,可能会出现经营问题或者回购等重大利空。

PS:关于现金流量表的分析其实是最准确判断企业经营情况的方法,因为现金很难伪造,有就是有没有就是没有,之后再多更,先写一些相对简单的。

⑧毛利率+存货周转率

毛利就是卖一个东西能赚多少钱,毛利高有很多情况,一个是品牌力很强,溢价很高,一个是成本低,一个是垄断。

一般来说毛利30%以上算是稳定的盈利水平, 同时也要看存货周转率,这个很好理解,如果周转率高,毛利可以很低也没关系,如果周转率低,毛利就可能很高。

这要结合起来看。如下图,存货周转率上涨了三个季度,而毛利是在中间位置到了*高66.07%,而后又下滑,说明毛利率和周转率并没有协同,是盈利水平出现了某种问题,这种情况下可以暂时将这支股票移到观察区。

总结来说,就是高毛利率对应低周转率。

如果是高毛利,高周转率,那就是龙头企业的级别了。

但是毛利很高,周转率很低的企业往往都要小心,因为它的核心竞争力可能是忽悠来的,可持续经营能力不强,可以结合之前的持续经营利润来看。

⑨净资产收益率+负债率

这个指标用的人很多,就不详细说了。

同样ROE的企业对比,要看负债率,因为很多上市公司会疯狂加杠杆提升收益率。 负债率越高,这个ROE越不靠谱。

优秀的企业:高ROE、低负债率、高毛利率、高周转率。

⑩股东背景

有的人说了,我又不认识那些董事,看这些有什么用。

其实在财报里,股东背景都会写得很清楚,一个个深挖下去,能挖到不少东西,甚至是黑料。有时候还蛮有意思的,看那些有钱人的丑陋往事,不香吗?

回来说, 在A股里,有国资背景的企业往往踩坑概率比较小, 就是股东里有什么中国国有啥啥啥的那种,而个人投资者占多数的话,一定要详查这个人了。

如果是机构投资者多的话,要看看这个机构是不是良心机构,还是打一枪换一炮的那种,如果是后者,那也要小心,因为它们可能就是为了割散户韭菜而生的。

比如下图:

乍一看只会惊呼厉害,看起来十分华丽,细细来看,虽说有国资背景,但是看到第四股东大幅减持,而且减持的比例还很大,这种情况就一定要去细究一下了,很可能就是近期的一个大坑。

当然上图这种股东结构,立足于长期持股的投资者来说,可以放心拿着。

股票分析师的成长之路……

那一年当别人都觉得,学股票分析师,是一件多么可怕,多么艰难的道路

很多人都被数据,还被其中的繁琐步骤,让人望而却步,我在众多的学员当中基础是最差的……

但是我用坚强的意志,把这个课程学完,让并进入了预备分析师的行业

可能和其他同学比,我的用时是较多的

用了半年的时间,以4.3的成绩(总分:5分)

我记得写的最后一份作业《劲嘉股份》,我用的是用你股初时,写的作业,获得4分

非常感谢那段时间给了我激励和认可

记得那个时候,每天早晨5点起,但是从来没有过要放弃

最终从那个时期养成了早起的习惯,刚好那时候又有了身孕,揣着六七个月大的肚子,每天还不忘记写《分析报告》

就是因为这种坚持和韧劲,养成了无坚不摧的性格

丝毫没有一点的内耗,如果你要问我为什么那么开心,乐观?

我想的靠前句话就是,一定不要忘记向上生长,不管在任何时候

并且从那个时期开始,让我养成了敏锐的商业思维,感谢那段时间,让我没有放弃自己

这些股票分析师的“黑话”你知道吗?

股票分析师的研究报告可以帮我们快速了解一家公司的情况,特别是个人投资者,不可能有足够的精力和财力去对每家公司都做深入调研, 所以学会正确使用研报,你的投资将事半功倍。

但是,出于未来的不确定性和自我保护,股票分析师们通常都会用很隐晦的“黑话”来表达自己的观点,比如“或将”“预期”“大概率”之类的。

把黑话运用得较好的,我觉得是《红楼梦》的作者曹雪芹。小说里面有两个人,一个叫甄士隐 (真事隐) ,一个叫贾雨村 (假语存) ,真正的想说的通常不能直接说出来,而是通过假象体现,假作真时真亦假,无为有处有还无。

股票分析师写报告的时候也是一样的,

1、看空的时候 ,通常不会直接说看空后市,而是说: 不确定性增加,等待风险化解,市场或出现反复,风险释放期,现金为王。

2、看不清后市的时候 ,通常会说: 等待积极因素累积、收缩战线、结构性机会、轻指数重个股、左侧底部区域或者压根不展望市场走势。

3、把观点或假设表达成事实:

XX龙头,XX 即将放量 ”,即将放量的意思不是马上放量,而是 “有一定可能性放量” ;

“有望放量”的意思是“也许会放量”

“ 期待放量” 的意思是 “会不会放量我也不知道”

4、坏话好说,反话正说:

比如“恢复性增长”的意思是“反弹还是反转没法判断”

“短期波动不改长期增长”的意思是,“近期虽然跌了,但我觉得后面还会涨起来”

“ 危中存机” 的意思是 “虽然现在是下跌行情,但是反弹还是会有的,想接飞刀的也可以去”

5、不确定的消息:

比如,“转型”“渠道战略升级”“技术红利”,都不是拍板定论,是需要我们去跟踪的。

那么,如何正确使用研究报告呢?

基本方法有:“三看两不看”。

一看基本情况分析,二看推荐逻辑,三看财务预测。

一要看研究员对行业、公司基本情况的介绍分析

我们在做基本面投资前,有很多行业和公司的基本情况需要了解,比如行业上下游关系、行业空间、行业竞争格局,以及公司的发展战略、公司的市场份额、公司的竞争力等。这些如果全部由我们自己去研究,会花费大量时间和精力,而券商研究报告一般会包括这些方面的内容,所以,阅读券商研究报告能帮助我们节省大量时间和精力。

二要看券商研究报告的推荐逻辑

推动股价上涨和下跌的因素很多,但每个阶段的主要股价驱动因素是不一样的。比如,一个阶段决定股价的主要因素是新产品上市后的销售情况,而一段时间之后,决定股价的主要因素可能变成了主要原材料的价格情况。这些因素,个人投资者自己是很难去识别和判断的,所以要看券商研究报告的推荐逻辑。

三要看券商研究报告对上市公司的未来财务预测

财务预测很重要,因为股票投资看的是未来。有了财务预测,我们才能判断公司的未来成长性如何,以及公司估值是否合理。但做财务预测,涉及很多重要判断和复杂的财务建模知识,普通个人投资者很难完成,但券商研究报告能够提供比较专业的财务预测。

“两不看”,就是不看券商研究报告的目标价和评级。 很多人会诟病,券商研究报告总是标出“买入”评级,结论并不客观。

以上就是如何报考股票分析师?手把手教你如何选出基本面好的股票?的详细内容,希望通过阅读小编的文章之后能够有所收获!