印花税年度申报(印花税季报和年报怎么申报)

印花税年度申报

接下来具体说说印花税季报和年报怎么申报

印花税季报和年报怎么申报?

大家最近有关干印花申报问了很多问题。我们在这里跟大家共同来探计一下。现在我们申报的界面出现了季报和年报的印花。有人说印花老师,不是按次申报的吗?

现在出现季报和年报,我们要不要报?当然要报,如果出现是肯定要报的。那现在季度申报是7月1号到12月31号,10月1号到12月31号,年度申报。自动生成的时间是:这一块不用紧张,你点进去我的申报。在我们电子税务局网站,登录进去之后,在首页下面我的待办。把申报点进去了之后,会发现有一个税源采集,点进去,点击新增源信息。点进去了之后,我们选择税款所属期。在这里年报的税款所属期,是可以自己手动修改的。我们可以把它改成1月1号到12月31号,然后选择营业账簿。在后面的计税金额上面。

坏的是什么呢?坏的是我们一年实际到账的实收资本和资本公积的累计金额。然后按万分之25征收。

然后坏好了之后,点击税源信息同步,保存,然后申报就可以了。

印花税,又变了!2022年起,印花税纳税申报要按这个来

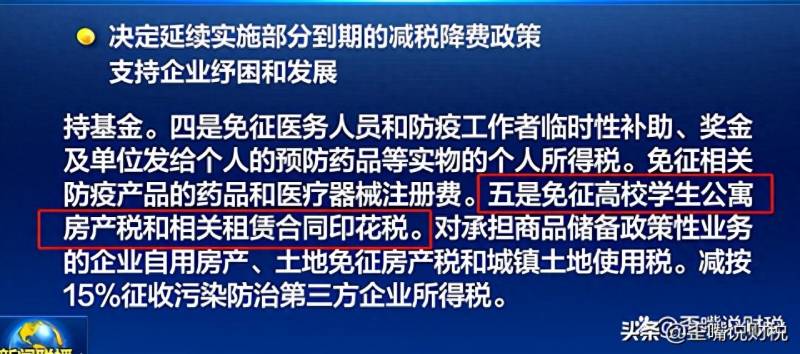

印花税又有新变化,国家刚宣布:继续 免征高校学生公寓房产税和相关租赁合同印花税,时间延期到2023年12月31日。

相信不要多久,国家税务总局就会出台具体的延期文件。借此我们也给大家聊一下印花税相关的知识。

一般而言,大家对于印花税的讲解很少,也缺系统性。相比企业税、个税、增值税而言,作为财产和行为税类税种的印花税太小了,甚至小到很多人直接忽略。

今天我们将从税目、税率、申报和核定征收等几个方面给大家简单讲一下。

一、税目

新印花税法已经成文并公布,但是要到7月份才正式实施。目前我们印花税相关的政策执行的还是印花税暂行条例。

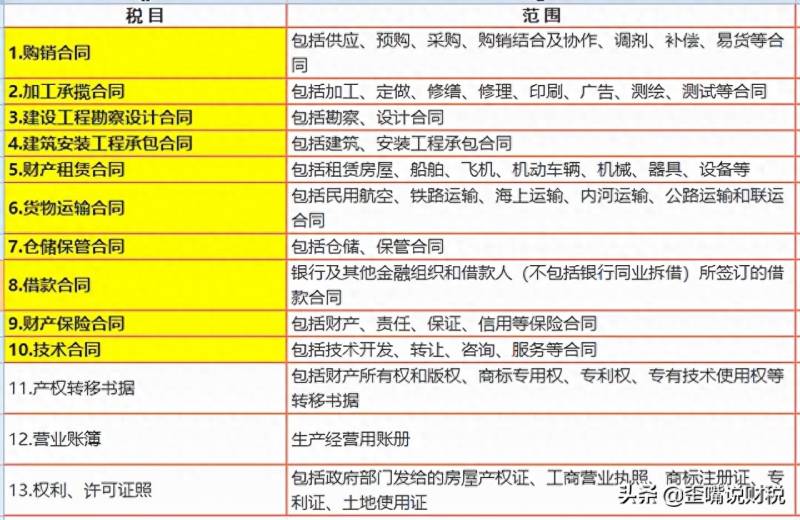

印花税采用的列举制,也就是没有列举的就不用交印花税。目前共有13个税目,包括10类经济合同、产权转移书据和营业账簿、许可证照。具体如下表:

二、申报

虽然印花税不怎么起眼,但是对于很多财务人来说,一提到印花税就倍感头疼,主要是种类比较繁多、是否应该纳税判断困难等。

一般申报上来讲,在实务中,多数都是采用的按期汇总申报。方式也比较简单,就是在电子税务局上填报表,按月,或按季度、按年申报。

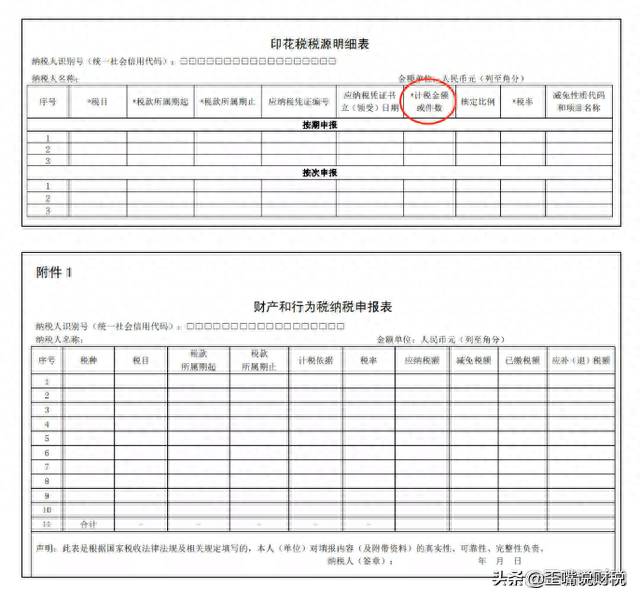

根据最新规定,印花税在申报之前需要先进行税源采集,填写相应的应税凭证类型,计税金额或件数。

申报表数据可以直接调取采集内容,所以采集好了,就可以直接申报。

三、税率

印花税有比例税率和按件定额两种,税率表相对来说,不算复杂,简单来说,可以参考下表:

四、纳税义务时间

规定上来讲,是应纳税凭证应当于书立或者领受时贴花。也就是在签合同的时候、立书据的时候、启用账簿和证照的时候,是纳税义务时间发生。

按这个理论来看,如果你在2022年1月签了一个购销合同,那么1月份纳税义务就产生了,如果是自行按期申报的话,则需要在2月申报印花税。

对于小公司而言,这个申报可能比较简单。但是对于业务多的公司来讲,如何准确的及时的统计各类应税凭证会很困难。

所以很多企业在这一方面做得也不是很规范,比如对于计税金额的统计有些是直接按照会计收入来统计,有些是按照开票金额来统计。

这样做其实是存在一定的风险的。因为很多时候收入和开票都会比签合同晚一些时间,属于没有按规定时间申报印花税。而且这样粗略的统计方式也并不符合规定的印花税申报要求。

结果就是,很容易受到税务局的关怀,给你调成核定征收,甚至严重的让你补税、返款以及滞纳金等。

五、印花税的核定征收

印花税是有核定征收的,但是需要满足税局规定的一些条件。各省不太一样,一般是按收入给打个折(50%-100%)。所以,收入×比例×税率,就是你最终的印花税额。

但是,想要核定征收,需要税局认定,并给你个通知书。如果没有通知书,却私自进行打折申报印花税的话,存在未足额缴纳印花税的风险。

以上就是印花税年度申报(印花税季报和年报怎么申报)的详细内容,希望通过阅读小编的文章之后能够有所收获!