封闭式债券基金(基金赚钱基民不赚钱)

封闭式债券基金

接下来具体说说基金赚钱基民不赚钱

“基金赚钱基民不赚钱”,创新封闭式基金能打破这个怪圈吗?

近年来,从定期开放、封闭运作到持有期式,这类以交易制度的创新来引导投资者延长持有期限,让投资者真正体会到长期持有好处的封闭式基金创新形式,正在业内由点到面、从少到多地开展起来

文 | 《财经》记者 黄慧玲

编辑 | 陆玲

基金投资者对基金持有时间普遍偏短,是导致“基金赚钱基民不赚钱”最主要的原因。

近年来,从定期开放、封闭运作到持有期式,这类以交易制度的创新来引导投资者延长持有期限,让投资者真正体会到长期持有好处的封闭式基金创新形式,正在业内由点到面、从少到多地开展起来。在今年“买新赎旧”现象尤为突出的背景下,此类基金也成为对抗“买新赎旧”的重要武器。

然而,公募基金“长期投资”理想与现实之间,还存在不少差距。专家指出,有一定封闭期的基金理论上更显优势,但基金的业绩水平和风控与基金经理自身的投资经验、能力和投资风格之间的相关性更大,不能一概而论。

对抗买新赎旧:“带锁”基金成网红

“今年我们公司发了不少持有期产品,接下来还会发。”华南某龙头公募基金人士告诉《财经》记者,买新赎旧是行业里的老问题,希望带有锁定期的产品能成为一个突破口。

从该公司今年申报产品的情况来看,有将近一半的主动型基金是“带锁”的产品,其中既有“固定时间锁定+开放”定期开放式,也有“一锤子锁定的买卖”封闭运作式,以及“随时买、随时锁”持有期式。

业内对这类基金并没有统一的定义,但它们却成为越来越多新发基金的选择。 《财经》记者根据Wind数据统计梳理包含“定期”“持有”“封闭”等关键词的基金发现,今年前七个月,公募基金共申报相关产品459只,其中,刚刚过去的7月份,申报数量高达115只。

截至2020年8月5日,全市场现存相关产品1565只,其中偏债类基金1218只,权益类基金322只,其余类型基金25只。

相比往年以固定收益类封闭产品为主导,今年出现了一个重大变化:权益类产品显著增长,数量与规模的增速超过固收类产品。其中偏股混合型基金共发行2002亿份,1478亿元为今年发行。此外,也首次出现了股票仓位不低于80%的普通股票型基金(非发起式)。

万变不离其宗。不论是由来已久的定期开放式基金、封闭运作式,还是脱胎于养老目标基金的持有期式,它们的目的都是为了让投资者持有基金的时间更长一点,感受到“时间的玫瑰”。

一些产品已经摘得了“玫瑰”。Wind数据显示,2019年之前成立的定期开放式基金以灵活配置型为主, 目前此类基金已有9只收益超过100%。其中年化收益*高的是博时荣享回报,近日将结束两年封闭期,基金已获得了103%的收益,年化回报43%。

基金经理蔡滨表示:“公募基金最主要的还是个人投资者,我们从基金产品数据能够看到的现象是,基金个人投资者的持有周期大多比较短。其实我们一直提倡的价值投资、长期投资、理性投资,在A股市场是有效的,只要你能够做得到,获得超额收益的可能性远比短期持有、短买短卖要高。”

“今年以来的经验是,封闭式/持有期型产品在市场发生剧烈波动的时候抗风险能力较强。”国泰基金的基金经理程洲向《财经》记者举例道,“春节后2月3日市场恐慌大跌发生的巨额赎回就让开放式基金的基金经理必须做大量的卖出操作,对于基金管理和持有人体验都是比较不利的; 而封闭式、持有期型产品的投资者和基金经理面对极端情况时就会比较从容,也比较能够守住收益,但相应地就会有流动性上的局限。 ”

“基民们对于基金的持有时间普遍偏短,这是造成基民们投资收益不如意的主要原因。为了有效地提高投资者的收益, 以交易制度的创新来潜移默化地引导投资者延长持有期限,从而在长期持有的过程中,让投资者真正地、充分地体会到长期持有的好处, 正在业内由点到面、从少到多地逐渐开展起来。”大成基金首席FOF研究员王群航说。

理想与现实的差距:反思创新封闭式基金

然而,在公募基金探索“长期投资”的路上,并非一路坦途。

在基金宣传材料里,投资者常可以看到如此介绍封闭式基金的优点:不存在申赎冲击,基金经理不用像开放式基金那样追逐短期利益,可以全力投入操作,也能进行较长期的价值投资。

理论是丰满的,现实是骨感的。《财经》记者梳理发现,创新封闭式基金在近年来的实际运作过程中产生了不少问题,也引发了部分投资者的不满。

一些落差来源于投资者对“网红”爆款的过高预期。 “只要你那个时候买过基金,大概率逃不过三只爆款基金,那是一条街的银行券商都上架的产品。”银行从业者Michael杨在其公众号文章中提及,2017年底、2018年初,最受市场瞩目的三只基金是谢治宇的兴全合宜两年封闭、曹名长的中欧恒利三年封闭、魏伟的富国成长优选三年封闭。

这三只爆款基金的封闭期收益都不算亮眼。 兴全合宜两年的收益不到20%,开放运作后被赎回近六成;中欧恒利与富国成长优选在下跌市中开启漫漫“回本之路”,终于在近期的上涨市中回到发行价,目前收益分别为14%、20%。

部分产品的复杂设计限制了基金经理的发挥。 如科创主题封闭基金中,最早成立一批的基金运作已逾一年,多只基金收益已翻番,而华安科创主题3年却变身“债券基金”,成立一年多的收益仅有10%,在同类中显得格格不入。

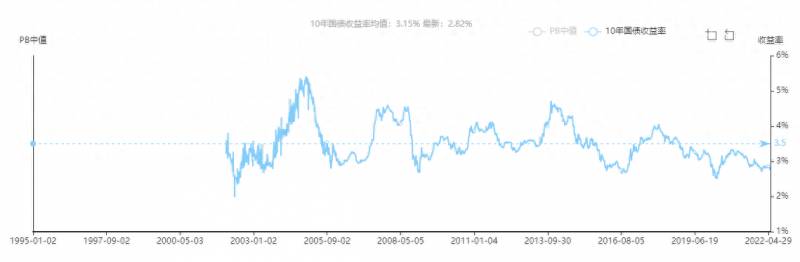

招募说明书披露,该基金的股票投资比例主要依据股票基准指数(中国战略新兴产业成分指数)整体估值水平在历史数据中的分位值排位。当指数市净率处于历史的前25%分位时,股票资产占比不会超过50%。处于历史后10%分位时,配比占50%以上。其他时候则在一成至六成之间。然而,新兴成指(000171.CSI)的市净率不断刷出历史新高,华安科创的股票仓位始终是个位数。

出于控制下行风险的产品设计,却在客观上造成了投资限制,华安科创并非个例。 在圆信永丰双利优选的设计中,基金净值低于发行价时,净值越低,股票仓位也越低。基金报告中写道,由于和基金净值挂钩的严格限制仓位的合同条款限制, 在 2018年市场的下跌过程中,有效地减少了净值的回撤,但同时在2019年市场的上涨过程中,也限制了净值上行的幅度,投资的灵活性方面构成了限制。

此外,投资者对封闭式基金中途更换基金经理的现象也较为关注。如今年5月,原东方红副总经理林鹏离任,旗下的五年封闭运作基金东方红恒元不得不中途更换基金经理,引发市场关注。

“挂帅基金经理任职的稳定性对投资者体验会有很大影响。因为此类产品具有一定锁定期,当基金基本面发生变化,尤其是出现基金经理更换时,可能会出现投资者对于基金后续业绩产生担忧却无法赎回的情况,对投资者的整体体验也会造成一定负面影响。” 晨星(中国)基金研究中心分析师屈辰晨认为。

“大家总是把更换基金经理当成一个负面消息来解读,但实际上它是一个中性事件,对投资者不一定是利空。” 一位不愿具名的基金研究人士表示。

这方面的正面案例是富国成长优选三年定开基金。在基金经理魏伟单独管理的一年又200天里,任职回报为-15.45%,增聘基金经理肖威兵后,业绩明显起色,净值重回1元,近一年回报达44%。而魏伟单独管理的基金同期业绩仅有8%。

在基金实际运作中,还有部分产品风险偏好比业绩基准更保守,造成与业绩基准的一定偏离。偏离较多的情况来自灵活配置型基金,这类“0-100”仓位的大开大合产品, 给与 了基金经理最大的操作自由度,也带来了飘忽不定。

华安睿明两年定开基金成立于2018年4月,由华安基金研究部总监杨明执掌。在业绩比较基准中,权益类指数占比达50%。但在两年的封闭运作期中,权益类仓位极少超过30%,最终靠前个封闭期以-1.93%负收益结束,也跑输了业绩基准。

最新季报显示,该基金已将股票仓位大幅提升至近九成。基金经理在季报中写道:“我们将吸取在推荐封闭周期内的经验,根据产品定位,对投资策略和风控措施进行重新梳理,并适当调整,在控制下行风险的同时,将更积极地把握‘市场的上行机会’,充分发挥本基金封闭运作期内仓位0-100%的优势。”

国泰基金12年老将程洲旗下也有一款定开基金被打造成了绝对收益产品。该产品为国泰聚利,对比开放式基金国泰聚优可发现,两只基金从业绩基准来看非常相近,权益类指数占比在50%-60%之间,实际操作上却呈现出较大的风险偏好差异。

程洲表示:“国泰聚利当时基于封闭期获取绝对收益的目标,在运作期内保持了较低的股票仓位,根据对市场的预判灵活调整仓位。”

“这种情况一般与托管行、渠道和客户意愿有关。有些是渠道定制产品,所以具体的操作策略会偏向绝对收益。”沪上一位公募基金人士指出。

长期投资一定要“上锁”吗?理性看待创新封闭基金

“我们原本以为封闭期内基金管理人可以用更加激进的方式,不在意中间的价格波动,获取更有竞争力的回报。但实际上我们发现基金经理考虑得更加谨慎一些。” 上海证券基金评价研究中心总经理刘亦千解释道,“封闭式基金是基金公司重点打造的拳头产品,希望打造品牌,所以实际运作会比我们想象中更加偏稳健保守一些,不管是波动的控制还是给客户提供更有竞争力的回报。”

他补充道, “我们原来理解的封闭式基金可以承担更多风险,是因为假设市场是上涨的,但三五年内市场不一定是向上的,所以采取了稳健的策略。说白了就是打开封闭期,即使股市下跌,也能给投资者赚钱的体验。”

“从投资操作的角度来看,锁定期的设定缓解了基金经理因投资者申赎流动性上的压力,也有利于基金经理着眼中长期业绩进行布局。” 屈辰晨同时表示, “需要注意的是,基金的业绩水平和风控与基金经理自身的投资经验、能力和投资风格之间的相关性更大,所以不能一概而论。”

总体而言,受访基金研究人士普遍认为, 此类基金最现实的优点在于克制投资者短期操作的冲动,其中持有期式基金是目前的最优解。

“定期开放式的定期冲击比较大;封闭运作式既有前者的缺点,更有不少是一锤子买卖,然后就转开放了;持有期的方式,既能平滑冲击,还能永续存在,目前来看,相对较好。”王群航表示。

“持有期式基金可以归类为半封闭式基金。一方面强制让投资者持有一定时间来感受长期投资的价值,另一方面给投资者一个宽泛的介入机会。相比定开基金,它更灵活一些,不容易造成所谓的稀缺效应,诱导投资者过于短期地做出决策。”刘亦千表示。

从持有期基金问世至今,时间还不到两年。屈辰晨认为,相较于开放式基金和传统的封闭式基金,有一定持有期的基金在理论上能更好地兼顾收益和流动性, 但投资者在选择产品时,应将注意力更多地放在挑选经验丰富的基金经理、历史业绩稳健的基金和适合自身风险偏好和流动性需求的产品上。 “只有认可了基金经理的经验、能力以及投资理念,才能够放心把钱长期交给基金经理来管理。”

一文搞懂,债券基金的类型有哪些?

债券基金相比于股票基金,风险要小很多,当然其长期收益率也相对较低。债券基金也是有波动,也是有牛熊的,只是波动相对比较小而已,因此我们也还是需要了解债券基金的一些基础知识,比如债券基金的类型有哪些?

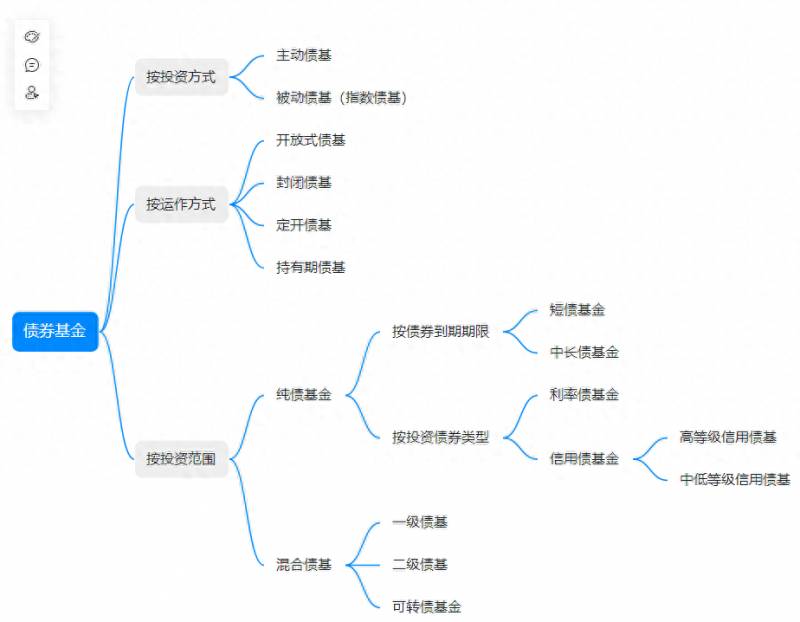

债券基金按照不同的分类方法,可分为不同类型的债券基金。

靠前种,按投资方式来分类 ,债券基金可以分为主动债基和被动债基,主动债基的投资由基金经理决定,而被动债基则需要复制债券指数。

第二种,按照运作方式 ,债券基金可以分为开放式债券基金,这种债券基金随时都可以申购赎回。封闭债基则是有一定封闭期的债券基金,封闭期内不能申购和赎回。定开债基则是固定期限开放的债券基金。持有期债券基金则是买入后需要持有一定时间后才能卖出的债券基金。

第三种,如果按投资范围的话 ,债券基金又可以分为纯债基金和混合债基。纯债基金就是只能投资债券的基金,按到期期限划分,又可以分为短债基金和中长债基金。按投资债券类型划分,又可以分为利率债基金和信用债基金。利率债指的就是国债,国开行债券基金,依靠的是国家政府信用。信用债基金则是一般公司发行的债券,因此有信用等级划分,可以分为高等级信用债基金和中低等级信用债基金。

混合债基又可以分为一级债基,二级债基,和可转债基金。一级债基指的是除了投资债券以外,还参与一级市场的投资,也就是申购股票和可转债。其中一级债基的打新已经在2012年被叫停了,因此现在的一级债基是指投资股票比例低于10%的债券基金。而二级债基指的是投资股票比例大于10%的债券基金。还有一种债券基金叫可转债基金,这类基金主要参与可转债的投资。

以上就是封闭式债券基金(基金赚钱基民不赚钱)的详细内容,希望通过阅读小编的文章之后能够有所收获!