中国中免跌停(深度分析中国中免)

中国中免跌停

接下来具体说说深度分析中国中免

深度分析“中国中免”,免税行业龙头,牌照稀缺,业绩为何还大跌

上一篇已经详细解释过“免税”这个行业的特征和各种问题,还不太了解这个行业的朋友必须要先去看一下上一篇文章《一篇文章了解“免税行业”,谁都可以无限制购买免税进口商品吗?》

今天分析中国中免。

中国中免这家公司在前几年非常火,股价从20元被炒到400元,翻了20倍。

这里面有一位大赢家,那就是“陈发树”,老朋友应该都还有印象,因为我零零碎碎说到他应该不下5次了,我非常敬佩二点一位投资家。

以后我会专门写一期他的辉煌战绩。

中国中免简单来说是一家开免税店的公司,受经济环境和政策影响比较大。

一、公司

中国中免是全球最大的免税运营商,尤其是在国内,绝对的霸主,市占率高达90%。

我们来看看中国中免是怎么走到这一步的。

公司1984成立,是当时唯一经*务*批准在全国范围内开展免税业务的国有专营公司.

一开始是国有企业。

90年代,公司逐渐在主要城市开设免税店,比如北京、上海等地。

由于当时的国际贸易和出入境流量并不大,所以免税店生意并没有现在好。

到了2004年,中免和中国国旅重组,合并成“国旅集团”。

免税店针对的是出入境人群,而旅游又是出入境的主要渠道,所以这两家合并理论上是很好的事情。

2009年,中国国旅上市,当时用25%的股权,融资26亿。

2010年三亚免税城项目启航,这是扩大规模的一大标志。

2011年开始有了免税政策和标准,靠前次对消费者免税购物进行了限制。

标准是每人只能购买5000元的商品,而且只能是年满18周岁,并且必须坐飞机离岛才行。

2012年,国民经济水平大幅度提高,更多的奢侈品涌入中国,限购政策也随之放宽。

限额从5000元提高到8000元,年龄也放宽到16周岁,另外商品丰富度也提高了很多。

2014年,三亚海棠湾开业,这是全球最大的免税店。

2016年,限购政策再一次放宽.

从8000元提高到16000元,而且没有了购买次数限制。

虽然看起来放宽了一倍,但其实远远不够。

从2013年开始,出境旅游的人大幅度上升,尤其是那几年中国经济发展速度之快大家应该都有体会,也就前几年的事情。

那段时间高收入人群数量翻了3倍,开始突破百万级数量。

所以对于奢侈品的需求,也同步暴增。

显然一万六的限购额度远远不能满足他们的购物需求。

随后两年,中免规模加速扩大,不断的在各城市开免税店和收购其他竞争对手。

到了2018年,限购政策再度放宽,提高到每人3万元。

虽然这些年中免在免税店业务上高速发展,但是在旅游业务板块,一直很低迷。

旅游业务增速从2010年的79%,一直下滑到2017年的-3%,变成了负增长。

从营收占比来看,旅游服务营收占比2010年70%,免税业务营收占比29%。

到2017年,旅游业务营收占比只有48%,免税业务营收占比55%。

从这一年开始,免税业务超过旅游业务,而且这个差距越来越大。

所以2019年,公司剥离了旅游业务。

也就是从这个时候开始,中免的股价一路飙升,尤其是经过一年的调整,从2020年开始,说他坐电梯一点都不夸张。

如上图所示,是不是很夸张。

当然免税业务暴增的原因,也跟2017年收购了“日上中国”有关系。

中免的发展是在全国进行,日上中国主要是深耕北京和上海的机场,恰恰这两个地区的机场客流量之大排在全国之首。

所以两者合并后,中免的市场占有率大幅度提高。

剥离了旅游业务之后,公司全身心扑到免税业务上,新开门店不断加速。

到了2020年,中免收购“海南免税”,基本盘再度扩大。

这一年修改了上市公司名称,把中国国旅直接改成了“中国中免”。

算是中国中免浴火重生。

而且这一年政策有一次放款,从限购3万元直接提高到10万元,而且也取消了单件商品的额度限制。

2022年,也就是今年,海口国际免税城开业,有一次打破纪录,该免税城超过以往规模,成为新的全球最大的免税店。

总建筑面积28万平方米,分为地上4层以及地下2层,有800多个国际国内知名品牌入驻。

开业当天,业绩就很好,,进店人数超4.4万人次,销售额超6000万。

二、业绩

中国中免的市场情绪真的很魔幻。

2020年虽然疫情肆虐,实体经济备受打击,但是恰恰在这个时候把免税政策放款到没人限额10万。

这个幅度是远远超出预期的。

所以当时各种论调集体“看多”中国中免,市场情绪一致向好。

所以股价暴涨至400元。

你知道有多夸张吗,市值高达8000亿,市盈率更是到了夸张的两百多倍。

这PE都快赶上宁德时代巅峰期了。

往往这个时候我就会想起巴菲特的九字真言: “好行业、好公司、好价格” 。

免税行业确实是个好行业,中国中免也是好公司,都是因为“稀缺性”这一个原因造就的。

但是当价格明显和价值不匹配的时候,依然还是有很多人好像都不去看价格。

从这一点来看,市场的情绪是会被某根导火索放大的,而且放大倍数毫无理性。

这是人性的底色,大多数人都抱有侥幸心理,都觉得可能还会再涨一点,都觉得自己可以成功逃顶。

这就叫贪婪。

我们来看中国中免的业绩表现。

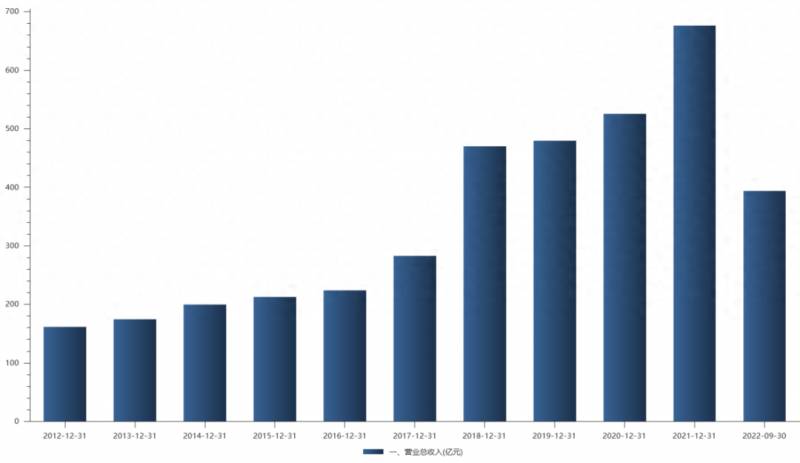

上图是近10年的营收,前面五年,增长得很温和,而且随着基数扩大,同比增长是放缓的。

2017年是靠前个转折点,营收283亿,同比增长26%。

这次增长,主要是因为收购了“日上中国”,获得了北京和上海机场的市场,增长是必然的。

随后2018年营收470亿,同比增长66%。

这一年增长幅度更大,同时也是中国中免有史以来增长最快的一年。

但是随后两年年,几乎没太多增长。

也是因为2019年剥离了旅游业务,原本每年还能贡献一百多个亿营收的业务没了。

所以从这一点来看,免税业务也依然还是高速增长的。

如上图所示,从2017年开始,商品销售贡献的营收每年都在爬*子。

2019年商品销售营收237亿,同比增长45%。

所以2019年的真实业绩也是不错的。

但是从2020年开始,公司就已经完全没有了旅游收入,几乎全部都是商品销售贡献业绩。

2020年营收526亿,同比增长只有9.7%。

原因是疫情这个“背锅侠”,2020年入出境旅游市场几乎全面停滞,国内旅游人数 28.79 亿人次,同比下降 52.1%。

旅游总收入 2.23万亿元,同比下降 61.1%。

从数据来看,无论是市场面,还是产业面,2020 年都是改*开放以来旅游业最为艰难的一年。

不过从2020年四个季度国内旅游市场的同比降幅来看,靠前季度降幅83.4%,第二季度降幅 51.0%,第三季度降幅 34.3%,第四季度降幅 32.9%,降幅逐季收窄。

这种复苏的市场表现,加上收购海南免税的业绩释放,再加上限购政策的放款,在2021年获得了比较好得表现。

2021年营收677亿,同比增长29%。

但是好景不长,2022年就惨了。

三季报营收394亿,同比增长-20.5%。

这个降幅确实很大,而且公司现金流有重大变动。

上图是中国中免自从上市以来的经营现金流,今年三季报这跟向下的柱子有点刺眼。

2022年三季报经营现金流-5.72亿。

投资流出现金比往年并没有多出太多。

再看他的筹资现金流。

如上图所示,这是从很久以前到现在的筹资现金流净额。

只有今年三季度一枝独秀。

几年三季度筹资进来的钱,比往年所有年份加起来筹资进来的钱都要差不多了。

难怪今年8月份要去香港上市再度融资,真需要钱。

中国中免备货是需要垫资的,如果自身造血能力强,有充足的现金流,这个也不是问题,因为销量摆在那。

但是一旦自身利润出现问题,就必须要大量的现金来补这个窟窿。

不要小看这个窟窿,是很大的,因为产品单价都比较高。

今年的利润也很惨。

净利润和营收还是很同频的。

今年三季报净利润55亿,同比增长-50.6%,比营收还惨。

有人可能会问,为什么2022年业绩这么差,股价怎么比2021年还好?

说实话中国中免2021年的业绩是真的很不错,去年消费股里面有他这个业绩的其实不多。

2021年营收677亿同比增长29%,净利润124亿,同比增长69%,历史最优,经营现金流83亿,历史最优,净利率18.27%,历史最优。

净资产收益率(加权)37.33%,也是历史最优。

这份成绩单就算是在整个市场,也是不错的,但是反而出现一种有趣现象。

我观察了去年中国中免每次发财报时候的股市表现。

2021年一季报发布预告的前一天,股价跌停。

2021年半年报发出来后,股价大跌。

2021年三季报发出来后,两次几乎跌停。

2021年年报发出来后,再度大跌。

结果股价从400元,暴跌到了160,腰斩之后再补一刀。

明明人家每次业绩发出来都很好,为什么市场不买账?

这就是估值修复。

要记得一句话:“价格围绕价值上下波动”。

这种波动的幅度取决于市场情绪,当正面情绪持续高涨的时候,向上的波动就越大,反过来负面情绪也是一样的。

中国中免的基本盘撑不起400的股价,所以随着炒作热情慢慢冷却,股价就慢慢回归到价值附近。

中国中免缺钱是事实,可是为什么缺钱?

自身造血能力今年表现差是一个原因,还有备货连年增多也是一个原因。

如上图所示,是中国中免近10年的存货情况。

2022年三季报存货275亿,如果加上四季度还要准备年货,今年的存货肯定很高,这也是导致现金流出现问题很重要的原因之一。

而且公司的运营效率并没有随之提升。

存货周转率持续下降,一年比一年下滑。

三季报的存货周转天数已经高达235天,这个在消费品领域,是很慢的。

而且由于存货过高,总资产周转率也跟着大幅度下降,从2018年的1.97,下降到现在的0.63.

本身由于业绩的下滑导致收益率和权益乘数双双下降,再加上运营效率的下降,这是ROE断崖式下跌的根本原因。

2021年三季报的ROE还高达33%,2022年三季报就只有14%,下降了19%。

另外中国中免近几年的毛利也下降得厉害。

2019年之前,毛利率一直都是连年增长,*高峰达到了49.4%得毛利率。

但是随后2020年得毛利率就只有40.7%,2021年再度下降之33.7%。

目前2022年三季报得毛利率进一步下降,只有31%。

这是一个很严峻的现状,高客单价行业对于毛利率非常敏感。

未来中国中免在成本控制上,还要下大功夫才行。

如果运营效率提不上来,毛利率肯定就上不来,随着规模越来越大,商品的数量和种类只会越来越多。

那么对于进货管理、运输管理、仓储管理、门店管理的要求也只会越来越高。

关于免税行业的分析就不说了,国内只有中国中免一家独大,但是国际竞争对手有很多,而且比中国中免强。,这个在下面的总结部分稍微提一下。

三、总结

中国中免曾经被称为“免税茅”,又一个茅。

现在疫情完全放开了,出入境完全恢复,客流量必将大幅度上升。

但是国外竞争对手也会加入进来,竞争会更加激烈,比如韩国的“乐天”、瑞士的“Dufry”等巨头。

这些竞争对手的拿手好戏就是“低价策略”。

价格是王道,在世界任意角落都实用。

而中国中免持续下降的毛利,必然会承受更大的压力。

另外前两天看到一个新闻:“中国海上最大免税购物中心将入驻首艘国产大型邮轮!中船嘉年华与中免邮轮达成战略合作”。

这是靠前艘国产大型邮轮,预计2023年交付,中国海上最大免税购物中心即将入驻。

中船嘉年华属于中国船舶集团,中免邮轮属于中国中免。

而且这一艘还没建完,第二艘就已经开始设计了。

未来中国中免在海上的业务会大幅度提高。

到目前为止,中国也只有8家公司有免税牌照,分别是:中免、珠免、深免、中侨、王府井、海旅投、海发、中出服。

这个里面只有中国中免规模最大,牌照也最齐全。

今年公司业绩表现不好是事实,但是公司基本面并没有大的变化,依然是一家好公司。

而且稀缺性依然会持续存在,但是增长性想要暴增,可能性也不大。

免税这个行业的属性就决定了公司大概的方向和规模。

在我看来,中国中免尽管经过了去年的估值修复,到那时依然还是比较高。

综合分析来看,在我的交易系统里,中国中免理想价位110元。

另外我做了下面这张表,A股核心资产研究汇总的表格,里面精选了上百家优质的龙头公司,并附数万字的分析方法。

以后所有分析过的公司都会在上面这个表里更新数据,另外以后每周的周末,会把本周分析过的公司一起做一个深度总结,周总结也会和表格放在一起。

每次分析公司后,会在后面加一些更深度的观点或者计算方法,也会放到一起方便阅读,都记得去看。

专注于上市公司财报和基本面深度分析。

很多时候,盈亏也只是一念之间!

点赞关注持续更新内容,能为你规避很多风险。

中国中免突然跌停,市值蒸发577亿,刘彦春旗下基金浮亏7亿

4月13日午后,中国中免突然跳水跌停,收盘价为265.85元/股。较昨日收盘,今天公司市值蒸发577亿元。

中国中免是世界上免税店类型最全、单一国家零售网点较多的免税运营商,也是全球第四大免税业务运营商。有数据显示,2018年中国中免占据国内免税市场82%的市场份额。

中国中免旗下拥有首都机场、上海虹桥机场、上海浦东机场的日上免税店以及三亚国际免税城等200多家免税店。

2020年,海南省离岛免税政策不断加码,利好在海南拥有多家免税店的中国中免。业绩快报显示,2020年中国中免实现营收526.18亿元,同比增长8.24%,归母净利润61.17亿元,同比增长32.07%。

出国购物受阻再加上海南离岛免税政策不断加码,让免税概念受到资本追捧。中国中免作为国内免税行业龙头,股价开始起飞。

2020年4月13日,中国中免收盘价为78.13元/股,今年2月18日,公司股价*高时达403.78元/股,10个月左右涨幅达416.8%。

作为机构重仓的股票,Wind显示,2020年报共有119家基金持有中国中免约2.4亿股。按照开盘价和收盘价计算,今天这些基金总计浮亏65亿元。

汇添富基金管理股份有限公司67只产品,累计持有中国中免3810.42万股,是持股较多的基金公司。

按照单只基金持有量排名,持有公司股份较多的基金是景顺长城新兴成长混合基金,持有1337.59万股。该基金管理人刘彦春管理的6只产品,共持有中国中免2607.85万元。

(市界制图,数据来源:东方财富Choice数据)

按照今日开盘价和收盘价计算,中国中免这只股票,给刘彦春管理的这6只基金带来7亿元浮亏。

以上就是中国中免跌停(深度分析中国中免)的详细内容,希望通过阅读小编的文章之后能够有所收获!