中石油股票第一天开盘价是多少?如果从07年到如今一直持有中国石油股票

中石油股票第一天开盘价是多少

大家好,我是水皮,欢迎来到ESG会客厅,我们今天跟大家聊一聊先正达会不会成为第二个中石油?中石油的命运我估计大家都清楚,股市上有句话是:问君能有几多愁,恰似满仓中石油。接下来具体说说如果从07年到如今一直持有中国石油股票

如果从07年到如今一直持有中国石油股票,到底会亏多少?你猜?

如果某人从07年中国石油登陆A股,上市首日开始一直持有到现在,你猜他亏损比例会是多少?百分之九十、百分之七十、百分之五十或者更低。

08年让全国人民都认识到了 “股票”这两个字,在上证指数将近6000点的时候喊出了“买入中石化,生活不用怕,买了中石油,生活不用愁”的口号,你想想那时候的股民朋友们有多么的狂热。

2007年11月5号,发行价为16.7元的中国石油股票,上市首日开盘价就达到了48.6元每股,而当时中国石油对应的每股净资产仅仅只有3.7元。这意味着上市首日市净率已经达到了13倍左右,注意这个是市净率而不是市盈率哦。正所谓“出道即巅峰”,后面便开始了漫漫的下跌路,一直跌到如今。

那么咱们假设,开盘便买入1000股将花费48600元(注意为了统计方便,咱们这里暂且不考虑交易成本)。中国石油从上市至今一直没有进行过转股、送股等,每年稳定的分两次红利,从08年一直到22年这15年共计分红30次,分红金额3430元。 截止到当前,2023年3月8日当前股价为5.57元,1000股对应5570元。分红金额3430元加上当前的股票市值5570元,刚好是9000元。

这意味着买入中国石油股票15年,从当初的48600元,到如今的9000元,共计亏损比例为81.5%。即便以当时发行价16.7元买入,一直持有到现在,仍然面临着亏损46%巨大跌幅。这个还不考虑这15年来的资金成本。

中石油从48元一路跌到4.6元,当年股票“神话”,让你亏了多少钱

说起中石油这只股票,相信大家都无不唉声叹气,真的是“神话”成噩梦、“王者”成败军!2007年11月5日,在股市千呼万唤始出来、沸腾一片中上市,开盘便大涨近200%,开盘就是48.62元的高价!但是,上市以后的表现,开盘*高价,就真的是*高价了,至今*高价仍旧是当年的48.62元!不仅如此,之后的股票价格真的是渐行渐远,如今跌到4.6元每股!

上市13年的时间,股价是一路震荡、一路跌,跌去了90%多的幅度!当年的“明星股”,也沦为了如今的“癌股”。我们今天,就一起聊聊这家公司到底怎么样!

投资者对中石油上市的“美梦”,却不知是“泡沫”!

在股市有这样的一句损话“2008年,全仓中石油了吧”,形容一个人的霉运。这样的话,说出来当然不对,但对于中石油来说,2007年自上市至2008年确实跌的比较惨,2007年跌36%、2008年跌67%,两年时间足足跌去了80%的幅度!在当年,让太多太多的投资者梦碎,不断有投资者去抄底,但却不断有投资者被套牢!这二年,亏损的投资者不计其数!

那么,问题来了!为什么当年中石油受到如此热炒,为什么有那么多的投资者选择投资中石油呢?我们还是分开来讲比较合适:

1、在2007年的时候,大家普遍认知工业的动力源只有石油,并且做石油生意是十分赚钱的。 当年中石油的财报数据,十分亮眼!有多亮眼呢?2004-2007年中石油的净利润分别为:972亿、1278亿、1362亿、1458亿!亮眼到就是A股市场最赚钱的公司,现在两市最赚钱的公司是工商银行,而在当年,同期工商银行的净利润分别:307亿、374亿、488亿、812亿,远低于中石油的净利润!

这么好的业绩,这么好的“赛道”,又是工业的动力源,又是市场的“软黄金”,投资者自然也给予了厚望,自然也乐意投资!

2、热炒的背后,是高估值的“泡沫”!

很多朋友问金哥,为什么2007年、2008年以及之后的时间不抄底中石油呢?股票价格当时跌到那份上了,虽然现在仍旧没有雄起,但在当时股市的热潮如此,为什么金哥不动心呢?

最根本的原因就是,中石油的估值实在是太高了!上市推荐交易日开盘价既是48.62元的价格,估值在当时高达多少呢?高达61倍左右!这样的估值,堪称世界上最贵的能源股,没有之一!到了2008年的时候,美国次贷危机爆发,世界金融危机开始,各大类资产价格下跌,中石油的利润开始萎缩,从2007年的1458亿元的净利润降低至1138亿元!在这一年,中石油的股价真正的是在“腰斩”。而腰斩以后的估值呢?最低水平在16倍左右,这样看来还算是较为合理。

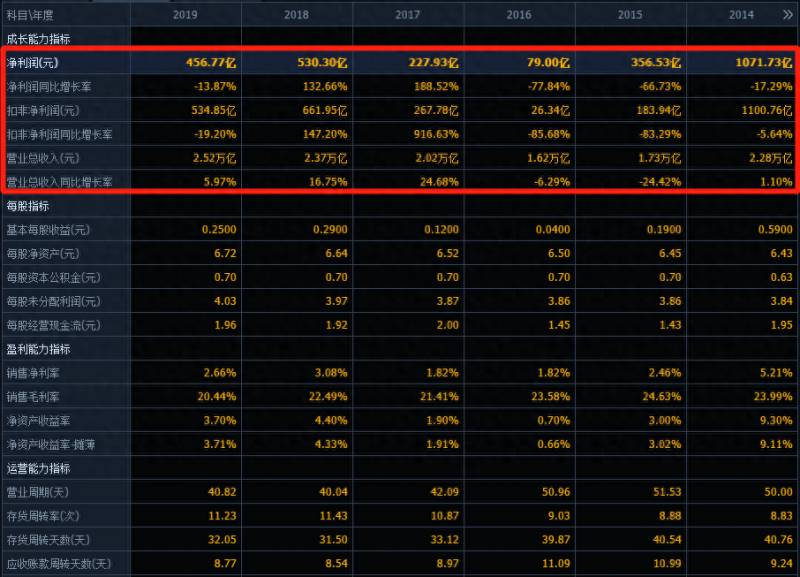

不过,在经历了2007年净利润高点以后,中石油的业绩增长开始减缓了。股价经过了2009年的股价的回暖,没有了业绩的支撑,也再次走弱。到了2015年时,公司净利润大幅下滑,当年净利润仅为356亿元,估值再次飙升!而高估值的情况,对于股票而言无非就两种方式稀释:靠前种是,等待未来的好业绩表现;第二种是,股票价格的下跌。显然,中石油没有等来好业绩的表现,对于高估值的情况,也只能是第二种股票价格的跌跌不休!

如果问我为什么对中石油不动心呢?原因就在这里,没有了好业绩,更加没有一个合适的估值!而现如今呢?能源股有的只有商品的周期,失去了恒久的趋势。

现在的中石油,情况又是如何呢?

今年中石油的情况,因为前期国际原油的价格大幅下跌,就算是存在保护机制,也难免巨亏之态。一季度中石油营业收入5090.98亿,同比-14.41%;净利润亏损162.34亿,同比-258.46%。现在,就国际原油价格方面,自2月份、3月份、4月份大幅下杀以后,进入5月份以后,也是慢慢的在恢复,价格已经恢复至40美元/桶以上。对中石油的影响还是积极的。

不过,从年度的情况来看,市场的普遍预测,中石油或仍旧有着负增长,幅度预测达到-70%左右!当然了,对应到明年,市场对中石油的预测均是不错的,基本都在150%以上。而现在重要的还是看今年三季度以及明年的业绩呈现。如果再按照明年150%的业绩增长计算,中石油的估值还是高,在24倍以上!当然,如果能恢复之前几年的水平,那就不同而语了,估值能大幅改善。重要的还是未来业绩的呈现情况。

好了,关于中石油我们就点评到这里了,本文不存在任何推荐,所聊到的股票不构成任何推荐,股市有风险,投资需谨慎!

看完点赞,股票长红!

先正达会不会成为第二个中石油?

大家好,我是水皮,欢迎来到ESG会客厅,我们今天跟大家聊一聊先正达会不会成为第二个中石油?

中石油的命运我估计大家都清楚,股市上有句话是:问君能有几多愁,恰似满仓中石油。

中石油是2007年靠前波大牛市的时候、高潮时候上市的,中石油的发行价是16.7元左右,开盘价是48.6元。在开盘之前,水皮在网上发过一篇文章叫《中石油是馅饼还是陷阱》,告诉了大家两个结论:一,中石油的开盘价是历史天价,什么叫历史天价呢?就是这辈子你再也看不见的价格。第二个结论就是像远离毒品一样远离中石油,因为中石油不能碰,价格泡沫太大。那么事后我们都看到了,中石油一路是一江春水向东流,一流流到5块钱左右。最近借助中特估又有比较好的一个表现,但那已经是后话了。

募资650亿元

那么,为什么会担心先正达会成为第二个中石油呢?

一方面,跟他的融资额有很大的关系,先正达要融资650亿元,这个融资额在A股IPO历史上可以排第四。排前三的是中国农业银行(685.29亿元)、中国神华(665.82亿元)、中国石油(668亿元)。

另外一方面,先正达拟发行约27.86亿股,募资650亿元,相当于每股价格23.33元。上市前总股本111.45亿股,加上拟发行27.86亿股,发行后总股本是139.31亿股,以每股23.33元估算,先正达市值是3250亿元左右。

根据它的年报显示,2022年营收是2248.45亿元,归属净利润是78.63亿元。按照这个净利润来算,其发行市盈率约为41倍。

先正达是一个农业股,你再怎么给他做概念,他依然是农业股。农业的特点就是投入多,回报时间长。一个农业股41倍的市盈率能不能站住?每个人都会有自己的判断。

先正达原来想在科创板上市,这个市盈率是比照着科创板来的,现在退而求其次转到主板上市了,你觉得站得住吗?除非他下调价格,否则的话应该讲是一场灾祸,就是他减持的压力是巨大的。当然,我想弃购的这个比例也不会低,这是从他的股价的角度来讲。

商誉惊人

最关键的是什么呢?是他的一个隐患。

先正达这个公司原来不是中国公司,是430亿美元从瑞士收购过来。为什么收购呢?因为农业股、种子股当时在全球兴起了一股收购潮,中国出价430亿美元还算低的,因为当时的市场叫价已经到了470亿美元左右。不收购也是不行的,因为种子公司都在并购,但收完之后大家也知道,如果靠他的这个利润回本,恐怕是遥遥无期的。

这主要是一个战略性的选择,这是战略性的一种投资,如果仅仅从利润回报的角度来讲,可能这个并购并不是合算的。

那么问题就来了,这样一来他就形成了巨大的商誉,到现在账面的商誉是多少呢?只上市公司这部分是1781亿元,他的净资产是2139亿,比例算下来是80%。

商誉这个问题就是个雷,你知道中国股市2015年之后崩盘,很大程度上就是因为一堆上市公司之前的并购形成的商誉爆雷了。因为并购的价格过高,实际上并购过来一看,根本不是那么回事,回不了本。而回不了本从财务上来讲,数年之后你就得注销,这笔钱从财务上你得处理啊,一处理净资产恨不得就归零了。

以上就是中石油股票第一天开盘价是多少?如果从07年到如今一直持有中国石油股票的详细内容,希望通过阅读小编的文章之后能够有所收获!