新债中一签能赚多少?一签平均能挣240

新债中一签能赚多少

打新债要同时满足以下两个条件的可转债,就可以放心的打,见一个打一个,不会破发的: 1. 溢价率 < 20% 2. 评级AA级或以上这里有个小点可以注意一下:如果溢价率特别低,譬如小......接下来具体说说一签平均能挣240

4月开门红!3月打新债总结,一签平均能挣240

简评

1、昨夜外围表现不太好,再加上节前最后一个交易日,想着今天行情可能不太妙,的确低开开盘,不过低开高走,酒店旅游、银行都表现不错,齐鲁银行涨停、浙商证券也有一定涨幅;2、 三月打新债总结 :共17只转债申购,共计404.8亿;其中重银转债发行规模最大(130亿),但中签率*高的是中银转债(3中2);而三月共有12只上市的转债,没有破发的,表现较好的是锦浪转债(收盘是138),其中光伏、计算机、有色金属等行业转债都有很好表现;这12只转债中上市当天开盘就达到130+共有5只,这5只中有4只发行规模不足10亿,可见中大肉签概率都不高;假如三月中这些上市的转债都中一签的情况下,开盘即卖可盈利+2864,收盘卖的的话可盈利+2917.4,单签平均盈利240;3、 节后有三只新债要上市 :上22、成银转债4月6日、宏丰转债4月8日;恭喜中签的小伙伴;4月比较期待的就是盘龙转债,正股不知道几个涨停了,目前转股价值高达256.64;希望4月能延续3月的势头,大家一起吃肉! 今日股市涨跌统计: 上证指数 3282.72 ↑[0.94%] ,深证成指 12227.93 ↑[0.91%] ,创业板指 2666.97 ↑[0.28%] 其中上涨共2036只,下跌共2596只;两市总成交额9355.92亿元,北向资金总净流入44.21亿元,沪股通净流入16.88亿元,深股通净流入27.33亿元; 领涨行业: 酒店及餐饮、港口航运、景点及旅游; 领跌行业: 化学制药、医药商业、中药 领涨概念: NFT概念、免税店、海南自贸区; 领跌概念: 禽流感、医药电商、新冠治疗 强赎提醒:目前多只转债(宁建、常汽、天合)已经公布强赎,强赎最后交易日见下文;

转债市场行情

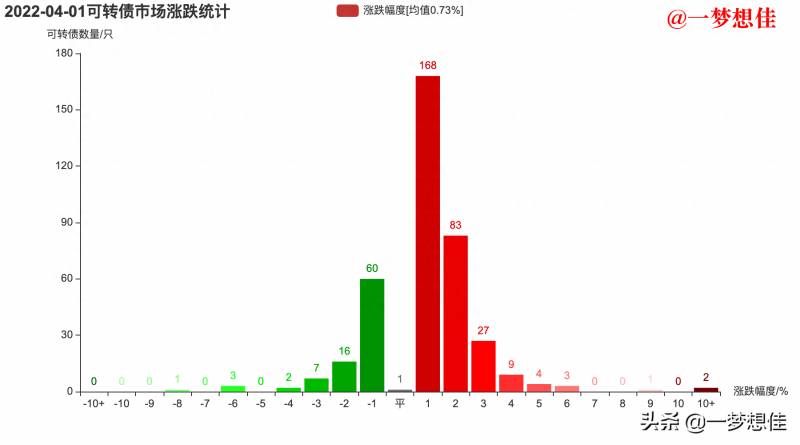

可转债市场涨跌统计

今天沪深可转债共成交 784.899 亿元;其中 上涨共297只 , 下跌共89只 ; 低于100元共 3只 , 130+元共 95只 ;转债等权指数: 1909.505 ↑ [13.76, 0.73%] , 平均价格132.645,转股溢价率41.90 。 涨幅前三: 泰林转债 (涨幅15.397%,开盘190.665,收于200.02;正股涨跌20.01%) 湖广转债 (涨幅15.354%,开盘167.85,收于192.99;正股涨跌10.02%) 天铁转债 (涨幅8.998%,开盘282.953,收于309.9;正股涨跌6.66%) 跌幅前三: 天地转债 (跌幅-5.692%,开盘162.001,收于147.12;正股涨跌-6.17%) 美诺转债 (跌幅-5.725%,开盘197.6,收于186.41;正股涨跌-10.0%) 宁建转债 (跌幅-7.354%,开盘148,收于140.98;正股涨跌-8.44%) 振幅前三: 振幅=(*高价-最低价)/开盘价 天铁转债 (振幅16.36%,*高327.86,最低281.555,收于309.9) 泰林转债 (振幅15.82%,*高220.826,最低190.665,收于200.02) 湖广转债 (振幅15.78%,*高194,最低167.518,收于192.99)

即将上市新债

新债发行流程:董事会预案 → 股东大会批准 → 证监会受理 → 发审委通过 → 证监会核准/同意注册 → 发行公告 宏丰转债 (温州宏丰):发行3.21亿元,转股价值88.73,股东配售率是67.78%, 将于04-08上市 胜蓝转债 (胜蓝股份):发行3.3亿元,转股价值89.55,股东配售率是86.11% 明新转债 (明新旭腾):发行6.37亿元,转股价值91.94,股东配售率是86.83% 友发转债 (友发集团):发行20亿元,转股价值88.60,股东配售率是91.76% 风语转债 (风语筑):发行5亿元,转股价值107.77,股东配售率是24.72% 中银转债 (中国银河):发行78亿元,转股价值99.41,股东配售率是7.34% 重银转债 (重庆银行):发行130亿元,转股价值81.56,股东配售率是73.56% 山石转债 (山石网科):发行2.67亿元,转股价值91.89,股东配售率是25.38% 科伦转债 (科伦药业):发行30亿元,转股价值100.99,股东配售率是80.21% 申昊转债 (申昊科技):发行5.5亿元,转股价值90.15,股东配售率是70.84% 阿拉转债 (阿拉丁):发行3.87亿元,转股价值89.72,股东配售率是78.42% 聚合转债 (聚合顺):发行2.04亿元,转股价值89.88,股东配售率是75.03% 盘龙转债 (盘龙药业):发行2.76亿元,转股价值256.64,股东配售率是80.32% 中特转债 (中信特钢):发行50亿元,转股价值79.16,股东配售率是62.99%

强赎

宁建转债 :最后交易日是04-11,转债现价是140.98元,强赎价是100.46元; 常汽转债 :最后交易日是04-18,转债现价是142.14元,强赎价是100.5元; 天合转债 :最后交易日是04-12,转债现价是118.55元,强赎价是100.2元;

含权排名

中环环保 :现价7.92,pb=1.68,百元股票含权 25.74元,配售10张所需491股; 京源环保 :现价14.1,pb=1.97,百元股票含权 23.14元,配售10张所需307股; 精工钢构 :现价4.56,pb=1.25,百元股票含权 21.79元,配售10张所需1007股; 会通股份 :现价9.53,pb=2.6,百元股票含权 19.42元,配售10张所需541股; 裕兴股份 :现价13.68,pb=2.23,百元股票含权 15.19元,配售10张所需482股;

双低排名

可转债中签一手后的收益能有多少?最应该的是300元

一般来说,一手可转债最起码可以赚个几十元到一百多元,多的可以赚到上千元甚至几千元,但最应该赚的钱是300元。

这是由可转债的机制所决定的。

它之所以叫做可转债,其奥妙就在于“转”字,即在满足一定条件时,股民可以选择把手里的可转债转成对应正股。

比如我们手里有10张东财转债,那么在东财转债过了转股期后,我们就可以选择把东财转债转成所对应的东方财富的股票。

在投资者没有进行转股操作之前,可转债的实质是债券,是上市公司找股民借的钱。

也就是说,此时的可转债是上市公司的债务。不仅需要每年付利息,而且到期还要偿还本金,与银行贷款类似。

可正因为可转债的转股特性,让上市公司看到了不用还债的希望,那就是想方设法地让投资者转股。

一旦投资者选择了转股,就把手里的债权换成了股权。如此,上市公司就不用还钱了,更不用每年付利息了。

所以,上市公司对促成投资者转股这件事儿,非常有动力。

不过,即使上市公司的算盘打得啪啪响,甚至把算盘打烂了,那也得投资者配合才行。

一个巴掌拍不响,只有两厢情愿的双赢,才能拿到想要的结果。

那么,上市公司凭什么让投资者选择转股,而不是继续持有可转债呢?

当然得给足甜头,让投资者觉得转股更加有利可图才行。

对上市公司来说,恰好有一件核武器可以达到这样的目的,那就是强赎条款,即强制赎回条款。

一般来说,大部分的可转债的强赎条款都是这样的:

“ 在转股期内,如果公司股票在任何连续30个交易日中至少15个交易日的收盘价格不低于当期转股价格的130%(含130%)。 ”

简单点说就是,在一定时间期限里,上市公司的股价要一直维持在转股价的130%以上。

比如一只可转债的转股价是10元,那么当它在连续30个交易日中,有至少15个交易日的收盘价都高于13元时,就达到了强制赎回的标准。

此时,上市公司就可以选择执行强赎条款,按照强行赎回价从投资者手里强行赎回可转债。

并且,强行赎回价一般都是可转债的100元面值加上当期利息,大概在101元到103元之间。

如果投资者真的遭遇上市公司强行赎回了,那可就亏大了。

因为按照转股价转成正股后卖出,投资者可以获得至少30%的收益。

而中签后的每手可转债的成本是1000元,30%的收益就是300元。

并且,在可转债市场上一般存在着溢价现象。

也就是说,当上市公司的股价达到了强赎标准时,对应的可转债的涨幅一般也都会在30%以上。

此时的投资者即使选择不转股,选择直接卖出可转债,每手所获得的收益也会在300元以上。

相比于被强行赎回后的每手十几元的收益,转股或卖出的收益无疑丰厚得多。

所以,当上市公司宣布强赎后,对投资者最有利的选择就只有两个:要么转股,要么卖出可转债,不会是强赎。

可这两个选择对上市公司来说,结果都只会有一个:转股。

因此,大部分可转债的最后宿命都是“变成股票”。

强赎条款是上市公司可以不用还钱的有利武器,也是可转债投资者获利出场的信号。

不过需要注意的一点是, 强赎条款是上市公司的权利而非义务 。

换句话说,即使达到了强赎条件,上市公司也可以选择不执行强赎条款。

还需要注意的一点是, 强赎需要等待 。

并不是可转债刚一发行,上市公司就会急吼吼地想办法打上强赎高地,促成投资者转股,这得看上市公司的安排。

而这安排,需要时间,投资者得耐心等待。

并且,即使上市公司想强赎,也得看市场给不给面子。

上市公司是想办法了,但能动用的招数就那么几个。如果这回动用时,恰好市场很悲观,没有跟风者,那这些招数就可能会失效。

如此,就只能等下一回因时而动了。而等下一回,同样需要时间,需要投资者耐心等待。

一般来说,这个“耐心等待”的时间不会超过两年。

不过,话说回来,两年的等待换来30%的收益,也是很可以了!

如果你也喜欢这篇文章,欢迎点赞、评论,并分享给你的朋友。

更多投资理念与技巧请关注号主“筑梦投资”。

关于打新债的一些指标

打新债

要同时满足以下两个条件的可转债,就可以放心的打,见一个打一个,不会破发的:

1. 溢价率 < 20%

2. 评级AA级或以上

这里有个小点可以注意一下:如果溢价率特别低,譬如小于0,即负数,类似-3%,这样可转债评级我们不用关注,啥评级都能打

✨1. 债券评级高代表更安全

可转债评级,按从高到低的标准,分为AAA、AA+、AA、AA-、A+五个等级

可转债的评级机构都是经过中国人民银行和国家发改委这些政府机构审批成立的

评级越高,违约风险越小,评级越低,违约风险越高

✨2. 溢价率低代表新债上市后涨的可能性越高

溢价率?

溢价率意味着股票需要上涨多少你转股之后能赚到钱,例如溢价率是6%,那么意味着股价上涨6%,转成股票能赚到钱

转股溢价率越低的话,就意味着是股价只用上涨一点点,我们用可转债转股就能赚钱

比如如果股价是100块,溢价率是3%,就是说股价涨到103,我们转股就有钱赚,如果溢价率是30%,那么股价得涨到130,转成股票才有钱赚

明显,股价上涨3块更容易一些

简单小结一下打新债的好处

① 不错的收益,1000元赚100-400甚至更高

② 资金门槛低,一千元就可以,占用时间也短

③ 操作简单,每天一分钟就可以完成

④ 增加闲置的资金利用率

⑤ 周期短

⚠提高打新中签率的方法有两种:

(1) 顶格申购

申购10000张,看到这里可能有同学惊呆了!每张100元,10000张就是100万,我哪来这么多钱呀

第二,你中不了那么多

就算我们中签了,一般也是中1-2签,一般交1000,2000元就可以了,运气好的较多中3签。

一般可转债在公布中签结果后的15-25天后上市交易,我们上市靠前天就卖出!上市之后尽快卖出,基本上就可以赚到几百块啦~

这里需要注意的是,如果中签,在一年,也就是12个月内,不交钱,也就是放弃认购3次,就会惩罚半年不能打新

大概是20天左右,可以等个两三个星期后,想起来就去看一看有没有发布出来上市的时间

看到发布时间后,靠前时间定个上市当天九点半的闹钟(九点半开盘),防止自己忘记

上市当天就卖掉,因为可转债破发概率不是很高,基本都是能涨的,我们落袋为安就好

新债靠前天开盘后的几分钟内可能价格波动比较大,但这几分钟过后,往往价格会变得比较平稳,波动相对比较小,我们在平稳的这个区间卖就行

大家也不用纠结自己是不是在“*高点”卖了

以上就是新债中一签能赚多少?一签平均能挣240的详细内容,希望通过阅读小编的文章之后能够有所收获!