迪士尼股票为什么跌?

迪士尼股票为什么跌

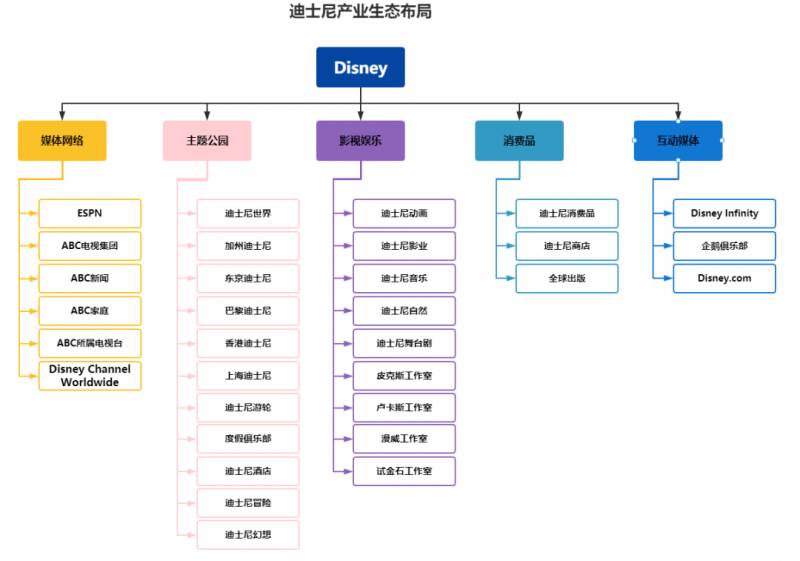

迪士尼的童话故事陪伴着几代人的成长,迪士尼拥有的知名IP与强大的品牌影响力,成为了迪士尼长期稳健经营的护城河。纵观迪士尼的主营业务,涵盖着主题乐园、媒体网络与流媒体业务以及直营等其......接下来具体说说

狂跌2000亿美元,谁拖累了迪士尼帝国?

内容从来不是一个好的生意,严重依赖创意不说,还有极高的不确定性。就像好莱坞也不能保证拍出一部叫好又叫座的电影。

在所有内容公司里,迪士尼是个例外。2019年前,迪士尼的净利率在15%以上,股价表现也远远跑赢大盘。 从2010年到2021年,迪士尼涨了4倍,同期的标普500指数只涨了一倍。

“米老鼠和唐老鸭永远不会要求涨工资。“

老巴这句话说出了迪士尼最大的优势。背靠着IP这棵常青树,迪士尼成为了投资人心目中的理想标的。

但流媒体的到来,改变了这一切。 更多的参与方、更大的投入,决定了这是一场漫长且投入巨大的战争。 传统电信、电视公司先后入局。2022年,全球流媒体在原创内容上的投资同比增长45%。

流媒体正在将迪士尼拖入泥潭。2023年上半年,迪士尼流媒体业务亏损高达17.1亿。但迪士尼别无选择。对它来说, 押注流媒体并不是一道选择题。流媒体不仅仅是迪士尼创收的新业务,甚至关系着迪士尼未来几十年的生死存亡。

本文持有以下观点:

1、 迪士尼的内容优势正在被削弱。 在新媒体时代,老IP对年轻用户的影响力在下滑。新的IP又由于互联网对注意力的分散,影响力、持续性被弱化。IP价值弱化后,迪士尼的内容成绩正受到影响。

2、 流媒体生意的ROI被急剧拉低。 流媒体空前内卷,同样的投入带来的用户变少。以奈飞为例,奈飞的内容成本从2019年的153亿美元增加到2022年的170亿美元。而2019年奈飞一个季度就能增加1600万用户。但2022年全年,奈飞也只增长了916万用户。

3、 流媒体是迪士尼的价值风向标。 过去,有线电视等分发渠道是迪士尼最大的创收环节,并保证自制内容有更大的受众和曝光,以增加内容成功概率。但随着电视被流媒体取代,迪士尼为了维持内容分发渠道的优势地位只能做强流媒体。流媒体的业务表现,也决定了迪士尼的股价走势。

/ 01 / 王子变青蛙:迪士尼下跌2000亿美元

作为全球最成功的IP内容公司,迪士尼一直是跑赢大盘的存在。从2010年到2021年,迪士尼累计涨幅414.9%,远远领先标普500的101.5%。

转折发生在2022年。2022年至今,迪士尼股价跌了近4成,而同期标普500涨幅20%。如果从2021年市值的*高点算起,迪士尼已经跌去了2000亿美元。

难怪《财富》杂志说,“没有哪家像迪士尼一样快速地王子变青蛙”。

从营收增速看,迪士尼还是那个迪士尼。2022财年,迪士尼营收同比增长22%,是近8年以来的*高增速。到了2023财年半年报,迪士尼的增长依然没问题,迪士尼2023财年半年报显示,公司营收同比增长10%,与疫情前的半年报营收增速相当(2014年-2019年迪士尼半年报营收增速都在10%以下)。

迪士尼真正的问题出在盈利上。2019年前,迪士尼的净利率在15%以上,但如今这一数字只有5%左右。

为什么迪士尼的盈利能力下滑这么多?核心在于流媒体业务。2023财年上半年, 流媒体业务的经营亏损额高达17.1亿,相比2019财年同期翻了2倍还多。17亿的亏损额也占到了迪士尼整体利润规模的6成以上。

可能在很多人看来,流媒体业务都是烧钱烧出来的。这个逻辑不假,但问题在于,迪士尼烧的钱没见少,但用户规模却开始下降了。最近两个季度,迪士尼的订阅用户分别减少了240万、400万,总订阅用户数减少到1.578亿。

那么,迪士尼的流媒体业务遇到什么问题了吗?

/ 02 / 越来越卷的流媒体

曾几何时,投资人对迪士尼流媒体业务还很乐观。在2021年底,已经有1亿人订阅迪士尼流媒体Disney+。做到这个规模,奈飞花了十多年,而迪士尼只用了不到一年半。

Disney+的成功,归功于其原有的内容积累。简单来说,迪士尼把过去几十年如数家珍的漫威、星球大战等*家IP都搬到了Disney+。

时至今日,Disney+的内容优势在不断弱化。流媒体的商业模式是“制造爆款—会员数增长—营收增长—再制造爆款”。这也意味着,除了经典内容外,迪士尼还需要不断生产新的爆款内容。

过去,迪士尼的成功很大程度上依赖于IP。但IP的影响力正在缩水。比如, 2021年《黑寡妇》、《尚气》、《永恒族》这些迪士尼力推的新作票房加起来都没有2018年一部《黑豹》的票房多。

其中的原因有很多,比如在新媒体时代,过去的老IP并不一定占据年轻用户的心智,而新IP由于互联网对注意力的分散,影响力和持久性都被弱化。这就好比现在的歌曲和明星很难再有以前的集中度。

为了维持内容的影响力,新总裁艾格正考虑将自制内容不再*家发行给Disney+,而是面向全部流媒体发行。

迪士尼内容影响力减弱背后,也是内容军备竞赛的必然结果。美国最大的电信供应商AT&T(HBO Max)、最大的有线电视供应商Comcast(Peacock)紧随迪士尼后参战流媒体。

巨头加入瞬间拉高了流媒体的内卷程度,美国分析师对流媒体的评价是“不适合胆小人做的生意”。华纳兄弟砸180亿美元制作内容,迪士尼就豪掷330亿美元。整个2022年,流媒体服务商在原创节目上投入的巨额资金将超过2300亿美元。Ampere Analysis指出,2021年到2022年,全球流媒体在原创内容上的投资增幅是45%。

内卷带来的结果是,流媒体生意的ROI正在变低。 2022年,奈飞的内容成本为170亿美元,一季度较多能带来1600万用户。但2022年全年,奈飞也只增长了916万用户。

对于迪士尼来说,流媒体业务已经变成了一个风险更大,回报更低的生意。

/ 03 / 流媒体,迪士尼的生命线

对迪士尼来说,押注流媒体并不是一道选择题,而是一道必答题。在迪士尼看来,流媒体业务决定公司未来几十年的生死存亡:

“要么重塑迪士尼,要么毁灭迪士尼。”

原因很简单,在迪士尼的内容生态里,流媒体是绕不开的重要一环。准确来说,迪士尼的商业帝国大致分为三个部分:内容生产、以有线电视、流媒体为主的内容分发、以及通过乐园和消费品的IP变现。

在这个商业闭环中,分发渠道正在成为迪士尼最大的变现环节,2023财年上半年,迪士尼有线电视+流媒体合计收入超过总体收入的一半。

更重要的是,分发渠道反哺了迪士尼的内容优势。过去,迪士尼通过投资收购及自建的方式,拥有包括迪士尼频道、ESPN、FX、Freeform、国家地理、ABC、A+E、Disney+、HULU、ESPN+等在内的有线电视、广播电视,通过对分发渠道的把控,迪士尼保证了自制内容有更大的受众和更多的曝光量,使迪士尼内容成功的概率远超其它平台。

但如今有线电视式微,用户迁移至流媒体已经是大势所趋。迪士尼想要守住分发渠道的利润以及内容优势,只能坚持做大流媒体业务。

如果流媒体能扭亏并保住用户增长,迪士尼就能维持住原有的内容优势,并拿到流媒体的新利润。而流媒体业务一旦受挫,迪士尼的商业闭环也会受到影响,内容分发作为最大的创收环节将面临收入萎缩,迪士尼也很难再依靠渠道把平均水平内容变成优质内容。

从这个角度上说,流媒体业务的变化决定了迪士尼在资本市场的走向。2018年-2021年,流媒体从0到1亿用户,给迪士尼带来了45%的涨幅。金融时报旗下FT网站的一篇文章评价到“Disney+创造的市值超过了通用汽车或福特的总市值。”

随着迪士尼用户增长放缓,季度新增用户从以前的2000万+陆续下降到百万+直至用户负增长,迪士尼股价熨平了流媒体带来的大部分涨幅。2022年至今,迪士尼股价跌幅近4成。

盈利35亿美元,股价却暴跌40%,迪士尼怎么了?

传奇CEO回归,股价却暴跌40%

2020年11月,迪士尼高层有重要变动。

CEO鲍勃·查佩克离职,罗伯特·艾格回归。 罗伯特·艾格是迪士尼的传奇CEO,曾执掌迪士尼15年(2005~2020年),在他任职期间,迪士尼的股价一度涨了6倍。

正式换帅前,迪士尼发布了2022财年的年报,其中营收近830亿美元,同比增长近23%。净利润约35亿美元,同比增长近40%。

财报发布后,迪士尼的股价却大幅下跌。11月9日,收跌13.16%,盘中最低价为86.28美元,创下2020年4月以来的新低。 2022年初至12月12日,迪士尼股价跌幅约40%。

成立于1923年的迪士尼,拥有百年历史,从动画片开始起步,迪士尼创造了米老鼠、白雪公主等IP,并打造了梦幻乐园。迪士尼与华纳兄弟、环球影业、哥伦比亚影业和派拉蒙一起,并称为好莱坞五大电影公司。为何在盈利的情况下,股价会暴跌?未来会止跌回升吗?

迪士尼的超级IP体系

在解释迪士尼的情况之前,我们先看看迪士尼辉煌的历史。

迪士尼的起家之本,是作为电影公司的IP创造能力,从最初的米老鼠、唐老鸭、白雪公主、睡美人,到后来的狮子王、花木兰、阿凡达。

无论是完全自己原创,还是花大价钱收购皮克斯、卢卡斯、漫威以及20世纪福克斯,迪士尼都深刻认识到了原创电影IP的重要性。

它在这方面投入了巨大的资金和人力,在过去近百年时间里,形成了好莱坞规模最大的原创电影IP生态。在IP的规模、深度和多样性上,所有其他好莱坞电影公司都无法与迪士尼相提并论。

根据《2022年全球授权商报告》的数据统计,仅靠着IP授权,迪士尼一年就可以有562亿美元的收入,在完善的知识产权保护下,这种授权收入可以持续。即使有的IP过了保护期,迪士尼还可以不断创造新的IP,不断强化自己在电影原创IP方面的优势。

有了这个前提,迪士尼在流媒体生意,以及主题乐园生意,也就有了最关键的基础。

成功的收购

艾格从2005年到2020年担任CEO期间,主导推进了四项大收购,分别把皮克斯、漫威、卢卡斯和20世纪福克斯, 这四家非常有特色的电影公司纳入集团。从总体上看,这几项收购完成之后,这些公司都在迪士尼更加强大的资金和营销平台上,成功推出了很多卖座的影视作品,实现了名利双收。

2012年,迪士尼以40.5亿美元收购卢卡斯影业之后,相继推出了《星球大战》系列第7部、第8部和第9部,分别获得20亿美元、15亿美元和10亿美元的总票房,这三部影片都进入了全球票房收入*高的前十名之列。而且,每部影片的票房收入都是制作成本的4倍至6倍,收益非常可观。

这三部《星球大战》的票房,加在一起和前6部基本打平,这是非常不容易的,充分表明迪士尼作为好莱坞头号电影公司的雄厚实力和运营能力。如果没有这个支撑,我不认为卢卡斯影业在《星球大战》的后续影片上会有这么好的商业收益。

实际上,迪士尼不仅帮助卢卡斯影业实现了更大的商业收益,也帮助漫威在《复仇者联盟》第4部影片上实现了空前的票房增长;当然也包括20世纪福克斯出品的《阿凡达》,竟然成了电影史上票房*高纪录的创造者。

能让这么多被收购来的电影公司,在各自擅长的领域实现票房收入的大幅度增长,迪士尼显然是一个好东家,也表明传奇CEO艾格当初的眼光和决断很正确。

乐园和流媒体均遇增长挑战

除了IP,迪士尼还有两大业务,分别是主题乐园和流媒体。这两大业务,迪士尼均有重要级对手。

先看主题乐园行业,迪士尼在全球的市场规模不算大。不过,随着线下生活逐渐常态化,全球的主题公园市场规模有望持续扩大。全球的主题乐园,集中分布在核心区,尤其头部的主题乐园,主要分布在人口密度大、发展水平高的城市。

在主题乐园领域,迪士尼的主要竞争对手是环球影城。环球影城背后的母公司是康卡斯特。从市值来看,双寡头市值相当,截至12月13日,康卡斯特市值约1579亿美元,迪士尼市值约1726亿美元。

再看流媒体行业。对于迪士尼来说,转亏为盈是关键。根据德勤呈现的数据,2022年全球流媒体视频点播服务的付费用户,各市场流失率在30%左右。流媒体行业经过长时间的铺垫,在疫情期间迎来爆发性的增长。但是,它也将在后疫情时期面临挑战,尤其在形成盈利能力方面。

迪士尼有三大流媒体,分别是Disney+、ESPN+和Hulu,三个平台的累计用户数达2.35亿人。 迪士尼的用户数规模已经反超劲敌奈飞,但是流媒体的收入还远不及奈飞。目前来看,迪士尼的流媒体业务,最大的挑战在如何盈利。

根据迪士尼和奈飞的季报统计,截至2022年9月底,Disney+的季度营收约49亿美元,奈飞的流媒体季度营收近80亿美元。 从经营利润来看,Disney+的季度经营利润为-14.74亿美元,奈飞则为13.98亿美元。订阅用户方面,Disney+有1.64亿人,奈飞则为2.23亿人。

总体来说,迪士尼的两大业务,各有增长挑战。

流媒体会被短视频淘汰?

当前视频流媒体平台的运营都不容易,盈利尤其困难,尤其是被短视频挤压用户使用市场,但流媒体并不会被短视频淘汰。

视频流媒体业务非常适合会员付费分享长篇、精心制作的视频产品,比如复仇者联盟系列,星球大战系列、碟中谍系列、007系列电影,以及各类长篇电视剧。较好就是汇集于一两个做得较好的流媒体平台,便于用户收看、收藏和分享。

这和人人可以参与的短视频,在内容生产、分发以及商业运营上的内在逻辑是不同的。这之间的区别,就像140字的微博和100万字、1000万字的出版书籍或网络小说,不完全是一回事一样。

所以,流媒体和短视频可以各得其所,也都有机会向对方渗透。比如,最大的短视频平台可以收购并扶持一个流媒体平台,形成一个更强大的组合,但这也不意味着流媒体业务不能*生存。

因为流媒体业务涉及的内容版权是非常重要的资产,需要更多的资金和更成规模的运营,最终的赢家可能还要观察一段时间。我认为,奈飞、迪士尼都有机会成功,但也各有各的挑战。

总体来说,迪士尼仍有经营风险。主题乐园方面,经济下滑可能削减需求。流媒体业务,截至2022年底,亏损还在持续扩大,预计2024财年可以收支平衡。如何平稳度过未来两年,对迪士尼来说非常关键。

各地疯抢的迪士尼,市值被奈飞反超,股价为何会阴跌不止?

迪士尼的童话故事陪伴着几代人的成长,迪士尼拥有的知名IP与强大的品牌影响力,成为了迪士尼长期稳健经营的护城河。

纵观迪士尼的主营业务,涵盖着主题乐园、媒体网络与流媒体业务以及直营等其他业务。其中,迪士尼的主题乐园,成为了迪士尼的强大吸金来源。就目前为止,迪士尼在全球范围内拥有6家主题乐园,我国占了两家,美国两家,其余两家分布在东京与巴黎。

2016年6月,上海迪士尼正式开园,7年时间上海迪士尼的门票涨了四次,但依然没有改变上海迪士尼的高人气现象。

受到上海迪士尼的成功开园影响,多地对迪士尼的引进似乎充满了兴趣。从直接影响来看,迪士尼对当地旅游消费的刺激影响非常显著,同时还可以起到拉动区域经济的影响作用。即使迪士尼的六家主题乐园的经营状况参差不齐,但从整体上来看,依然是迪士尼重要的吸金途径。

除了主题乐园之外,这些年迪士尼还在流媒体服务上持续发力。

说到流媒体服务,很多人很熟悉奈飞,奈飞与迪士尼在流媒体的争夺上,显得相当激烈。但是,作为流媒体后起之秀的迪士尼,在流媒体平台的运营上,也曾经取得了一些亮眼的成绩,并把奈飞视为流媒体服务领域的强大竞争对手。

Disney+、Hulu+、ESPN+等,作为迪士尼的流媒体平台矩阵,各自专注于不同的领域,并面向不同兴趣、不同年龄的人群。即使迪士尼在流媒体的发力时间有点晚,但后劲十足,市场也一度给到迪士尼比较可观的估值定价。

遗憾的是,资本市场曾经在2021年初给到迪士尼203美元/股的估值之后,市场先生态度大变,短短两年时间,迪士尼股价从203美元跌至不足90美元,总市值失守1600亿美元。截至7月17日,迪士尼的股票市值已经低于奈飞的市值,彼此之间的市值差距有进一步拉大的趋势。

本身拥有吸金能力的主题乐园,加上后劲十足的流媒体矩阵优势,迪士尼应该是占据了很好的竞争优势。但是,从这几年的经营状况以及资本市场的价格表现来看,市场似乎对迪士尼的表现并不乐观。

成也IP,败也IP,迪士尼深耕的童话故事,陪伴着几代人的成长。但是,这些年迪士尼在IP打造以及创意设计方面,却没有拿出爆款的产品。如果只是依靠情怀经营,那么当我们这一代人老去,经典情怀始终很难捕获新一代年轻人的心。

前几年迪士尼耗费巨资打造出流媒体矩阵,但成本开支巨大,且内容缺乏了创造力,市场自然不愿意买账。而且,市场正担心失去创造力的迪士尼,是否还可以把它的童话故事继续讲下去。

2023年以来,全球经济正经历逐渐复苏的过程,作为深耕电影行业迪士尼,在票房表现上,也并没有给市场带来太多的惊喜。

归根到底,高昂的开支成本,却并未制作出让人满意的内容,而且多年来依赖传统的经典IP,迟迟未能够产生出具有爆款性的IP与内容,这是市场不愿意看到的现象。在这一局面还没有得到实质性改变之前,市场不会轻易改变对迪士尼的估值定价态度。

值得一提的是,迪士尼已经有三年以上没有派息了。如今,全球经济正在逐渐复苏,本来应该对迪士尼这类企业带来积极的影响,但正处于迷失方向的迪士尼,仍然处于不断摸索的过程。在迪士尼现金流与财务状况还没有得到持续显著改善之前,分红意愿似乎并不会很高。

以上就是迪士尼股票为什么跌?的详细内容,希望通过阅读小编的文章之后能够有所收获!