股票跌为什么基金不跌?

股票跌为什么基金不跌

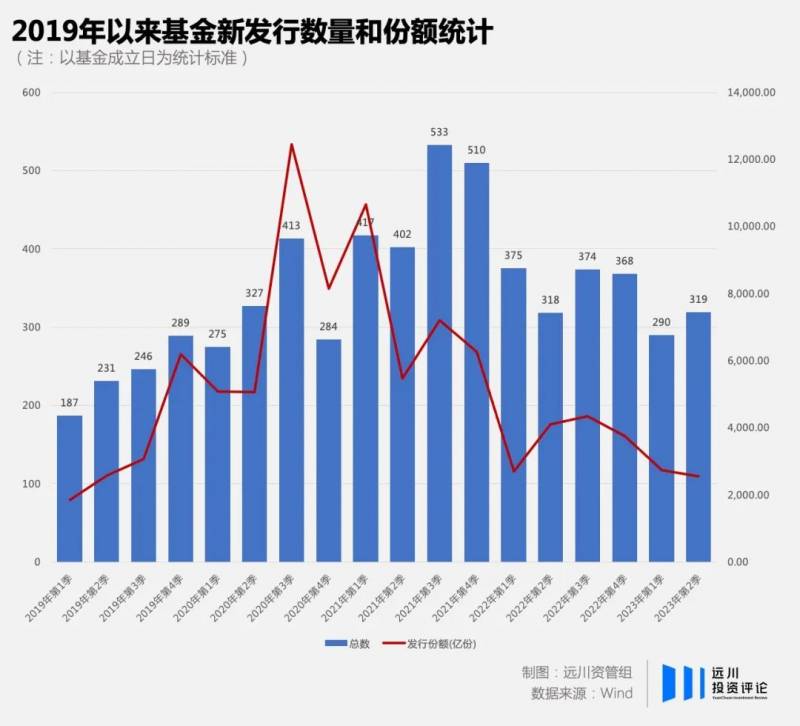

开年来,整个基金行业一脚踩进了募集降温后冰冷的河水。二季度基金发行份额,创下了2019年二季度以来的新低。更惨烈的是权益类基金。股票型与混合型基金加来占比只有30.3%,份额从20......接下来具体说说

为什么利好不断,股市就是不涨?要怎样才能让股市涨起来?

自从A股打响三千点保卫战以来,利好消息就如雨后春笋一样,一个个冒出来。可尽管如此,仍然没能止住大盘指数的下跌势头。

虽然上证指数在银行股的护盘之下,尚未跌破3000点,但没有银行股护盘的深证成指和创业板指数,均已跌破重要关口,创下三年多新低。

为了挽救如此令人感到窒息的股市,决策层手中的利好牌不断被打出。

从降印花税到减少新股发行再到限制融券,一个个利好都是能对股市产生实际作用的措施。

可让人难以理解的是,这么多的利好组合出击,为什么还是不能让股市止跌呢?

为什么利好不断股市就是不涨?

原因恐怕只有一个,那就是投资的信心已垮,而这些利好并没有让投资者重建对股市的信心。

股票市场是一个需要资金支撑的市场,更是一个需要投资者信心支撑的市场。

目前A股市场的股票数量已经超过了5000只,这么多股票,难道都值现在的价格吗?

其实,不管它们是不是值这个价格并不重要,只要投资者相信它们值这个价格,或者相信它们值更高的价格,就敢投入更多的资金去买它们,股价才会上涨。

可如果投资者失去信心,你就是把它们吹得再好,投资者也不会愿意买单,只想尽快逃离这个深不见底的大坑,这样的股市能涨就怪了。

除了股民外,信心崩塌的还有数量更庞大的基民,这部分的投资者对股市今日局面的影响也不容小觑。

因为基金不断亏损,基金投资者不仅不敢再买基金,而且还会不断地将基金赎回。

一旦投资赎回基金,基金公司就不得不抛售股票来应对投资者的赎回,并造成股票下跌。

而股票一跌,基金也会继续下跌,投资者又会继续赎回,形成“基金下跌——赎回基金——抛售股票——股票下跌——基金再下跌”的恶性循环。

那么,投资者的信心,到底是怎么垮掉的呢?

这事恐怕还得从几年前基金市场的那次虚假繁荣说起。

两三年前,基金市场迎来一次只有在超级大牛市才有可能出现的高光时刻,不少基金一年的收益率都超过了100%,*高的甚至超过了200%。得益于收益的大涨,那段时间的基金也是得到大卖。

可熟悉股票市场的人就应该很清楚,两三年前股票市场虽然还可以,但跟超级大牛市还是有很大距离的。而基金之所以取得如此斐然的成绩,离不开一个因素,那就是基金抱团。

因为打着价值投资的旗号,基金经理们不约而同地将资金都投向了少数大盘股票,让这些股票出现了哪怕是在前几次的超级大牛市中都没出现过的大涨。也正因如此,基金的收益也出现爆表。

然而,基金市场的这场虚假繁荣想要持续下去,需要有一个前提,那就是不断有新的资金入场。可投资者的资金显然不是无限的,相反,当大家购买的基金已经获利丰厚时,就会有强烈的落袋为安的需求。

所以,后面的结局也就基本注定了。随着新入场的资金再难填补这个泡泡的胃口,终于有一天,这个泡泡也就被戳破了,基金市场的繁荣也就此终结。

基金抱团取暖吹出的泡泡被戳破后,因为失去了高光,也就逐渐让投资者感到越来越失望。随着投资者购买量的减少,甚至开始不断赎回基金,基金也只能不断地卖出股票,开始进入恶性循环。

而随着股票市场的下跌,更多的问题也暴露出来了。比如什么基金高卖地卖、新股发行太多、量化交易扰乱股市、限售股融券卖出等等。

尽管这些可能一直都是存在的,可在投资者的负面情绪下,更容易引发投资者的不满,同时也在不断地消耗着投资者对股市的信心,以至于众多利好齐出,也再难让投资者重拾信心。

不少人在问,现在股市都跌成股灾了为什么国家层面上还没有动作?

跌跌不休何时了,往事知多少,问君能有几多愁,恰似一江春水向东流。这句古诗虽然是李煜遗传下来的诗(稍作改动),但对于今天的股民和基民来说就是形容得最恰当不过的了。就在这半年时间,大家眼睁睁的看着上证指数从3400点一直在往下跌,先在3400点的位置上破跌到3300点,3300点以后又往下跌破3200点,3200点后继续往下跌又跌破到3100点附近,于是中央开始出手救市了,并陆陆续续的先后出台了不少利好政策和釆取了很多措施,股民基民们以为这一下看到光明了,但没有想到的是市场没有作出好反应,好像任何力量都阻止不了指数往下走的劣势,再由3100点破了3000点,到前天为止继续往下跌已经又跌破到2900点直到2800点的附近了。

现在市场上一遍悲哀,悲哀的是不少人拿了一千几百万,一百几十万到几十万投入到股市去为不少企业融资作了非大的贡献,但自己不但赚不到半分钱反而还把本钱亏去了,亏得比较多的有50~60%,也就是说一千万进去的只剩500万到600万,虽然这些人都是富豪但也就他们一生中拼博挣到来的呀怎不悲哀,而一般的股民也亏40~50%,亦亏了一百几十万,我的朋友做生意的,亏到现在连生意都做不成了,我也于三年前入了50万购买股票型基金,现在亏了近50%了很心痛呀,类似我这样的情况身边的朋友都是。

所以,现在股市到这么惨的地,不少人都认为是比股灾还差,因为时间太长了,就中国的力量就真的没有办法扭转这样差的劣势?虽然绝大多数股民都不相信美国华尔街唱衰中国股市那么残酷,但我们也要拿出办法来搞好股市来呀,只要把股市搞上去,让广大的股民基民都有钱赚那就是较好的说服力了,如果继续这样跌跌不休下去的话那么就会影响成10亿股民基民的情绪,也会影响社会的稳定。

因此,国家应该要釆取非常措施才能扭转这个劣势,不然的话还会继续跌下去。

基金发不出来怎么办?

开年来,整个基金行业一脚踩进了募集降温后冰冷的河水。二季度基金发行份额,创下了2019年二季度以来的新低。

更惨烈的是权益类基金。股票型与混合型基金加来占比只有30.3%,份额从2021年一季度高点的9291.1亿份下滑到764.48亿份,缩水了9成多,没有单只基金发行超过60亿,相反债券基金发行占比高达65.10%。

直到九月银行一线网点中问基金的少了,咨询金条的倒是多了。

为了挽留客户,首批以业绩挂钩的浮动费率产品浮出水面,当业绩小于等于期初净值时,返还部分管理费,当基金年化超过8%/高于基准时,收取业绩报酬。但即使产品设计上做出了这样的让步,大家还是担心三年漫长的锁定期,依然会令基金卖不出去。

过去几年许多主观权益基金的发行和大排长龙的网红店类似,批量造星后饥饿营销是一个常用的套路。在客户经历了创伤后,「XX基金强势来袭,限额XX亿,超额比例配售,仅售一天」的预热,效果越来越弱。

深耕发行多年的基金公司们,幡然发现,打再明星的基金经理招牌也好,做再多年的投资者教育也罢,只要市场还是清汤寡水的左侧,就是没有号召力。于是,为了保成立,基金公司也不得不多想几招。

毕竟,谁都知道 ,这个时点的新基金,只要能成立,做起收益总是比5000点的时候要容易。

添花不如送炭

公募的主要利润来源是管理费收入,而非利润分成,因此能不能多发基金、多上规模,一定程度上决定了大公募的年底排名,以及小公募未来在行业内的生存空间。

对于中小基金公司来说,要顺利发出新基金,若没有丘栋荣、冯明远这样的顶流坐镇,刷脸打流量牌注定很难,因此神秘的「帮忙基金」充当了一个重要角色。

2023年4月19日,金信优质成长净值上涨9.15%,当天既没有AI集体涨停,也没有中特估集体暴涨,这样的涨幅极其诡异。事后了解,基金募集第二天就暂停大额认购,限购1万元,仅一周就满足了「200户持有人+2亿元规模」的成立门槛,还有公司员工的认购助攻。

很蹊跷的是,基金刚成立就开放赎回。

基金招募说明书显示,持有未满7日的赎回费率是1.50%,持满7日后赎回费打五折;同时对于持有少于30日的投资人收取的赎回费,将全额计入基金财产。 种种蛛丝马迹显示,该基金或许出现了「帮忙资金」的大额赎回,大笔的赎回费用落在了留下的基金份额之上,导致净值暴涨[2]。

类似的狗血反常走势历史上也不少见。2016年1月,建信鑫丰回报C一天跌去67.56%,令一众基民瞳孔**。没人能想到一只追求绝对收益的打新基金可以跌成这样。

原因是遭遇巨额赎回后,基金份额被赎得所剩无几。当时净值保留到小数点后三位,小数点第四位恰恰是「入」(若真实净值1.0385,四舍五入净值是1.0390,相当于机构每赎回一份多给了0.0005元),机构赎回多得的钱被摊销到基金资产中,最终带来散户大幅亏损。

2018年以后,越来越多公司将净值精确到小数点后第八位,这种币圈式的涨跌出现的也越来越少。

一般来说, 神秘金主的帮忙资金主要用于帮助小基金公司顺利发行基金,或者在基金沦为迷你基金后帮其避开清盘风险。

所以在申购新基金时,或者买一个迷你老基金时,发现自己买的是一个机构占比极高的产品,很有可能与你一同上船的是「帮忙资金」。他们在光速撤离后,往往会造成净值巨幅波动的风险,同时基金经理也会被迫微操应对大额赎回风险,进而影响投资业绩。

最可怕的是,若机构跑完就剩你傻傻站在原地,接下来要面对的,可能是基金清盘的风险。

基金返佣的裙带

融通基金前董事长高峰前段时间兜出了一个猛料, 基金公司存在「基金分仓」的潜规则。

他揭露,融通基金长期以来将半数左右基金分仓,违规用于换取券商基金代销等其他费用,「基民不知道替他管钱的人这么大方,给了券商这么高的费率去做交易。」高峰表示,「 万2的东西,非要万8去卖,这就是缘于基民意识不到[3]。 」

一般来说,基金公司向券商支付的佣金只能用于研究支持,不得用于其他用途。而且证监会明确规定,基金公司不得将席位开设与基金销售挂钩,不得以任何形式向证券公司承诺基金在席位上的交易量。 也就是说,理论上,谁的研究做得更好,买方才会提供更多的佣金。

但是这并非没有漏洞可钻,毕竟研究的好坏,相对主观;基金代销的规模,才更直观。

事实上,以基金规模去置换交易量早已是许多业内人士心照不宣的秘密,特别是在ETF的发行上。

毕竟兜售ETF可无法营销「公募X冠王」、「X年老将穿越牛熊」等老土概念了,一只ETF想要脱颖而出,发行时的话题炒作、营销力度格外重要。往往发行最早、最热的那只,规模最大,在强大的虹吸效应面前,其余同概念ETF只能沦为陪衬,像国泰芯片ETF、易方达创业板ETF,早已占领基民心智,同类产品往往只能接受自己被规模效应所吞噬。

概括来说,ETF比的是先发优势,市场永远只能记住1-2只ETF。

2022年7月,基金销售们把微信头像、昵称改成「中证1000」,一副10多年前报纸角落房产中介广告的味道。为了抢中证1000ETF的先手,金融圈高质量人士已经顾不上那么多了。

那时,朋友圈充满了这样的头像

不仅如此,为了更顺利、更火爆地发出ETF,部分头部公募向券商许诺交易佣金,以20倍交易额为条件置换销售规模, 即券商帮忙卖10亿ETF,基金公司把200亿交易额贡献给券商。 如果券商卖的好,基金公司会选择他为做市商,ETF可以参与转融通证券出借业务,为后者带来更多的额外收入[4]。

如果是中小基金公司,市场又不好,这一倍数可能会飙升至50倍。假设万八佣金,50倍交易量返还,券商代销了10个亿,基金公司就会支付4000万的分仓佣金。

更加刺激的是交易额往往以「贷款」形式呈现。 如果一只ETF收取交易额是ETF销售规模的10倍,而这只ETF一年产生的交易额是ETF规模的2倍,那么累计5年可以付清。那50倍呢?这可不会像某些地产债一样无限展期,通常的做法是让基金公司把旗下一些主动权益产品交易席位也放到ETF的券商那里[5],用来顶抵扣。

蝴蝶效应就这样产生了。本是为了朴实无华地发行被动ETF,最后传导到公司毫不相关的股票基金经理,间接鼓励他们多换手。期间产生的佣金费用,则由基民买单。

券结的正与反

基金分仓返佣的方式说白了只能让券商一定程度加大对产品营销的力度,如何才能让券商「全心全意」去卖基金、上规模?一种令基金公司和券商更加深度捆绑的券商结算模式在近几年井喷式增长。

所谓的券结模式,即由券商在中国结算开设结算资金账户,基金公司的产品委托券商作为经纪商为其完成资金的结算交收。简而言之,从原来由银行托管、券商交易,转变为券商包办基金投研、交易、托管与结算。

从某种程度上说,券结模式已然成为券商对基金公司的一种定制的一条龙服务。

2013年8月16日的光大乌龙指事件,让大盘一分钟飙涨逾5%,很大程度上就是缺失了这种服务。那时由于银行结算,交易时不校验账户资金,即使账户里没钱也可以先买入,然后晚上结算,钱不够再补[6],若交易员手抖,完全可能把大盘买涨停。现在不同了,基金交易券商随时监控,帐上没钱无法交易。

一定程度上,券结模式降低了老鼠仓的概率。 与此同时,对于基金公司来说,券结模式最大的好处还是能帮自己发出基金、卖上规模。

相较于头部公募基金多品类、多产线,中小基金公司难有竞争力,有些甚至是刚刚成立的新公司,他们大部分很难得到尊贵的银行渠道支持。因此采用券结模式,可以进一步绑定券商,用定制化的合作,券商也有更多动力做财富管理转型。

所以券结模式一般存在于,需要启动规模的新基金公司(特别是缺少股东背景的个人系公募),有规模压力的中小基金公司以及大基金公司的非明星基金经理。

对于券商来说,券结模式下一个产品的交易佣金只能分给1-3家券商——「一家基金通过一家券商席位的年交易佣金不超过其当年交易佣金综合30%」的限制成为历史,若一家吃完可以赚取更多的佣金。 例如2020年,傅鹏博的睿远成长价值就给中信证券创造了5682万的佣金收入[1] ,令全行业艳羡。

市面上通常的说法是,券商重视销量,忽视保有量,券结产品能够令考核更侧重于客户利益,有利于行业可持续发展。

但客户利益终究还是要看长期业绩。同样是券结基金,既有丘栋荣、姜诚的正面标杆,也有高楠离职前恒越成长的惊人回撤,史博*发150亿的南方兴润价值成立以来跌去33.61%的血淋淋案例。

说到底,券结也只是产品设计上的改进。

尾声

不会有人想过,两年前沸腾出圈的基金行业,如今快速冷却到陷入「保壳」困境。

依据WIND数据,截至9月18日,基金净资产不到5000万规模的迷你基金达到1839只,与此同时189只基金清盘。

整个行业充斥迷你基金的景象,清冷死寂到就像A股那尾部数千只不到20亿市值的股票,经过一个概念吹风抖擞了一下,又被更深的按下去。

用短期的视角看,这是一轮周期底部的写照,但即便放长远来看,这也依然是一个严峻的供给问题——公募基金已超过10000只,超过A股股票数量的两倍,可是10年年化超过15%的产品就只有那么十几只。

卯足劲也发不出新基金,可能真的不仅仅是基民底部不想买。

这让笔者想到,乔布斯回到苹果后靠前件事就是砍掉70%的产品线,他说:「连我应该推荐我的朋友买哪个?」这样的问题都无法清晰表述,不应该把时间浪费在他们身上。

参考资料

[1] 睿远成长价值混合型证券投资基金2020年年度报告

[2] 新基金净值单日暴涨9.15% “帮忙资金”魅影闪现帮了谁.中国证券报

[3] 融通基金前董事长曝光潜规则:“基金分仓”侵害基民利益.华夏时报

[4] “内卷”加剧ETF沦为“贵族的游戏”.上海证券报

[5] ETF销售“潜规则”显现?这样操作成常态,中小公司吐槽:“贵族游戏”.证券时报

[6] 券结基金,一些你不知道的事.基社区

[7] 存在增加换手、限制标的隐忧,券结基金规模持续增长“喜忧参半”.红周刊

编辑:张婕妤

视觉设计:疏睿

制图:沈晖

以上就是股票跌为什么基金不跌?的详细内容,希望通过阅读小编的文章之后能够有所收获!