迎驾贡酒股票什么时候上市?

迎驾贡酒股票什么时候上市

接下来具体说说

迎驾贡酒(603198.SZ)凭什么拉动股价70%涨幅

A股市场里白酒行业可谓一直被国人信仰的行业,上半年的表现令人生畏,隐形的手不轻易动手,一旦动手“狠角色”体现的淋漓尽致,行业端中证白酒从20000点跌至14000,一路下坡,跌幅迅猛,曾经的YYDS茅台也被杀的遍体鳞伤。然而排名滞后迎驾贡酒表现异常,涨幅高达69%。究其原因应从基本面分析出发。

(数据来源:富途牛牛)

(数据来源:富途牛牛)

我们直接上图看下8月25日迎驾贡酒的半年报成果。

(数据来源:2021年上半公司年财报)

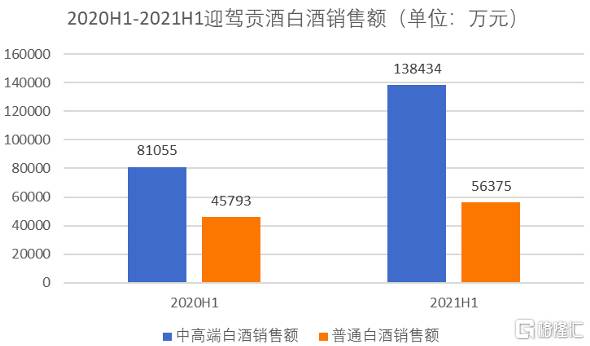

上半年营业收入20.86亿元,涨幅达52%,归母净利润5.91亿元涨幅达77.63%,在销量端,上半年白酒销售收入达19亿元,其中中高端白酒贡献收入13亿元,占比七成以上的销售收入,2021H1中高端白酒销售额同比涨幅达70%。七成以上的变动一方面源于 公司通过渠道提升中高端白酒的销量,另一方面降低了普通白酒的投入。

(数据来源:公司经营业绩报告 格隆汇整理)

(数据来源:公司经营业绩报告 格隆汇整理)

1. 徽酒三大品牌错位发展,迎驾贡酒直销渠道正在发力

在徽酒品牌中不乏实力对手,但各品牌发力点不同,新消费背景下,卡位中高端市场的白酒更受市场青睐。徽酒系列同处于中高端梯队主要包括古井贡酒、口子窖以及迎驾贡酒,但是整体来看三大品牌均有价位上移发力趋势。

古井的300元以上白酒占比*高,古20在500元以上带动企业快速发展, 随着省内消费收入的提升,市场估值恢复正常水平后,古井未来业绩增力有看头 。

(数据来源:wind)

口子窖在200-300以及300-500元白酒产品整体结构占比超迎驾贡酒 , 相比于口子窖 ,迎驾贡酒在14年才推出价位向上的“洞藏”系列,发展相对滞后 ,前者销售渠道上已小有规模,后者在渠道掌控力上正在发力。

先来谈销售渠道布局, 口子窖主要采取大商制,采用垂直化管理,公司只负责产品供应及公开宣传,其他事务均由经销商自行向负责该策略。此策略利于公司前期渠道扩张 ;通过区县市层层设立经销商, 2020年口子窖的经销商平均规模远超其他品牌市场内有一定的竞争力,但是长期来看垂直管理厂商会缺乏对渠道的掌控力,对终端以及市场信息掌握不充分 。

(数据来源:Wind)

迎驾贡酒采取小商制、扁平化的配额制管理策略 ,公司设立电子商务公司、销售公司以及各省内营销及城市事业部直接对区域化产品销售、同时实1+1+1+N 服务,即 1 个区域经理+1 个业务经理+N 个经销商业务人员服务,销售人员达到1617人, 可直达终端,掌握白酒市场需求,但 当 前迎驾贡酒经销商规模相对劣势 。

在渠道合作方式上,高端白酒的一个重要渠道是直销团购,相比这块迎驾贡酒做的好一点, 公司通过特渠、特约团购商、专卖店等加大直销力度,比如迎驾贡酒的生态洞藏6、9主要与通过酒店、团购宴席,比如大丰鑫源、扬州鸿源、南京金 兴源等合作建立稳定直销渠道,提高直销商效率。且厂家直销商销售占比逐年提升, 2020年达到5.62%,2021上半年达到6.12%,有望未来在渠道力上超口子窖。

(数据来源:业绩报告 格隆汇整理)

2. 迎驾贡酒品类管控双向发力,中高端白酒空间增长

公司缩减低端价位的白酒SKU,并保证中高端品类销量增长 。2020年后,中高档白酒品类扩充增速超50%以上,中高档酒销量由 2014 年的 1.3 万吨提升到 2019 年的 1.9 万吨、五年 CAGR 为 7.42%,销售收入由 2014 年的 13.43 亿元提高到 2019 年的 23.11 亿元、CAGR 为 11.47%。

(数据来源:Wind)

(数据来源:wind)

可看出公司在未来产品布局,缩减低端白酒的投入,加大中高端白酒渠道管理,在经销商稳健增长情况下,中高端白酒市场可开拓。短期内已经取得一定营业成效,公司的产品结构调整可对迎驾贡酒的空间能否上涨可持续关注。

3. 小结

兴于皖又困于皖,迎驾贡酒百亿目标遥遥无期

国内有不少酿酒大省,安徽省便是其中之一,属于浓香酒的主要产地。当中的古井贡、口子窖、金种子和迎驾贡酒,素来有“徽酒四杰”的美誉。

如今除了头部酒企顺利实现全国化战略以外,基本都是各大区域酒企多股势力各自为战。在内卷严重的华东市场,徽酒市场目前的竞争格局是一超两强。一超是古井贡酒,两强则是口子窖和迎驾贡酒。

虽然2022年交上了一份营利双增的答卷,但迎驾贡酒仍旧有着不少的焦虑。对内,迎驾贡酒要面临古井贡酒的挤压和口子窖的步步紧逼,对外是全国名酒的激烈竞争,如何保持省内的稳定增长和省外破局成为迎驾贡酒的发展难点。

冲击百亿营收,短期内恐难实现

在过去一年迎驾贡酒实现营收和净利润的双重增长,且营收规模终于迈入了50亿的关卡。至此,迎驾贡酒与口子窖终于都成为了第三梯队酒企的一员。

从迎驾贡酒在2022年的营收结构来看,“洞藏”、“金银星”两个次高端系列的产品贡献了39亿的销售额,在总营收里占比约七成。

次高端产品的业绩同比提升了27%,但同时这部分的营业成本同比上涨了26.6%。另外就是以“百年迎驾”普通档白酒的营收为12.6亿,同比上涨3.5%。

过去一年虽然迎驾贡酒业绩和利润都保持了双位数的增长,不过放眼整个白酒市场,在2022年可以说迎来复苏潮,整个A股白酒板块总营收同比增长17%。另外,在白酒企业营收**上,前十名企业基本都实现了高位数的双增长。

既然五十亿营收规模的目标实现了,下一步当然就是冲击百亿了,相信这也是所有第三梯队白酒企业的共同目标。

要想实现百亿营收,中高端市场的扩容、低端产品的增量、省外市场份额的增加,这三个是逃不开的任务。但就迎驾贡酒的发展状况来说,冲击百亿的话还有许多难点要攻克。

首先,迎驾贡酒的高增速已经出现后继乏力的迹象。迎驾贡酒在2021年的业绩增速达到了33%,2022年的业绩增速已经放缓至19%。

目前安徽省的白酒市场规模预计在300亿至400亿之间,目前徽酒四杰在2022年实现的总营收已经达到285亿左右,也就意味着未来几年省内市场的天花板很快会来到。

其次,迎驾贡酒近两年之所以实现营收规模的高增长,全依赖于产品结构升级,中高端产品的营收同比提升较多。这也说明迎驾贡酒在普通产品线上的投入和竞争力都不太充分。

如今泸州老窖和五粮液都在极力进攻下沉市场,对中低端产品线逐渐渗透加码。头部酒企的强硬发展,正是白酒行业马太效应的典型现象。

古井古酒在去年高调推出一款在百元价位以下的低端酒品,目的就是抢夺更多的市场份额。紧随其后的就是口子窖,针对光瓶酒推出了一款定价68元的产品。

另一方面,口子窖在今年2月一口气推出了高端和次高端系列三款新品,看样子是卯足了劲要夺回徽酒老二的位置。

最后则是往省外走,是迎驾贡酒在遇到省内业绩瓶颈期之前就必须要完成的一项重要工作。但按照2022年的业绩表现来看,迎驾贡在省外市场营收的增速低于省内市场之余,毛利率也低于省内市场。

徽酒老二之争,胜负难分

迎驾贡酒的掌舵者倪永培过去曾对外表示要实现百亿目标,并且要先成为安徽省内的靠前品牌,然后再做全国性的名酒品牌。

但安徽省内的一把手宝座,古井贡酒坐得稳稳当当。就目前而言,古井贡酒不管是品牌知名度还是发展规模上都是妥妥的榜首。在迎驾贡酒实现业绩增长的同时,古井贡已经在向两百亿的营收规模冲击了,并且营收差距一年比一年增加。

正因如此,安徽省白酒市场一超两强的格局,短期内都很难看到改变的迹象。实际上,近几年迎驾贡酒在安徽省内的最大竞争对手一直都是口子窖,两家都在争夺徽酒老二的位置。

在2017年至2021年期间,口子窖的营收都高出迎驾贡酒一头,不过2022年被迎驾贡酒反超。按照去年的业绩规模来看,迎驾贡酒以微弱的优势超越了口子窖这个老对手。

2022年口子窖省内营收41.70亿,毛利率达74.66%。而迎驾贡酒省内营收为34.35亿,毛利率为73.25%。口子窖不仅在省内营收上比迎驾贡酒高出21%,高端化进程也要快于迎驾贡酒,2022年口子窖中高端白酒产品收入占白酒总营收98%。

迎驾贡酒自上市后,营收规模一直在30亿左右徘徊,直到“洞藏”高端产品逐步发展成熟,迎驾贡酒的业绩才有了质的飞跃。

另外,安徽省内作为酒企最密集的身份之一,其竞争之激烈是业内公认的。目前徽酒四杰中的金种子暂时“掉队”,但自从金种子进入华润系之后,得到了雄厚的资金和资源扶持,相信日后也会成为迎驾贡另一个潜在的竞争对手。

接下来,徽酒老二的位置迎驾贡酒是否能坐稳,还有待继续观察。毕竟两者的差距并没有拉开,双方的竞争这么多年都呈现互不相让的状态。放长远来看,安徽省的市场就这么大,在这种情况下,谁能率先实现省外市场的突破,谁的赢面就更大了。

困于省内,走向全国成最大难题

要想成为全国性酒企并不容易,更不是一朝一夕就能实现。迎驾贡酒面对的省外市场开拓困难,其实也是大部分区域酒企的通病。

但要是迎驾贡酒安于现状止步于安徽省内发展话,未来很可能就是失去更多的市场竞争优势。

从去年开始,白酒的扩产潮进行得如火如荼。随着头部酒企的产能进一步扩大,必然会对一些实力不足的区域酒企形成压力。与此同时在头部品牌的价值链深化,行业的发展资源也会逐渐向头部品牌集中。

迎驾贡酒也不甘落后,于月前公布了一项高达41亿的产能扩充计划。不过事实上近几年迎驾贡酒自身产能利用率只有五到七成之间,但即便是这样也要砸下将近一年营收的资金去扩充产能,也能说明迎驾贡酒对于未来发展规模扩充的迫切性。

从营收结构看,中高档产品成为业绩主力,是喜闻乐见的状况。不过再看区域的话,问题就来了。

迎驾贡酒这五十多亿的营业额里面,安徽省内的业绩销售34.3亿,并同比增长了25.6%。而省外的销售额是17.6亿,同比增长12%。

虽然整体市场规模在不断攀升,但迎驾贡酒省外市场增速跟不上省内增速、全国化进程落后也是不争的事实,大本营安徽仍然是迎驾贡酒的主要市场。

如今白酒市场的共同认知,就是占位中高端,冲击超高端,尤其近几年白酒行业的回暖正是建立在中高端产品销售火热的基础上。在这个市场发展时期里,经销商这个群体在白酒销售环节中的作用愈加重要。

截止至报告期内,迎驾贡酒的经销商共同有1334家,省内689家省外645家,数量上平分秋色。但过去一年,省内新增的经销数量是46家,而省外仅有13家。说明过去一年里,迎驾贡酒在开拓省外渠道方面或许并不顺利。

迎驾贡酒的“洞藏”高端系列产品在安徽省内崛起后,却迟迟难以突围到更远的地区。

与此同时,省内市场也无法完全掉以轻心。古井贡酒凭借年份原浆系列牢牢占据着安徽的中高端与次高端市场,已经形成垄断性优势,是安徽市场绝对的领导品牌,可以说体量与利润持续走强。

如今一线名酒渠道下沉,从抢地盘、抢渠道到抢人心、抢C端,无形间提升了迎驾贡酒等区域酒厂渠道运营门槛。过去是渠道大商支撑酒业大发展,现在中高端白酒主要是企业家等消费者意见领袖引领的圈层营销。

对迎驾贡来说,如果旗下产品的消费整体受限,导致自身的市场扩展不及预期,对于日后的持久经营也会带来一定的风险。

今年6月迎驾贡酒召开新一轮的业绩说明会,其在2023年靠前季度也交出了一份营利双增的亮眼成绩单。迎驾贡酒在安徽省内的中端消费市场表现活跃,最近几年品牌价值也有所提升,如今也是白酒市场中备受瞩目的一只白酒股。但从其营收和市占率的发展规模来看,迎驾贡酒确实还有很长一段路要走。

省外市场道阻且长,省内市场不敌对手,迎驾贡酒能否坐踏实这个“徽酒老二”,还是未知数。虽然进军全国市场就等于要跳出舒适圈,但机遇向来与挑战并存。迎驾贡酒有汉武帝的故事作为品牌背书,品牌文化也算有故事可讲。

以上就是迎驾贡酒股票什么时候上市?的详细内容,希望通过阅读小编的文章之后能够有所收获!