牛市期权怎么交易划算?

牛市期权怎么交易划算

如果投资者认为某只股票未来会上涨,可以通过购买看涨期权,以较小的成本获取相同数量的该股票的价格变动收益,从而降低了投资风险。股票期权交易市场的交易方式是双向交易,分别是看涨与看跌,......接下来具体说说

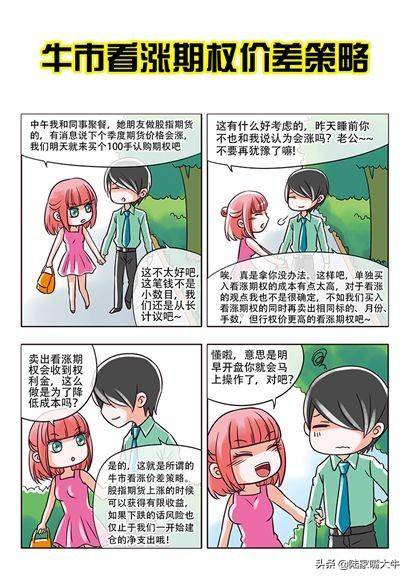

期权漫画系列十:牛市认购期权价差策略,降低成本的好工具

牛市认购价差是一种在标的资产、期权合约到期日相同的条件下,通过买入低行权价的认购期权,卖出高行权价的认购期权构造的策略。

这里的低和高是一个相对的概念,不是说一定要买行权价格低的实值认购期权、卖行权价格高的虚值认购期权。但是相对来看,低行权价的认购期权实值程度要大于高行权价的认购期权,而一般期权越实值,权利金越贵。所以认购期权买方支出的权利金大于认购期权卖方收到的权利金,策略的建仓初期有一个净支出。

1、牛市认购价差的特点

构建牛市认购价差是为了降低盈亏平衡点,提高盈利的可能性。同时也弥补了买入认购期权的成本。

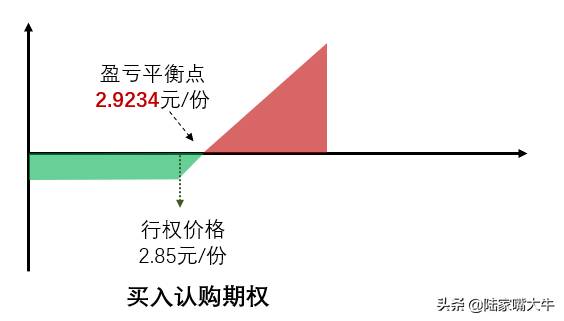

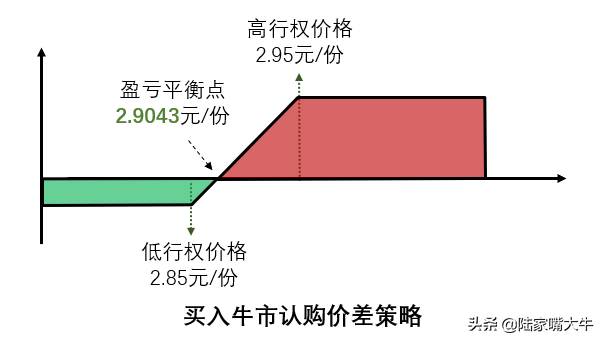

相对于单纯买入认购期权,盈亏平衡点为 认购期权行权价格+认购期权权利金,牛市认购价差策略的盈亏平衡点为 认购期权行权价格 + 买入认购期权权利金 – 卖出认购期权权利金。后者相对较小,表示标的资产价格上涨更小的幅度就可以实现盈利。

举例:昨天(12月3日)50ETF的收盘价2.907元/份为例,构建一个牛市认购价差策略可以买入1手行权价格为2.85元/份的近月合约,权利金为0.0734元/份;卖出1手行权价格为2.95元/份的近月合约,权利金为0.0191元/份。

买入1手行权价格为2.85元/份的近月合约,每手需要支付734元的权利金(1手50ETF期权对应10000份50ETF),盈亏平衡点为2.85+0.0734 = 2.9234元/份。而牛市认购价差策略在此基础上又卖出1手行权价格为2.95元/份的近月合约,每手得到191元的权利金,盈亏平衡点为2.9234 – 0.0191 = 2.9043元/份。

因此盈亏平衡点从2.9234元/份下降到2.9043元/份

一开始的权利金支出从每手734元下降到每手543元。

买入认购期权和买入牛市认购价差策略的损益图如下:

2、牛市认购价差的构建方式

在构建牛市认购价差策略的时候需要注意该组合策略和单纯买入认购期权的区别,也就是说牛市认购价差中卖出的认购期权要赚取时间价值衰减得到的利润。如果卖出的认购期权对整体策略带来亏损或预期即将带来亏损,要将其平仓,否则不如单纯买入认购期权,所以并不是所有行情都适合建立牛市认购价差策略,需要具体情况,具体分析。

2019年6月11日,50ETF突破前期震荡走势放量上涨,收于2.769元/份。在当日收盘前买入1手行权价格为2.75的6月认购期权合约,同时卖出1手行权价格为2.85的6月认购期权,减小权利金的支出,构成牛市认购价差策略。

构建牛市认购价差之后,50ETF进行小幅震荡走势,直到6月18日收于2.765元/份。这段期间,虽然买入行权价格2.75的认购期权小幅亏损,卖出行权价格为2.85的认购期权持续盈利,策略整体是盈利的。

但是隔日(6月19日)50ETF跳空高开,最终收于2.810元/份。6月11日买入行权价格2.75的认购期权开始盈利,但是卖出的认购期权开始亏损。

这时候如果预计短期50ETF 继续上涨突破高行权价2.85之后会小幅盘整或小幅上涨,那么可以把行权价格为2.85的认购期权空头平仓,再卖出一个更高行权价格的认购期权。

如果预计短期50ETF继续上涨突破高行权价2.85之后会持续上涨,那么可以将高行权价格的认购期权空头平仓,仅留有低行权价格的认购期权多头去追逐更大的获利空间。

风险提示

以上内容仅供参考

期权系列专题六:牛市价差期权策略介绍和运用

引言

因为盈亏曲线形态相似,我们之前在领口期权策略提到过牛市价差策略,而牛市价差策略其实包含两个具体的策略,即牛市看涨价差期权组合策略和牛市看跌价差期权组合策略,由于两者原理类似,主要讲解牛市看涨价差策略。

概念介绍

牛市看涨价差策略的概念,我们可以从这名字当中便大致知其含义。首先,牛市便表示我们认为标的价格会上涨(至少不认为会跌);其次,看涨更多的表示此组合策略主要运用看涨期权构建;价差一词则表示通过看涨期权之间的低买高卖锁定价差,并择机获得收益。

因此,牛市看涨价差组合策略就是指:买入一个行权价格较低的看涨期权,卖出一个行权价格较高的看涨期权,两者的标的和到期时间相同。

盈亏图

牛市看涨价差组合策略的盈亏图的形态还是比较好理解的,买入看涨期权最大损失是权利金,而理论潜在收益有限,而卖出看涨期权的最大风险是上涨的风险,因此两者结合在一起,最大的损失只是权力金的收支价差损失;同时,买入看涨期权把卖出看涨齐全的上涨风险给对冲了,因此最大的盈利=行权价格差值-权利金净支出。盈亏平衡点为买入看涨期权行权价格加上权利金净支出。

牛市看涨价差期权特点比较与运用

(1)牛市看涨价差期权特点比较

与牛市看跌价差期权相比:牛市看跌期权价差策略和牛市看涨价差策略的盈亏图相类似,那么它们有什么区别么?其区别主要以下几点:

靠前是,牛市看涨价差是先支付净权利金的,而牛市看跌价差是收取净权利金的。

第二是,从希腊字母角度看,牛市看涨期权和牛市看跌期权的Delta都为正,但是牛市看涨价差Delta的值比牛市看跌期权价差大;从Gamma和Vega看,牛市看涨价差Gamma是正的,牛市看跌价差是负;牛市看涨价差的Theta值为负,牛市看跌价差的Theta值为正。

第三是,基于希腊字母基础,牛市看涨价差适合看好后市,以及隐含波动率较低时的情况;牛市看跌价差适合不看跌,以及隐含波动率相对高位的的情况。

(2)牛市看涨价差的运用

基于牛市看涨价差期权的组合和构造,具体来阐述牛市看涨价差的运用。

应用场景:

首先,牛市看涨价差策略认为标的主要是看涨的,基于两种目的,靠前是强烈看涨但是较为保守,卖出看涨期权减少成本并对冲价格下跌风险;第二是看涨,但是认为比较温和上涨,又恰逢看涨期权的隐含波动率较高,单独购入看涨期权较贵,因此构建牛市看涨价差,降低成本提高收益。

举例: 大盘在2020年7月13日创出近两年新高后进入调整回落,于7月16日出现一根大阴线,随后企稳向上后于7月24日又出现较大回落,但是根据7月25日的盘面反映有企稳迹象,市场的情绪氛围较好以及看好后市,并且隐含波动率下降至16.65%左右处于现阶段的低位,因此打算构建牛市看涨价差策略,打算赚取隐含波动率上升的收益。具体操作如下:合约选择IO2009,买入一手行权价格为4450的看涨期权(权利金189.8),并卖出一手4700的看涨期权(权利金为105.2),其组合收益如下图表2所示。我们其实在8月4日的时候就建议牛市价差组合可以平仓获利(已经达到目的),当然如果你坚定看好后市,还是可以持有,我们也标出截止至8月31日为止一组牛市看涨价差的收益。

期权的合约选择

期货合约的选择主要选择近月为主,卖出看涨期权在临近到期日,获取Theta的收益概率越大。

当然由于考虑到近月期权的流动性问题,若近月期权合约流动性较差,则可以流动性较好的期权合约,并视情况决定是否做牛市价差策略。

期权行权价格的选择

牛市看涨价差策略的行权价格的一般选择原则是:买入平值附近或者较虚值的看涨期权,并卖出虚值程度更高的看涨期权。

当然在我们具体操作当中,可以视情况来选择不同虚实程度的看涨期权来构建牛市看涨价差策略。如果小幅看多,则可以买入平值附近的看涨期权,并卖出上方几档的看涨期权;若较大幅度看多,则可以买入平值以上几档较虚值的看涨期权,并卖出上面几档的看涨期权;若强烈看多,则可以买入较虚值的看涨期权,并卖出上面一至二档的看涨期权。

看涨期权的数量

期权单日上涨20倍!一起来了解一下期权常见的交易策略有哪些?

如果投资者认为某只股票未来会上涨,可以通过购买看涨期权,以较小的成本获取相同数量的该股票的价格变动收益,从而降低了投资风险。股票期权交易市场的交易方式是双向交易,分别是看涨与看跌,投资者可以通过交易策略来应对股票期权市场中的任何行情。同时,股票期权也提供了组合套利,投资者可以根据对标的证券未来走势的预期,任意搭配各种期权、股票、债券等不同资产的持仓组合,来实现基于对标的证券未来涨跌方向和涨跌幅度判断的投资预期,只要判断正确,无论预期是涨、跌或者横盘,都能实现盈利。下面我们就来看一下几种常见的期权投资策略!

一、以风险对冲为目的的基本期权策略

1.备兑开仓

如何构建: 持有标的股票,同时卖出该股票的股票认购期权(通常为虚值期权)。

组合构建理由: 一方面,卖出虚值认购期权,行权价高于标的股票现有的价格,如果认购期权到期行权,投资者可以行权价卖出持有的股票,从而获得股票价差收益(行权价-股票成本价)。另一方面,卖出认购期权可获得一笔权利金收益。

最大损失: 购买股票的成本-股票认购期权权利金。

最大收益: 股票认购期权行权价-支付的股票价格+股票认购期权权利金

盈亏平衡点: 购买股票的价格-股票认购期权权利金

2.保护性买入认沽期权策略

如何构建: 购买股票,同时买入该股票的股票认沽期权。

组合构建理由: 通过购买认沽期权,当现货市场上股票价格低至行权价(投资者能承受的心理价格),可以行权价将股票出售给义务方。

最大损失: 支付的权利金+股票购买价格-行权价格

最大收益: 无限盈亏平衡点:股票购买价格+期权权利金

二、不同市场行情下的期权组合策略选择

牛市行情下:

1.强烈看涨——合成期货多头

构建组合: (1)因强烈看涨现货股票,所以首先买入一份股票认购期权(建议平值)。(2)同时预计股票上涨导致认沽期权的行权可能性降低,于是售出一份具有相同到期日相同行权价的股票认沽期权(建议平值)赚取佣金,以增强收益。

最大亏损: -(期权行权价格+净权利金)

最大盈利: 没有上限

2.温和看涨——牛市价差期权策略

构建组合:(1)因温和看涨,所以买入一份较低行权价格K1认购期权。既可使盈利无上限,同时又将风险锁定。(2)因温和看涨,所以通过卖出一份较高行权价格K2的认购期权赚取权利金,增强收益。 K2 > K1 的原因在于标的股票价格上涨至[K1, K2]之间时, K1认购期权行权, K2的认购期权不行权,最大化客户的收益。

熊市行情下:

3.强烈看跌——合成期货空头

构建组合: (1)因强烈看空现货股票,所以买入一份股票认沽期权(建议平值)。(2)同时预计股票下跌导致认购期权的行权可能性降低,于是售出一份具有相同到期日相同行权价的股票认购期权(建议平值)赚取佣金,以增强收益。

最大亏损: 没有上限

最大盈利: 期权行权价格+净权利金

4.温和看跌——熊市价差期权策略

构建组合: (1)因温和看跌,所以卖出一份较低行权价格K1认购期权,赚取权利金。(2)为控制预期落空股票上涨导致认购期权行权所带来的损失,再买入一份较高行权价格K2的认购期权。 K2 > K1 的原因在于较低行权价的权利金较高。

最大亏损: 两个行权价的差额-净权利金

最大盈利: 获得的净权利金

盘整行情:

5.股票波动较大——买入跨式期权策略

构建组合: (1)股价可能上涨,因此买入一份认购期权,股价上涨就可以获利。(2)股价也可能下跌,因此买入一份认沽期权,股价下跌也可以获利。认购期权与认沽期权的行权价相同。

最大盈利: 没有上限

最大亏损: 收到的权利金

6.股票波动较小——卖出跨式期权策略

构建组合: 同时卖出相同行权价格、相同期限的一份股票认购期权和一份股票认沽期权,而赚取权利金。只要股价上涨或下跌不超过一定的界限,权利金就可覆盖任何一份合约行权所带来的损失,使得综合收益为正。

最大盈利: 收到的权利金

最大亏损: 没有下限

7.买入蝶式期权

构建组合: 做空两手价平认购期权(中间行权价格),同时做多一手价外认购期权(较高行权价格)和做多一手价内认购期权(较低行权价格)。

三、总结

以上就是牛市期权怎么交易划算?的详细内容,希望通过阅读小编的文章之后能够有所收获!