欣旺达上市公司共多少股?

欣旺达上市公司共多少股

接下来具体说说

累亏28亿!欣旺达分拆上市,资本盛宴or割韭菜?

作者/星空下的番茄

编辑/菠菜的星空

排版/星空下的胡萝卜

近年,锂电池行业在“宁王”的带领下,一次又一次搅动着市场的“多巴胺”,掀起了一轮又一轮上市潮。也有不少上市企业谋求锂电池业务的 拆分上市 ,试图在市场中分到一块美味的蛋糕。

欣旺达(300207)算是锂电池行业中的佼佼者之一,一举一动都备受市场关注。

2023年7月14日,欣旺达发布公告称,拟将旗下欣旺达动力科技股份有限公司(简称“欣旺达动力”)分拆至深交所创业板上市。不过目前暂未披露分拆上市的计划募资规模。

欣旺达对这个动力电池“长子”的确是又爱又恨。为其倾注了大量的资源,但从2014年成立至今,未能有一年实现盈利。更是从2021年至今的三年里,费尽心思为其募资超130亿元。

从2021年8月首次引入外部投资者开始,至今已有超过 70多家外部投资者 押注了欣旺达动力,不知这场资本运作最终会以怎样的结果收场?

不管怎样,这场拆分游戏中存在的问题不容忽视。

一、赶鸭子上架,钱从哪来?

从2021年开始,新能源汽车渗透率加速,锂电池行业便迎来了加速发展、急速扩张、超速上产能阶段。各大知名厂商开始了一场锂电池产能的“军备竞赛”。

在锂电池行业,想要稳定住客户, 电池产能 十分关键。在别家都在上产能时,你不扩产,就会被挤出头部之列,那么由头部才能享受的 规模效应 以及 头部溢价 将随之消失。所以,扩产是一场生死之争,只得赶鸭子上架,不得不为。

相关知名动力电池厂商产能规划表 由公开信息整理

而欣旺达虽自身资金有点捉襟见肘,但身处其中,借钱、融钱也得上。目前欣旺达动力分别在南京、南昌、惠州有锂离子电池生产基地,并在枣庄、什邡、宜昌、义乌等地在建及规划有新的电池产能,全部建成还需超500亿元的资金。公司预计2025年落地产能将达到138GWh。

可是,这几百亿的需求资金从何而来?

最开始的时候,欣旺达想到的是用借款来支撑。除了向银行借款外,欣旺达还向各种其他机构进行借款,以补充欣旺达动力的资金需求,近5年,为支持动力电池业务发展,欣旺达增加了近170亿元的资本开支。但随着需求缺口的不断增大,还款压力的快速增加,发现借款并非长久之计,于是便转向了股权融资。

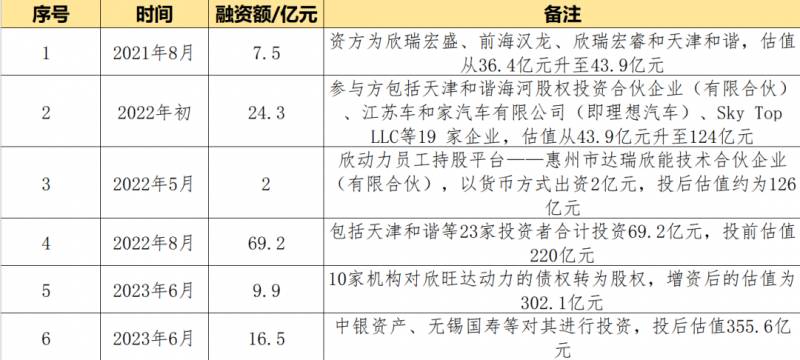

2021年8月,首次引入欣瑞宏盛、前海汉龙、欣瑞宏睿以及天津和谐,获得资金7.5亿元,尝到甜头后,在接下来的两年多时间内,合计融资近130亿元,为欣旺达动力输血。与此同时,2023年6月13日,更是公告称,将10家金融机构对欣旺达动力的9.9亿元 债权 转为股权进行 增资扩股 。

经过多轮的融资,在获得资金的同时,欣旺达动力的估值也水涨船高。2023年6月,欣旺达最近的一次融资中,中银资产等八家机构出资16.5亿元,欣旺达动力的投后估值已达到355.6亿元。

从2021年8月的36.4亿元估值到2023年6月底的355.6亿元估值,2年时间,欣旺达动力的 估值增幅近10倍 ,堪比火箭式增长。

欣旺达动力近年来外部融资情况 由公开信息整理

但是如此多资金砸下去,却并没能见到想要的结果。

二、三年亏28亿,欣旺达有心无力

2021年至今是动力电池高速发展的几年,借着行业东风,欣旺达动力电池业务也快速发展,2021年,动力电池销售额在欣旺达总业务销售额中占比为7.85%,到2022年,这一占比增加至24.32%,涨幅高达209.81%。

根据中汽协统计,2022年,欣旺达动力电池出货量达到12.11GWh,位列国内总装机量第五名;而根据SNE Research的数据,2022年欣旺达全球总装机量排第九名;但2023年上半年,欣旺达国内排名下滑至第六,全球排名下滑至第十。排名较2022年有不同程度的下降,但整体处于不错的位置。可是即便如此,欣旺达动力却一直未能实现盈利。

分拆预案材料显示,近3年,欣旺达动力营收分别为4.32亿元、29.64亿元、129.22亿元,年复合增长率高达446.92%,但是同期,净利润分别为-7.07亿元、-10.53亿元、-10.94亿元,亏损总体增加54.74%,3年合计 亏损超过28亿元 ,与业内其他知名电池厂商节节攀升的净利润形成鲜明对比。

相关知名动力电池厂商近年净利润情况 由公开信息整理

并且作为欣旺达靠前大业务的消费电池,2022年业务占比为61.38%,在欣旺达整体业务上占据着举足轻重的位置。但是随着全球消费电子需求的疲软,智能手机行业红利的消散,消费电池的业绩也承受着很大的压力。

对此,欣旺达用消费电池创造的现金流为动力电池输血就变得越来越困难。与此同时,动力电池业务迟迟不能盈利,还处于亏损运营,赔本赚吆喝阶段,给母公司欣旺达的合并报表的盈利能力也提出了不小的挑战。

基于此,拆分上市,是最优的选择,因为:

- 能给欣旺达动力增加新的融资渠道,满足其对资金的需求;

- 也能减轻母公司在资金以及合并报表盈利上的压力;

- 上市退出,也能满足投资机构们对于投资回报的要求,一举多得。

但是以目前的现实情况看,此次拆分上市或许等不来大家期待的资本盛宴。

三、估值倒挂,拆后恐难如愿

据不完全统计,2022年至今,有近30家锂电产业链上的企业冲刺上市,而其中成功的有17家,有近半数夭折。而同期,市场上50多家电池企业对外公布的产能扩张投资项目超过125个,计划总投资已过万亿,对应的产能规划超过2500GWh。

市场预测,到2025年,国内电池产能将超过3000GWh,而动力电池需求不足1000GWh。届时,动力电池产能的结构性过剩将更加严重,行业洗牌的惨烈程度将超乎想象。

2022年,中国动力电池新增装机量达到294.6GWh,同比增长90.7%,而2023年上半年,增速降为36.8%,整体增速上已现疲软状态。所以动力电池行业能闭着眼挣快钱的时段或许已经过去,后续的行业竞争将会更加激烈。

二级市场上已经开始针对增长速度放缓、产能过剩愈演愈烈等问题进行交易定价。宁德时代(300750)股价从高点的382元/股下跌至如今的221元/股,跌幅达到了42%,亿纬锂能(300014)从152元/股跌到56元/股,跌幅更是达到了63%。而欣旺达(300207)自身的股价从55元/股跌到15元/股,已经跌去了70%。

相关知名动力电池厂商股价跌幅情况 由公开信息整理

前面笔者说到,欣旺达动力在最近的一次融资后,投后估值达到了355.6亿,较母公司欣旺达(300207)目前的总市值293.5亿元高出21.16%,而欣旺达动力的业务在欣旺达总业务中仅占到24.32%。

正常情况下,由于二级市场的企业总市值会远高于一级市场估值,超高的估值溢价能够为投资机构带来丰厚的利润,所以大家都挤破头想上市。而现如今,一二级市场倒挂的现象严重,即便是上市, 破发 概率也极大。二级市场将会对欣旺达动力给予一个新的合理估值,届时后入股东是否会被深埋,真不好说。

而排在欣旺达动力之前的,还有蜂巢能源和瑞浦兰钧,均已提交《招股说明书》,蜂巢能源更是已经完成了首轮问询。这些都是欣旺达动力上市路上的强劲对手。

新能源对老能源的替代正在不断加深,但是市场对于新能源的兴奋程度已经逐步下降。二级市场正在用估值修正,来反映其态度。欣旺达动力估值过高又未能盈利,想要借分拆上市机会享受高溢价的资本盛宴恐怕很难。

中信证券为何帮欣旺达高价分拆公司

欣旺达股价从2021年11月份的高点55元,一路下跌到周五的15.79元,股价跌去39.21元,跌幅为71%。显然这不是一家好股票。

该股从2019年起,每年的分红都只有几分钱,显然不符合减持规定。大股东王明旺持股19.43%。既然不能减持,那就分拆公司上市,这样比减持赚的更多

欣旺达动力,是欣旺达准备分拆上市的公司,该公司三年半巨亏超过32亿,这样一个亏损公司,在以前根本不可能上市,显然这是上市公司的包袱。

截止10月19日收盘,欣旺达市值为293.67亿,欣旺达动力居然拟募资355亿。分拆出来的公司,市值居然超过母公司。

这对于跌破净资产的公司,赶紧分拆公司上市,既然不能减持,分拆公司总可以吧。

欣旺达公司主要有两块业务,即消费类电池和电动汽车电池。风投公司先后七次给欣旺达动力投入资金,三年半来却亏损32亿。风投公司不肯再投入资金了,因为这是个无底洞啊,这样的无底洞还是胖股民买单把!

欣旺达想到了分拆上市,这样既可以甩掉严重亏损的资产,又可以把亏损资产包装上市,大捞一笔巨额资金。于是他们找到中信证券。

动力电池现在我国产能已经过剩,从现在到2025年,国内动力电池实际所需产能为1000-1200GWh,而现在行业的规划产能,已经高达4800GWh。

中信证券一看大生意来了,自然一拍即合募资300多亿,按10%提取保荐费,也只有中信证券这样的头部券商,才能接这样卖公司的好生意,现在看看分拆上市公司的结果。

辽宁成大在2021年,分拆成大生物在科创板上市,当时发行价110元,现在的股价只有32.34元。中奖者全部深套,成大生物还是个一直盈利赚钱的公司,欣旺达动力高价发行后,估计也是一地鸡毛!

中信证券现在只要有保荐费,不管什么公司都可以承销。9月28日上市的三态股份,主要是做跨境电商企业的公司。公司上市前的净资产只有0.88元,而这0.88的还是多年产生的滚存利润。

2020年三态公司的每股盈利是0.32元,随后每年利润递减,今年上半年每股盈利是0.12元。就是这样的公司,发行价却高达7.33元,中信证券拿走1.06亿发行费。

欣旺达高价分拆欣旺达动力,股民又要出钱买单了,高价买亏损公司,难怪现在都想上市卖公司,这真是一笔好生意,尤其对高净资产来说,这是应对不能减持套现较好的办法。

以上就是欣旺达上市公司共多少股?的详细内容,希望通过阅读小编的文章之后能够有所收获!