沪深300股指期货合约是什么?

沪深300股指期货合约是什么

沪深300股指期货交易所费率为成交金额的0.23%%,日内平今费率为成交金额的3.45%%,申报费1元\笔,按照目前沪深300股指期货的点位和费率计算,日内交易1手的成本在450元......接下来具体说说

股指期货究竟是什么?终于有人说清楚了!

文/小白读财经(ID:veekn365)

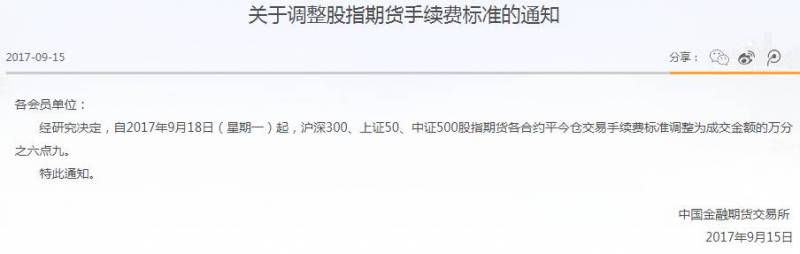

今天(9月15日)晚间股指期货传来大消息:

中金所15日发布公告,自2017年9月18日(星期一)结算时起, 沪深300和上证50股指期货各合约交易保证金标准,由目前合约价值的20%调整为15%。

中金所在另一则公告中说,自2017年9月18日(星期一)起, 沪深300、上证50、中证500股指期货各合约平今仓交易手续费标准调整为成交金额的万分之六点九。

这是股指期货第二次松绑,上一次是在今年2月,当时中金所发布新规,宣布将保证金由原来的40%降低到沪深300(20%)、上证50(20%)、中证500(30%)等三项举措。

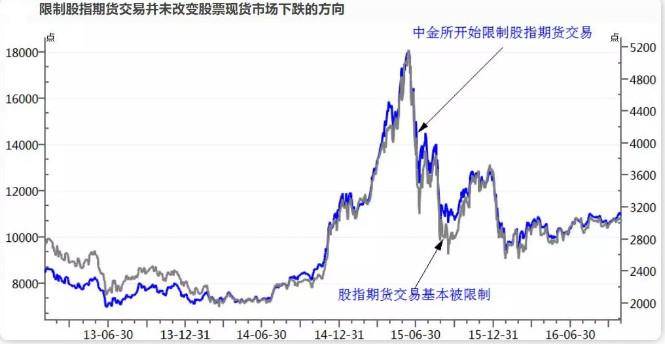

监管层对股指期货交易的限制是从2015年股灾期间开始的,那个时候股市大幅动荡,股指期货被认为是幕后黑手。作为救市的重要一环,监管层对股指期货交易进行全面调控,导致交易几乎陷入瘫痪。

后来随着股灾期间救市措施的逐渐退出,要求股灾期货放开的呼声越来越多,如今股指期货第二次放开的消息传来,将给期货行业带来巨大的利好。

这给市场带来哪些影响呢?

首先从基本的说起,什么是股指期货?

如果不清楚,股票总会知道吧?每个股票都会有自己的价格,比如现在贵州茅台(600519)每股的价格是348元左右,那许许多多像贵州茅台这样的股票组合在一样,又怎么衡量它的价格?一般指数来衡量,比如 上证指数就代表了上交所股票交易的价格。

那什么是股指期货?

通俗的理解就是可以提前买卖指数(比如上证指数)的一个工具。

1、举例: 李小白提前预测到未来上证指数价格涨到3400点,于是他从现在的价格3130点买入,到3400点时卖出,赚了3400一3130=270点。

2、 当然他也可以提前卖出:

举例: 张小白预感到未来股市不妙,非常担忧,于是他提前在目前的3130点上卖出上证指数,跌到3000点后他又买回来,赚了3130一3000=130点。

这也就是我们平常所说的期货作空。

目前交易所里可以买卖股指期货指数一共有3种, 一个是上证50 ,指上交所里规模比较大的50只股票组成。 一个是沪深300 ,是在上交所和深交所里挑出300只规模比较大的股票构成的指数; 还有是中证500 ,指除了沪深300以外,在上交所和深交所时挑出500只规模比较大的股票构成的指数。

嘿嘿,小白费了那么大的笔墨,你应该明白股指期货是什么鬼了吧!

好了既然理解了,那我们就来说说中金所的“新规”(其实也不算新规)到底意味着什么,小白逐一解读:

1、,沪深300和上证50股指期货各合约交易保证金标准,由目前合约价值的20%调整为15%。

小白: 保证金其实相当于我们平常说的押金,你买进或者卖出股指期货首先要有一定的押金。

举例:

A、假如沪深300一手的价格是102万(3430点×300元,1个点的价格是300元)左右,如果是20%的保证金,你要20万左右就可以买到一手,如果是15%的保证金,你只要15万可以买到一手。

可见,降低保证金使固定的资金下可以买到更多股指期货,提高了钱的使用效益。

当然也放大的资金的风险和收益:

B、举例: 在保证金15%的情况下,王小白如果买入1手股指期货,但不幸的是沪深300从他买进的是3430点跌到3400点,在悲伤之余算了一笔账,一供亏损了:

亏损: (3430一3400)×300×(1÷15%)=6万

2、手续费由原来的万分之9.2降低到万分之6.9;

小白: 这个就很好理解了,相当于你卖出股指期货的费用由原来 万分之9.2降低到万分之6.9 ,对你肯定是一个利好。

股指期货对股市的影响还是蛮大的,它们之间的关系如下:

1、利空+利多: 股指期望对股市有助涨或助跌的作用,因为股指期货是从股市中衍生出来的,它的涨跌对股民带来心理冲击。

举例: 因为股指期货有保证金,少量的资金就可以撬动大的资金,所以他的波动性往往很大,某一天非常喜欢股市的股民刘小白看到股指期货出现大跌后,那么他必然非常担忧,那么他会不会卖出手中持有的股票呢?

2、利多: 股指期货可以使机构的资金更大胆地做多股市,带来增量资金。

举例: XX基金是一个非常谨慎的机构,他买入AA股票组合后非常担忧下跌,这时它做了一个决定,在买入AA股票组合的同时卖出对应的股指期货, 这样未来即使股市下跌,在股指期货那边还可以挽回一些损失,何乐而不为? (这就是专业人士所说的对冲!)

现在股指期货的交易成本费用由原来万分之9.2降低到万分之6.9,也就是成本降低了,那么我是不是可以更多地买入股指期货进行对冲呢?

周五股市大跌,目前不知道是不是受了股指期货消息的影响!

什么是股指期货?股指期货松绑意味着什么?

市场总是一波未平,一波又起。

12月2号,中金所发布公告称下调股指期货保证金、手续费以及调整合约数。原文如下:

一是自2018年12月3日结算时起,将沪深300、上证50股指期货交易保证金标准统一调整为10%,中证500股指期货交易保证金标准统一调整为15%;

二是自2018年12月3日起,将股指期货日内过度交易行为的监管标准调整为单个合约50手,套期保值交易开仓数量不受此限;

三是自2018年12月3日起,将股指期货平今仓(平今天新开的持仓)交易手续费标准调整为成交金额的万分之四点六。

这是2017年以来第三次松绑股指期货,笔者整理了一下:

小白读财经制图

我们可以很明显地看出,对于股指期货的限制越来越松,就此次而言,首先是将交易保证金比例调整至10%-15%,相比此前的15%-30%, 意味着杠杆比例更高, 100块的期货合约最低用10块就能交易;其次,日内过度交易单个合约50手为上限,相比此前的20手, 可交易数量更多了,这对于机构来说是好事 ;再者,降低手续费, 刺激交易的目的显而易见。

不过对于很多小白甚至股民来说,股指期货并不常见,因此笔者也希望就此给大家揭开它的神秘面纱。

什么是股指期货?

用通俗的话讲,期货本身是标准化合约,并非是“实实在在的货”。而交易这种合约的协议就叫期货合约。期货比较常见的分商品期货和股指期货,前者对应的标的是棉花、大豆、石油等大宗商品, 而后者则对应的是三大股票指数——沪深300(IF)、上证50(IH)和中证500(IC) ,这也是在中金所上市交易的期货品种。期货的目的在于锁定未来价格,减少市场波动带来的损失。

为何股指期货如此受关注?

目前国内还没有真正意义上的做空机制,只能说是对冲, 因此股指期货是公募私募等投资机构对冲投资风险的选择,股指期货的动作对于他们业绩的影响非常大。 为什么这么说?不怎么明白的话,接着往下看。

股指期货对冲/盈利的根本来源在于基差。什么是基差呢?比如小白现在手中有1块钱,这好比是现货;但3个月后就不止是1块钱了(货币具有时间价值),而是本息和。而这3个月后的本息和好比是期货。那么期货和现货的差值,就叫做基差。

股指期货如何对冲的?

我们打开行情软件,随便搜一个股指期货,可以看到,“现价”指的就是现货价格,这里的“期现差”指的就是基差。

既然有价差,就有利润。换成股指期货也是一样:假设现在沪深300指数点位(现货)是3100,沪深300股指期货的点位是3200,那么此时的基差为100。当然基差也有负的时候,即期货价格<现货价格。

那么这些机构都是如何对冲的呢?

以沪深300股指期货为例,比如期货合约IFXXXX现价为3200点,而沪深300指数点位为3100点,我们也可叫做 期货升水 (期货价格>现货价格)。这里则是期指升水100点。

当我们在3100点时入场,以买入(做多)现货,卖出(做空)期货为例,在指数时刻波动下有三种情况:

当指数低于3100点,比如跌到3050点时,此时期货盈利150点(跌了,做空盈利,3200-3050),现货亏损50点,总盈利100点;

当指数在3100-3200之间,比如3150点,那么期货和现货各盈利50点,总盈利100点;

当指数涨到3200点以上,比如3300点,此时期货亏损100点,现货盈利100点,总盈利100点;

当然实际情况不可能都能盈利,因为套利空间会立刻被市场“磨平”, 但毫无疑问期指升水出现或贴水的改善,对于公募私募,以及量化对冲基金等投资机构来说是非常有利的。

股指期货松绑对市场来说意味着什么?

要知道,股指期货承载了无数股民的悲伤。曾在2015年股灾时,股指期货被视为股灾元凶,因为指数的下跌基本紧随股指期货下跌后,后来它的命运也比较凄惨,交易基本被限制,随后一年多时间里,成交基本萎缩了90%。不过当时市场并没有因为限制股指期货而停止下跌。

其实早在此轮松绑前,高层已经频频发声,让市场有个适应期:

5月30日,中金所董事长胡政在第十五届上海衍生品市场论坛上谈到了股指期货市场的现状和发展计划;

6月14日,证监会副主席方星海在出席“2018陆家嘴论坛”期间提到,将创造条件允许境外投资者参与股指期货;

7月23日,证监会副主席方星海出席2018年靠前期期货公司董事长、总经理培训班称,股指期货交易即将恢复常态;

可是,如今3年过去了,松绑这个关在笼子的“猛兽”,会给市场带来福音吗?高层选在2018年,这个资本市场阴云笼罩的一年,松绑股指期货又有何考量呢?笔者认为有以下几点:

1、估值底部。 当前的A股估值已经在低位,总体来看,数据显示截至11月,A股的市盈率在11.67倍左右,历史市盈率最小值8.91倍;市净率为1.29左右,历史市净率最小值为1.21。 所以,在这种“跌无可跌”的市场下,松绑股指期货的风险相对更小。

2、避免恐慌性下跌。 其实今年的市场很多时候均为恐慌性下跌,尤其是在中美博弈、美联储加息、人民币贬值、债市违约期间,指数可以说是无视任何利好,走出了“六亲不认”步伐。这时候好股票坏股票都在跌,而大家都在说的越跌越买,但在这种情况下,似乎是越买越跌,使得大家不但急着卖,还不敢买。如果有股指期货的话相当于上了保险, 做多股票的同时还能持有相对应的空头,一定程度上能稳定市场交易情绪波动。

3、公募理财入市门槛放宽,需要工具来对冲股市风险。 9月28日,银保监会正式颁布了《商业银行理财业务监督管理办法》,其中提到“继续允许私募理财产品直接投资股票,同时放开公募理财产品不能投资与股票相关公募基金的限制,允许公募理财产品通过投资各类公募基金间接进入股市”。

与私募不同, 公募的钱都是普通老百姓的血汗钱,本金安全是靠前位,其次才是收益。 虽然具体的实施还未落实,但大势已定。 因此为了准备给万亿级公募资金入市上好保险,股指期货可以说是当下比较好的对冲股市风险的工具了。

不过目前中国的金融市场依然不健全,股指期货的松绑毫无疑问是在放杠杆。所以在股指期货松绑甚至后期完全放开时,一定要有相关法律法规配套,否则风险会难以控制。

沪深300股指期货手续费多少?如何计算?

沪深300股指期货交易所费率为成交金额的0.23%%,日内平今费率为成交金额的3.45%%,申报费1元\笔,按照目前沪深300股指期货的点位和费率计算,日内交易1手的成本在450元\手左右,非日内交易成本在60元\手左右。

那么具体是怎么计算的呢?

沪深300股指期货手续费计算公式=沪深300股指点位*合约乘数*手续费率

以目前沪深300股指主力合约if2209合约为例,点位4064.2点,合约乘数300元\点,申报费1元\笔。

则计算得出:

if2209手续费=4064.2*300*0.23%%=约28.05元\手

平今手续费=4064.2*300*3.45%%=约420.65元\手。

期货公司在此费率基础上加一部分,即按照目前的点位非日内做1手沪深300股指成本在58.1元以上,日内做1手沪深300股指成本在450.7元以上,浮动计算,成交价格越高、手续费也就越多。

沪深300股指期货是中国金融期货交易所上市的,根据中国金融期货交易所的交易规则,随着合约的不同手续费也是不一样的,下面详细描述下沪深300股指手续费的计算方式您看下:

沪深300股指期货手续费计算方式(以现在主力合约IF2209)举例:

根据期货交易所交易规则,沪深300股指期货的手续费是按照比例值收取的,开仓是按照万分之0.23收取,平今仓的话是按照万分之3.45收取,手续费的计算方式是:合约点位*合约单位*手续费比例,沪深300股指期货交易单位是:300元每点。

假设现在沪深300股指期货合约点位是4074.2元,那么开仓一手的手续费是:4074.2*300*万分之0.23=28.1元,平今仓是:4074.2*300*万分之3.45=421.7元,那么股指期货日内交易一手的手续费就是28.1+421.7=449.8元。

期货合约简介:

报价单位:指数点

最小变动价位:0.2点

合约月份:当月、下月及随后两个季月

交易时间:上午:9:30-11:30,下午:13:00-15:00

最后交易日交易时间:上午:9:15-11:30,下午:13:00-15:00

每日价格最大波动限制:上一个交易日结算价的±10%

最低交易保证金:合约价值的8%

最后交易日:合约到期月份的第三个周五,遇国家法定假日顺延

交割日期:同最后交易日

交割方式:现金交割

交易代码:IF

以上就是沪深300股指期货合约是什么?的详细内容,希望通过阅读小编的文章之后能够有所收获!