哪些股票有认沽权证?

哪些股票有认沽权证

猛增的市值2006年6月1日,中国银行在香港上市。7月5日便在上海证券交易所挂牌,这在中国股市上是史无前例的。更让人诧异的是,自2006年第一只新股中工国际6月19日上市,到8月5......接下来具体说说

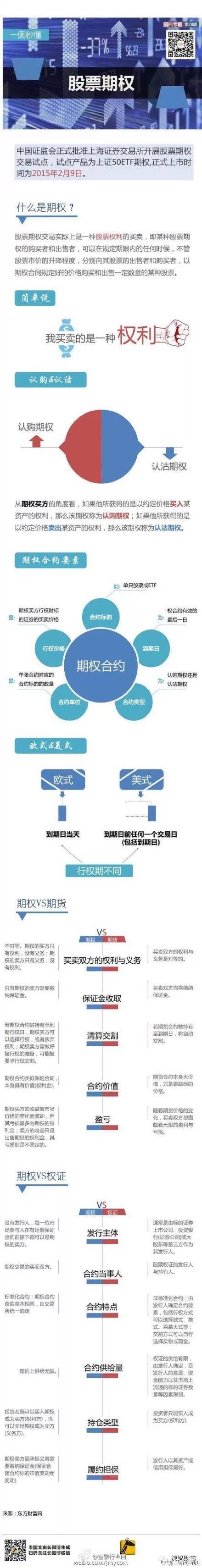

什么是认购期权和认沽期权?它们之间的区别是什么

从交易的角度看,购买期权合约的一方称作买方(或多头),而出售合约的一方则叫作卖方(或空头)。买方是权利的受让人,而卖方则必须履行相应的义务,那么什么是认购期权和认沽期权?它们之间的区别是什么?

一、什么是认购期权和认沽期权?

从期权买方的权利内容来看,期权可以分为认购期权(call options)和认沽期权(put options)。

认购期权是 指期权的买方向期权的卖方支付一定数额的权利金后,将有权在期权合约规定的时间内,按事先约定的价格向期权卖方买入一定数量的期权合约规定的标的资产,但不负有必须买进的义务。而期权卖方有义务在期权合约规定的时间内,应期权买方的要求,以期权合约事先规定的价格卖出期权合约规定的标的资产。

认沽期权是 指期权的买方向期权的卖方支付一定数额的权利金后,即有权在期权合约规定的时间内,按事先约定的价格向期权卖方卖出一定数量的期权合约规定的标的资产,但不负有必须卖出的义务。而期权卖方有义务在期权合约规定的时间内,应期权买方的要求,以期权合约事先规定的价格买入期权合约规定的标的资产。

二、认购期权和认沽期权它们之间的区别是什么?

认沽和认购期权的区别在于:

1、到期价值不同:基金首次募集期购买基金的行为称为认购,亦或与时尚人士有关。认沽,顾名思义就是在约定的未来日期出售约定的标的物。简单来说就是认沽权证是熊市买的。认购权证是牛市买的。

2、概念意义不同:认沽是和认购对立的一个概念。在期权交易中会常使用。比如认沽权证,就是权证持有人在约定的日期按约定的价格出售对应的标的证券给权证创设方的一种权证。

3、风险价值不同:认沽本身是不含任何价值的,其价值在于在下跌的时候,至少可以按照认沽价格卖出股票,在空头市场是一个做空性质的避险工具。

当买入认购权证的时候,首先要看认沽价格,再看对应的股票价格以及行权期限,买认沽权证风险要远远大于买认购权证.

4、拥有权力等级不同:认沽价格,就是在认股权证到期(行权期)的时候,你有权力按照这个价格卖出对应的股票。

当持有的认购权证的行权价格比对应股票价格低的时候,要行权就需要高买股票按照更低的行权价格卖给公司,行权就意味着更大的损失。

5、对流通股股东的补偿不同:在正股股价下跌时,认沽权证的价格上涨,会对流通股股东的损失给予补偿,从而降低流通股股东的盈亏平衡点;

上证50ETF期权将推出 哪些股票值得关注?

周末最热门的话题莫过于上证50ETF期权推出的消息,各种分析满天飞。

其实,期权出炉的时间是2月9日,就是说目前还没得玩,另外它的门槛是50万元,对于小小散来说,可能也还够不上。

不过这并不妨碍市场的期待,对于股民来说,现阶段想知道的是,到底哪些股票会受它的影响?在其中又能寻找哪些投资机会?

在回答那么多问题前,还是先来看看什么是上证50ETF期权。

定义那么多,说说人话,举个栗子: 投资者老李买了一张行权价格为1.700元、合约单位为10000、12月24日到期的50ETF认购期权,这意味着老李在12月24日当日可以以每份1.700元的价格买入10000份50ETF。

知道期权原理之后,我们来看看,有哪些股票受到资金关注?

消息出来之后,有一个段子在网上流传:

炸弹中石油,大王农业银行,小王中行,平安/中石化/工行/建行四个二,拿到七张大牌相当于一成流动性控住五成权重,玩死多空头!HS300要失宠了!查一下sZ50各银行权重,银行研究员自此后要成头牌行业了!个股期权再出来就更牛了。玩死短线炒家!

段子说的就是上证50ETF的成份股,期权推出后,交易会活跃,成分股必须配置,才有筹码玩。

在这些成分股中,权重越大越受关注。财蜜周末浏览了不少报告, 其中,中国平安因为权重最大,得到不少推荐。

其中, 国泰君安认为,前期进行仿真交易的中国平安和上汽集团在ETF期权推出后,能够得到市场关注, 其推荐中国平安、上汽集团。

另外, 成分股中很多是银行股,其中民生,招商占比较大,而有些市盈率还比较低,也被某些资金看好。如工商银行,兴业银行等。

另外一个较为一致看好的版块是券商板块。

除经纪业务外,券商还可从事股票期权的做市商、自营业务,可以在衍生品基础上推出更多结构性产品,收入渠道得以拓宽,经营利润有望增厚。股票期权若推出无疑是利好券商股。

券商较为一致推荐是中信证券,其同时也是成分股。2007年中信证券仅靠创设招行和南航认沽权证就获利40多亿,这个辉煌历史的流传让不少人对其在期权市场上有期待。

此外,国泰君安认为经纪业务占比高、投资者风险偏好高的券商将受益于ETF期权产生的交易佣金收入。推荐方正证券、东吴证券。

此外,交易系统维护商和开发交易软件类个股, 属于跟着市场吃肉的板块,也被不少人看好。 相关个股如:恒生电子、大智慧 、金证股份、同花顺、东方财富等。

专业赌场:权证

猛增的市值

2006年6月1日,中国银行在香港上市。7月5日便在上海证券交易所挂牌,这在中国股市上是史无前例的。更让人诧异的是,自2006年靠前只新股中工国际6月19日上市,到8月5日,已有12只新股登陆A股市场,募集资金总额为415.21亿元。以上市首日收盘价计算,累计为A股市场增加总市值7,845.14亿元、可流通市值293.17亿元。

这意味着,不到两个月,超过400亿的IPO规模已接近2003年全年的水平。在2006年剩余的日子里,2006年IPO的规模肯定会远远高出中国股市历史上IPO募资额较多的年份2001年(563.83亿元)的水平。

新上市和即将上市的股票在轻易改变着中国股市的市值规模,在12只新股中,就有两只股票——中国银行与大秦铁路——位列内地市场总市值前五名。其中,中国银行在上市首日以6,739.34亿元的总市值颠覆了中国石化保持了五年的冠军地位(截至2006年8月8日,内地A股市场总市值前5位股票均在上交所,分别是中国银行8,224亿元、中国石化5,210亿元、招商银行913亿元、大秦铁路760亿元和宝钢705亿元。而在16年前,上海A股龙头电真空总市值只有8.6亿元且占了整个市场的60%,与之相比,变化确实是十分惊人的)。

但中国银行注定不会在靠前名的位置上待得太久,因为中国工商银行也在2006年10月27日同时发行H股和A股,总市值在2006年年底就超过2,500亿美元,成为市场的新霸主。

香港股市的被动

随着这些大企业在香港和上海两地同步上市,以及已在香港上市的国航和中移动等红筹股H股回归内地股市,再加上A股的新发、增发等,有人认为在不到一年内A股新增的股票市值有可能超过2.3万亿元,这就意味着市场规模将在原有的基础上翻番或再造一个A股市场。

但是,人们没有考虑到二级市场的上涨。上证指数从不到2,000点上涨至4,000点以上,截至2007年5月初,A股总市值已超过16万亿,而港股总市值只有15万亿不到。反讽的是,这样的速度和想象力来自于同一个源泉——香港股市。香港股市市值在2006年3月15日便达到了10万亿港元,稳居全球第七大市场和亚洲第二大市场的地位,而它的成长性大多由中国内地赴港上市的企业所贡献。

香港恒生指数一直拒绝H股进入成分股,只接受中国移动和中海油等红筹股,但随着中国银行、建设银行、中国石油、中国石化和交通银行等超大型H股的崛起,如果再不考虑H股的地位,恒生指数的代表性将每况愈下(事实上,从2003年以来,香港股市上升的真正动力确实来自于H股)。

为了不被“边缘化”,香港恒生指数服务公司2006年年初便在市场的压力下发表声明,表示将有条件地将H股纳入恒生指数成分股中。2006年9月11日,沿用了7年的恒生指数终于加入了首只国企股建设银行,在指数中的比重为2.16%,令恒指成分股由33只增至34只。

与被动的恒生指数服务公司相比,当地市场人士谈论更多的是恒生指数何时内地化。1997年10月股灾前,H股只占港股总市值的6%,但2006年8月已升至30%。2006年前7个月,内地企业成交金额占香港股市证券成交总额的57%,集资金额占市场总额的70%,仅内地中央企业便在香港集资67亿港元。

从近年香港认购人数较多的10只新股看,也可发现除了香港特区政府出台相关优惠(如减免印花税)措施鼓励认购的地铁公司及房地产投资信托基金领汇外,认购人数较多的新股几乎都是2000年以后上市的国企股(见表10)。

表10:香港历年认购人数较多的10只股票

疯狂的权证“赌博”

这当然引起了内地市场的焦虑。由于20世纪90年代内地股市发展神速,2000年香港人曾讨论过自己市场面临边缘化的可能性,但其后由于A股市场的泡沫化,反而被港股给边缘化了。为了奋起直追,A股市场的IPO大跃进也就在所难免。

由于有着深厚的群众投机(赌博)基础,自从2005年8月靠前只宝钢认购权证上市,在不到一年的时间内,内地的权证从无到有,竟然跃居全球第二大权证交易市场,反而超过了香港。2006年上半年,沪深权证市场成交金额达到9,389亿元(1,172亿美元),德国以1,549亿美元、香港以969亿美元分列全球靠前和第三。

2006年1月至6月,沪深证交所权证总成交额占市场总成交金额的19%,权证已成为内地证券市场仅次于股票的第二大交易品种。最不可思议的是,产生如此大的交易量的内地上市权证只有27只,权证数量在所有权证交易地区品种数排名倒数靠前,而德国有94,059只,香港有1,481只,韩国有831只。

在内地,权证绝大部分时间只是赌博工具而已。由于A股市场禁止T+0交易并有涨跌幅限制,权证市场为热爱投机与赌博的人打开了方便之门。在2006年5、6两个月,参与权证交易的账户中有47%进行了T+0交易,一周交易权证10次以上的账户占交易者的20%左右,这些人每周的交易金额也高达100万元以上。总体而言,“T+0”造就了权证八成的交易量。

据上海证券交易所有关部门披露,只有5%的股民参与了权证的交易(这里应该包括一些被动交易者,即因股改由上市公司作为补偿赠送给流通股东的权证)。在参与者中,有六成以上的交易量来自于约8,000户日均交易额50万元以上的大户。在2006年6月5日至6月30日的四周时间内,8,177名大户平均每周交易786万元,也就是说,他们平均每天要做157万元的交易量。通过T+0交易方式将资金放大,在极端的情况下,一个100万元规模的大户一天可以做出3,000万元的成交金额。

虽然没有确凿的证据表明权证受到了操纵,可是据我观察,内地权证的背后应该存在庄家操纵行为。我几乎每天都在研究万科认沽权证的即时动态走势,尤其是在2006年7月至8月,它已被发行者三令五申其内在价格为零,将在8月末变成废纸一张,可它仍走出几波很像样的反弹走势,价格上蹿下跳,如果没有蓄意控制、引诱其他人对赌,难以想象有如此“自然”的市场价格走势。

具体而言,存续期只有9个月的21.4亿份万科认沽权证上市当天*高价是1.04元,市值为22.26亿元,其后一路下跌至0.36元,又反弹到0.7元,然后绵绵阴跌。在万科认沽权证的最后四个交易日内,万科正股的股价稳居6元/股以上并不断上涨,而万科认沽权证的行权价是3.638元,也就是说6元多的万科正股跌到3.638元/股,万科认沽权证才具有价值。

由于每天实施10%的跌停板制度,万科正股在4天内无论如何也不可能跌到这个价位,但这并不妨碍万科认沽权证当天以0.035元/股开盘,最低为0.027元/股,结果竟以0.042元/股收盘,仍然上涨了20%。在最后的三天内,万科权证才出现暴跌,分别为-12.29%和-44.44%、-95%。

在2006年8月28日万科权证结束交易那天,其价格走势图像个垂死病人的心电图,走走停停,但不时爆发一些小反弹,尤其是在最后的十几分钟内,价格竟然仍在1厘和2厘之间跳动,而且成交量仍不小,这些人还在抓紧最后的时刻赌博。别小看这1厘到2厘,它意味着翻倍啊。

这时,任何一个正常人都不得不承认万科权证市场是专业赌场。

以上就是哪些股票有认沽权证?的详细内容,希望通过阅读小编的文章之后能够有所收获!