中证500如何看市盈率天弘中证500指数基金怎么看收益和?

中证500如何看市盈率天弘中证500指数基金怎么看收益和

我是【盈在投资】,一个专注分享投资观点与知识的自媒体,点击上方【关注】,你想看的这里都有。市盈率是公司市值/公司净利润所得的数值,如果用市场总体市值/市场总体利润可以得到整个市场的......接下来具体说说

上证50,沪深300,中证500估值高低分析

前言:这个分析,只是根据该板块在历史平均估值状态做出的分析,不代表投资的指引,仅作为参考分析使用。切勿以此作为投资依据,风险自担。

上证50,沪深300,中证500一直是长期定投投资者扎堆的板块,我们正在就来分析一下,到底他们目前估值如何,该继续定投还是暂停定投,或者是卖出。

一,宽指数上证50、沪深300和中证500,谁目前估值比较低?

上证50、沪深300从年初2月份开始回调,目前已经双双进入估值合理的区域。

如果从低估、合理、高估的角度分析,上证50和沪深300目前处于可以持有,不需要加仓的状态。可以看到沪深300在2月初平均市盈率达到17倍之后,掉头向下。

影响估值的两个因素:企业盈利情况和股价回调。

1,企业盈利好,PE降低,能够消化一部分股价带来的估值压力。 很明显今年半年报沪深300企业盈利表现不错,化解了一部分的估值压力。

2,股价回调,也有助于调整估值压力。 从2月份沪深300指数达到高位5930点之后,目前沪深300指数只有4977点,哪怕经历了一段时间的反弹,距离高点还是回调了16%。

盈利提升和股价下调的双重作用下,沪深300目前仅仅只是恢复到可以持有的阶段。估值还是高于历史平均64%的时点。

上证50和沪深300情况类似,我就不做赘述了,毕竟我自己也没投,没有发言权。

中证500估值情况:

今年以来中证500表现优于过去两年,这也引起大家对中证500的关注。实际上中证500在上一轮2015年大牛市是狠狠地风光过一次的。*高峰的时候估值高达80倍PE,跟现在的科创板类似。

目前中证500虽然经历了上半年的快速反弹,但估值水平还是偏低。这个估值偏低我认为主要是由于企业盈利状况改善带来的。毕竟在过去半年中证500股价整体上涨幅度并不小的情况下,其整体PE水平还在降低。 这里面有去年疫情因素低基数效应的影响。体量以中型上市公司为主的中证500指数,受到疫情影响程度是要超过以大型企业为主的沪深300的。

在2020年低基数效应的影响下,2021年中证500企业盈利状况改善幅度比股价涨幅更快,形成股价一边上涨,整体估值却还在向下的特殊现象。

二,宽指数基金投资注意事项:

1,如果你仓位很高了,目前上证50,沪深300可以不用加仓,持有即可,目前点位不算很便宜。哪怕他们已经回调了15%以上。

2,中证500,相对来说估值其实比上证50,沪深300要便宜一些。虽然涨幅巨大。

3,中证500,平均PE超过35倍的话,要开始注意风险,超过40倍,大家自己看着办。

4,沪深300,平均PE超过14倍,要开始注意风险,超过15倍以上,大家自己看着办。

5,估值是随着企业盈利状况,目前高估值的也许明年估值就合理了,毕竟企业盈利总是在不断提升。说句散户被套牢的老话就是:“用时间换空间”。

6,每个市场都会有疯狂的阶段,像2015年,中证500估值去到80倍市盈率,说实话,随之而来的就是一地鸡毛。好多年下来都化解不了这些大闸蟹。但是你很难说下一阶段市场会不会马上就进入疯狂阶段,踏空也很难受哦。

7,宽指数基金相对来说比较容易爬出泥潭。当然也有人买了巨亏的,但说实话不是这个指数不好,是你太贪心,在错误的时点买入。

三,目前我自己的操作

1,配了一个中证500,没有建底仓,日定投。

2,降低沪深300日定投金额。

如何更安全地抄底?能够聪明“避坑”的中证500价值了解一下

回想起来,我的指数基金启蒙之路始于2009年。

当时市场正逐渐从2008年熊市的底部走出来,但悲观情绪并没有完全逆转,2009年年初的时候,我采访了一位当时市场中非常知名的私募,也是A股早期的价值投资传播者之一,记忆非常深刻的是,他在采访的最后对我和同行的摄影同事说:

“对普通投资者来说,现在较好也最简单的投资就是买入指数型基金。三年之后,指数探4000点的概率肯定大于探1000点的概率。三年探4000点,相当于三年涨一倍多,年均收益率比巴菲特还要高。”

采访回来后,我默默买入指数基金,当时没啥钱,买得不多,指数三年后也没有探4000点,后来一度还跌到2000点以下,但却真的挣到了钱。

之后每每上证指数跌到3000点之下,我就会想起这位私募大佬的话,几轮牛熊过来,3000点以下买指数基金,运气都还不错。

慢慢地又开始在不同的指数之间做选择,从沪深300、深证100、创业板指到中证500,各种亏钱的经历又告诉我, 3000点买指数基金想要胜率更高,还得看估值,便宜才是硬道理!

那么,这波市场跌下来之后,哪些指数才是“真便宜”呢?为了防止抄底变成“被抄家”,有没有什么更安全的底部布局方式?

一起研究一下。

罕见的“捡便宜”机会:10倍PE买成长?

01

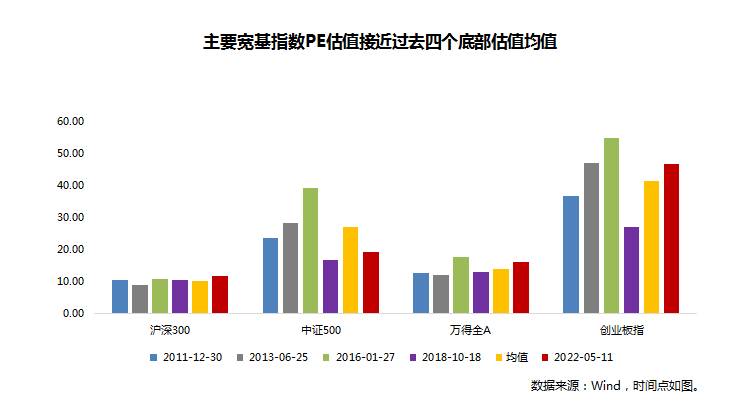

“黑天鹅”叠加“灰犀牛”,让今年的这波杀跌来得猝不及防,上证指数在4月底甚至一度击穿2900点, A股主要宽基指数的估值都已经接近过去四个底部的估值均值。

从上图我们可以发现, 估值杀得最狠的就是中证500 。

数据来源:Wind,截至20220511

Wind数据显示,截至5月11日, 中证500指数 的市盈率(TTM)为19.20倍,处于历史11.94%的分位点 ,从历史分位数的比较来看,中证500跟沪深300、创业板指相比,在这轮下跌中估值杀得更加彻底。

但中证500还不是最便宜的。

何贤发 是香港著名资产管理集团 锐联财智 的资深投资总监,作为全球智能贝塔与因子投资策略在亚洲的领先者,该公司已经开发过很多Smart Beta策略。

他在对A股这波下跌的研究中发现,基于中证500指数开发的 500价值稳健指数(931587.CSI) , 更是跌出了难得的安全边际。

4月22日,中证500指数的估值跌到了16.63倍的低位,而 500价值稳健指数当天的市盈率(TTM)只剩下10.52倍!

正好,最近也有留意到有只相关产品—— 华夏中证智选500价值稳健策略ETF(场内简称:500价值ETF,产品代码:159617) 正在发行,那么这个指数和相关的ETF到底值不值得投资?

“10倍PE对于小盘股是一个非常难得的估值区间,具有非常好的安全边际。 对投资者而言,在这样的估值水平下做投资,可谓进可攻,退可守。”何贤发在5月23日的一场直播中直言。

“捡便宜”的机会说来就来?

不着急,先来看看500价值稳健究竟是一只怎么样的指数?

熊市少亏10%,

500价值稳健到底聪明在哪?

02

500价值稳健指数 的全称是“ 中证智选500 价值 稳健 策略指数”(CSI Smart Selected 500 Value Stable Index),其实,从名字上我们就能很清楚地知道它的特点。

① 智选500 (SmartSelected 500)

很显然,这是一只以 中证500指数 为样本空间设计的 Smart Beta 指数。

在海外成熟市场中,SmartBeta已经是一种非常流行的策略。资料显示,从2000年到2018年,美国Smart Beta ETF的规模从12亿美元增长到7862亿美元,在所有指数ETF中的占比从1.9%提升到24.3%。

编制方法上,500价值指数主要采用 质量、价值、波动率 等因子进行选样和加权,筛选出100只成分股组成标的指数,与中证500指数相比,有 盈利含金量高、估值更合理、波动率更低 的特征。

② 价值 (Value)

500价值稳健指数究竟聪明在哪?最大的看点就在于 “价值因子” 的选取上。

靠前,估值的评估兼具历史和未来。 何贤发介绍,在考虑估值因素时,该指数在编制上除了参考传统的TTM估值方式以外,还加入了对未来的预判,也就是基于A股分析师一致预期的企业预期市盈率因素。

第二,国企民企中性原则。 为了避免“低估值”因子会过滤掉很多优秀的民企,该指数在编制中有一个国企民企中性原则,希望同时捕捉到国企和民企当中性价比较高的优质企业。

在这样的原则之下,对比中证500,500价值稳健拥有 更高的分红率 。数据显示, 截至2022年5月11日,500价值稳健指数股息率(近12个月)为 3.55% ,中证500指数股息率(近12个月)为 1.83% 。

同时, 指数估值也更加合理 ,500价值稳健指数最新估值 12.94倍 ,长期低于母指数中证500。

长期下来,500价值稳健跑出了明显的超额收益。 截至5月11日,该指数基日以来(2004/12/31) 累计收益率达到 16.5倍 ,年化收益率为 18.53% ,显著优于中证500指数 8% 的年化收益水平。

③ 稳健 (Stable)

相比中证500指数,500价值呈现出更加稳健的特征。

从指数的波动性来看,截至2022年5月11日,500价值稳健指数近三年、近十年、基日以来年化波动率分别为18.43%、23.95%和28.89%,同期中证500指数的年化波动率分别为19.26%、24.98%和30.09%, 500价值稳健指数的历史年化波动率更低 。

波动率更低意味着什么呢?

最大的好处就是抗跌!

比如,在年初到4月27日的这波杀跌中,中证500指数下跌了25%,同期500价值稳健指数的跌幅则为13%,也就是说, 在这轮回调当中,500价值稳健指数跑赢了将近12个点。

在熊市级别的下跌当中,少亏10%有什么了不起?

何贤发做了一个非常有意思的测算,结果很让人吃惊。

2005年以来,中证500指数经历了4轮牛熊,指数累计增长率为4.2倍。但是,如果有一种策略,可以让指数在过去4轮熊市当中,每一次都少亏10%,在复利的作用下,17年下来,累计回报率将会达到11.3倍!

4轮熊市,看起来是少亏40%,实际上算上复利效果,收益将增加7倍!

这还不算吓人。

何贤发还举了另一个数据。

如果使用另一种策略,熊市中亏损幅度一样,那么,在牛市中,这只聪明指数需要多涨多少,才能获得同样11.3倍的回报率?

答案是: 在4轮牛市中,每次都要多涨80%,才能达到熊市中少亏10%的效果!

在投资中,我们往往更关注涨幅和收益率,而忽略了回撤和波动性,事实上,从复利的角度来看, 在长周期的投资当中,每次回撤的时候少亏点,比上涨的时候多涨一点还要重要。

较强的抗跌属性,也正是500价值稳健指数最大的秘密武器。

说到这里,很多好学的童鞋不免会反问:这种抗跌性是如何实现的呢?

事实上,从500价值稳健指数过去一年的调仓中,我们就能发现它的秘密。

500价值稳健指数每个季度会进行一次调仓,过去一年,该指数一共进行了4次调仓,从调仓的结果来看,我们发现, 500价值稳健指数逐步增加了医药和地产两大行业的持仓,且较中证500指数出现明显超配!

目前,500稳健指数在 医药生物 行业上的持仓达到 18.8% ,较中证500指数 超配了9个百分点 ,而在一年前,该指数在医药生物行业上仅超配3个百分点;在 地产行业 的持仓上,则较中证500指数 超配了5个百分点 。

事实上,医药和地产都是过去一年调整幅度比较大的两个行业,伴随着行业估值水平的不断压缩,这些行业的公司逐渐进入了500价值稳健指数的选取范围之内,成为该指数不断增配的对象。

相反,对于过去一年涨幅较大的 煤炭、钢铁 等偏上游的周期性板块,该指数则从显著超配逐渐降低到与中证500相近的持仓权重上。

“调仓的背后,跟指数的设计是息息相关的。”何贤发指出, 500价值稳健指数的“聪明”之处就在于,它能够根据市场的变化,通过动态调整捕捉低估的市场机会,规避短期过热的炒作风险,从而实现持续打败中证500指数的效果。

作为底部布局工具的三个理由

03

跟踪500价值稳健指数的 500价值ETF(代码:159617) 即将于6月2日结束发行,该基金由华夏基金管理,公司旗下被动权益产品管理规模超3080亿元,是唯一一家权益ETF规模连续17年稳居行业靠前的基金公司。500价值ETF的基金经理 荣膺 ,也是我们介绍过的,业内最为资深的指数基金经理之一。

为什么在当前这只ETF尤其值得关注?

在《投资的原则》一书中,Strategic投资集团的创始人 希尔达·奥乔亚·布莱姆博格 总结了自己30年的投资经验教训,其中有一条就是: “普通人很难打败市场,但专家也许可以。”

她指出,被动管理市场资产的方式适合缺乏经验的普通投资者。在制定被动策略的时候,投资者应该关注估值,从而避免高位接盘。

从这个角度来看,相比沪深300、创业板指,中证500当前已经具备明显的估值优势,而“出于500,胜于500”的500价值稳健指数,估值优势则更加明显,最新估值12.94倍(PE-TTM,截至20220511), 12倍的估值买中小盘,在A股的历史上已经非常罕见。

估值性价比高,这是500价值稳健指数作为底部布局工具的理由之一。

理由二,“稳增长”行情下,价值风格往往表现更佳。

历史上A股一共出现了5次大的“稳增长”行情,其中一个普遍特征就是: 价值风格表现相对更佳。 正如我们上面提到的,500价值稳健指数,在策略上也更注重价值风格,质量因子的考量,也让其得以规避投资中的价值陷阱。

理由三,捕捉中小盘投资风口。

回顾A股的历史我们可以发现,在中小盘占优行情当中,市场主要呈现出三个特征:

① 宏观环境上,GDP增速处于阶段低点,国家有稳增长的需求;

② 产业轮动驱动大小盘风格切换;

③ 更大的业绩弹性和更优的业绩预期是中小盘占优的关键催化。

从去年2月份开始,中小盘占优的行情就已经启动,机构“抱团”、外资重仓等概念屡屡遭到市场抛弃,在经历了今年一波回调之后,这个逻辑并没有发生明显变化, 随着市场的反弹,中小盘投资风口仍在 。

结语:你不能预测,但你可以准备

04

霍华德·马克斯 在2001年11月的一篇备忘录中用了这样一个标题: “你不能预测,但你可以准备”。

这句话也很适用于当前的市场。没有人能够真正预测市场的底部在哪里,精准抄底也只是一种美好的愿望。

但是,在市场大幅杀跌之后,我们可以为未来的收益做好准备,比如挑选好底部布局的工具,做到进可攻、退可守。

投资有风险,入市需谨慎。

财商侠客行 仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

通过A股和港股市盈率,看我们所处的位置

我是【盈在投资】,一个专注分享投资观点与知识的自媒体,点击上方【关注】,你想看的这里都有。

市盈率是公司市值/公司净利润所得的数值,如果用市场总体市值/市场总体利润可以得到整个市场的市盈率,可以作为衡量市场整体估值情况的指标。

A股估值水平

看整体,现在全部A股的整体市盈率为14倍左右,2010年至今只有2013-2014年的大熊市和2018年熊市时候低于这个数字。

看细分指数,上证综指、上证50指数、沪深300指数市盈率在10-14之间,绝对数值较低。创业板指数市盈率50倍,虽然绝对数字较高但仍然低于其2010年至今运行区间的中位数。中证500指数市盈率不到18倍,几乎是2010年至今运行区间的最低位。

看细分行业,仅有汽车、食品饮料、休闲服务、电气等几个行业市盈率高于2010年至今运行区间的中位数;其他多数行业低于中位数,地产、银行、家电、制造业、传媒业更是大幅低于他们的中位数,估值处于低位。

港股估值水平

看整体,恒生指数市盈率过去十年的波动区间为8-17之间,现在恒生指数市盈率为10倍。期间恒生指数和恒生国内企业指数做过一次改*,纳入了美团、阿里、快手等估值稍高的互联网公司,不然现在的市盈率数值也会是在最低位。

看细分指数,香港股市各细分指数市盈率都低于其中位数,恒生国内企业指数现在市盈率与其中位数相同,主要是因为指数改*纳入回港上市的互联网公司带来的扰动。恒生科技指数市盈率36倍,与其他指数市盈率数值相比显得卓尔不群,主要是因为很多新型公司还未盈利导致的。

全球主要指数市盈率对比

全球股市,市盈率大幅高于其中位数的是美国股市,其中纳斯达克现在市盈率估值57倍,位于过去十几年波动区间的高点。国内股市和香港股市估值水平则是位于过去十几年波动区间的低位。美联储加息,位于估值区间高位的敏感性更大,所以纳斯达克调整的概率最大,我们不需要过度害怕。

你的每个【点赞】

以上就是中证500如何看市盈率天弘中证500指数基金怎么看收益和?的详细内容,希望通过阅读小编的文章之后能够有所收获!