中国中车股票发行价多少钱?

中国中车股票发行价多少钱

接下来具体说说

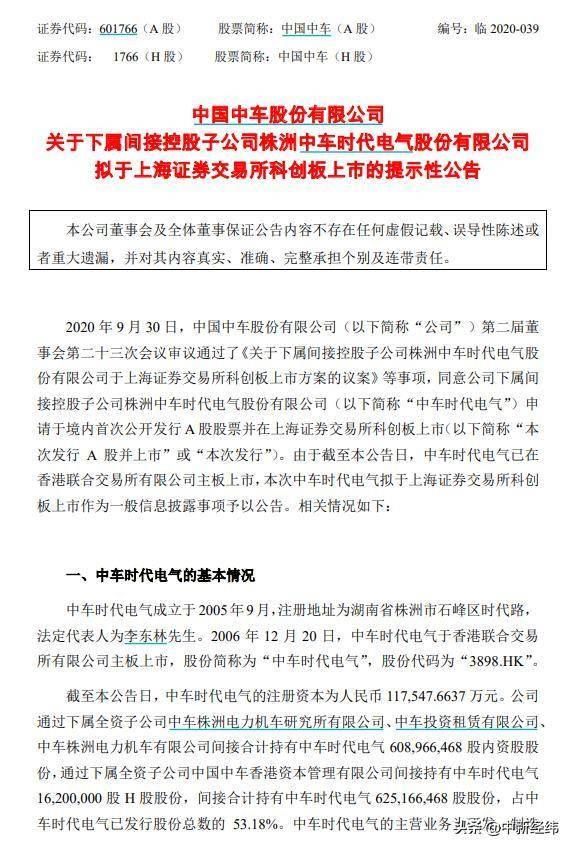

中国中车:子公司中车时代电气拟在科创板上市

中新经纬客户端9月30日电 30日,中国中车公告称,公司董事会已于2020年9月30日通过决议,同意下属间接控股子公司中车时代电气发行A股并于科创板上市。

来源:中国中车公告

据介绍,中车时代电气将在上交所批准及中国证监会注册后选择适当的时机进行发行。发行将采用网下配售和网上资金申购发行相结合的方式或者中国证监会、上交所认可的其他发行方式。

中车时代电气本次拟发行股数为不超过240760275股A股,即不超过本次发行完成后中车时代电气总股本的17%(行使超额配售选择权之前)。如中车时代电气在本次发行前发生送股、资本公积转增股本等除权事项,则中车时代电气本次发行项下的A股数量将做相应调整。本次发行股票的承销方式为余额包销。

中车时代电气本次发行全部为新股,不存在中车时代电气股东公开发售股票的情形。中车时代电气与主承销商可协商采用超额配售选择权,采用超额配售选择权发行A股股票数量不超过中车时代电气本次发行A股股票数量的15%。

最终发行的数量将由中车时代电气股东大会授权中车时代电气董事会根据实际情况与主承销商协商确定,并以中国证监会等监管机关的核准及同意注册的决定为准。同时,本次发行规模需遵守香港上市规则的相关要求。

公告称,中车时代电气通过向经中国证券业协会注册的证券公司、基金管理公司、信托公司、财务公司、保险公司、合格境外投资者和私募基金管理人等专业机构投资者询价的方式确定A股股票发行价格。中车时代电气和主承销商可以通过初步询价确定发行价格,或届时通过中国证监会、上交所认可的其他方式确定发行价格。

根据国有资产监督管理的有关要求,中车时代电气本次发行价格原则上不低于在确定该发行价日期时中车时代电气最近可用的每股净资产。同时,本次发行A股价格需遵守香港上市规则的相关要求。

此外,中车时代电气本次发行A股并上市实施战略配售,战略投资者获得配售的A股股票总量不超过本次发行A股股票数量(不含采用超额配售选择权发行的A股股票数量)的30%,战略配售的对象包括但不限于依法设立并符合特定投资目的的证券投资基金、中车时代电气的保荐机构依法设立的相关子公司或者实际控制该保荐机构的证券公司依法设立的其他相关子公司、中车时代电气的高级管理人员与核心员工依法设立的专项资产管理计划。

根据中车时代电气的实际情况,本次发行的募集资金扣除发行费用后,将用于轨道交通牵引网络技术及系统研发应用项目、轨道交通智慧路局和智慧城轨关键技术及系统研发应用项目、新产业先进技术研发应用项目、新型轨道工程机械研发及制造平台建设项目、创新实验平台建设工程项目和补充流动资金(“募集资金投资项目”)。中车时代电气可根据本次发行方案的实施情况、市场条件、政策调整及监管机构的意见,对募集资金投资项目进行调整。

如果本次发行实际募集资金不足,中车时代电气将通过自筹资金解决上述项目资金缺口。如果本次发行实际募集资金超过上述投资项目总额,中车时代电气将按照有关规定履行必要的程序后将多余资金用于中车时代电气主营业务。

本次发行募集资金到位前,中车时代电气可以根据项目的实际进度以自有资金和银行借款等方式支持上述项目的实施。募集资金到位后,将以募集资金置换预先已投入的资金。

中国中车表示,上述中车时代电气发行A股方案为初步方案,尚须提请中车时代电气股东大会及中车时代电气类别股东大会审议批准,经上交所审核,并报中国证监会履行发行注册程序。为推动中车时代电气本次发行相关工作的进行,董事会同意授权本公司董事长及总裁全权办理与中车时代电气本次发行有关事宜。

公告显示,中车时代电气全称司株洲中车时代电气股份有限公司,成立于2005年9月,注册地址为湖南省株洲市石峰区时代路,法定代表人为李东林。2006年12月20日,中车时代电气于香港联合交易所有限公司主板上市,股份简称为“中车时代电气”,股份代码为“3898.HK”。

截至本公告日,中车时代电气的注册资本为人民币117547.6637万元。中国中车通过下属全资子公司中车株洲电力机车研究所有限公司、中车投资租赁有限公司、中车株洲电力机车有限公司间接合计持有中车时代电气608966468股内资股股份,通过下属全资子公司中国中车香港资本管理有限公司间接持有中车时代电气16200000股H股股份,间接合计持有中车时代电气625166468股股份,占中车时代电气已发行股份总数的53.18%。

中车时代电气的主营业务为研发、制造及销售轨道交通装备产品,产品主要包括以轨道交通车辆牵引变流系统为主的车载电气系统及地面电气装置、通信信号系统、功率半导体器件、轨道工程机械车辆等。同时,中车时代电气还积极布局了轨道交通以外的产业,在工业传动、新能源汽车电驱系统、海工装备等领域开展业务。

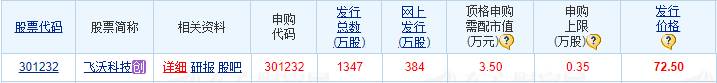

新股飞沃科技发行申购,发行价72.50元,股民中签会破发吗?

6月6日,新股打新市场迎来飞沃科技(301232)在创业板的发行申购。它在网上发行384万股,顶格申购需配深市股票市值3.50万元。

飞沃科技的发行价比较高,为72.50元,大幅高于股民普遍认为的30元打新安全线。同时,它的发行市盈率为46.43倍,也高于行业市盈率的31.22倍。

对于这样一只发行价较高的新股,股民可能一下子就陷入纠结当中。不打吧,又怕错失了一只新股大肉签,毕竟高价新股只要稍微有些涨幅的话,它有可能带来丰厚的打新收益;打了吧,又怕新股时不时地破发落在自己的身上,同样也是因为发行价高从而导致破发“倒贴钱”的程度会有些大。实在是难办!

飞沃科技的主营业务是风电行业紧固系统部件及部分其他行业紧固件的研发、生产与销售。主要产品和服务为预埋螺套、整机螺栓、锚栓组件。

在基本面上,飞沃科技今年一季度实现营业总收入2.78亿元,同比增长3.15%;归母净利润为2073.70万元,同比下滑14.12%。

最近三年,公司的营收分别为11.96亿、11.3亿,13.4亿,上年的营收同比增长18.66%;对应的归母净利润分别是1.60亿、7820万、8986万,2022年的归母净利润同比增长19.37%。公司预计2023上半年营收同比增长13.38%至25.78% ,归母净利润同比增长10.09%至35.11% ,扣非净利润同比增长20.91%至49.03%。

按照发行计划,飞沃科技原募集资金5.57亿元,拟用于风电高强度紧固件生产线建设项目、非风电高强度紧固件生产线建设项目等。

但在机构询价结束后,飞沃科技的发行总数为1347万股,对应72.50元的发行价,它募集的资金总额为9.76亿元,超募了4.19亿元,“涨幅”75.29%。它的保荐人是民生证券,联席主承销商为申万宏源证券。

据招股意向书中披露,飞沃科技已与中车株洲、明阳智能、时代新材、远景能源、中材科技、三一重能等建立了稳定的合作关系,已通过金风科技的供应商准入并开始逐步试产供货。

发行成功后,飞沃科技的股票总市值为38.92亿元,对应最新一季度的业绩数据,它的动态市盈率为46.92倍。对比相似业务已上市公司的估值,金雷股份的动态市盈率为25.46倍,日月股份为40.42倍。

如果看发行价格和估值的话,一些谨慎型股民可能会避免打新它。不过,它在风险程度偏好较高的创业板发行,势必会有不少股民会参与博弈一把,毕竟现在的次新股行情总体不差,行情有望向新股方面推展。

其实,现在的新股打新有点鸡肋的感觉,因为发行时遇上了好公司,但基本上都在询价阶段被机构热捧了一遍,然后才轮到二级市场的股民申购,此时就已经无形中吞噬了中签股民的打新收益空间了。这个时候,就看股民的运气好坏了,运气好的话,打新能中签还能获得正收益;运气一般的话,打新不中签;运气差的话,打新中签了但尝到了破发的苦!

以上就是中国中车股票发行价多少钱?的详细内容,希望通过阅读小编的文章之后能够有所收获!