快手股票什么时候上市的价格多少?

快手股票什么时候上市的价格多少

接下来具体说说

快手股价暴跌86%,市值缩水1.5万亿!风投上演胜利大逃亡?

快手首季扭亏为盈掩饰不住其模糊又脆弱的基本面:管理层动荡不定,核心人员大洗牌;早期风投在股价低迷之时疯狂减持出逃,明显看淡公司未来前景;而快手股价上市以来暴跌了86%,市值缩水1.5万亿,其中的资本运作套路让人震惊。

对程一笑来说,快手要长久生存,首先要成为一家负责任的公司,而不是沦为和资本联合收割投资人的工具。在解放一路套牢的投资者之前,快手的任何所谓“重大突破”都是一个笑话。

5月22日,快手发布了202靠前季度的业绩报告。财报显示,靠前季度公司总营收252.2亿元,同比增长19.7%;净亏损8.76亿元,同比去年(亏损62.54亿)大幅减亏。快手称,公司经调整后的净利润为4200万元,实现上市后首次集团层面整体盈利。

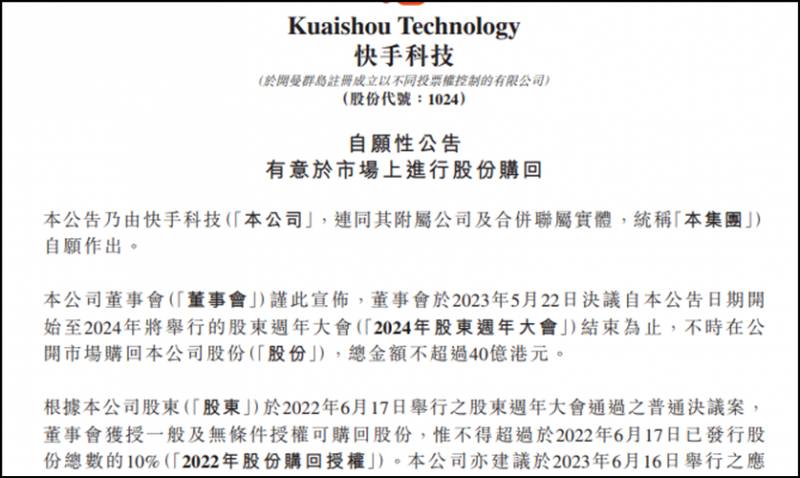

公布业绩的同一天,快手宣布以不超过40亿港元回购股份。但是,对于快手创始人兼首席执行官程一笑宣布的 “盈利能力重大突破”、巨额回购等利好消息,市场并不买账。22日,快手股价上涨6.8%,23日便冲高回落,资金买入意愿不足。显然,程一笑单奏的欢快业绩乐章,有曲高和寡之味。

风投上演胜利大逃亡

为何二级市场对快手冷淡如斯?

这个话题很长,但凡果皆有因,快手如今面对的冷遇与对投资人的无情收割不无关系。

2021年2月5日,快手全球发售约3.65亿股,发售价为每股115港元,所得款项净额约412.76亿港元。上市后,快手股价于2月16日达到高点417.8港元,市值达到1.74万亿港元。随后便开始了连绵不绝的下跌,将上市前的基石投资者、上市后满怀憧憬买入的二级市场投资人悉数套牢。 目前,快手市值2408亿港元,和高峰期相比下跌86%,蒸发了1.5万亿港元, 将无数投资人埋葬在一路下跌的K线中。

而在快手股价下跌过程中,获利丰厚的风投资本疯狂减持出逃,兑现几倍到几十倍的收益,这是快手股价不断新低的根本原因。

成立于2011年的快手,融资11轮金额300多亿,辗转11年都未实现盈利,利用会计手法得出一个勉强盈利的数字,在程一笑看来,这是他接任CEO后的重大成就;但是,在投资人来看,这只是自说自话,掩耳盗铃。2021年8月,在快手股票禁售期结束后,曾经陪伴快手一路成长的诸多风投资本纷纷减持逃离,这直接映射了他们对快手未来的信心。

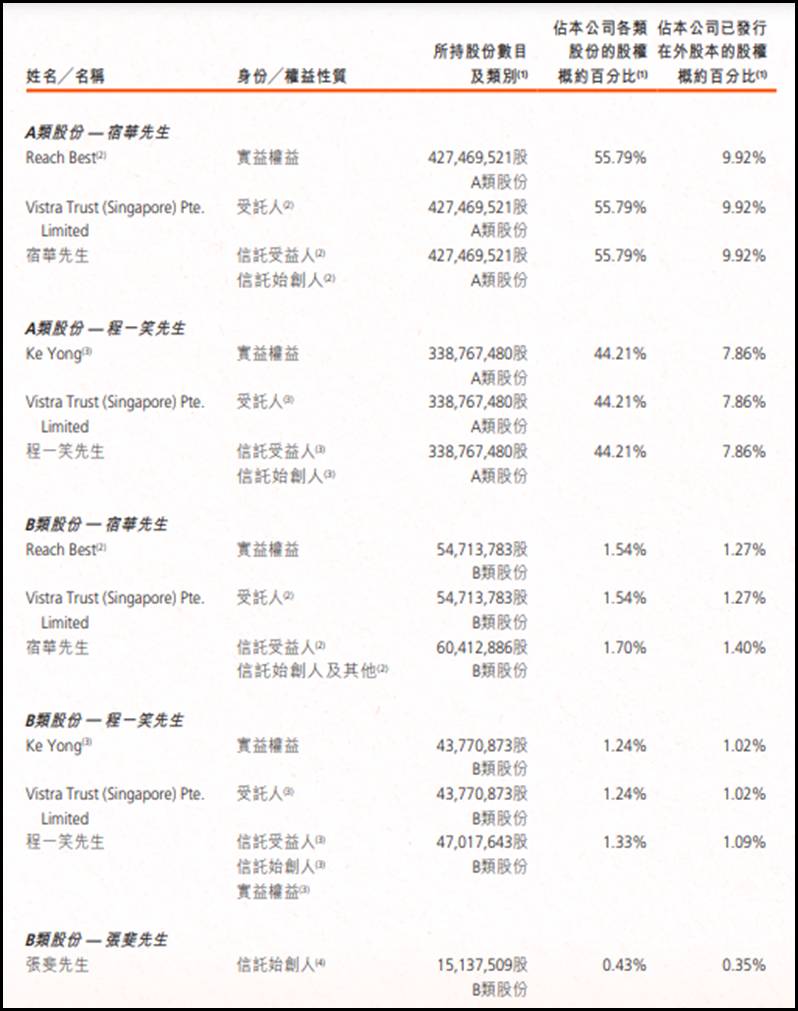

截至2022年12月31日,快手总股本为43.1亿,包括7.66亿股A类股份和35.44亿股B类股份。其中,公司创始人兼董事长宿华通过Reach Best拥有和控制4.27亿股A类股份以及5471万股B类股份,占公司总股本的11.19%;宿华拥有公司38.06%投票权。另一名创始人兼CEO程一笑通过Ke Yong拥有3.39亿股A类股份及4377万股B类股份,占公司股本总额8.83%,程一笑拥有公司30.56%的投票权。

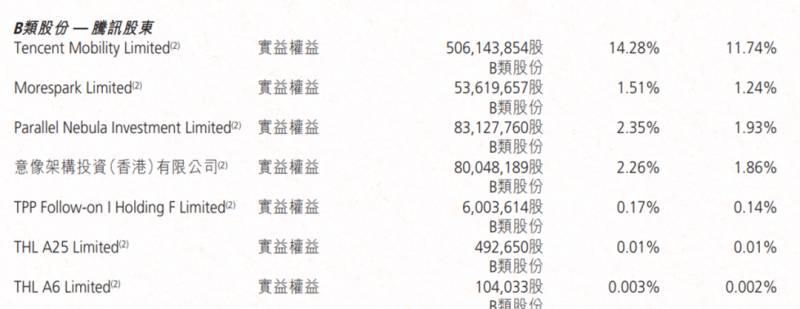

除了两位创始人外,快手的主要股东中,还包括历轮融资的机构方,包括腾讯投资、5Y Capital(五源资本)、DST、百度投资、淡马锡、博裕资本、红杉资本中国、DCM中国等。

快手2021年2月上市,当年8月限售期结束,从快手披露看,腾讯作为最大股东也是快手的战略投资者,截至2022年末,腾讯尚未对快手减持。

腾讯通过Tencent Mobility持有14.28%的B类股,占总股本的11.74%;通过Morespark Limited持有1.51%的B类股,占总股本的1.24%;通过Parallel Nebula Investment Limited持有2.35%的B类股,占总股本的1.93%;腾讯通过意像架构投资(香港)有限公司持股为2.26%,占总股本的1.86%;通过TPP Follow-on I Holding F Limited持有0.17%的B类股,占总股本的0.14%。腾讯一共持有快手约17.2%的股权。

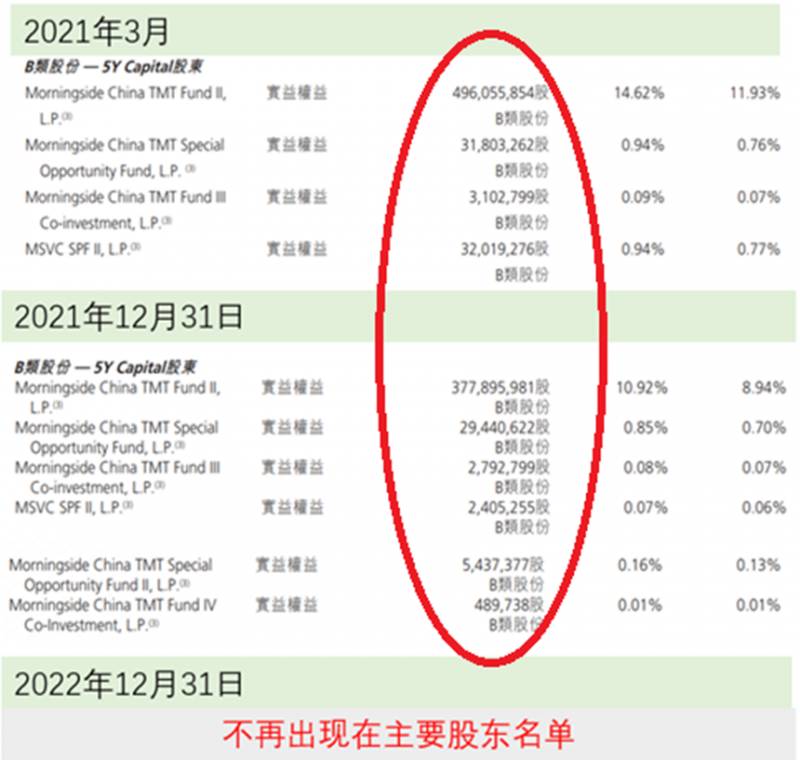

不过,快手最早的投资方,5Y Capital(五源资本)截至2022年末已经大规模清仓式减持,退出了主要股东名单。

截至2021年3月,5Y Capital通过多个基金持有快手约5.62亿股,占总股本比例14.16%;截至2021年末,5Y Capital持有快手股份减少至4.18亿股,持股比例减少至9.91%。这意味着,在2021年8月至12月,5Y Capital减持了约1.4亿股快手股份,期间快手股价在70-110港元之间,按平均价格90元计算, 5Y Capital套现126亿港元。

2022年,快手股价从90元一路跌到了32港元,5Y Capital继续清仓减持。截至2022年末,5Y Capital已经不再出现在快手的主要股东名单上,不过,五源资本合伙人张斐仍然持有快手1514万股,占快手股份比例0.35%。

按60元的平均价计算, 5Y Capital 2022年套现约240亿港元。

和5Y Capital相比,另一家机构DCM动作就慢了很多。截至2021年3月末,DCM共持有快手约3.15亿股,占总股份比例7.5%。

截至2021年末,DCM减持了约320万股快手,仍然持有绝大部分股票 。截至2022年末, DCM继续少量减持6700万股快手 ,仍然剩余2.43亿股,持股比例5.66%。

按市场平均价70港元计算, DCM套现约50亿港元。

截至2021年3月,DST共持有快手约2.17亿股,持股比例约5.23%。DST的减持动作非常迅速,截至2021年末,它已经不再快手的主要股东名单上。 如果清仓完毕的话,按2021年三四季度平均股价计算,DST大约套现180亿港元。

快手A轮融资对价为每股0.0037美元,折合人民币约0.02元;B轮融资每股0.0421美元,折合人民币约0.26元;C轮融资每股0.39-0.47美元,折合人民币约2.5元-3元;D轮融资每股0.69-0.86美元,折合人民币约4.8元-5.9元;E轮融资每股5-5.25美元,折合人民币约34.5元-36.2元;F轮融资每股5.74-6.84美元,折合人民币约39.6元-47元.

由此可见,快手E轮之前的风投资本成本极低,2021年8月,解禁期结束后,快手股价约80港元(折合人民币72元);2022年4月,快手股价达到阶段低点51港元(折合人民币46元);随后快手股价反弹至90港元,然后再度下跌,2022年10月末,快手股价跌至历史最低点31.75港元(约合人民币29元)。以这两次股价暴跌看,快手E轮以后的投资方如果没有出逃的话,全部被套牢。

从各家风投入股成本看,5Y capital从A轮融资开始参与,后续包括B轮、B-1轮、C轮都有跟投,其投资成本是最低的,获利也较多,累计套现360亿港元。

DCM从B轮开始参与,后面又跟投了D-1轮和E轮,其成本比较高,减持数量也不多,按目前快手价格看,DCM获利不多。

腾讯也是从B轮开始参与,后面参加了D轮、D-1轮和E轮;不过,腾讯是战略投资,目前应该不会减持。

DST只参加了C轮和E轮,获利较为可观,所以解禁后就匆忙出逃。

不仅风投机构,快手的创始人也在快速套现。2023年1月18日,快手发布公告称, 公司创始人宿华控制的Reach Best通过场外大宗交易方式向一名买方出售5471万股B类股份,对价为每股69.0563港元 ,所得款项将投向慈善公益捐赠、前沿科技探索以及基础设施投资等领域。 宿华通过此次抛售共套现37.8亿港元。

截至目前,快手的风投尚未减持完毕,隐退的股东宿华也仅仅小试牛刀,大规模减持套现还在后面,尤其是宿华持有数百亿市值的股票,其原始成本近乎零,大规模减持的话,将对快手的股价带来更大的打压。快手刚宣布的40亿回购即使全部实施,在天量的减持面前,正面影响也非常有限。

基石投资人暴亏出局

有人笑就有人哭,不是所有机构都能像5Y Capital一样带着数百亿胜利大撤退,当初参与快手上市的基石投资人同样也被收割。

快手上市时,市场为之狂热,在香港最终公开发售的股份仅有2191.32万股,相当于全球发售股份总数的6%,远远低于常见的10%的基本比例。

为何会这样?众所周知,公开发售面向的广大散户,既然有利可图,则发售分配必然不会倾向于散户。这就造成一个畸形局面, 快手公开发售阶段获得1201倍认购,共收到142.3万份有效申购申请,不过,141.3万个账户只获配1手,也就是100股,另外9*6个账户获配300股-1400股。

快手国际发售部分主要被大机构和高净值客户瓜分。国际发售的发售股份最终数目为3.43亿股B类股份,相当于全球发售初步可供认购发售股份总数约94.0%,是公开发售份额的15.7倍。

这导致快手全球发售变成了一场资本集中瓜分、支配股份,共同到二级市场收割散户的围猎游戏。在快手全球发售中, 富达国际、贝莱德、阿布扎比投资局、淡马锡在内的十大基石投资者合计认购了1.65亿股,占全球发售股份总数的45.23%, 快手IPO后股份总数的4.02%。快手披露数据显示,国际发售股权高度集中,前25大承配人占发售股份总数的61%(超额配股权被全部行使)。

也就是说,快手股份在上市前和上市发售过程中几乎悉数流入风投和大机构手中,股权高度集中。只是,这些机构没料到,原本计划围猎散户的游戏最终反噬了自己。

2021年8月6日,快手股价下跌到89港元,按照快手115港元的认购价计算,富达国际、贝莱德、阿布扎比投资局、淡马锡等投资者浮亏22.6%,总计亏损43亿港元。那些获配100股的二级市场散户,由于没有限售约束,幸运地躲过了资本的镰刀。

高层大洗牌

2021年8月以来,快手不仅在资本市场遭受上千亿解禁股票的出逃冲击,在内部也面临双头管理带来的混乱无序、低效。自2021年8月至2023年一季度,内外交困之下,快手核心管理层进行了一**洗牌,标志性的事件是快手创始人宿华为代表的一派要么辞职,要么退居幕后,由程一笑为代表的管理层开始走向前台,接管公司经营大权。

2021年10月29日,快手发布公告称,快手董事长兼 CEO 宿华辞去 CEO 一职,宿华继续担任董事长,未来负责制定本集团的长期战略及探索新方向,快手联合创始人兼首席产品官程一笑被委任为首席执行官,负责快手日常营运及业务发展。

宿华在快手的主导权被剥夺早有预兆。 在宿华卸任CEO两个月前,即2021年9月28日,宿华的嫡系、快手高级副总裁、原主站运营负责人严强宣布离职。 严强在全员邮件中表示,因为个人及家庭原因,将在10月24日加入快手5周年之际告别公司去“拥抱另一种生活”。

严强是宿华的昔日门徒和得意门生。36氪一篇报道称,早在加入快手前,宿华与张栋联合创办了万博科思,严强是宿华亲自面试并引入的实习生。后来万博科思被阿里巴巴全资收购,严强和张栋因此于2013年加入阿里,宿华则选择加入快手继续创业。2016年,严强加入快手,逐步获得提拔,并于2020年12月成为快手经营管理委员会成员之一。

该报道称,严强主管的经营业务业绩不佳,是他不得不离去的主要原因。而决定决定严强去留的,则是程一笑。

有媒体曾报道称,不少快手员工表示对严强出走并不意外,并称这是“程一笑的胜利”。

一个有趣的细节是,宿华今年1月大幅减持股份套现,似乎在着手安排自己退出。此外,2022年快手财报显示,宿华薪酬为520万元,其中工资及薪金431万元,花红75万元。不过, 宿华表示放弃2022年的大部分花红,并同意放弃2023年的花红。

程一笑2022年的薪酬为4822万元,包括411万元的工资,412万元的花红以及3984万元的激励股份,其薪酬总额为宿华的9倍。

2021年,宿华和程一笑的薪酬分别为605万元和585万元,基本持平;2020年,宿华和程一笑的薪酬分别为593万元和589万元,同样区别不大。

宿华隐退后,快手核心管理层被进一步洗牌。

2022年1月17日,快手宣布金秉为首席财务官(CFO),向CEO程一笑汇报。原CFO钟奕祺宣布退休,即日起出任公司高级顾问,为期两年。

一年以后的2023年1月17日,快手宣布,CTO陈定佳辞任快手首席技术官,转任公司终身荣誉顾问。 快手高级副总裁于越和于冰将分担陈定佳的相关管理职责,并向CEO程一笑汇报。

值得注意的是,陈定佳1982年出生,今年41岁,拥有清华大学软件学院计算机软件学士学位,和快手联合创始人宿华是同级校友。2005年,陈定佳进入腾讯工作。2015年,在腾讯工作10年之后,陈定佳加入快手,接手了宿华大部分技术工作,并一直担任首席技术官的职位。

据雷锋网报道,陈定佳是宿华一手提拔的人,又是做算法出身,二人不仅是清华同级校友,而且还是小学同学。

但是,作为宿华技术路线的坚定执行人,陈定佳的离开是迟早的事,并不让人意外。

雷锋网在该文中称,“陈定佳离职,更像是程一笑对宿华残余“势力”的一次清理。“

快手提速,上市后首次全面盈利

来源:视觉中国

文丨何夏

上市两年后,快手整体盈利了。

5月22日,快手发布2023年靠前季度业绩, 收入同比增长19.7%至252.2亿元,超越市场预期 。公司首次实现集团层面整体盈利,净利润(经调整)达4200万元。

快手创始人兼首席执行官程一笑表示:“一季度业绩强劲,集团层面净利润(调整后)首次转正,在盈利能力上取得重大突破。这主要得益于用户指标创新高、收入增长和运营效率提升。”

值得注意的是,22日晚间,快手还宣布启动了总金额不超过40亿港币的回购计划。

公开资料显示,这是快手上市后首次宣布回购,这一举措也被视为管理层对公司中长期发展信心的一次释放。

在商业生态建设上, 快手三大业务均实现高速增长,跑赢行业预期 。

快手靠前大收入源为线上营销服务业务,一季度收入为131亿元,同比增长15.1%;直播业务收入为93亿元,同比增加18.8%;来自电商等业务的其他服务收入,在三大业务中增速*高,同比增长51.3%至28亿元。

用户规模创新高

收入增长,缘于用户规模扩大、用户之间的连接更紧密。

今年一季度,快手平台的平均日活跃用户和平均月活跃用户均创新高,分别达到3.743亿和6.544亿,同比增长8.3%和9.4%。

再看另一个指标——互关用户对数:A关注B,B也关注A,这代表一对“互关”。

截至2023年靠前季度末,快手有296亿对“互关”,同比增长57.6%。2年前,快手的互关对数是90亿对。

这代表社交关系链的规模、密度和深度, 在不断扩张,人与人之间的连接也越来越紧密 。

“快手是内容平台,本质是人跟内容先连接,带动人跟人的连接,进而带动了人跟服务、人跟商品的连接。”

在5月19日举办的《快手商业价值研究》读书分享会上,对外经济贸易大学国际商学院教授邢小强指出。

“基于去中心化的流量分发机制,快手整个网络结构呈现出一种小社群相连接生态,解决了商业交易中的信任成本。”邢小强说。

从这个角度看,当快手用户规模不断增长,小社群间的连接更紧密时,平台商业化价值稳步提升。

广告营收猛增

线上营销服务(广告)业务的增长,超出预期。

一季度,相当数量的广告主,对今年消费形势持谨慎乐观态度,但快手广告仍实现同比15.1%的增速,营收达到131亿元,占总收入的比例为51.8%。

值得注意的是, 受平台GMV增长推动,内循环广告服务增长势头强劲 。

所谓内循环广告,在《快手商业价值研究》读书分享会上,快手电商有关人士解释道,“快手体量足够大,它包含从上游、中游到下游全链路生态,完全可以支撑广告主在平台里投品宣广告、投种草的内容,同时支持用户在平台里完成交易。”

快手推出多项举措,吸引商家开店,打造交易闭环。

今年2月, 快手率先在短视频直播行业提出“全店ROI”这一新型经营理念 ,鼓励商业客户在快手生态里深度经营。

区别于传统电商的做法,快手全店ROI以客户的整体生意增长为目标,依托于客户在快手沉淀的内容、粉丝和人群资产,通过算法和模型对快手全域流量进行组合投放,进而保障客户在快手整体经营ROI目标的达成,并且追求综合收益最大化,实现从品宣到效果再到销售的全链路**。

这一理念在今年情人节、三八节等电商营销节点,被更多客户认可,推动快手广告业务增长。

2月14日当天,花西子、半亩花田、膜法世家、溪木源和欧诗漫等五个品牌,以全店ROI的逻辑进行了投放,最终整体GMV比去年同期增加63%,平均全店ROI提升33%,其中欧诗漫GMV增长164%,溪木源全店ROI提升97%。

针对品牌多元的营销场景诉求,快手提供定制化、差异化的营销解决方案。数据显示,一季度,快手品牌广告收入同比增长超20%。

未来,快手将持续提效和扩容商业化流量,释放更多增量。

一季度, 快手搜索的月均用户超过4.2亿 ,平台上的单日搜索次数峰值突破6.5亿次。

由搜索带来的GMV,同比增长翻倍,搜索广告收入同比增长超50%。

这意味着,快手广告业务的向上空间广阔。

万亿GMV规模

程一笑亲自带队负责的电商业务,已成为公司新增长引擎。

一个亮眼数据,是快手一季度电商交易总额(GMV)为2248亿元,同比增长28.4%。

公司于2018年试水电商,去年GMV突破9000亿元,在这股强劲增长势头下,今年将正式破万亿。

接近快手电商的人士评论认为,“快手用户(群体)更泛一些,很多品牌来快手寻找增量。”

一季度,快手月均入驻品牌数量同比提升约30%, 品牌自播GMV同比提升约70% 。

快手不只做直播带货,也做货架电商。

“(用户)在短视频或者直播间里买东西,变成常态化购物(途径),这时候货架场变得非常重要,是对内容场、直播场很好的补充。”

接近快手电商的有关人士评价称,好的电商内容,不是单纯地消耗流量,而是会给平台带来流量增量。

“货架场”集合了货架推荐、商城、搜索、店铺的不同场景, 其价值在于不需要等开播就能随时买到常挂商品 。

对商家来说,泛货架是承接确定性消费的很好机会。

这是电商业务的增长新路径,快手增加入口,提升这种“确定性”消费频次。

一季度,快手开放测试了买家首页的“新商城”服务。二季度会逐步放量推广,利用更大的GMV体量和势能丰富供给,做好商城准入并提升效率,也有计划进行商城服务的一级入口测试。

目前,快手泛货架GMV占比超10%,其中“猜你喜欢”及搜索GMV一季度均实现翻倍增长,月活跃买家中搜索的渗透率高达69%,凸显出快手用户愈发成熟的购物心智。

今年快手泛货架GMV的增速会加快,潜力将逐渐爆发。

以上就是快手股票什么时候上市的价格多少?的详细内容,希望通过阅读小编的文章之后能够有所收获!