电信申购中签率

电信申购中签率

点击关注,持续获取独家内容编辑 | 林伟萍8月9日,千亿巨无霸中国电信A股线上“打新”正式开启。若超额配售选择权全额行使,预计其募资总额可达541.59亿元,将成为A股历史上第五大......接下来具体说说

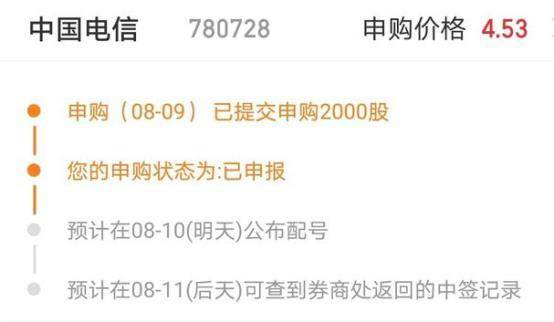

中国电信公布中签率,顶额申购*高可以中30个号一8.10

今日白酒、军工、食品饮料等传统行业白马股延续反弹,而前期涨幅过大、预期过高、交易过度拥挤的赛道股,如锂电、芯片、CRO医疗等高位高景气赛道股回调。整体看市场跷跷板效应显现,高低切换明显。

今日 中国电信中签率出炉,1签中签率0.96%,低于预期,顶额申购可有3118个号,中签率2993%.

整体看,8月份A股市场处于震荡颠簸期,以热点轮动为主基调,建议低吸为主,追涨还是需要谨慎。

一. 今日市场主流热点题材和连板强势股

目前*高空间板:兆新股份(5板) ,连板股有15只,题材短期情绪有所回暖,两市成交13400亿元,与上一交易日相比交易量放量1000亿元。个股涨幅超9%个股105家,跌幅超过9%的9家,个股数量涨多跌少,上涨个股3043个,下跌个股1273个。 今日上涨热点主要集中在白酒、军工、输配电气等题材,下跌板块主要集中盐湖提锂、CRO、电池、鸿蒙、稀缺资源等板块。连续涨停个股主要集中在军工、食品饮料等题材,空间目前在5板,短线以低吸为主,不宜盲目追涨。

1、摘帽光伏:兆新股份(5板)

2、军工:华菱线缆(4板)、四方股份(2板)、中光学(2板)

3、电池:鞍重股份(3板)、百川股份(2板)

4、食品饮料:皇台酒业(2板)、盐津铺子(2板)

5、次新股:味知香(2板)、永和股份(2板)

6、重组:华联综超(2板)、同大股份(2板)

7、化工:美达股份(2板)、吉林化纤(2板)

8、油气:道森股份(2板)

中签了,终于中了

说起来惭愧。自加入大A之后,资金严重缩水。做梦都期盼中签,在生活中很自信的我,这两年因为炒股我都开始怀疑我的智商了,所以做梦都希望通过中签来抵冲一下亏损。

中国电信中签率出炉,将与联通、移动上演A股“三国杀”

点击关注,持续获取*家内容

编辑 | 林伟萍

8月9日,千亿巨无霸中国电信A股线上“打新”正式开启。若超额配售选择权全额行使,预计其募资总额可达541.59亿元,将成为A股历史上第五大IPO。同时,中国电信也是今年以来网上申购数量上限*高的新股,有望成为今年最容易中签的新股。

今日晚间,中国电信对外公告,本次申购发行中签率为0.956%,回拨后本次网上发行中签率为0.95629301%(含超额配售部分),有效申购倍数为104.57倍。

值得注意的是,早在5月17日,中国移动发布公告称,公司将申请于上交所主板上市,拟公开发行人民币股份数量不超过9.65亿股。这意味着,在不久的未来,国内三大电信运营商将齐聚A股。

而早在今年4月份,《红周刊》就曾推出重磅封面文章《中国电信、中国联通、中国移动的A股“三国杀”》,从财务基本面以及5G时代三大巨头的业务布局等角度深度剖析其投资机遇及困局所在。

如本文认为, 表面上,电信行业三大巨头在A股聚首,能够让A股投资者充分享受到电信巨头高速成长的成果,募资投向上也对我国5G产业发展以及新基建带来很大的撬动作用。但介于中国移动、中国电信的体量,其一旦在A股市场成功获得融资机会,短期内也必然对存量资金维持的A股市场带来一定资金分流压力,导致资本市场波动。

对于中国联通来说,因其早已经三地上市,融资渠道早已定型,若在美国退市,则对于融资能力有一定影响,进而也会影响到其新项目的投入。此外,中国电信和中国移动因拥有了新的融资通道,其市场占有率或将进一步提升,而这又将对联通带来经营上压力。当然,5G时代,随着蛋糕的几何倍的扩大,原先4G时代相杀的惨烈格局应有所缓和,互相合作机会或更为突出。

以下为文章部分精彩观点摘录:

三巨头净利都有退步且分化明显

中国联通最弱

对比三家电信巨头近几年经营情况,不论是从营收规模,还是净利润角度,可以看到中国移动一直是“王者”。 从2020年“成绩单”来看(表1),中国移动营收规模已经超过中国电信和中国联通的加和;净利润方面,中国移动的净利润是中国电信和中国联通总和的3倍多。 如果按照以三家公司在行业中地位划分,中国移动好比是三国时期的“魏”,而中国电信和中国联通则分别代表着“吴”和“蜀”。

从表1来看,虽然在营收增长上,三大运营商2017年以来均实现增长,但收入规模增速却都不快。净利润方面,三者不再同步,之间存在明显分化。 比如中国移动,2020年的净利润实现额还不如2017年,相当于发展4年后出现退步;中国电信2020年的净利润虽比2017年高,但实际上也比不上2018年,基本负增长;中国联通近几年是一直增长的,但因其前期实力太弱,经营业绩基数很低,即便是业绩出现了连续增长,实现金额仍在三家公司中“吊车尾”。

中国电信虽错失宽带“霸主”地位

但移动电话用户超中国移动实现正增长

俗话说“一叶知秋”,从三家公司财报披露的数据不难看出,电信巨头们的业务构成在这几年是不断变化的,曾经收入蛋糕中占比很高的语音收入(电话费、装机等收入)如今已经越来越低了,2017年至2020年,中国移动语音业务收入同比下降了49.79%,中国电信语音收入同比下降33.74%,中国联通语音业务同比下降33.69%。

相较于传统语音业务收入的持续下降,三大巨头的互联网相关收入却在一路攀升。2020年,中国移动无线上网业务和有线宽带业务合计实现收入4465亿元,占到当年营业收入的60.73%,相较2017年同类业务收入合计增长了15.30%;中国电信的互联网业务收入在2020年达到2080亿元,占当年营业收入的52.86%,相比2017年的相关收入也增长了20.55%(见表2)。

在互联网业务收入持续增长的背后,主营收入占比越来越高的互联网业务的竞争却是“硝烟”不断的。 如在中国电信传统强项有线宽带业务上,早年间还是中国电信与中国联通两强相争,中国移动还只是小弟。资料显示,2017年时,中国电信的有线宽带收入是中国移动的将近两倍。但随着中国移动的发力,中国电信的“霸主”地位最终被中国移动夺得。 2020年末,中国移动固网家宽用户已达2.1亿户,中国电信为1.58亿户,中国联通为0.86亿户。

在有线宽带市场竞争中,中国电信并没能守住阵地,显然对自己的营收明显不利, 但正所谓“失之东隅,收之桑榆”,在中国移动传统优势的手机上网领域,中国电信反而是步步生花,手机上网收入从2017年以来一直持续增长,增长幅度达43.79%,而同期的中国移动无线上网业务除了2018年能够同比增长6.41%外,此后两年,相关业务收入一直徘徊不前 。

在手机上网业务持续增长之外, 移动电话用户增长方面,中国电信也在2020年再下一城,其2020年成为三家运营商中惟一一家实现移动电话用户数正增长的公司,移动用户数增长了1459万户, 而同期的中国移动和中国联通则分别下滑了835.9万户和1266.4万户。

电信和联通“结盟”共建5G基站

中国广电入局或改变5G时代的三强格局

在互联网业务已经成为通信运营商主要收入来源的情况下,如何推动相关业务的发展,实现收入的持续增长,成为三家运营商进行改*的重要方向。

5G的正式商用或是一个好的契机。在信息通信技术的蓬勃与兴起和综合信息服务需求的不断升级下,通信运营商有了提高ARPU值的机会。

资料显示,2020年,中国联通的移动用户ARPU值为42.1元,同比提升了4.1%;中国移动的移动用户ARPU值为人民币47.4元,降幅同比收窄4个百分点;中国电信的移动用户ARPU值同比下降至44.1元,降幅也有所收窄。这样的变化显然是与三大电信运营商在5G业务上发力有着密切关系。其中,中国移动5G套餐客户ARPU较迁转前提升6.0%,而中国电信2020年末5G的ARPU值也高达65.6元,明显高于4G 。

正因5G商用带来的明显效益,三巨头在5G领域的竞争态势也在多方面体现。以中国移动为例,仅2020年,中国移动5G相关投资共计人民币1025亿元。据C114通信网统计的一份数据,截至2020年12月底,中国移动的移动用户数量达9.42亿户,其中5G套餐客户达到1.65亿户,比去年净增1.62亿户,其市场占有率达51.93%;而中国电信的移动用户为3.51亿户,其中5G套餐客户为0.82亿户,市场占有率为25.77%;中国联通最弱,拥有移动用户3.06亿户,其中5G套餐客户为0.71亿户,市场占有率最低,为22.29%。 如此数据对比说明,中国移动因用户基数最大,在目前的5G用户数量方面占居了明显优势。

压力之下,为抗衡中国移动在5G市场的强势,中国电信与中国联通如《三国演义》中孙刘联合抗曹一般联合起来,共建共享5G建设,拟建成全球推荐规模最大的5G共享网络。 其中,在2019年,中国电信投资93亿元,建成5G基站4万站;2020年全年,其资本支出的848亿元中有392亿元用于5G。中国电信董事长柯瑞文表示,2021年其资本开支预算为870亿元,其中5G资本开支约397亿元。而中国电信的“盟军”中国联通2020年的5G开支约340亿元,预期2021年5G开支约350亿元。

相关资料显示,两家公司计划在2021年底累计开通70万座5G基站,全年新建32万座5G基站,目标5G网络覆盖范围扩大到所有县城和部分乡镇。

另据中国联通披露,截至2020年末,其与中国电信“结盟”后,已累计为双方公司节省网络建设成本超过760亿元,网络运营成本大幅降低,并大大缩短了网络建设周期。从结果来看,双方显然已经尝到了结盟的甜头。

对于通信霸主中国移动而言,因做老大已久,其5G建设方面一开始是独力运行的。 独自建设5G,很显然在成本投入上无疑要远超中国电信和中国联通共建共享形式,这在一定程度上也导致了公司流动资金的紧张。2020年末,资产负债率由2019年末的32.04%上升为33.28% 。

为了避免自己“兵败华容道”,中国移动也开始考虑起合作共建方法。 2020年5月,中国移动母公司向新获得5G牌照的中国广电抛出了橄榄枝,双方签署5G共建共享的协议,约定双方共同建设700MHz无线网络,中国移动向中国广电有偿共享2.6GHz网络。 今年1月,双方又在5G网络建设、网络维护、市场合作、网络使用费结算四个方面签订了子协议,加快5G网络覆盖。根据披露,中国移动今年全年计划新建2.6GHz基站12万站左右,并拟与中国广电联合建设700MHz基站40万站以上,于2021年~2022年建成投产。

对于中国广电700MHz频段,中国联通其实也是有所“垂涎”的,前不久其就提议要四家运营商共享700MHz5G网络。但对此,中国移动董事长杨杰表示:“700MHz频率的主体是广电,我们需要和广电一起讨论可行性和可能性。当然,不管采取什么方式,都需要认真研讨,采用市场化的方式确定。”其背后的潜台词是耐人寻味的。

5G时代,三家巨头在激烈竞争的同时,又有相互合作,甚至还拉上了5G新势力中国广电一起玩。很显然,如此的安排给未来的电信行业格局增添了更多新变化。

存量竞争时代下

中国移动个人市场优势或到瓶颈

中国电信、中国移动的即将回归,对A股市场和国内通讯市场又会带来怎样的影响呢?对此,北京邮电大学经管学院兼职教授葛欣对《红周刊》记者表示, 5G需要巨大的投资,三大运营商聚首A股,既为网络投资筹集了资金,也解决了长期困扰三大运营商资本市场和客户市场不统一的困难,让中国广大消费者可以分享公司成长的红利,是双赢的新局面 。

葛欣进一步解释称,“4张5G商业牌照,2个5G实体网络,可以在保证足够市场竞争强度的前提下,保证总体的规模经济效益,总体和4G时代相比,市场的竞争强度会有所下降。”

国盛证券通信行业分析师宋嘉吉也认为, 随着中国电信未来在A股上市,将进一步稳固运营商“A+H”两地上市的资本格局,同时也将会为A股的通信板块带来更多的关注和资金。 而国信证券则认为,电信回A反映了国内运营商借助资本市场力量加大新型基础设施投入,为产业数字化转型助力,在经济社会中贡献更多的价值,看好运营商5G时代的价值提升。

5G时代,叠加新的融资环境背景,三大运营商格局会否就此有新的改变呢?对此,产经观察家、钉科技创始人丁少将认为,“5G时代,三大运营商面临的机会和挑战基本类似,但中国移动因为资金、用户资源、运营效率更有优势,因此很可能会依然处于领跑位置。 从上下游来看,在运营商5G网络覆盖不断扩大的情况下,5G手机会在未来2~3年实现普及,运营商和互联网企业的5G业务也会在网络优化和终端丰富的基础上,有实质性发展。同时,5G在社会生产方面的支撑作用也会进一步凸显,成为整个社会的重要基础设施。 ”

从各自优势角度考虑,葛欣认为,“中国移动在传统个人市场的优势将进入瓶颈期,中国电信和中国联通将在政企客户市场发挥更加突出的作用。”

以上就是电信申购中签率的详细内容,希望通过阅读小编的文章之后能够有所收获!