希望发债怎么样?

希望发债怎么样

接下来具体说说

AAA级希望转债申购笔记

上期笔记回顾

《璞泰转债(113562)申购笔记》中,预期满额申购中 0.2-41签,实际中 0.08签,低于预期,主要是原股东配售比例大超预期。

申购信息汇总

1月3日,新希望公开发行 40亿元可转换公司债券,简称为“希望转债”,债券代码为“127015"。

社会公众投资者可参加网上发行。网上发行申购简称为“希望发债”,申购代码为“070876”。

原股东可参加优先配售,每股配售 0.9653元面值可转债,,配售简称为“希望配债”,配售代码为“080876”。

基本情况

债券期限 :本次发行的可转债期限为发行之日起6年,即自2020年1月3日至2026年1月2日(如遇节假日,向后顺延)。

转股期限 :2020年7月9日至2026年1月2日。

票面利率 :靠前年0.20%、第二年0.40%、第三年0.80%、第四年1.20%、第五年1.60%、第六年2.00%。

债券到期赎回 :在本次发行的可转债期满后5个交易日内,公司将按债券面值的106%(含最后一期利息)的价格赎回未转股的可转债。

初始转股价格 : 19.78 元/股。

转股价格向下修正条款 :

在本次发行的可转换公司债券存续期间,当公司股票在任意连续三十个交易日中至少有十五个交易日的收盘价低于当期转股价格的80%时,公司董事会有权提出转股价格向下修正方案并提交公司股东大会表决。

有条件回售 :有条件回售:本次发行的可转换公司债券最后两个计息年度,如果公司股票在任何连续三十个交易日的收盘价低于当期转股价格的70%时,可转换公司债券持有人有权将其持有的可转换公司债券全部或部分按债券面值加上当期应计利息的价格回售给公司。

信用评级 :AAA。

担保事项 :本次发行的可转换公司债券不提供担保。

票面年收益率 :税前年化收益率为 1.65% 。

纯债价值 :根据对应评级企业债收益率,计算出纯债价值为 87.66 元。

网下申购 :无。

正股基本面分析

公司简介

新希望六和股份有限公司(股票代码000876)创立于1998年并于1998年3月11日在深圳证券交易所上市。公司立足农牧产业、注重稳健发展,业务涉及饲料、养殖、肉制品及金融投资、商贸等,公司业务遍布全国及越南、菲律宾、孟加拉、印度尼西亚、柬埔寨、斯里兰卡、新加坡、埃及等近20个国家。

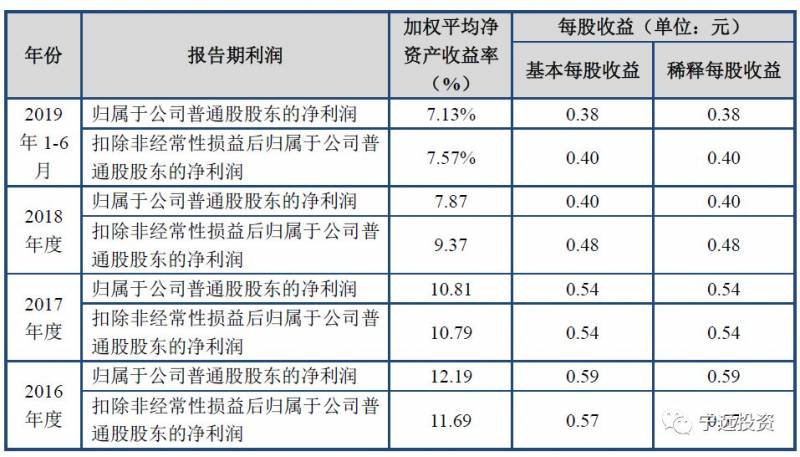

近几年业绩

公司近几年每股收益与净资产收益率情况如下:

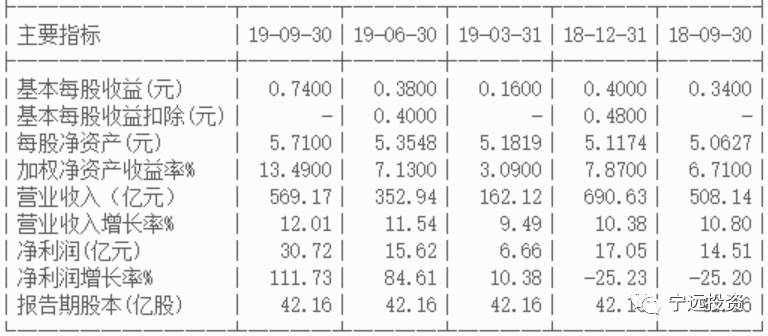

最新业绩

新希望2019年前三季度业绩见下:

行业状况

公司是国内营收规模最大、产业布局最完善的农牧龙头企业之一,近年来不断向上下游延伸产业链,实现了饲料业务、禽链一体化业务、生猪养殖业务及食品业务的协同发展,产业链一体化程度高,协同效应明显。公司的主营业务布局如下图所示:

公司各业务板块的主要产品如下:

1、饲料行业

饲料是经工业化加工、制作的供动物食用的产品,是能提供动物所需营养素,促进动物生长、生产和健康,且在合理使用下安全、有效的可饲物质。饲料行业处于畜禽养殖产业链的上游,是连接种植业和养殖业的枢纽。饲料不仅为畜、禽生长提供能量与营养,也是畜禽生产成本中比重最大的一部分。

2、畜禽养殖行业

(1)禽养殖业

公司在禽养殖业务的基础上不断延伸产业链,形成了贯穿种禽繁育、商品代禽养殖、禽屠宰及禽肉初加工的禽链一体化产业链布局。禽产业链的核心环节和主要驱动力是禽养殖业。禽养殖业是以纵向血缘关系为纽带的多元化代际产业,按照养殖过程还可进一步细分为育种环节和商品代养殖环节,从种禽的育种到商品代禽的养殖是一个完整的代次繁育过程,如下所示:

公司在禽链业务领域专注于白羽肉禽的培育和初加工,公司培育和初加工的对象具体包括白羽肉鸡和白羽肉鸭。在我国,肉禽主要包括两大类:黄羽肉禽和白羽肉禽。黄羽肉禽是我国的本土禽种,生长周期长,饲料**率低,养殖成本高,具有很强的地域特征;白羽肉禽大部分是从国外引进的品种,其毛色多为白色,具有饲养天龄短,产肉量多、饲料**率高、养殖成本低等特点,适合规模化养殖和工业化生产。

(2)生猪养殖业

生猪养殖与禽养殖类似,是农牧到食品产业链的关键环节。生猪养殖也可分为育种环节和商品代养殖环节。生猪代次繁育的基本流程如下所示:

根据生猪的来源分类,我国饲养的猪种可分为地方猪种、引入猪种和培育猪种。我国地方猪种的种类较多,有民猪、太湖猪、金华猪、内江猪等,整体上我国地方猪种偏脂肪型,具有适应性强、肉质好等优点,但存在生长慢、脂肪多等缺点;引入猪种主要是从国外引进的大约克猪、长白猪、杜洛克猪、皮特兰等瘦肉型良种猪,一般作为曾祖代、祖代种猪用于优良基因的选育和扩繁;培育猪种是利用引入猪种与我国地方猪种杂交培育成的猪种,如三江白猪、北京黑猪等,主要特点是利用引入猪种的优良基因改善我国地方猪种的瘦肉率和生产速度,其瘦肉率和生长速度介于地方猪种和引入猪种之间。

3、屠宰及肉类加工行业

公司的食品板块属于屠宰及肉类加工业。屠宰及肉类加工业处于农牧到食品产业链的下游,其上游对接着畜禽养殖业,下游对接着肉类消费的终端市场,是农牧业价值以肉产品形式体现在消费终端之前的最后一关。屠宰及肉类加工行业的主要产出包括生鲜、冷冻肉类及肉制品。

竞争地位

公司是国内营收规模最大,产业布局最完善的农牧龙头企业之一。经过多年发展,公司已形成集饲料生产、禽链一体化、生猪养殖、食品等业务相互协同发展的产业一体化布局。公司的各项经营数据位居行业前茅。

饲料业务领域,目前公司的饲料销量居全国靠前,全球第三,其中禽料销量全国靠前;禽链业务领域,公司凭借每年约7亿只的禽屠宰量,约200万吨的禽肉产销量,多年来一直位居行业靠前位;生猪养殖业务领域,虽然公司在该领域起步相对较晚,但始终坚持高标准的发展规划,公司在山东夏津投资建设的100万头生猪生产项目采用高度的自动化、集约化生产方式和“公司+规模农户”的

经营模式,是目前全国最大的聚落式生猪繁育体系。公司目前的PSY平均达到了24,处于行业领先水平,远高于国内平均的17。截至2019年6月末,公司已在全国完成了年出栏4,000万头生猪的产能布局,全年生猪出栏数将继续保持在全国上市公司的前4位;食品业务领域,公司是国内领先的肉食加工企业,在肉猪屠宰业务上处于国内领先梯队。公司实施多品牌战略,通过自创和投资收购,已在食材、食品、终端领域树立多个得到市场广泛认可的品牌。

最近三年公司主要产品的市场占有率情况如下:

毛利率

报告期内,公司与同行业上市公司的毛利率比较情况如下:

报告期内,公司的综合毛利率均低于行业平均水平,主要系产品的销售结构不同所致。饲料生产经营目前是公司业务的主要支柱,公司饲料业务销售占比较高,而饲料业务毛利率较养殖业务低,导致公司的综合毛利率较低。未来随着公司业务结构的不断优化,公司的综合毛利率还将会获得进一步提升。

募资投向

本次发行A股可转换公司债券拟募集资金不超过40亿元(含40亿元),扣除相关发行费用后的净额将全部用于以下项目:

本次发行拟募集资金不超过40亿元(含40亿元)人民币,扣除发行费用后拟全部用于前述生猪养殖项目,公司生猪养殖业务的规模将进一步扩大。本次募集资金投资项目具有较好的盈利能力和市场前景,有利于进一步促进公司产业一体化发展,巩固和提升公司在市场的领先地位。

九、猪周期及非洲猪瘟对本次募投项目实施的影响

(一)猪周期的影响

生猪养殖行业周期波动,在短期内会对发行人经营及募投项目的业绩造成一定影响,生猪养殖利润将随之出现波动,对发行人现金流管控造成一定困难。

长期来看,猪周期波动有助于行业的集中度提升。一方面,在猪周期下行时,中小养殖户因养殖效率较低、资金实力较小,往往率先触及盈亏平衡线、更早出现亏损,导致其退出市场;另一方面,从完整猪周期来看,大型养殖企业因养殖效率更高、销售体系完善、品牌溢价等优势,通常能够获得更多的平均养殖利润,推动其进一步扩大生猪养殖产能。

(二)非洲猪瘟的影响

从同行业及发行人自身发展经验来看,养殖行业每次疫病的大规模流行也是一次行业优胜劣汰的淘汰过程。发行人作为国内营收规模最大、产业布局完善的农牧龙头企业,在饲料、养殖、屠宰及肉制品各环节均建立了完善的防疫体系,疫病的大规模流行时,发行人能够处于相对优势地位。因此,每次疫病大规模流行过后,对包括发行人在内的大型养殖企业均是一次强化竞争优势、提升产业集中度的机会。

非洲猪瘟疫情给行业防疫工作提出了很高的要求,发行人在原本已相对成熟和完善的疫病防控体系基础上进一步加强防疫工作的投入,以及外购仔猪的数量和成本增加,使得公司生猪养殖的完全成本也有所上升。

另一方面,疫情对产业产能缺口的影响更大,疫情造成生猪产能缺口放大,对猪价快速上涨的影响更大,在抵消生猪养殖成本上升影响后,生猪养殖毛利率得以进一步提升。

——以上来源于《新希望公开发行可转换公司债券募集说明书》。

最新消息

新希望六和股份有限公司关于建设四川广安等7个生猪养殖项目的公告

本公司及董事会全体成员保证信息披露内容的真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

新希望六和股份有限公司(以下简称“公司”)第八届董事会第九次会议于2019年12月30日以通讯表决方式召开。本次会议审议通过了《关于继续加大生猪养殖投资的议案》,公司决定继续加大在生猪养殖业务的投资力度,建设7个生猪养殖项目,项目总投资额为579,527.04万元。一、项目概述

(一)项目的基本情况

项目 1:四川广安新建年出栏 100万头生猪养殖项目:总投资

146,695万元,其中固定资产投资100,495万元,生物性资产和流动资金投资46,200万元。

项目 2:广西贺州新建年出栏 40 万头生猪养殖项目:总投资

59,704万元,其中固定资产投资41,554万元,生物性资产和流动资金投资18,150万元。

项目 3:安徽滁州新建年出栏 50 万头生猪养殖项目:总投资

82,216万元,其中固定资产投资57,466万元,生物性资产和流动资金投资24,750万元。

项目 4:广东肇庆新建年出栏 70 万头生猪养殖项目:总投资

102,967 万元,其中固定资产投资 71,617 万元,生物性资产和流动资金投资31,350万元。

项目 5:安徽蚌埠新建年出栏 110万头生猪养殖项目:总投资

138,391万元,其中固定资产投资109,516万元,生物性资产和流动资金投资28,875万元。

项目 6:山东高密新建年出栏 30 万头生猪养殖项目:项目投资总额24,749.49万元,其中固定资产投资16,499.49万元,流动资金投资8,250万元。

项目 7:山东诸城新建年出栏 30 万头生猪养殖项目:项目投资总额24,804.55万元,其中固定资产投资16,554.55万元,流动资金投资8,250万元。

——以上来源于《新希望:关于建设四川广安等7个生猪养殖项目的公告》。

预期收益

估值

当前正股和可转债估值如下:

机构一致预期

当前机构一致预期业绩增速为:133%。

长期净资产收益率

新希望长期平均净资产收益率为 15.69%。

当前净资产收益率

结合新希望2018年和2019年前三季度财务数据,可以推算出最新平均净资产收益率为 14.84%。

当前PEG

采用当前机构一致预期业绩增速,结合当前市盈率,可以计算出PEG为 0.2。

合理定位

与近似评级和转股价值的可转债溢价率列表如下:

综合来看,如果可转债上市时正股股价不变,预期合理定位在 125元附近,即每中一签盈利 250元。

预期中签率

假定原股东优先认购 20%-60%,网下网上合计申购 2万亿,则预期满额申购中 0.94-1.88签。

实盘操作笔记

新可转债申购

1. 从新希望本次募集资金用途和最新公告上看,新希望抓住本次猪周期扩大生猪养殖规模,公司是农牧行业龙头,静态估值PE 26倍较高,但成长性估值PEG仅 0.2极低;转债评级AAA级*高,且无网下,中签率高,预留2000元缴款,确定申购。

二级市场交易

1. 观望。

希望转债业绩快报,转债影响如何?

新希望:2020年度业绩快报

本文*发于同名公众号

《 结构性熊市中可转债继续抗跌,淳中转债年报,飞凯转债拟下修——可转债市场观察(20210304)》已同步发文。

报告期内,公司实现营业收入1,098.25亿元,利润总额66.27亿元,归属于上市公司股东的净利润为52.82亿元。公司营业收入同比增长33.85%,净利润同比增长4.77%。

主要原因:

一是受YQ影响,国内生猪供需缺口较大,生猪销售价格持续上涨,同时公司生猪出栏量同比大幅度提高,使得公司猪产业营业收入同比大幅上涨;

二是公司饲料产业积极应对市场行情变化,与上游供应商、下游养殖户等产业链伙伴形成紧密利益共同体,采取有效措施复工复产,通过加强饲料产品研发,推进数字营销转型,持续提升饲料产业的产品力、采购力、制造力、服务力,饲料销量与营业收入均较同期有较大幅度增长。

小点评:当前新希望静态估值市盈率PE:20.11倍,市净率PB:2.93倍,成长性估值PEG:1.28,近期10家机构关注。

希望转债属于偏股型,发行至今1.16年,距到期4.84年,收盘价:128.62元,转股价值:119.39元,纯债价值:92.3元,保本价:110元,转股溢价率:7.73%,AAA级,流通面值:9.5亿。

实盘中仓转债之一,继续持有中。

《结构性熊市中可转债继续抗跌,淳中转债年报,飞凯转债拟下修——可转债市场观察(20210304)》已同步发文。

欢迎关注投资可转债公众号,期待与您的相遇。

关键术语解释

1. 偏股型可转债 :可转债价格高于保本价。转债价格主要随正股波动。

2. 平衡型可转债 :转债价格低于保本价,转股价值大于纯债价值。正股上涨推动转债上涨,正股下跌,转债仅小幅下跌。

3. 偏债型可转债 :转债价格低于保本价,纯债价值大于转股价值。正股上涨能推动转债微幅上涨,正股下跌,转债不跌或小跌。

4. 纯债价值 :按照同评级、期限的企业债收益率对转债的利息和赎回价进行折现,即可转债的债底。

5. 保本价 :可转债未来的利息和到期赎回价之和。如果上市公司不破产,且不考虑利息税,投资者的本金可以收回。

6. 市盈率PE :股价与每股盈利的比率。一般认为,如果一家公司股票的市盈率过高,那么该股票的价格可能有泡沫,价值被高估;反之市盈率过低,那么该股票的价格没有泡沫,价值被低估。

7. 滚动市盈率PE(TTM) :每股股价 ÷ 最近四个季度每股收益之和。

8. 市净率PB :每股股价与每股净资产的比率。一般来说市净率较低的股票,投资价值较高,相反,则投资价值较低。

9. 净资产收益率ROE :公司净利润除以净资产得到的百分比率,反映股东权益的收益水平,用以衡量公司运用自有资本的效率。指标值越高,说明公司的盈利能力越强。此处采用PE和PB估算,与年报上的数据有少许差异。

10. 市盈率相对盈利增长比率PEG :市盈率 ÷(净利润增长率*100)。用于衡量公司相对于业绩成长性的估值水平,PEG大于0且小于1表示估值较低,1表示合理,大于1表示估值偏高。

11. 转股价值 :正股价 ÷ 转股价 × 100。

12. 转股溢价率 :转债价 ÷ 转股价值 × 100。

13. 转股PE :正股PE ×(1+转股溢价率)。

14. 转股PEG :正股PEG ×(1+转股溢价率)。

本文提及的相关证券,不构成任何投资建议,仅用于个人投资记录和分享投资理念,若网友根据文中证券买卖,请自行承担风险!

以上就是希望发债怎么样?的详细内容,希望通过阅读小编的文章之后能够有所收获!