桂林银行股份有限公司是哪个小贷的银行?

桂林银行股份有限公司是哪个小贷的银行

桂林银行成立于1997年,前身为桂林市商业银行,2010年11月25日改为现名,是一家由桂林市政府及下属企业、区内外优质民营企业以及个人投资者出资发起设立的具有独立法人资格的地方性......接下来具体说说

左手增资右手发债 桂林银行频频“补血”为哪般?

导语:近年来,在不良贷款率不断攀升,资产质量承压背景下,桂林银行开启增资“补血”模式。

1月16日,银保监会桂林监管分局发布公告称,同意桂林银行股份有限公司(以下简称“桂林银行”)将注册资本由30亿元变更为50亿元。桂林银行需按照相关法律规定办理注册资本变更事宜,并在完成变更相关手续后一个月内进行报告。

/ 1 /

暂停新三板挂牌,转战主板IPO

事实上,早在2017年初,桂林银行就决定通过定向募股将股本总额由30亿元增至50亿元(含送红股2.86亿股),并结合自身发展战略制定了《桂林银行2017年定向募股增加注册资本方案》。随后,增资方案获得了股东大会审议通过,以及监管部门批复核准。

在这轮增资扩股过程中,桂林银行引进浙江华成控股集团、广西桂林市桂柳家禽有限责任公司、桂林市力源粮油食品集团、桂林彰泰实业集团、福达控股集团、广西钦保投资集团、广西裕达集团、广西东方航洋实业集团、百洋产业投资集团、广西洋浦南华糖业集团、科学城(广州)投资集团等区内外各类型投资者。

与此同时,中国广核集团、广西中烟工业有限责任公司、广西西江开发投资集团、桂林市财政局、桂林市交通投资控股集团、桂林莱茵生物科技股份有限公司等存量股东也纷纷增持桂林银行股份。

据广西日报报道,本次增资系桂林银行第六轮增资扩股,在增资推进过程中该行先后获得53家新老股东参与,募集资金总额达68.47亿元。

值得关注的是,桂林银行在增资扩股之外还通过发行资本债券进行“补血”,并以此提升自身资本实力、改善资本结构。据悉,仅在2019年,该行就相继发行两期二级资本债券,累计募资规模达40亿元。

在完成第六轮增资扩股及发债后,桂林银行曾明确,下一步将围绕新一轮发展战略规划确立的战略目标,夯实发展基础,朝着上市目标砥砺前进。

对于公司上市,桂林银行其实早有布局。据该行董事会秘书刘卫平此前介绍,为满足资本补充的现实需求,桂林银行于2015年初,确立了以“发股、发债、定增”为核心的“三箭齐发”资本补充思路,并基于发行优先股必须以公司在新三板挂牌为前提的特定背景,全面启动了在新三板挂牌工作。

然而在2016年6月,桂林银行召开的2015年年度股东大会上,该行审议通过《桂林银行关于暂停向中国证监会申请股票在全国中小企业股份转让系统挂牌并适时启动在公开市场发行股票的议案》,决定暂停新三板挂牌并适时启动主板IPO。

/ 2 /

不贷款率攀升,资产质量持续承压

公开资料显示,桂林银行成立于1997年,原为桂林市商业银行,2010年11月改为现名,是一家具有*法人资格的股份制城市商业银行。

截至2019年6月末,桂林银行已在广西设立92家分支机构和190家社区(小微)支行,在广西和广东深圳发起设立7家村镇银行。自身及控股村镇银行资产合计2832.63亿元,为广西资产规模最大的地方法人银行机构。

从经营业绩来看,2016年至2018年,桂林银行分别实现营业收入41.12亿元、48.45亿元、57.54亿元,归母净利润分别为10.29亿元、12.86亿元、15.03亿元,盈利水平稳步增长。

但在2019年,桂林银行却陷入增收不增利的怪圈。财务数据显示,2019年上半年,该行实现营业收入31.1亿元,同比增长12.11%;净利润9.23亿元,同比减少2.35%。

最新财务数据显示,截至2019三季末,该行实现营业收入46.15亿元,同比增长10.15%;而净利润为13.89亿元,同比减少0.92%。

资产质量方面,桂林银行2018年年底拨备覆盖率为152.17%,但在2019年3季度末已经降至143.45%,低于监管划定的红线。

与此同时,桂林银行近年的不良贷款率也在节节攀升。2017年底、2018年底、2019年3季末,该行不良贷款率分别为1.49%、1.66%、1.79%。

在资本充足率方面,截至2017年底和2018年底,桂林银行资本充足率分别为11.76%和10.78%;一级资本充足率分别为9.73%和9.22%;核心一级资本充足率分别为9.73%和9.22%,均呈现下降趋势。

2019年,在增资扩股及发债等事件的影响下,桂林银行资本充足率稍有回升,但一级资本充足率、核心一级资本充足率仍在走低。截至2019年3季末,该行资本充足率为12.47%,一级资本充足率、核心一级资本充足率均降至9.19%。

人事管理方面,2019年10月,陪伴桂林银行13年之久的王能因组织部门工作安排被调离新职,该行董事长一职暂时空缺。

然而不到一个月,桂林银行便选举出该行执行董事吴东担任董事长,并在当年12月获了银保监会广西监管局的批复同意。

来源:黑池财经

桂林银行增资超百亿冲刺IPO,自营个贷风控“漏洞百出”

在互联网贷款新规下,桂林银行互联网联合贷款规模大幅下降。与此同时,桂林银行此前发放的自营贷款频频发生严重逾期。在这种背景下,桂林银行还有信心开展个人贷款业务吗?能在2025年前顺利提交上市申请吗?

10月14日,桂林市政府召开新闻发布会透露,截至9月末,桂林银行顺利完成第七轮增资扩股,募资规模达101.61亿元,接近此前六轮募集资金总和。

今年5月底,证监会正式出具《关于核准桂林银行股份有限公司定向发行股票的批复》,核准该行定向发行不超过50亿股,批复有效期12个月。9月中旬,桂林银行披露配股公告显示,此次配股以该次发行股权登记日(9月24日)的该行股本总数50亿股为基数,按照每10股配售不超过10股的比例向全体股东配售,配股价格为2.5元/股。

同时,发布会提到,桂林银行此轮增资是为加速培育上市奠定良好基础。据了解,该行已经正式启动上市工作,相关中介机构已驻场开展上市前期尽调整改等工作。

此外,桂林银行在北京产权交易所挂牌的1亿股股权转让项目基本信息中也提及,桂林银行被列入广西重点拟上市企业后备库,且股权确权比例超90%,并已完成前期资本储备补充工作,有望于2025年前提交上市申报材料。

桂林银行半年报显示,今年上半年,该行实现营业收入48.94亿,同比增长9.88%;净利润13.2亿,同比增长10.45%。截止6月末,该行合并总资产4810.19亿,发放贷款2748.47亿,吸收存款3291.09亿,不良贷款金额36.84亿,不良贷款率为1.5%。

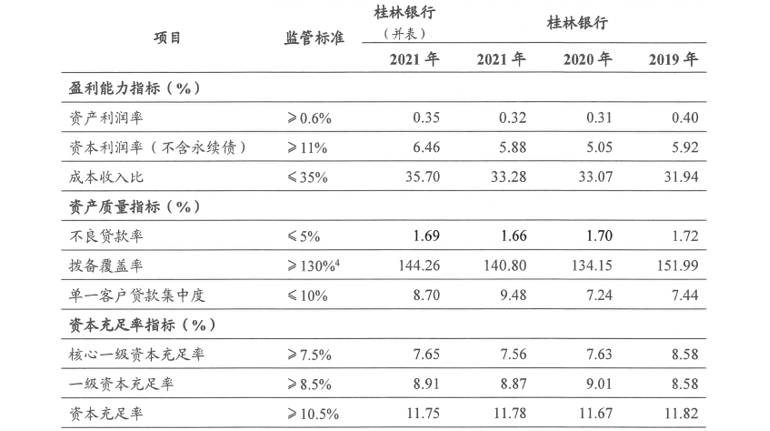

2019年、2020年及2021年,桂林银行分别实现营业收入63.79亿元、69.38亿元及833.02亿元,分别实现净利润10.83亿元、10.10亿元及12.31亿元,整体均呈现连年增长的态势。资本充足率分别为11.82%、11.69%及11.78%,符合监管10.5%以上标准;不良贷款率分别为1.72%、1.70%及1.66%,连续三年呈现微降趋势。

不过,桂林银行的盈利能力并不达标, 资产利润率与监管标准≥0.6%相差甚远,资本利润率也与监管标准≥11%相差甚远。

(截自桂林银行2021年度报告)

公开资料显示,桂林银行成立于 1997 年,前身为在桂林市城市信用合作社,2010 年经原银监会批准更为现名。桂林银行初始设立时股本为1亿元。经多次增资扩股,截至 2021 年末,桂林银行注册资本和实收资本为 50.00 亿元,前三大股东分别为桂林交投、中广核资本和桂林市财政局,持股比例分别为19.99%、10.00%和 7.31%,其他股东持股比例均未超过 5.00%。

2021年,桂林银行通过深化供应链金融创新拉动对公业务增长,小微及民营企业信贷投放仍保持较快增长,同时继续通过与第三方合作以及线上与线下相结合模 式推动零售业务增长,存贷款业务规模均进一步提升。

中诚信国际发布的评级报告显示,2021年,桂林银行按照监管要求继续调整出资比例和客户范围,优化风控模型并提高客户准入标准,互联网联合贷款规模持续下降,年末余额为52.62 亿元,较年初下降 39.88%。

在上述因素共同作用下,2021 年末该行个人贷款余额较年初增长14.10%至 729.90 亿元,占总贷款的29.69%;其中,个人经营性贷款和按揭贷款分别同比增长 21.74% 和 39.44%,占个贷的 38.04%和32.66%;其他消费贷款(含信用卡透支)较年初下降 11.13%,占个贷的 29.30%。

2020年7月,银保监会发布《商业银行互联网贷款管理暂行办法(以下简称“办法”)明确要求:个人信用贷款授信额度应当不超过20万元。互联网贷款业务涉及合作机构的,授信审批、合同签订等核心风控环节应当由商业银行*有效开展。

受监管政策影响,桂林银行开始压降互联网贷款规模。根据中诚信国际评级报告显示,2019末至2022年3月末,桂林银行个人贷款余额虽在增长,但个人贷款占贷款和垫款总额的比例却在持续降低,由*高时候的32.38%降至目前的28.01%。

(截自中诚信国际评级报告)

注:桂林银行2021年度报告披露,截至报告期末,该行个人贷款及垫款余额为550.46亿元,这与中诚信国际披露的截至2021年末,桂林银行个人贷款余额729.90 亿元,两个数据相差179.44亿元。

据开甲财经此前报道,桂林银行曾是蚂蚁借呗、京东金融,以及微众银行的合作资金方之一。与此同时,桂林银行还与美团合作推出“美团点评联名信用卡”。

例如,今年9月29日,中国裁判文书网发布《莫某维、桂林银行股份有限公司等金融借款合同纠纷民事二审民事判决书》显示:

一审**认定事实:原告桂林银行与原告商诚小贷合作开展“借呗”联合贷款。本案二原告作为共同债权人,与被告在线订立了13份贷款合同,共向被告发放贷款149500.00元;被告贷款后未按约归还贷款本息, 至二原告起诉时被告尚欠二原告贷款本金97964.50元 ,及按合同约定应付而未付的利息、罚息及复利等。

作为支付宝的铁杆用户,小编花呗总计额度(含信用购)2.6万元,信用贷(原借呗)额度只有1万元。作为对比,上述裁判文书中的一审被告,在借呗累计借款14.95万元,至二原告起诉时尚欠二原告近9.80万元。

二审**认为:根据金融服务实体经济、降低融资成本等立法原则和精神,要区别对待金融借贷和民间借贷,并适用不同规则和利率标准,金融借贷的利率要低于民间借贷。因此,对于被上诉人请求上诉人自2020年8月20日起偿还高于一年期贷款市场报价利率(LPR)四倍部分的利息(包括复利、罚息),本院不予支持。

另外,在中国裁判文书网搜索“桂林银行”,选择裁判年份2022年,有大量桂林银行美团点评信用卡的相关民事判决书。

虽然桂林银行与第三方开展的互联网贷款存在逾期,但桂林银行开展的自营贷款逾期更为严重。例如,8月26日,中国裁判文书网发布了23篇有关桂林银行的金融借款裁判文书,其中前四篇显示,桂林银行发放的人贷款均严重逾期。

2020年4月21日,被告李某向通过桂林银行手机APP从原告桂林银行提取借款179000元;截至2022年2月23日,被告尚欠原告贷款本金159820.77元及利息102.21元、罚息8782.59元。据此计算,该笔借款的本金偿还比例为10.71%。

2020年5月1日,被告陈某某向通过桂林银行手机APP从原告桂林银行提取借款253000元;截至2022年2月23日,被告尚欠原告贷款本金本金222999.86元及利息573.27元、罚息18881.07元。据此计算,该笔借款的本金偿还比例为11.86%。

2020年6月2日,被告杨某某向通过桂林银行手机APP从原告桂林银行提取借款14600元;截至2022年2月23日,被告尚欠原告贷款本金12726.36元及利息44.81元、罚息1001.26元。据此计算,该笔借款的本金偿还比例为12.83%。

2020年4月18日,被告董某某向通过桂林银行手机APP从原告桂林银行提取借款100000元;截止2022年2月23日,被告尚欠原告借款贷款本金97843.73元及利息0.00元、罚息8332.69元。据此计算,该笔借款的本金偿还比例为2.16%。

桂林银行

桂林银行成立于1997年,前身为桂林市商业银行,2010年11月25日改为现名,是一家由桂林市政府及下属企业、区内外优质民营企业以及个人投资者出资发起设立的具有*法人资格的地方性股份制商业银行。

在广西区内已形成对 南宁 、 梧州 、 贺州 、 防城港 等市及 桂林市 辖重点县域的广泛有效覆盖,区外通过村镇银行平台已经将业务延伸至广东深圳,是广西首家走出区外发展的地方性股份制商业银行。

桂林银行的新标识由红色渐变到蓝色,宛如 桂林山水 交相辉映,同时巧妙地将桂花和钱币的造型结合在一起,既有金融行业的特性,又充满地域特点。外轮廓圆润的线条,体现了桂林银行精益求精、细致入微的人性化服务理念。

2022年7月8日,桂林银行与广西民族大学合作框架协议签约仪式在广西民族大学顺利举行。 [5]

桂行前身

桂林市商业银行

桂林银行成立于1997年3月,是由桂林市财政、地方优势企业和城镇居民等众多股东共同发起建立的一家具有*法人资格联合发起设立的新型股份制商业银行。注册资本10221万元,实收资本40000万元,总行地址位于桂林市临桂区公园北路8号桂林金融大厦。经中国人民银行批准于1997年3月30日正式对外营业。实行“ 一级法人 ,两级经营”的管理体制,拥有注册资本10,220万元。桂林市商业银行现有对外营业机构28家,总部设12部1室1中心,现有在职员工442人。至2006年6月末,桂林市商业银行各项存款余额突破100亿元,达到103.48亿元,标志该行由此迈入中等商业银行的行列。

2006年,从桂林银监局局长的位置交流到商行做董事长的 王能 ,率领新一届领导班子,大胆借鉴先进 城市商业银行 的成功经验,选准中小企业作为重点服务对象及合作伙伴,顺势推出“ 快捷贷 ”、“微小贷”和联手担保等业务,在风险可控的基础上,尽量缩短审批流程,主动迎合中小企业对资金需求的“短、频、快”。截至2006年6月末,各项贷款余额67.53亿元,而 不良贷款率 仅为1.37%,实现利润9080万元。

桂行现名

桂林银行

桂林市商业银行于2010年11月25日更名为“桂林银行”,英文名称简称“GUILINBANK”。2006年以来,桂林市商业银行综合实力迅速攀升,此次更名,就是为了更好地适应经济金融形势发展需要,进一步加快发展步伐,增强市场竞争力,更好地实施“走出去”战略,提升服务和管理水平,打造有特色、 跨区域经营 的中小银行服务品牌。截至2011年末,全行总资产为414亿元,成功突破小型城商行300亿元的资产规模标准,晋升进入中型城商行序列。各项存款余额297亿元,各项存款131亿元。2013年12月末,桂林银行及其控股村镇银行总资产首次突破千亿元大关,达到1052亿元,同比增幅48.04%。其中,桂林银行总资产达到990.2亿元,存款余额达到623.82亿元。2013年,桂林银行积极响应国家关于金融支持实体经济、支持小微企业的号召,锐意改*创新,各项经营业绩创新高,实现利润13.29亿元,同比增幅43.99%;上缴各类税金5.76亿元,同比增幅97.26%,为地方经济建设作出了积极贡献。截至2013年末,全行共有47家分支机构及7家控股村镇银行,以桂林市为核心,在广西区内已形成对南宁、梧州、贺州、 玉林 等市及桂林市下重点县域的广泛有效阀盖,区外通过村镇银行平台已经将业务延伸至广东深圳,是广西首家走出区外发展的地方性股份制商业银行。

加入银联

漓江借记卡

2006年6月18日,桂林市发行了首张地方银行卡--“ 漓江卡 ”。桂林市商业银行漓江卡为人民币 借记卡 ,该卡已正式加入中国银联,既可在中国及国(境)外具有银联标识的ATM机上进行取款、查询、转账,同时又可在各商场、宾馆等具有银联标识的POS机上刷卡消费。漓江借记卡包括: 漓江财富卡 、漓江家政卡。该卡以 个人结算账户 为基础账户,同时一卡可开立活期储蓄、整存整取、 零存整取 、 教育储蓄 、 通知存款 等多个储种账户,免除了客户携带多个存折的不便及风险。

以上就是桂林银行股份有限公司是哪个小贷的银行?的详细内容,希望通过阅读小编的文章之后能够有所收获!