三峡eb发债是哪个股票的?

三峡eb发债是哪个股票的

接下来具体说说

可交债——G三峡EB2

花絮:

- 雪球上有则新闻可拿来作为谈资:有对持有阿里股票的阿里员工夫妻2020年年末在杭州买了一套房,近一年半时间房价跌去了20%-30%。现在他们回想起来,当时做出的选择是对的,还好选择买房。如果是持有阿里的股票,到目前为止跌了超70%。两相其害取其轻,我们可不可以认为这对夫妻成功的躲过一轮互联网科技泡沫。

- 最近正在看《大癫狂-群体性狂热与泡沫经济》,书中记载着世界历史上著名的投机事件,如密西西比泡沫、南海泡沫、郁金香风暴。这些投机泡沫事件最后无不都是以巨大的破裂告终。时间是忘掉伤疤的较好良药,群体非理性行为、投机行为只会一遍又一遍的上演,例如1929年**主义经济大萧条、80年代的日本房价炒作、2008年次贷危机,以及现在比特币及xxx。《乌合之众》讲述,群体的思考能力几乎为零,群体的非理性行为时常发生。通俗地说,群体的认识是非常有限的,当群体形成一种偏见共识时,几乎很难扭转群体的认识;群体中的个人只会乖乖的跟从这种共识,失去自己的判断能力。如果你不认同群体的共识观点,那怎么解释得通历史上著名的投机事件的发生,往往后视镜的视角看投机事件是十分的幼稚,而身处群体中的个体却又是十分无知的;如果你觉得现在不可能再发生上述啼笑是非的投机事件,这不正好说明大家处于群体中认识的局限性,因为处于群体中,我们不会觉得目前群体的做法有何不可,这样的结果便是引发未来人们取笑现在群体所做的行为。

OK,正式切入今天的主题。

可交债——G三峡EB2(132026)

认识可交债

1.发债主体不同

可交换债券的发债主体是上市公司的股东 ; 可转换债券发债主体是上市公司本身;

2.转换股份来源不同

可交债是通过发行人持有标的公司的股份进行相应转换,可转债是通过增发上市公司股份来转换。所以可交债只会将对应的股份进行归属权转移,不会增加上市公司股份;可转债会增加上市公司股份,对现有股东的股份权益具有稀释作用。

3.发债目的有所差异

可交债:

发债主体会把可交债当成低利率的公司债券进行融资,到期后还本付息;也可能将可交债作一种出售股权的途径,既达到减持股份的目的,也可以稳定上市公司的股价,毕竟大股东通过二级市场套现几百亿的资金,对股票价格会造成一定的冲击。

可转债:

上市公司一般都会利用发行可转债的手段变相增发股份。发行可转债的公司一般都不是奔着还钱的目的发债,而是尽可能促成投资者转股从而达到偿还的目的。相当于借钱还股。

4.相同点

可交债和可转债都具有转股价、下修条件、回售条件、赎回条件四大属性。

可转债与可交债对比总结如表 1所示

表 1 可转债与可交债对比

G 三峡EB1可交换债辨析

引 言

4月4日,中国长江三峡集团有限公司面向公众投资者发行了20亿 可交换 公司债券,简称“G 三峡EB1”,代码“132018”,本来此债券不属于可转债,宁远君没有关注,但众多网友比较疑惑,问是否值得申购?本文就该可交换债做一下辨析。

可交换债在换股价(或转股价)、债券期限、换股价(或转股价)下修、到期赎回、回售等条款上与可转债类似,同样具有上涨有收益,下跌有保本的特性。但也有以下不同之处。

发行主体不同

可交换债与可转债最大的不同是发行主体不同。

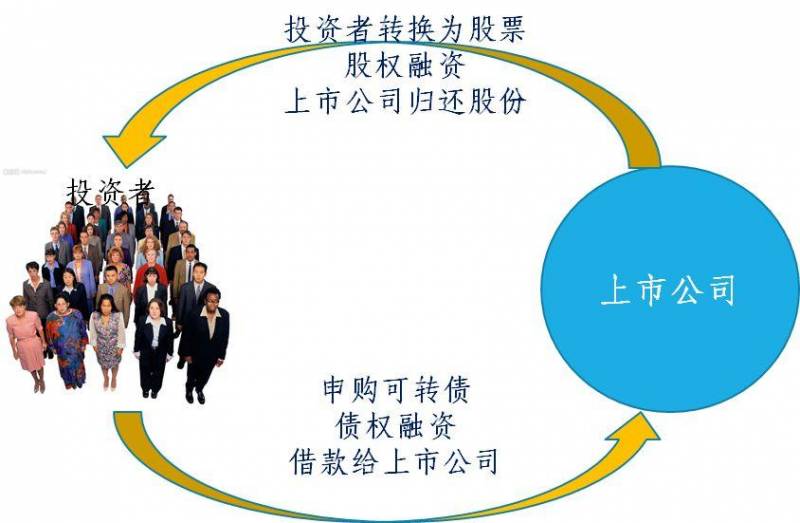

可转债的发行主体是 上市公司 ,见下图:

上市公司通过发行可转债实现债权融资,投资者转股后实现股权融资。有利于上市公司业务发展,因此发行方( 上市公司 )有动力推动转股。

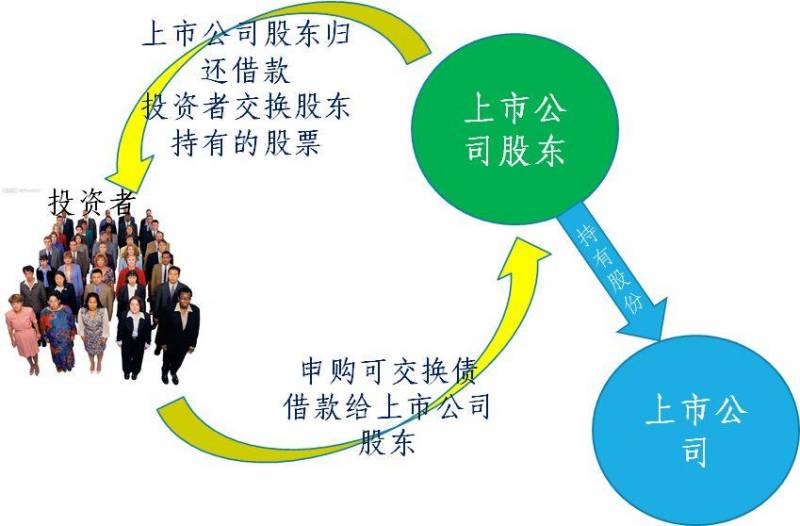

可交换债的发行主体是 上市公司股东 ,见下图

图中可以看出,可交换债的发行对 上市公司股东 来说实现了债权融资,如果投资者最后交换为股票,相对于上市公司股东卖出股票偿还债务,如果投资者没有交换为股票,上市公司股东就用现金偿还债务。整个过程中无上市公司自身参与,对上市公司影响中性。因此,发行方( 上市公司股东 )没有动力推动换股。

G 三峡EB1的发行主体是长江电力的 控股股东 “中国长江三峡集团有限公司”。

其他不同之处 G 三峡EB1与一般可转债的其他不同之处见下表:

根据AAA评级、利率和到期赎回价108元,可以计算出G 三峡EB1的票面收益率为 1.94% ,纯债价值为 87.18 元。

估值分析

当前长江电力和G 三峡EB1估值见下:

目前上市的可交换债大部分需要合格投资者才能交易,仅15国盛EB、15国资EB、17山高EB没有交易限制。

假如发行到上市期间,正股长江电力股价不变,参考近似换股价值的可交换债估值,则G 三峡EB1的合理定价在 105-109 元之间。

G 三峡EB1面向社会公众网上发行总额20亿,假如有50万投资者申购,则满额申购单账户中 4 签。

投资建议

考虑到长江电力属于水力发电行业,盈利稳定,分红率约70%较高,以最新股价计算,股息率约为 4.29% 。但业绩向上空间不大,再加上4月15日有 37.4亿股 限售股,约占当前流通股的 32.5% 上市,可能对股价上涨带来压力。

以上就是三峡eb发债是哪个股票的?的详细内容,希望通过阅读小编的文章之后能够有所收获!