股票投资收益汇算清缴怎么填?

股票投资收益汇算清缴怎么填

接下来具体说说

【汇算清缴实例】如何填报投资收益的纳税调整

当会计上和税务上在确认投资资产持有收益和处置收益的处理不一致,因此产生税会差异时,汇算清缴的时候需要对投资收益进行纳税调整。

但并不是所有在“投资收益”科目中核算的项目都通过《投资收益纳税调整明细表》调整税会差异。

例如,企业取得的国债利息收入,会计上确认为投资收益,税法上免征企业所得税。两者产生的税会差异填报在《免税、减计收入及加计扣除优惠明细表》。

又比如,投资资产在处置时产生的损失,会计上和税务上如果对损失金额的确认存在差异,要通过填报《资产损失税前扣除及纳税调整明细表》调整。

此外,如果企业将投资资产用于重组,并且符合特殊性税务处理规定,此时产生的税会差异填报在《企业重组及递延纳税事项纳税调整明细表》。

下面举例说明如何填报投资资产持有收益、处置收益的纳税调整。

投资资产持有收益的纳税调整及申报

当在会计上采用权益法核算长期股权投资时,投资企业要按照其在被投资企业拥有的权益比例,和被投资企业净资产的变化,来调整长期股权投资的账面价值。将被投资企业每年获得的净损益,按投资权益比例确认为自身的投资损益。

而税务上只有在被投资企业实际分配股利的时候,才会确认投资收益。并且从来不会在持有期间确认投资损失,即便被投资企业当年产生亏损。

【例1】M公司持有境外A公司40%股权,按权益法核算对A公司的投资。2021年A公司实现净利润100万,M公司按持股比例确认了40万元投资收益。2022年A公司实现亏损50万,M公司按持股比例确认了20万元投资损失,同时A公司分配2021年实现利润100万。

本例中税务上只有在2022年A公司实际分配股利时,M公司才需确认相应份额投资收益,对会计按权益法确认的投资收益或亏损予以纳税调整。换句话说,不论会计上如何处理,只要没有实际分配股利,税务上统统不认。

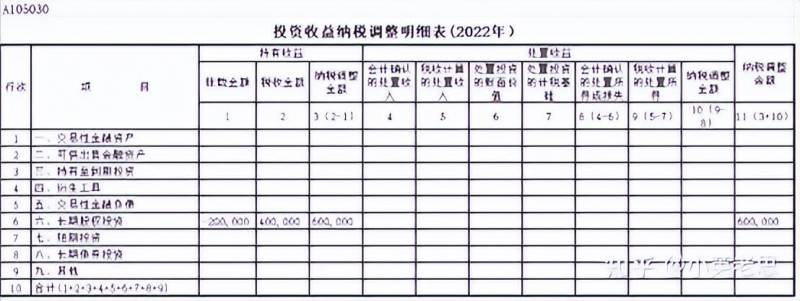

2021年M公司账面上确认的40万元投资收益,税务上做纳税调减处理。填报《投资收益纳税调整明细表》如下:

2022年M公司账面上确认20万元投资损失,税务上应确认40万元投资收益,填报《投资收益纳税调整明细表》如下:

投资资产处置收益的纳税调整及申报

当企业购入交易性金融资产时(从二级市场购入,以赚取价差为目的的股票、债券、基金、权证等),会计上将交易手续费直接计入投资收益的借方,进入当前损益。而税务上则要求按历史成本入账,将支付的全部价款,包括交易手续费,计入资产成本。

初始计量税会差异并不通过填报《投资收益纳税调整明细表》调整,而是直接通过《纳税调整项目明细表》中第6行交易性金融资产初始投资调整反映。

持有期间,随着交易性金融资产公允价值变动,会计上通过”公允价值变动损益“科目确认利得或损失,此时因交易性金融资产并未真的处置,税务上并不需要确认任何收益或损失。此时产生的税会差异也不需要通过《投资收益纳税调整明细表》调整,而是直接填报在《纳税调整项目明细表》第7行公允价值变动损益,纳税调增栏或纳税调减栏。

处置时,会计上按照最近一期期末的公允价值确认转让的收益,同时将持有期间确认的公允价值变动损益转为投资收益。税务上则按照转让价款减去计税基础的余额确认投资收益。产生的税会差异既有通过《投资收益纳税调整明细表》调整的部分,也有接通过《纳税调整项目明细表》调整的部分。

话不多说,直接看例子。

【例2】M公司2021年10月投资100万购入交易性金融资产,手续费10万。2021年底该交易性金融资产公允价值105万。2022年3月,M公司以120万元价格将交易性金融资产处置。

本例中,2021年M公司会计处理如下。

购买交易性金融资产时:

借:交易性金融资产-成本 100万

投资收益 10万

贷:银行存款 110万

2021年期末:

借:交易性金融资产-公允价值变动 5万

贷:公允价值变动损益 5万

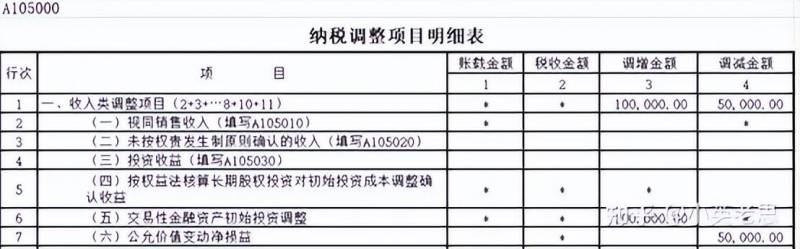

2021年汇算清缴时,会计上确认投资成本100万,投资损失10万(手续费),公允价值变动收益5万,税务上则确认投资成本110万(100万成本+10万手续费),持有期间不确认损益。填报《纳税调整项目明细表》如下:

2022年M公司会计处理如下:(1)

借:银行存款 120万

贷:交易性金融资产-成本 100万

交易性金融资产-公允价值变动5万

投资收益 15万

(2)

借:公允价值变动损益 5万

贷:投资收益 5万

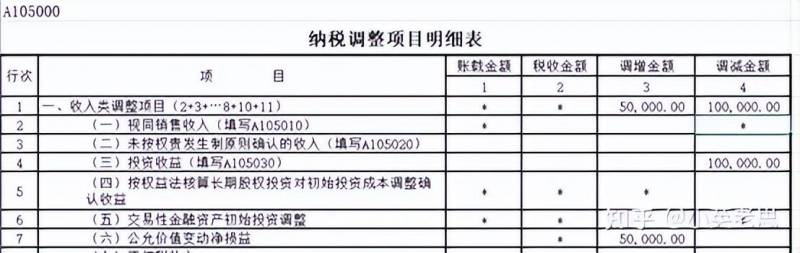

2022年汇算清缴时,M公司会计上确认投资收益20万,税务上确认投资资产处置收益10万(120万处置收入-110万计税基础),同时需反向调整会计上冲销的公允价值变动损益。

填报《投资收益纳税调整明细表》及《纳税调整项目明细表》如下:

最终的结果是2021年纳税调增5万,2022年纳税调减5万。

房地产篇:汇算清缴时投资收益如何进行纳税调整和填报

在今天的商业社会中,房地产企业对外或多或少都有股权投资,并会收到投资收益。那么投资收益在汇算清缴时,如何进行纳税调整和写填报表呢?

大家知道,投资收益在所得税汇算清缴时,主要是在企业所得税年度纳税申报表A105030投资收益纳税调整明细表里面进行调整。在A105030表的项目当中,既包含了股权投资,也包含了债权投资。同时,A105030表调整的内容是:持有收益和处置收益两种。

需要说明的是,在A105030表中既包括债权投资也包括股权投资,由于债权投资与会计核算基本是一致的,没有差异,所以本文不涉及。那么,本文主要讲解的是股权投资,而且是以长期股权投资为例。

现在,我们先来看一下投资业务的所得税相关规定。依据《中华人民**国企业所得税法实施条例》第十七条规定:股息、红利等权益性投资收益,除*务*财政、税务主管部门另有规定外,按照被投资方作出利润分配决定的日期确认收入的实现。

依据《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)第四条靠前款规定:企业权益性投资取得股息、红利等收入,应以被投资企业股东会或股东大会作出利润分配或转股决定的日期,确定收入的实现。

所得税的法规很清楚了,股息、红利的所得税的投资收益的确认,是以股东会做利润分配的日期来确认的。那么在会计上它是按照被投资方公布业绩时确认的。很显然,税会是存在差异的。

同时我们要清楚一点, 在进行年度汇算清缴所得税调整,其实调整的是税会的差异。现在我们来看一下,持有收益税会存在什么差异?

投资收益的会计核算,分为成本法和权益法。成本法的会计核算与股权投资的所得税处理是基本一致的,没有差异,我们不用考虑。投资收益的权益法核算与所得税的收益确认,存在比较大的差异,我们要重点考虑。

举例来说,假设2016年被投资企业公布业绩,投资方甲公司应得800万。那么甲公司的账务处理是:

借:长期股权投资——损益调整 8,000,000

贷:投资收益 8,000,000

假设到了2017年6月份,被投资方开股东会决定派息,投资方甲公司分回500万。此时甲公司的账务处理是:

借:应收股利 5,000,000

贷:长期股权投资——损益调整 5,000,000

现在我们来看这两年的持有收益的调整:在2016年,甲公司,我们来看第六行,长期股权投资。2016年甲公司长期股权投资账务上确认了800万的投资收益,而所得税不具备收益确认。所得税确认的收益是0,税会存在八百万的差异。这800万的差异在2016年调减应纳税所得额。

到了2017年,股东会分派股息红利。会计上账载金额是0,所得税的持有收益是500万。税会存在差异。2017年,这个公司年终汇算清缴所得税调增500万的持有收益的差异。

我们再来看处置收益的调整。其实处置收益的调整主要是调整会计的账面价值与所得税的计税基础之间的差异。而长期股权投资在成本法核算下,税会的成本基本上不存在差异。而在权益法核算下,税会存在差异主要体现在:初始投资成本的确认上,以及权益法核算的调整上、投资减值的损失上。

我们看一下这张表:

如果2017年,某公司将其某笔长期股权投资进行处置,得到1000万的收入。我们来看一下这张表的第六行第四列,会计的处置收入是1000万,所得税的处置收入也是1000万。在实际当中基本上这两个收入是一致的。由于这笔长期股权投资是权益法核算,那么账面价值是650万,而所得税的计税基础是它的初始投资成本400万,会计的处置所得是350万,所得税的处置的所得是600万,因此税会存在250万的差异。

这个在表当中体现的250万的税会差异,是第八列和第九列,会计处置所得和所得税处置所得的差异。其实这250万的差异,也就是这笔长期股权投资的账面价值与所得税计税基础之间的差异。

总结一下,持有收益的调整,重点是权益法核算下税会在投资收益确认时间上的差异。处置收益的调整,重点是会计成本与计税成本之间差异的调整。同时我们要注意A105030表没有考虑股息、红利免税的调整,而这个调整是在其他表格里面体现。

以上就是我们今天讲的全部内容。

以上就是股票投资收益汇算清缴怎么填?的详细内容,希望通过阅读小编的文章之后能够有所收获!