中国华融是干什么的?

中国华融是干什么的

1月15日晚,中国华融发布公告称,根据公司整体战略规划及定位,为进一步提升品牌影响力,拟将公司名称“中国华融资产管理股份有限公司”变更为“中国中信金融资产管理股份有限公司”。接下来具体说说

中国华融(2799)——四大资管龙头

公开发售价: HKD3.03—3.39

募集资金: 174.8至195.5亿元

认购截止日期: 10月22日(星期四)中午12点

正式上市日期: 10月30日

每手股数: 1000股

每手费用: 约3,424.16HKD

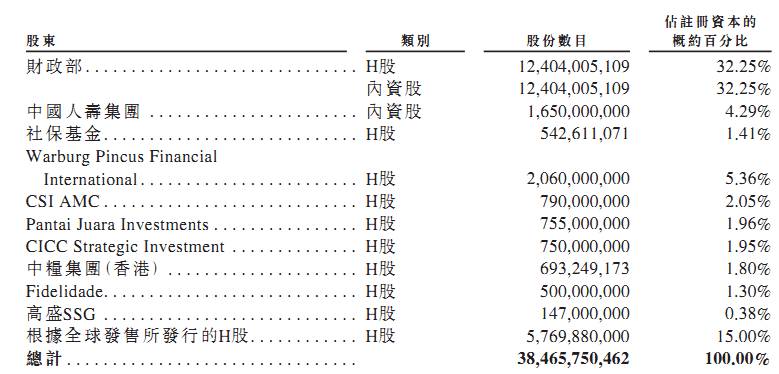

全球公开发售数目: 5,769,880,000(占完成发售之后的15%)

公开发售占比: 5%

公司介绍

中国华融前身中国华融资产管理公司成立于1999年11月,由财政部*家出资,目的为吸收处置国有四大银行的不良资产的政策性资产管理公司,后来在完成政策任务之后开始进行商业化运营,在清算和重组资产过程中,通过战略投资和并购重组等方式,先后设立金融租赁,证券,信托,房地产,私募基金,银行,期货等平台公司。按照资产管理规模来计算,中国华融是是中国资产管理规模最大的金融资产管理公司。

公司业务

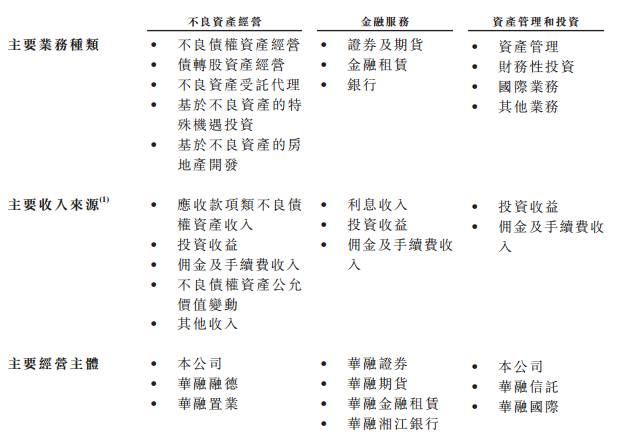

公司业务主要业务包括三块:1)不良资产经营。2)金融服务。3)资产管理和投资

2014财年,上述三个业务收入分别占收入总额的56.1%,35.1%和9.9%,税前利润分别占利润总额的55.7%,32.9%和11.4%。

公司不良资产经营业务包括不良债权资产经营,债转股资产经营,不良资产受托代理,基于不良资产的特殊机遇投资和房地产开发等。该业务在过去三年的净资产回报率分别为31.1%,36.9%和26.3%。公司依托多金融拍照优势,通过华融证券,华融金融租赁,华融湘江银行和华融期货组成全方位金融服务平台为客户提供灵活、个性化和多元化的融资渠道和金融产品,形成覆盖客户不同生命周期、覆盖产业链上下游长产业链条的综合金融服务体系。资产管理和投资业务是不良资产经营业务的延伸,公司通过资产管理,财务性投资,国际业务及其他业务,实现佣金及手续费收益与投资收益,提高不良资产经营业务的整体盈利能力,优化集团业务和收入结构。

股权结构

下图为公司完成发售并不行使超额认购权的股权结构,财政部仍为靠前大股东,占比65%。

基石投资者

基石投资者最终将购得此次IPO股份的63.8%至71.4%,具体数字取决于此次IPO有多成功。 协议条款显示,华融的最大基石投资者是巨宝,该公司是国有房地产公司远洋地产的子公司,巨宝承诺认购6.80亿美元。中国电力供应商国家电网认购3亿美元。总部位于深圳的前海人寿保险认购1.01亿美元。 其他基石投资者包括Rich Precious Ltd、中融国际信托、中国泛海、重庆渝富、中国广东核电、嘉实和中远资本管理。禁售期6个月

估值水平

香港上市公司中国信达为同一时期成立的政策性四大资产管理公司,和中国华融非常具有对比性。截至10月16日收盘,中国信达的PE(TTM)为6.48,PB为0.94。而按照中国华融3.03-3.39的招股价来计算,中国华融的PE(TTM)为7.15-8.01,PB为0.98-1.01,略微高于中国信达。另外两家公司的盈利水平基本相近。

总结

虽然中国华融招股的估值水平略高于中国信达,但目前股市正处于反弹通道中,在中国华融上市的哪那一天,估值孰高孰低还不一定。且不良资产业务这一块具有明显的逆周期性,目前中国经济前景前景不太明朗,金融公司和非金融公司的不良资产水平正在慢慢上升,正是公司进行收购的良好时机,行业并购的机会也很多。据中国银监会统计,银行业金融机构不良贷款余额由11年末的1.05万亿元人民币增至14年末的1.43万亿,商业银行所持的不良贷款余额由11年第三季度末增加1.68倍至15年第二季度末的1.09万亿。且10倍不到的估值相比其他金融类公司便宜很多,所以公司还是具有一定的投资价值。

评分

IPO热度(10%):8

市场氛围(20%):7

市场稀缺性(10%):6

估值水平(30%):6

公司成长性(30%):7

加权平均分:6.7

作为一位业内人士,我来说说我所理解的中国华融

最近发现投资者朋友们对中国华融(HK:02799)争议颇大,连@云蒙这样的大V也连发几篇文章分析,看完后觉得意犹未尽,刚好工作上与华融有较多交集,就谈谈个人对华融的看法。

首先抛开二级市场不谈,现实中如有同业向我咨询华融是家怎么样的公司,值不值得合作?我肯定是毫不犹豫的告诉对方,“这是中国最牛的金融机构之一”,如果华融做不了的业务,你找其他三家也做不了;如果一笔融资华融3个月搞不定,其他三家更搞不定。

可能这说法有点武断,及伤害到其他几家的感情,但至少在我工作所在区域内及了解的信息里,的确是这个情况。

我们公司的业务范围主要在长三角的核心城市,属于长期的融资方,与四大AMC(资产管理公司)都有合作。与华融长期合作的分支机构是周边省份的一家省属分公司,在其集团公司内部,属于榜样级被学习的标的。

之所以特意强调该分公司的背景及业绩,因为这是其集团体系内属于权限颇高能自主审核创新业务的分公司,因为其优秀,所以覆盖的业务范围也广,属于麻雀虽小、五脏俱全型,可以从其业务范围来推导集团层面的业务构成情况。

主营业务:不良资产处理

这应该是最容易读懂得一项业务,持有AMC牌照的公司才能承接金融机构给出的不良债权,以3-5折的价格承接,然后处置获利。

单从业务角度讲:首先银行端的不良债权,通常它是有抵押的,如果一切按规则办,质押率应不低于60%。

例如100万的资产,银行借出去不超过60万,最后这60万坏账以3-5折的价格卖给AMC公司。即AMC公司以20万-30万的成本,获得处置100万资产的机会。从这里我们就可以知道这里的空间有多大。

那现在AMC通常的处置方法是怎么样的?很简单,直接卖给2手的坏资产处理公司或者个人,这些2手的公司直接通过银行拍卖来实现退出。

看完后大家有没有觉得这毫无技术含量。没错,这里的确毫无技术可言,完全就靠着牌照在赚钱。一个成本3000万的坏资产,卖4000万已经符合公司要求,但是法拍可以卖7000万,这里资产给谁,怎么给,就存在巨大的权利寻租空间。

这里要明确一点,过去华融从150亿发展到现在1800亿就是在这样情况下实现的。或许存在利益输送,没有追求利润最大化(同理可以想象AMC公司的利润挖掘空间有多大)。

同样反推到赖事件上“疯狂买壳,装入不良资产,暴涨暴跌”,就很容易理解了,因为可以给自己控制的公司低价的不良资产,洗干净后在上市公司平台以高溢价退出,这巨额的利润如何不导致股价爆炒。

所以对于该点上媒体的解读我认为是有误的,这伤害的是过去华融的利润,而非未来。如果今后就能纠偏,甚至可以理解成利好。

综上所述,在目前这种简单暴力的经营模式下,AMC公司已经能取得这么高的ROE(净资产收益率),随着今后资产运营能力的嫁接,离利润率的天花板还很远。

所以,就算目前回归主营的思路,也是大有可为的。

非金债业务

这块不是华融一家做,四大AMC公司都在做。

至于什么是非金债,网上很多解释了,搜一下就懂了,目前也并不重要了:一、这块业务目前已经停了;二、没停的时候也都是当成一个渠道来做融资业务。

非金债不是重点,重点是最终的钱放到了哪里,底层资产抵押的情况怎么样。

这里就要提到AMC类公司另一块的业务——类银行业务,以约10%-12%左右的成本(看市场环境)提供企业资金,用于并购、拿地、定增等各类五花八门的投资。

完全可以把它理解成一个贷款行为,风控要求和银行差不多,但是手法上会更灵活,时间上也更能配合企业要求,所以也是目前市场融资渠道的一个重要组成部份。

当它们完成融资后,会将它们对企业的债权转手卖给银行,因为华融AAA的信用评级及财政部的背景做担保,所以通常银行买的成本通常会在6%左右,这里就存在3%甚至更高的利差。循环反复之后,这个也就成了高负债率经营的原因。

对于这点,市场评价说看不懂或者风险很大,个人认为是不存在的。

资金投向主要两块:

1、二级市场定增或者并购。

这个用股票做质押,会要求有个兜底方;即使今年股市大跌,但是可交易性金融资产的公允价值是每年调整的,这类的坏账应该已经在报表上体现了,半年也不会有多大的雷,何况A股上真正债务违约的也就这么几家,整体概率上还是很低的;

同样由于架构上的设计,很多在F10看到的由华融子公司出资完成定增的投资,其背后是有一个担保方的,这并不能简单的理解成一个纯粹的投资行为。通常是担保方保本保息,超额收益分成。

目前所说的投资端诸多的踩雷,我的理解是远没有市场传的那么悲观。

2、房地产行业。

16年之前1:9配资拿地,17年后开发资金或者并购资金等,但是通常都是要求土地质押,融资金额为已投入资金的50%-60%不等(具体看城市)。

房产都没崩盘,地价怎么崩的了,就算崩了,还有50%的安全垫在;说能产生多少坏账,我也是不怎么信的。

单就华融而言,据我了解,他们在地产圈主要的策略类似白名单准入机制。

例如目前就给前50的开发商提供资金,此类头部的企业调配资金能力较强,就算单个项目出问题了,为了维持主体信用,还是能从其他地方调配资金的。

再说,再不济坏资产处置还不是老本行么。何况现在头部房地产企业哪家出问题了,除了阳光城(SZ:000671),碧桂园(HK:02799)也只是传传而已。就算真出问题了,不就是个主营业务接手的事。

综上所述,个人认为其在业务层面是没有问题的,就像开头我提到的合作单位,目前已经基本完成全年的指标了(赖在位时定的指标)。

最后谈谈媒体报道的内容

说真,我是7月才开始关注华融的股票的,这时才注意到有这么个报道及这么便宜的华融,也是特别好奇,这个4月的报道居然有这么大的杀伤力,但其内容仔细分析是经不起推敲的。

1、 大部分资金投向房地产

作为一个资金方,自然是追求安全性和高成本,在中国除了房地产,还有谁?这可能是个ZZ错误,但从商业角度,无可置疑;

2、 海外大量发债

16年之前美元债华融最低的发的几期应该都是2%几,今年最近一期才4.6%;国内借出最近的成本最少10%,这么高的利差在,经营角度这么便宜的资金再多也不嫌弃多,不认为有问题;

3、 天元锰业

主要就是没有抵押物,工业类企业抵押物本来就不像股票和房地产那么直接,投资房地产要举报,投资工业类也要举报,现在是天元锰业债务违约了还是破产了(未查到上述消息),这个举报完全就是为了找事而找事。

何况商业上的决策本身就都会带一些赌性,而且此类大决策应该都是集团投委会过的。

其他的模糊性形容词就不去分析了。

我们可以明确的是,一个能带领企业从零起步,10年规模增长几十倍的企业家,绝对是一个很具备管理能力和商业天赋的人。所以我不认为赖的问题会影响华融过去利润的真实性。

最后总结下,我的个人观点是觉得这是家极其优秀的公司,具备优秀的管理层及行动上的高效性。这并不会因为换个董事长就改变。

而且公司目前已经发展到这个规模,更多的是靠整个机制和企业文化在运转,换个掌门人不会有太大的区别。

觉得华融资不抵债、要倒闭这类说法不知道怎么去评价,财政部的亲儿子也能破产的话,那中国的任何企业都不值得投资了。

主营的利润率就在那里,利差就那里,这两点谁也改变不了;华融的权益类资金就在那里,这点也改变不了,唯一能改变就是杠杆率低一点,roe低一点,再低,行业平均在那里顶着了。

商业角度来看,过去几年存量业务在那里了,产生的利润是挡不住的;下降的无非是近年的增量,但是今年的利差估计超过6%,利润率摆在哪,利润也不会低。

中国华融拟更名为中信金融资产 归属变更释放改*信号

11月15日晚,中国华融发布公告称,根据公司整体战略规划及定位,为进一步提升品牌影响力,拟将公司名称“中国华融资产管理股份有限公司”变更为“中国中信金融资产管理股份有限公司”。名称与归属的变更,释放出资产管理公司深化改*、防范化解金融风险的鲜明信号。

据公告,有关建议变更公司名称的议案已经董事会审议通过,将提呈公司股东大会审议批准。

公告称,实施更名有利于体现公司深化改*、化险取得的积极成效,展现积极的精神面貌,树立全新企业形象;有助于促进业务开展,进一步推动高质量转型发展;也有利于突出公司的行业特征与牌照优势,体现防范化解金融风险、维护金融体系稳定的功能定位,彰显企业价值。

日前召开的中央金融工作会议强调,要全面加强金融监管,有效防范化解金融风险,并明确坚持把防控风险作为金融工作的永恒主题。

中国华融在最新发布的公告中称:本次建议变更公司名称不涉及变更本公司主营业务,不会对公司的生产经营产生不利影响。建议变更公司名称将不会影响公司股东的任何权利。

中国华融11月15日发布的公告

中国华融成立于1999年,与中国东方、中国长城、中国信达并称为四大资产管理公司。四大资产管理公司旨在为应对亚洲金融危机、化解金融风险、促进国有银行改*和国有企业改*脱困而成立。

2021年底,中国华融开展引战增资,引入5家战投及财务投资者。2022年3月,中国华融发布股东权益变动公告称,为优化国有金融资本布局,该公司股东财政部拟将其持有的中国华融部分内资股向中信集团增资。权益变动前,财政部持有中国华融27.76%的股份,中信集团持有23.46%的股份;变动后,财政部持有24.76%的股份,中信集团持有26.46%的股份,成为中国华融的靠前大股东。

中国华融相关负责人曾表示,通过引入投资者增资,中国华融提升风险抵御能力,进一步夯实了可持续健康发展的基础。在资金和业务方面,中国华融与战略投资者有较大的协同空间,将与各战略投资者展开广泛合作,提升公司风险内控水平和盈利能力。

据了解,2022年以来,中国华融围绕中信集团相关战略,扎实推进各项工作。依托中信集团产融并举优势,2023年以来,中国华融实施协同项目45个,打出金融服务“组合拳”,全力提升服务实体经济质效,特色化、差异化资产管理公司服务优势逐步显现。此外,还聚焦不良资产主业,积极参与市场竞争,今年前三季度,新增收购不良资产包129个,截至9月末,债权规模超800亿元,同比增长119%。

以上就是中国华融是干什么的?的详细内容,希望通过阅读小编的文章之后能够有所收获!