股票板块为什么会漂移走势?

股票板块为什么会漂移走势

接下来具体说说

股指各行其道 漂移资金回归

(仅代表作者观点)

作者:云飞扬

来源:股市动态分析

今年,在多方面复杂因素影响下,几大股指明显分化,各行其道,步调不一致。对大盘波段走势的分析,也许可以更多从K线形态特征上寻找端倪。

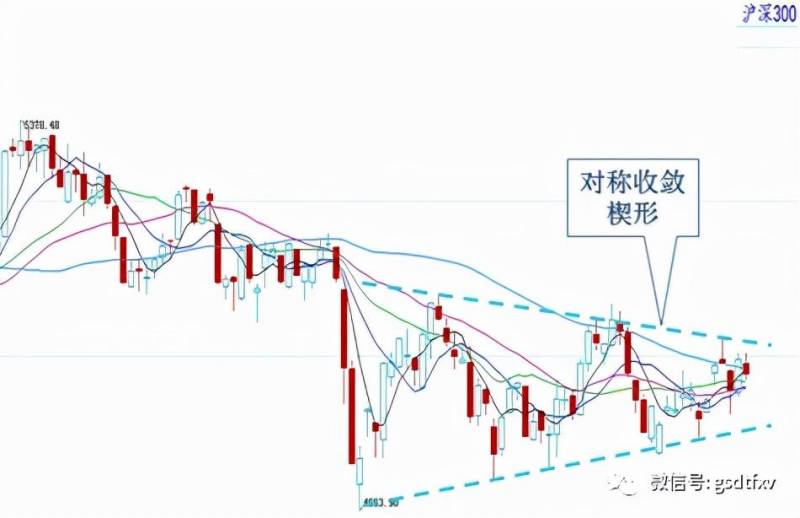

沪深300指数自7月28日创出低点以来,走出了一个基本对称的收敛楔形。(见图一)

图一:沪深300指数日K线形态分析

由图一可见,沪深300指数在高点连线位置有压力,在低点连线附近又有支撑。

延续上期文章中关于“短线或有C-5-2浪小反弹”的分析,也许可认为9月22号到10月11日是C-5-2浪,呈abc三折形态。10月11日,指数冲高回落,进入C-5-3浪段,后市可能继续小幅震荡调整。

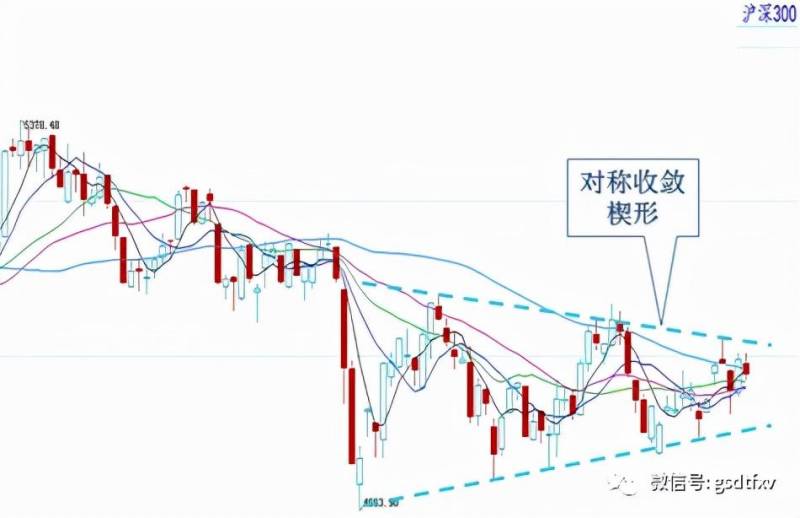

国庆节后,上证50指数突破了60日均线制压,表明该指数前两个月构筑的头肩底形态是有效的。(见图二)

图二:上证50指数日K线技术分析

图二中,若将8月下旬的低位视为头部,则左右肩基本对称,构成一个阶段性底部。

近日,消费类权重股成为中坚力量,推动上证50指数反弹。究其原因,既有洼地效应比价优势,也可能有部分基金在投资风格漂移后回归,比如一些消费主题基金投了前期热门的周期股,现在若撤出,资金就会转移。

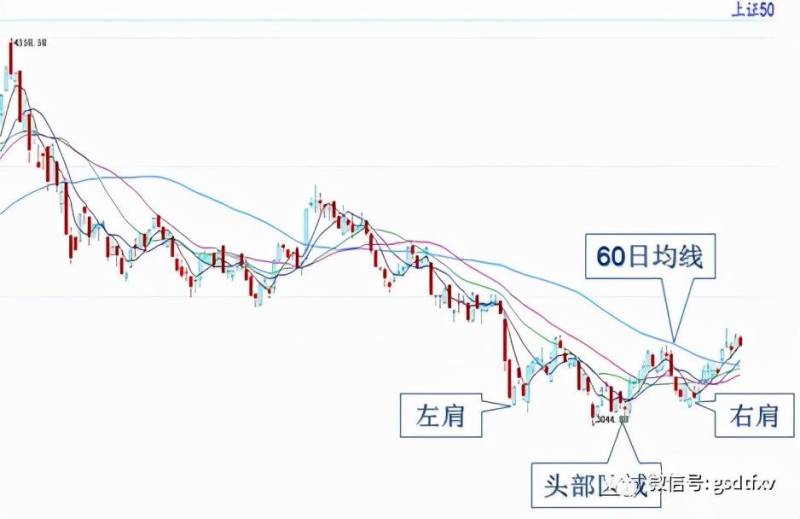

从形态上看,代表小市值个股的中证1000指数与权重股指数相比,走势此起彼伏。有意思的是,2018年4季度低点以来的浪形仍十分完整清晰。(见图三)

图三:中证1000指数日K线浪形分析

如图三所示,以2018年10月19日的4066点为起点,至2019年4月8日的6322点是一浪上升;之后回落到8月6日的4781点是二浪调整;接着是三浪主升,又可细分为5个浪段,直到去年8月6日的7457高点,运行了整整一年时间;然后是为期半年的四浪调整;从今年一季度的双底反转到9月14日的8042高点,属于第五浪上升。这样的划分,基本符合艾略特波浪原理。

9月中旬以来的一个月时间里,中证500、中证1000指数出现今年的最大波段跌幅,与此同时,许多相关的指数增强型基金净值都有较大回撤。国庆之后,沪深两市日成交金额回落到万亿以下,今天更是萎缩至8608亿元。

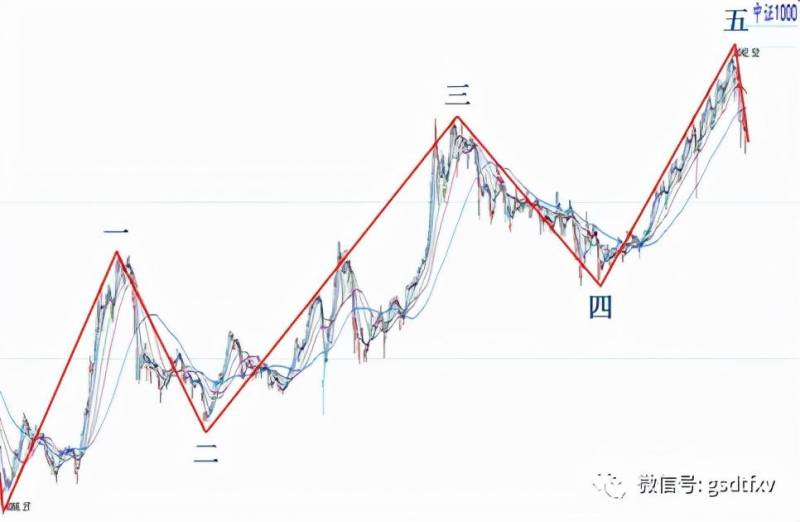

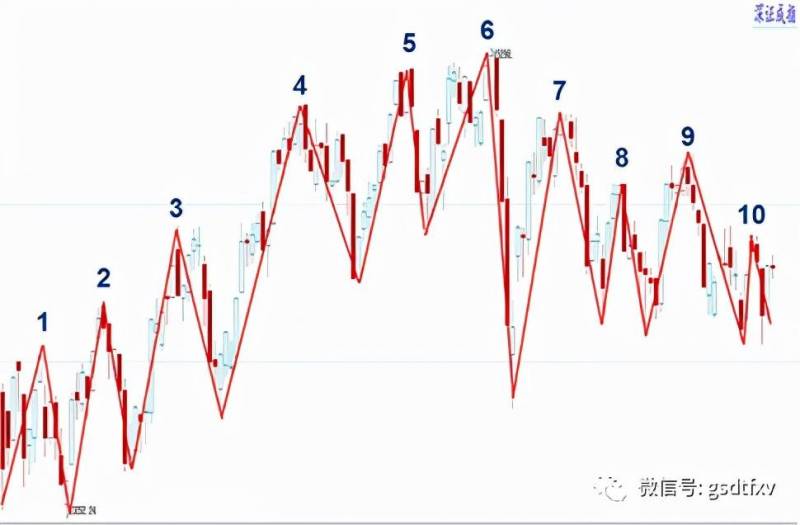

今年3月以来,深证成指走出大约10个波段的上涨下跌,总体上呈罕见的大圆弧形。(见图四)

图四:深证成指日K线形态分析

不难看出,场内明显有短线资金不断进行拉抬和打压,目的也许就是低买高卖做差价。所以,总是刚涨几天,就被打下来,然后再涨几天,又被打下来。这是一种游资反复操作的震荡过程,或将影响中长线趋势的形成。如果这种状态延续下去,那么市场整体持续走高的可能性就会减小。

以上几个指数走势的差异很大,真可谓:小心追涨勿跟风,K线形态有不同。难识股市真面目,只缘处在混沌中。

A股市场成立至今已有30余年,理应由初创走向成熟,也必将进入健康有序的轨道。管理层倡导共享资本市场改*红利,发挥其财富管理功能,着力增强投资者的获得感,这些都十分今人鼓舞。

问题是,到底该获得什么?价差还是分红?这一点很重要,决定着行情是短暂的还是持久的。历史经验业已证明,炒股谋取价差并不能给大多数参与者带来长久的获得感。在笔者看来,管理市值不如管理价值,注重业绩不如注重分红。分红是核心关键,离开分红谈业绩,是缺乏意义的,只能沦为炒作的借口。以投资之名,行投机之实,终究不是社会主义金融市场的正确方向

当然,道理很浅显,但培育理性的证券市场决非易事,是庞大的系统工程,需要社会各界有识之士长期共同努力。期待真正崇尚价值投资的那一天能够早日到来!

(编辑:小股)

为什么股价的缺口会回补,真正原因是什么?

所谓 缺口 ,是指股票价格(或股票指数)快速大幅变动时,在一段价格区间内没有任何交易发生,显示在股价K线图上是一个真空区域,这个区域就叫缺口。

缺口一般发生在开盘直接跳空高开或跳空低开的情况,在K线图上表现为,当日最低价大于上一日*高价(向上缺口),或者当日*高价小于上一日最低价(向下缺口)。

如果在未来某个时刻,股价又回到原来缺口的价格区域,并可以覆盖整个区域时,就称为“ 补缺口 ”。

下图是上证指数在2020年的几个代表性缺口:

“缺口理论”的核心就是缺口必补 ,很多人对此相当有信仰,包括一些股票公众号大V,比如XX牛猫就很喜欢在公众号文章**据缺口必补来分析行情,影响了不少粉丝。

至于缺口为什么一定会回补,至今也没有非常有信服力的说法。

听到的比较有信仰的说法有:“股价厌恶缺口就像大自然厌恶真空一样”、“缺口就像万有引力一样,吸引着股价回来”。

这种口号式的逻辑显然是不能让实事求是、讲究证据的理性派信服的。

本篇文章的目的,就是旨在回答关于缺口的两个问题:

1.缺口是不是一定回补,回补的概率有多高?

2.缺口回补的真正原因是什么?

这两个问题, 一个关于现象,一个关于本质 。

1.缺口回补的概率

我们统计了上证指数自2005年1月1日以来出现的所有缺口,共计314个,其中有295个缺口在之后的日子里回补成功,回补率为93.95%,这是一个很高的概率了,所以缺口必补这个现象,可以认为是确实存在的。

表中,平均缺口大小是指缺口跳空的空间大小相对于价格的比例,平均回补耗时是指从缺口产生到补缺完成所耗费的交易日数。

我们也单独统计了向上跳空缺口和向下跳空缺口的情况,没有特别明显的差异。

上证指数自2005年起至今(2020-03-30),还有20个缺口还未曾回补,具体如下:

2.缺口回补的真正原因

在解释缺口必补理论的原因之前,我们先来看两个类似缺口必补的理论现象,我称之为: (1)大阳(阴)线必补理论; (2)逢涨(跌)必补理论

(1)大阳(阴)线必补理论

所谓阳线就是指收盘价高于开盘价的K线,至于大阳线,我暂且定义为收盘价相较于开盘价涨幅大于2.5%的阳线,即收盘价/开盘价>1.025。

大阳线必补理论是指当股价出现大阳线形态时,股价在未来的日子里会回到这根大阳线的开盘价之下。

大阳线的这根实体柱子,就像缺口一样,会吸引股价回来。

大阴线必补的情况类似。

大阳(阴)线必补和缺口必补很相似,区别只是把缺口换成了K线的实体柱子。

接下来,我们来看大阳(阴)线必补的历史统计情况,仍然以上证指数为例:

大阳(阴)线回补概率高达94.04%,一点也不输缺口回补的概率。

从历史统计角度看,我们完全可以说: 大阳(阴)线就像万有引力一样,吸引着股价回来。

(2)逢涨(跌)必补理论

逢涨必补是指,如果当天股价K线是上涨的,即当日收盘价高于前一日收盘价,那么股价在未来的日子里会跌回到前一日收盘价之下,抹去当日的全部涨幅。

逢跌必补是指,如果当天股价K线是下跌的,即当日收盘价低于前一日收盘价,那么股价在未来的日子里会涨回到前一日收盘价之上,收回当日的全部跌幅。

股价的上涨K线或者下跌K线,就像缺口一样,会吸引股价回来。

仍然以上证指数为例,来看逢涨(跌)必补的历史统计情况:

上涨K线和下跌K线的合计回补概率高达96.97%,比缺口回补的概率还要接近100%, 从历史统计角度看,逢涨(跌)必补理论比缺口理论还更牢固 。

因此,我完全可以说: 股价的上涨(或下跌)就像万有引力一样,吸引着股价回来。

但仔细想想,似乎有点不对啊,如果所有的上涨K线都会回补,那岂不是股价永远都不会涨了?如果所有的下跌K线都会回补,那股价不是永远都不会跌了。

实际上,最新股价相较于历史最低点的涨幅,就是靠那没有回补的3.51%的上涨K线完成的,而最新股价相较于历史*高点的跌幅,也是靠那没有回补的2.46%的下跌K线完成的

3.总结

好吧,我承认, 大阳(阴)线必补理论和逢涨(跌)必补理论都是我胡编乱造的 ,但从历史统计的角度看,它们确实比缺口回补理论还更牢靠。

如果缺口理论可以用来制定交易策略,比如出现向上缺口时卖空,等缺口回补时再买回,那么大阳(阴)线必补理论和逢涨(跌)必补理论,当然也可以用来制定交易策略。

根据回补理论来指定交易策略,是一个典型的高胜率、低盈亏比的策略,即单笔交易盈利的概率很高,但是小赚大亏。

由于它背后的理论是胡编乱造的,所以它并不能给我们创造出正期望,也就根据它来做投资,总体是没有胜算的。

所谓股价回补现象,不过是股价在做几何布朗运动时所产生的一种随机现象而言。

由于股价在未来的走势是带正漂移项的随机运动,那股价自然有很大的概率会随机波动到缺口之下,也即完成补缺。

以向上的情况为例,假如股价不回补,那说明缺口这个价位,就是今后的历史最低价了。仔细想想,一买就买到股价历史最低价的的概率有多大?把1减去这个概率就是回补的概率了,所以任何XX回补理论的回补概率都是很高的。

以上就是股票板块为什么会漂移走势?的详细内容,希望通过阅读小编的文章之后能够有所收获!