股票里的阿尔法什么意思股票投资中的高贝塔投资?

股票里的阿尔法什么意思股票投资中的高贝塔投资

不管是买基金进行投资的基民,还是专业挑选基金经理的各种机构,都会面临这么一个问题:XX基金在过去X年涨/跌了X%,它的表现如何?算好,还是不好?要把这个问题讲清楚,我们就需要向大家......接下来具体说说

股票中的阿尔法和贝塔分别代表什么意思,有什么作用

在股票交易中,阿尔法(Alpha)和贝塔(Beta)是两个用于评估投资组合表现的指标。

1. 阿尔法(Alpha):阿尔法是一种衡量投资组合相对于市场的超额收益能力的指标。它表示投资组合的实际回报与预期回报之间的差异。具体来说,正的阿尔法表示投资组合表现优于市场平均水平,而负的阿尔法则表示表现不如市场平均水平。阿尔法是基于资产定价模型(Capital Asset Pricing Model,CAPM)计算得出的。

2. 贝塔(Beta):贝塔衡量了一个股票或投资组合相对于整个市场的相关性和波动性。贝塔的数值代表了股票或投资组合的价格变动相对于整个市场的变化幅度。例如,一个贝塔值为1的股票或投资组合与整个市场的变化趋势相同;而一个贝塔值大于1的股票或投资组合更容易受到市场波动的影响,而贝塔值小于1的股票或投资组合则相对较稳定。

作用:

- 阿尔法可以帮助投资者评估一个投资组合的超额收益能力,即相对于市场平均水平的表现。

- 贝塔可以帮助投资者衡量一个股票或投资组合与整个市场的相关性和波动性,从而评估风险水平。

什么是基金投资的阿尔法和贝塔?看阿尔法系数就能选到好基金?

不知道大家在挑选主动管理的权益型基金的时候,有没有关注过这两个指标: 阿尔法系数(α)和贝塔系数(β) 。

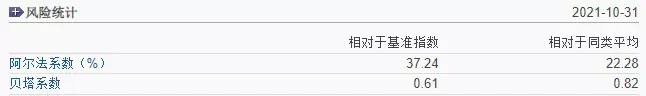

之前不太清楚也没关系,在基金评价机构——晨星中国官网,输入基金代码就可以查询。比如说下图这只基金,阿尔法系数就是37.24%,而贝塔系数就是0.61。

(来源:晨星中国官网)

这两个指标与诺贝尔奖得主、著名的金融学教授威廉·夏普(William Sharpe)有关。而这一位,正是“夏普比率”中的“夏普”本人。上世纪60年代,威廉·夏普在《金融学期刊(Journal of Finance)》上发表的论文里,首次把金融资产的收益拆成两部分: 跟随市场一起波动的部分叫贝塔收益,不和市场一起波动、与市场无关的部分就叫阿尔法收益 。

为了便于大家理解,写成一个简易的公式就是: 金融资产收益率=阿尔法收益+贝塔收益+残留收益 。其中,阿尔法收益=阿尔法系数,贝塔收益=贝塔系数*市场(或基准)平均收益率,而残留收益可以看成是一个平均值为0的随机变量,可以暂时忽略不计。整理一下可得:

金融资产收益率=阿尔法系数+贝塔系数*市场(或基准)平均收益率

那么,阿尔法系数和贝塔系数究竟是什么意思?以及应该如何把这两个指标化为己用,帮助我们选出表现更好的基金呢?

接着看,小编带你好好捋一捋。

#1

什么是基金的贝塔?

如何看贝塔系数选基金?

贝塔收益就是基金跟踪业绩评价基准的涨跌获得的 被动收益 ,可以理解为承担市场(或行业)风险所带来的平均收益。

贝塔系数(β) 衡量的就是基金收益相对于基准收益的总体波动性。 β越高 ,意味着基金相对于基准的弹性和波动就越大,也就是说,如果大势 上涨 ,基金会 涨得更多 ;反过来,如果大势 下跌 ,基金自然也会 跌得更多 。

1

如果β=1,代表这只基金的波动和基准保持一致。那么当市场上涨5%时,基金也上涨5%;市场下跌5%,基金相应下跌5%。

2

如果β>1,说明这只基金的波动性比基准更大。比如β=2,当市场上涨5%时,基金上涨2*5%=10%;市场下跌5%时,基金就会下跌10%。

3

如果β<1,说明这只基金的涨跌幅度会比基准更小。比如β=0.5,当市场上涨5%时,基金上涨0.5*5%=2.5%;而市场下跌5%时,基金只会下跌2.5%。

因此,在挑选主动管理基金时,β大还是小并没有明显的优劣之分,需要结合具体的市场行情进行判断:

如果市场或板块处于相对低位,可以考虑选择β较高(比如>1)的基金,当市场开始上涨时,这只基金就可能涨得更快,即爆发力可能更强;

而市场处于阶段性高位的时候,可能更适合选择β较低的基金,如果经历市场回调,下跌的幅度相对基准会更少,相对比较抗跌。

#2

什么是基金的阿尔法?

如何看阿尔法系数选基金?

由上文的公式可知, 阿尔法系数(α) 就是基金的 实际收益 和 贝塔收益 之间的差额,也就是基金超越基准的 超额收益 。比如说某只基金今年以来的贝塔收益是8%,但实际收益是10%,那么它的α就是2%。

对主动管理的偏股型基金而言,阿尔法系数就是基金经理通过选股、择时等带来的主动收益,反映的是基金经理的 主动投资能力 。因此, α越大 通常说明基金经理的 选股能力越强 。

市场中有一种常见的说法是“ 阿尔法很贵,贝塔很便宜 ”,因为贝塔只是跟随大势,想要获取并不难,在资金量足够的情况下,甚至可以完全复制市场的收益率。投资各类指数基金,赚的就是贝塔收益。

但想要获取阿尔法收益就不容易了,不仅要深度调研、精选股票,还需要时刻留心、找准时机,就非常考验基金经理的能力了。因此也不难理解,为什么指数基金的管理费通常只有主动管理基金的1/3。

如果你持有的主动管理基金业绩表现不理想,也不妨据此进行分析。如果它相对于基准指数和同类平均都可以取得正的阿尔法系数,那么说明现在的下跌其实主要是市场因素导致的,不需要过于担忧。但如果该基金长期相较基准和同类都难以取得正向的超额收益,那么可能就需要考虑是否调仓转换基金了。

——那么,在选择主动管理基金的时候,是不是α越大的基金就越值得投资呢?

答案是:不一定。

α更高,并不一定意味着业绩表现更好。 因为基金的业绩是由阿尔法收益和贝塔收益两部分构成的,两方面都要考虑到。申万宏源证券通过研究发现, β越弱的赛道,基金往往更容易获取α,但未必能带来更高的投资收益 。

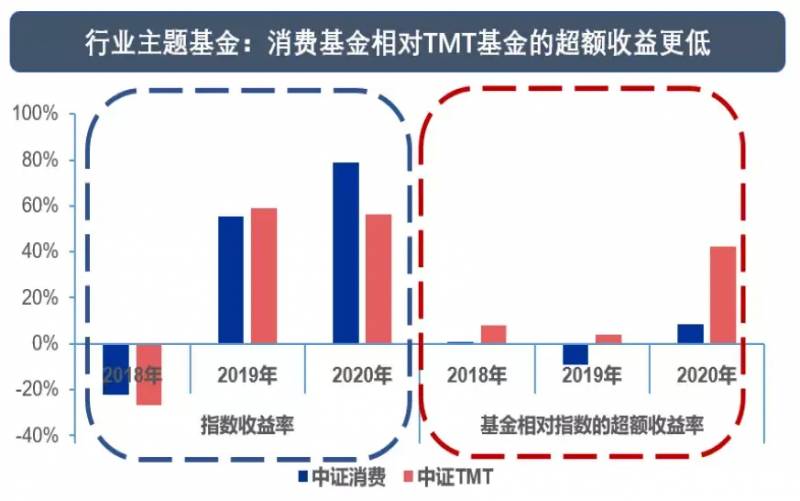

举个例子,2020年的消费板块大放异彩,带来较好的赚钱效应,消费基金的表现也可圈可点,可以说是全市场最靓的仔之一。而TMT板块自去年7月到达高点后,便开启了长达数月的震荡下行趋势,也拖累了相关基金的整体表现。但是,消费基金相对于TMT基金的超额收益却更低。

这正好印证了上文的结论,消费赛道的β效应更好,基金从中获取α的难度却更大。

(来源:申万宏源证券)

前文虽然说的是行业主题基金,但即使是在全行业选股的基金经理,只关注α,也可能出现类似的问题:他们可能将更多仓位配置于容易获取超额收益的行业,导致计算出来的α较高,但这些行业的β效应可能较弱,最终基金实际表现一般。

因此,我们在应用阿尔法系数对主动管理基金进行比较的时候,一定要注意以下两点:

1)不仅要关注基金的阿尔法,考察其选股能力,还需要阅读基金的定期报告,留意基金的行业配置能力;

2)可以对基金进行分类,尽量把配置行业类似的基金放在一起比较,使其具备可比性。

好了,今天的内容就到这里,祝大家投资理财顺利~

风险提示

对冲基金中阿尔法和贝塔指的是什么?

不管是买基金进行投资的基民,还是专业挑选基金经理的各种机构,都会面临这么一个问题:

XX基金在过去X年涨/跌了X%,它的表现如何?算好,还是不好?

要把这个问题讲清楚,我们就需要向大家介绍阿尔法这个金融概念。

上面这个公式,被用来计算某个投资组合,或者基金经理的阿尔法。

靠前个字母,Rp,代表的是该投资组合的总回报。接下来的Rf,表示无风险回报。Rm,表示市场回报。最后还有一个字母贝塔,等一下我会更详细的解释。

作为一名普通的投资者,我们需要明白的就是, 阿尔法,其实就是一个差值 。它体现的,是某位基金经理的投资回报,和某一个比较基准之间的差。

如何理解这个差呢?让我用F1赛车的例子帮助大家更好的理解这个道理。

假设在一场方程式赛车大赛中,赛车手小王,跑完一圈花了2分30秒。现在我们问:小王开的快还是慢?

要回答这个问题,关键是看他的成绩和谁来比。假设我们获知,所有赛车手跑完一圈的平均耗时为2分45秒。那么我们就可以计算得出,小王比平均的赛车手水平快了15秒。这,就是小王的阿尔法。

所以,我们在金融投资中经常提到的阿尔法,其实指的就是,基金经理能够创造的,超越市场基准的超额回报。阿尔法衡量的,是基金经理和某个比较基准对比以后,超越或者落后于该基准的那部分差值。

现在我们回到一开始写的阿尔法的公式。我们注意到,除了一些不同的回报以外,在该公式中还有另外一个希腊字母, 贝塔 。下面就来给大家简单介绍一下贝塔的含义。

在这张图中,有两条价格线。靠前条绿色的线,是标准普尔500指数的历史价格。我们可以看到,在这段时间里,标普500指数从2000点左右上涨到2700点左右。

第二条橙色线,是美国公司Facebook的历史股价。同样在这段时期里,Facebook的股价从每股70美元左右,上涨到每股160美元左右。

那么问题来了:购买facebook股票,和购买标普500指数基金,哪种投资承担的风险更大呢?

如果我们回顾一下Facebook股票和标普500指数的每周价格波动历史,就不难得出结论,Facebook的投资风险要大得多。

如图所示,橙线代表的是Facebook股票每周的价格波动,而绿线则代表标普500指数每周的价格波动。两相对比,Facebook股票每周的价格波动,要显著高于标普500指数,因此其投资风险也更高[1]。

相对于标普500指数来说,Facebook股票的投资风险更高。这个特性可以从该股票的贝塔值上得到体现。

这里显示的是贝塔的计算公式。我们可以看到,一个股票的贝塔值,是该股票历史回报和市场基准历史回报的协方差,除以市场基准历史回报的方差。

根据这个公式,我们可以计算得出,Facebook在过去三年,相对于标普500指数的贝塔值为1.14左右。这是什么意思呢?就是说,如果标普500指数上涨10%,那么facebook股票的价格大约会平均上涨11.4%左右。而如果标普500指数下跌10%,那么facebook股票的价格则会下跌11.4%左右。

一个股票的贝塔值,体现的就是它相对于市场基准价格变化的敏感度。股票的贝塔值越高,其价格波动的范围就越大,也可以被近似的认为,其投资风险更高。

现在,我们回到一开始提到的公式,把阿尔法和贝塔结合起来分析。

我们已经知道,阿尔法,衡量的是投资组合或者基金经理,超过某个基准的投资回报。因此对于投资者来说,正的阿尔法,比负的阿尔法更好。阿尔法越大,说明该基金经理创造的超额收益越高,因此也越好。

而贝塔,则体现了该投资组合,或者基金经理相对于市场基准的风险。从投资角度来讲,风险自然是越低越好。从公式中我们也可以看出,贝塔高的话,公式中被减去的成分就越多,因此也会拖累阿尔法。而要想获得高一点的阿尔法,想办法把贝塔降低,是行之有效的方法之一。

通过上面这个简单的例子,我希望大家可以理解,一个好的投资策略,应该有两项重要指标。

靠前,有正的阿尔法,并且越大越好。

第二,该投资组合的贝塔比较低。

低贝塔,高阿尔法的投资策略/基金,非常难找,万里挑一。这也是很多投资机构面临的最大挑战。当然,如果连大型投资机构都很难找到这样的基金的话,个人投资者能够找到好的基金经理的概率,可想而知。

希望对大家有所帮助。

以上就是股票里的阿尔法什么意思股票投资中的高贝塔投资?的详细内容,希望通过阅读小编的文章之后能够有所收获!