是怎么成为上市公司的谁批准了太平洋证券上市?

是怎么成为上市公司的谁批准了太平洋证券上市

记者丨夏悦超来源丨国际金融报图片来源丨图虫创意继中信证券收购广州证券、天风证券拟收购恒泰证券之后,券商又发生一起并购案例。近日,太平洋证券发布公告称,公司第一大股东北京嘉裕投资有限......接下来具体说说

太平洋证券易主 缔造惊天上市谜案的“关键先生”涂建功成身退?

导读:太平洋证券上市的悬案犹如一直盘旋在A股市场上空的幽灵,时不时被市场人士当成某种不可言说之交易的样本而诡异地被提及,当年这桩被外界解读为充满阴谋权术、资本纠葛以及政商内幕的前无古人后无来者之特例,在给参与各方带来丰厚利益的同时,似乎也给这些资本驾驭者们埋下了深深的诅咒。

本文由叩叩财讯(ID:koukounews)*家原创*发

作者:纪沐阳@北京

编辑:翟 睿 @北京

上市12年,恰好一个轮回。

虽然当年那桩离奇的资本公案至今依然诸多悬念未解,但随着王益、“明天系”、“涌金系”等一个个当年在资本市场叱咤风云的名字逐一陨落和近年来自身发展的差强人意,多年来一直被倒扣在太平洋证券头上的“传奇券商”光环也在渐渐被市场淡忘。

11月5日晚间,太平洋证券(SH.601099)——这家曾与诸多资本大鳄有着紧密交集的券商发布公告正式宣布易主,其称靠前大股东北京嘉裕投资有限公司(以下简称“嘉裕投资”)于2019年11月5日与华创证券有限责任公司(以下简称“华创证券”)签订《股份转让意向性协议》,嘉裕投资拟将其持有的不低于4亿股公司股份(占公司总股本的5.8683%)转让给华创证券,该事项将可能导致公司靠前大股东发生变更。

对太平洋证券上市的那段历史稍有了解的市场人士应该清楚,在这桩看似普通的股权转让和券业收购案背后,是有着更深层次含义的:如果上述股权最终转让成行,这也意味着在十几年前一手缔造出震惊国内资本市场的太平洋证券上市一案的关键先生——涂建,终于拱手让出了其对太平洋证券数年的把控或将正式功成身退。

公开资料显示,涂建持有嘉裕投资28%的股份,为其靠前大股东,其通过嘉裕投资实际把控着天平洋证券。

十二年来,太平洋证券上市的悬案犹如一直盘旋在A股市场上空的幽灵,时不时被市场人士当成某种不可言说之交易的样本而诡异地被提及,当年这桩被外界解读为充满阴谋权术、资本纠葛以及政商内幕的前无古人后无来者之特例,在给参与各方带来丰厚利益的同时,似乎也给这些资本驾驭者们埋下了深深的诅咒——当年深度参与该事件的各方,如曾任证监会副主席的王益、“涌金系”及其掌舵者魏东、曾以一己之力足以撼动国内资本市场的“明天系”实控人等等,都已经相继或判刑或入狱或死于非命,目前硕果仅余的便是这位曾被上交所聘为首席法律顾问、现任太平洋证券党委书记兼实际控制者的涂建。

实际上,在该次向华创证券转让靠前大股东之位之前,涂建控制的嘉裕投资已经提前在二级市场上拉开了对太平洋证券的减持套现之路。

一个多月前的9月11日,太平洋证券发布公告称,嘉裕投资因自身经营需要,以大宗交易方式减持1.36亿股,套现金额4.77亿元。

1)涂建与太平洋证券上市往事

虽然在过去的十余年中,“明天系”、“涌金系”、王益及其关联人士在太平洋证券中身影频现,且种种蛛丝马迹与市场质疑都指向这些资本大鳄们为当年运作太平洋证券上市的始作俑者,但实际上,真正一手缔造这桩上市神话的关键先生依然是如今太平洋证券的掌舵者——涂建。

“当年‘明天系’的确是提供资金的一方和资产的一方,说得更难听一点,‘明天系’也只是利用资金优势搭了个顺风车,整个项目的最核心操盘者还是涂建,你们可以去看看,谁才是太平洋证券上市的既得利益最大者,那么这个人肯定就是这个项目的最关键人员,毫无疑问,这个人就是涂建。”一位曾亲身见证太平洋证券上市事件的接近于“明天系”的元老级市场人士在多年后曾向叩叩财讯回忆起当年那桩轰动一时的太平洋证券上市案时表示。

2018年7月之前,嘉裕投资还名为北京华信六合投资有限公司(下称“华信六合”),而在其成立之初,其还有一个更早的名字为泰安市泰山华信投资有限公司(下称“泰山华信”),最初注册地也在山东泰安。

在2001年3月30日,泰山华信正式注册成立之时,其由“明天系”旗下的明天控股有限公司与自然人魏锋发起成立,魏锋便是在2008年5月跳楼自杀的“涌金系”掌舵者魏东之兄。

在叩叩财讯获得的一份最初的工商资料显示,泰山华信注册资本5000万元,其中明天控股出资4500万元,魏锋出资500万元,二者均为货币出资。法人代表为周虹文。

2003年1月6日,泰山华信注册资本由5000万元增至2亿元,股东格局发生巨大变化:自然人吴井峰、张化昌、李**、何卫峰分别出资4500万元、1800万元、2500万元、2400万元成为泰山华信的新股东,魏锋则增资至4300万元。

不到两个月后,明天控股和魏锋就从股东名单中消失。2003年3月3日,明天控股将其所持的泰山华信股权转让给自然人田中华,魏锋将其泰山华信股份转让给自然人纪海。

据叩叩财讯查证,吴井峰、张化昌曾是北京通达利华科技发展有限公司的同事,何卫峰、李**则是北京天海方兴科贸有限公司同事,田中华、纪海之前也均在北京同达志远网络系统工程有限公司就职。而这三家科技发展公司则皆为“明天系”众多的壳公司之一。

2004年1月6日,为化解云南证券的经营风险,弥补了云南证券1.65亿元的保证金缺口,在全面接收了云南证券的客户资产和员工后,太平洋证券注册成立,其注册资本6.65亿元,泰山华信出资1亿元,占比15.03%,为太平洋证券第二大股东,而“明天系”则通过另外两家关联公司出资2亿元,成为太平洋证券的靠前大股东。

“‘明天系’最初投资成立太平洋证券的目的在于除了与云南省政府建立良好政商关系外,也是希望能获得多一张券商牌照,此时也并没有想到短期内会实现上市。”上述接近于“明天系”系的元老级市场人士透露,按照当时的上市规则,太平洋证券刚刚成立,至少要盈利三年才能满足上市要求,但涂建在其后的偶然出现,则将这家刚刚成立不久且还处于亏损状态的券商命运改写。

公开资料显示,涂建出生于1960年,1982年毕业于北京大学,本科学历,具有律师资格,曾任中国律师事务中心(1995年更名为德恒律师事务所)证券部副主任,中国律师事务中心副主任,德恒上海律师事务所主任,此间还曾担任上交所首席法律顾问,2004年进入中国国际贸易促进委员会(下称“贸促会”)担任资产管理中心主任。

2005年前后,就在涂建任职贸促会官员期间,一次偶然的机会,涂建认识了同为北大毕业的“明天系”重要干将张宏斌,此时,张宏斌的另一个身份为时任太平洋证券副总裁、新时代证券常务副总裁,新时代证券为此时“明天系”旗下控股的另一家券商。

在搭上“明天系”这条线之后,2006年,涂建毅然决然地辞去公职下海出任太平洋证券党委书记、董事。

在涂建到任太平洋证券的同时,作为太平洋证券原始股东之一的泰山华信的股权结构也在悄然发生着变化。

2006年6月18日,田中华和吴井峰将所持泰山华信股权转让给自然人张宪,纪海和李**将所持泰山华信股权转让给郑亿华,何卫峰和张化昌将所持泰山华信股权转让给周岚。转让完成后,张宪、郑亿华和周岚分别持有泰山华信45%、34%、21%的股权,张宪成为法人代表。其中,周岚为涂建曾在德恒律师事务所的同时。

同年8月,泰山华信更名为华信六合,同时迁址北京。

三个月后的2006年11月28日,张宪将其持有的4000万元出资转让给涂建,郑亿华将其持有的1600万元出资也转让给了涂建,转让完成后的股权结构为:涂建以货币出资5600万元,出资比例28%;郑亿华以5200万元出资占比26%,张宪和周岚分别以5000万元和4200万元出资占比25%和21%。由此,涂建正式成为华信六合大股东。

据上述接近于“明天系”知情人士回忆,涂建到任太平洋证券后,便紧锣密鼓地利用其自身的人脉关系开始运作太平洋上市的事情,成了太平洋上市过程中穿针引线的关键人物,其身影常穿梭于上海证券交易所、中国证监会办公厅和云南省政府之间。

2007年12月28日,太平洋证券采用了一种既非IPO又非重组借壳的无先例方式在上交所挂牌上市——太平洋证券挂牌仅是以证监会办公厅向上交所发文的形式实现的,这一起非典型性案例一时间震惊整个资本市场,内幕质疑声纷起。

随着太平洋证券上市引发的资本市场多方质疑,2008年初,曾任证监会副主席、时任国家开发银行副行长的王益被监管部门查,同年5月,“涌金系”掌门人魏东在北京其父母家跳楼自杀。斯时,这两位资本大佬的相继陨落,皆被市场认为与太平洋上市难逃干系。

两年后的2010年3月30日,王益一案在北京靠前中级**受审,他被指控受贿1196万余元。尽管检方指控的事实不涉及证券交易,但巧合的是,王益案涉嫌行贿人李涛和周宏与王益家族关系密切,并都曾跻身太平洋证券的直接或间接股东。

涉嫌行贿王益的李涛,其真实身份是深圳利联太阳百货有限公司(下称利联百货)的实际控制人,其多次向王益行贿538万,而利联百货即是太平洋证券上市前夕突袭入股的股东之一。

2007年4月,太平洋证券增资扩股,有四家小股东入股,其中利联百货出资1000 万元,持股0.67%。李涛之外,王益的弟弟王磊曾持股的天津市顺盈科技投资咨询有限公司也在此时增资的四家小股东之列,其增资1503万元,持太平洋证券1%的原始股。

另一名涉嫌行贿者周宏被指控向王益行贿630万元,可以确定的是,2007年,周宏也参与了太平洋证券的换股运作。

2)涂建功成身退时

2010年初,在锁定期满后,“明天系”以“一参一控”为由悉数转让了其所持太平洋证券的股票,让出了太平洋证券大股东之位,在狠赚一笔后,也由此与太平洋证券正式划清关系。同时,涂建在完成与“明天系”的有关合作后,也正式解绑“明天系”,开始了*执掌太平洋证券之路。

然而,太平洋证券的真正高光时刻或已经留驻在了其十二年前上市的那一瞬间。

“业绩一年不如一年,股价一落千丈”,这是股民们在上证e互动平台上对太平洋证券最现实的写照。

在2007年底顶着第七家上市券商头衔上市的太平洋证券,在2017年、2018年上市券商排名中已经连续名列倒数靠前,其中,2018年其净利润更亏损9.23亿,同比下滑894.03%。

据叩叩财讯初略统计,从2007年至2018年,其上市11年来,太平洋证券累计实现营业收入118.22亿元,净利润仅为24.51亿元。

要知道,2018年,仅上市券商中便有6家券商营收超过111亿元,9家净利超过25亿元。也就是说,太平洋证券上市十一年奋斗打拼的累计盈利,还不如这9家券商一年赚的多。

有意思的是,对比太平洋证券2007年上市首份年报和2018年报,发现公司这前后11年对“经营计划和为实现未来发展战略所需的资金需求及使用计划”的表述,几乎没有本质差别,除了增加“加强机构业务开拓”、“研究院做大卖方研究业务”、“移动互联网金融业务”等之外;甚至在2018年的计划中还删掉了“在适当时机设立或参控股基金管理公司、并购期货公司”等扩张的计划。

更令太平洋证券雪上加霜的是,近两年来,其股票质押式回购交易业务频频踩雷。

据太平洋证券2019年半年报显示,受益于2019年市场行情,公司业绩虽然实现大幅度增长,但公司的信用业务由于部分股票质押业务违约,利息收入下降。2019年上半年公司资产总额349.37亿元,同比减少17.6%。其中买入返售金融资产,因受股票质押业务影响减少28.28亿元。

一边是萎靡不振的业绩,另一面则是雪崩式的股价。

3.37元,是太平洋证券最新的股价,按此计算,其市值约为229亿,与其2015年时期曾一度高达777亿的市值相比,三年时间蒸发了近550亿。

作为大股东的嘉裕投资为提振股价,在2018年7月曾一度提出的增持计划,称计划6个月内累计增持1%至5%,然而截至计划期满,嘉裕投资仅增持了232.17万股,占总股本的0.0341%,远低于1%的增持下限。

面对经营的困境和资金的紧缺,或许选择在这样此时身退,涂建有其迫不得已的选择,但即便如此,掌舵太平洋证券十余年,这起无先例的上市事件也早已经给其带来了丰厚的资本回报。

在9月中旬通过大宗交易套现4.77亿后,目前,在最新一次股权转让前,涂建控制的嘉裕投资还持有太平洋证券7.44亿股,按照目前太平洋证券股价计算,市值约为25.1亿左右,以涂建持有嘉裕投资的28%的股权计算,涂建获得的收益将超过8.35亿。

“公司和华创证券均从事综合类证券业务,如本次股份转让最终得以实施,两家证券公司将可能在业务和客户资源等多方面进行合作。”在11月5日公告的这次股权转让的公告中,太平洋证券表示。

或许,随着涂建等人的逐步退出和华创证券的加盟,注入新鲜力量的太平洋证券在“旧历史”彻底翻页之后,新的局面也许真的会到来,行业中排名与实力与太平洋证券相差无几的华创证券,在与太平洋证券“弱”+“弱”联手后,是否真的能打拼出一个1+1>2的局面,我们也和市场一样,一起期待着太平洋证券一副全新局面的到来。

太平洋证券是如何成为上市券商亏损王的?

西南边陲的龙头券商太平洋证券,在上市经历了10个年头后,却因为极度依赖自营业务,从2017年开始出现业绩亏损,盈利能力有限,3年募资举债300亿元。截至3月9日收盘,太平洋证券市值从777.48亿跌至209.26亿元,蒸发近568.22亿元。

作为云南省的龙头券商太平洋证券近几年的发展却不尽如人意。在券商业绩中,太平洋证券长期垫底。2018年2月,太平洋证券发布的2月净利润更是预亏近3000万元。上市疑云,罚单不断,内控丧失,业绩垫底,太平洋证券与券商的大部队已经渐行渐远。

唯一的上市券商亏损“独苗苗”

3月7日晚间,太平洋证券发布了2018年2月的财务数据简报。报告显示,2018年2月,太平洋证券股份有限公司 (母公司)实现营业收入7,635.17万元,净利润亏损2,386.66万元。截至2018年2月28日,太平洋证券股份有限公司 (母公司)净资产为1,160,435.79万元。而今年1月,太平洋证券营收为3068.06万元,净利润为-7342.48万元。

这已经不是太平洋靠前次出现净利润亏损了。早在2017年的上市券商半年报披露之后,在全国29家上市券商中,太平洋证券就是唯一一家亏损的。1月31日太平洋证券披露2017年业绩预告,预计去年净利润为1亿元到1.2亿元,比2016年同比减少82%到85%,排名行业倒数。

从经营业绩来看,券商的业绩已呈现梯队化。靠前梯队以中信证券为首,净利润已经超过40亿元;第二梯队的净利润在10亿元至40亿元之间,以华泰证券为首;第三梯队净利润在10亿元以下,数量十分庞大,包括长江证券和方正证券等。

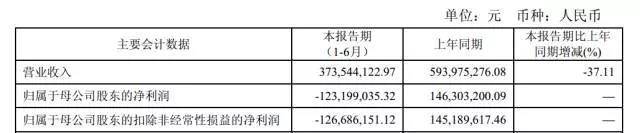

除了这些疯狂赚钱的券商外,唯独有一家亏损券商,即为太平洋证券,其上半年归属母公司净利润仅为-1.23亿元。

太平洋证券半年报显示,2017年上半年,其实现营收3.74亿元,同比下降37%,净利润出现大反转,从2016年上半年盈利1.46亿元跌至2017年上半年亏损1.23亿元,且是近9年来首次出现半年亏损。

太平洋证券方面也称,公司整体业绩呈现下跌的趋势。

佣金收入、保荐业务萎靡,经营净现金流6年为负

太平洋证券2017年上半年的经纪业务成交额仅为52万亿元,同比下降了18%。而受交易量和佣金率的双影响,公司2017年上半年的手续费以及佣金净收入仅为1.36亿元,同比下降32%,经纪业务营业收入更是不足3亿元。

更让人惊讶的是,原本应该成为盈利项的证券投资业务营业收入却为-2亿元,亏损额较2016年增加了1.72亿元,成为了公司亏损的主要原因。而早几年太平洋证券就已不太涉猎的投行业务营收更是不足0.44亿元,同比下降近50%。

事实上,并不是太平洋证券的保荐数量少,而是太平洋证券的保荐质量一直在业内被人诟病。

2012年,太平洋证券保荐的两只新股,南大光电和龙泉股份,都迅速出现业绩变脸的惨状。南大光电更是在上市前一天晚上紧急发布业绩下降公告,称公司营收较上期同比下降超过15%,也因此曾被称为“最快变脸王”。2016年龙宝参茸因存在虚假陈述、隐瞒重大担保事项、不实披露等问题被证监会立案调查,保荐机构也是太平洋证券。 “只荐不保”似乎已经成为了太平洋证券保荐业务的常态。

之前严重依赖自营业务的太平洋证券,如今却把亏损的原因甩锅给“市场交易量萎缩,证券投资业务受影响”,这显然站不住脚。对比其他券商,传统券商业务板块中的自营业务在营收中的占比已超过经纪业务,成为券商最大收入来源。

业绩排在榜首的中信证券,上半年自营实现收入为31亿元、净收入为17亿元,广发证券上半年自营实现收入为15亿元、净收入为12亿元。 而太平洋证券却开始在自营业务上大笔亏钱了。 让人不得不开始质疑起太平洋的立根之本,赚钱能力了。

赚钱能力极弱,现金流更是6年为负。 数据显示,太平洋证券经营活动产生的现金流量净额2011年-2016年连续六年为负数,2016年经营活动产生的现金流量净额为-40.25亿元,而2015年这一数据为-80.06亿元,比2014年增加559.71%。

其中2014年4月,太平洋证券向股东华信六合在内的10名机构投资者以5.37元的价格发行7亿股,募资净额37.02亿元。2016年2月,太平洋证券向投资者以10 配3股方式进行配股,实际募资净额42.59 亿元,上述两项募资合计达79.61亿元。

另外,太平洋证券还频频通过发债融资。仅在2017年,太平洋陆续发行了四期债券。据不完全统计,太平洋证券三年里累计发债筹资219.50亿元。

内控缺失,营业部经理狂赚炒股钱

与公司不赚钱形成鲜明对比的是,太平洋证券某营业部总经理却因违规炒股猛赚了一笔。

2017年12月20日,上海证监局对太平洋证券一位营业部总经理杨泰华开出超过5000万元的罚单,创下证券从业人员*高罚款纪录。

上海证监局发布的这则处罚公告显示,其腾冲光华东路营业部总经理杨泰华在2013年1月18日至2016年9月12日期间,实际控制并使用其母亲“尹某芝”的账户进行证券交易,先后买卖鼎立股份等股票,累计盈利近1434万元。上海证监局因此对杨泰华做出了没收违法所得,并处以3倍罚款的处罚,总计罚没近5736万元。

事实上,投资者早就开始质疑太平洋券商的管理能力。2017年12月初,在中证e互动上显示, 太平洋证券董秘就曾对投资者直言不讳地说道“公司最大的风险来自于管理层本身。”

在这次重罚之前,2016年年初之时,太平洋证券温州暂停新开证券账户1个月的处罚决定。同年,证监会表示对IPO申报企业龙宝参茸涉嫌在招股书中虚假陈述一案立案调查,而太平洋则为其保荐机构。

2015年12月,太平洋证券因未经中国结算公司同意即开展非现场开户创新业务而被罚,2013年1月,太平洋证券因在保荐南大光电时未就南大光电净利润同比下滑事项如实说明,而被证监会出具警示函。

屡屡因为保荐不力以及内控缺失而被罚的太平洋证券,足以可见其内部管理的混乱。而其10年前的上市经历更是被人津津乐道。

第三种方式上市

作为曾经的明天系公司,太平洋证券也算走出了上市的第三种形态。 在经历了各种特批强行冲刺上市后,太平洋证券终于没有IPO也没有借壳,被调侃为第三种方式的金融创新上市。

太平洋证券上市时通过上海证券交易所请示、中国证监会办公厅批复,成功地绕开了IPO和并购重组两道门槛限制,实现了直接在交易所挂牌交易。太平洋证券增资扩股,所有原始股东实现了财富几何倍数增长,在权力资源与资本的结合中,亿万富翁被高效率生产。

而太平洋证券2017年开始甚少接保荐和投行项目,正是由于也许他们的上市项目已经被监管层高度重视。上海一位证券业内高管谈及此事时这样说。“如果按照法定的途径,太平洋证券很难挂上上海证券交易所的交易代码。”一位投行人士对其如是评价。

太平洋证券成立于2004年1月6日,是云南省政府为了托管“问题券商”云南证券而专门成立的。从成立到2007年申请上市这3年左右时间里,前两年连续亏损。三年累计亏损额度达到8482.47万元。

“太平洋证券成立之后本没有任何历史包袱,但是却进入二级市场冒险,导致2004年亏损1623万元,到了2005年更是巨亏2亿元,离规范类券商的标准相去甚远。没有任何上市的希望。”知情人士更是这样评论到太平洋证券。

照理,不管自己申请上市,还是借壳上市,太平洋证券都应该按照法定程序,经过证监会旗下的两个职能机构之一。

如果是自己申请上市,发行新股应该通过证监会发行审查委员会;如果是借壳上市,则需要按照法定程序,经过证监会重大重组审核委员会。

但太平洋证券上市,无论是哪种上市方式,都没有经过这两个职能部门的其中一个。太平洋证券董事会秘书林荣环在云大科技的股改路演中,更是一度反复强调,太平洋证券上市不是借壳,是自己申请上市。

而太平洋证券即中国证券监督管理委员会办公厅下发的《关于太平洋证券股份有限公司股票上市有关问题的批复》(证监办函[2007]275号)。“从行文看,这份函件下发于2007年12月21日,是针对上交所曾经向证监会提交的编号[2007]168号的《关于太平洋证券股份有限公司定向增发、换股并重组上市有关问题的请示》而发。”

文件显示:“云大科技股改与太平洋证券定向增发、换股并重组上市组合操作相关事宜已经经过证监会批准。”

最终随着太平洋证券的上市,增资扩股投入的1元钱成本上市之后变成了48元,即便大盘下跌了一半以上,太平洋证券的股价也跌到17块钱,通过权力寻租的特殊上市通道也为相关利益者带来了17倍的财富增长。

又一起券商收购!太平洋证券靠前大股东或变更为华创证券

记者丨夏悦超

来源丨国际金融报

图片来源丨图虫创意

继中信证券收购广州证券、天风证券拟收购恒泰证券之后,券商又发生一起并购案例。

近日,太平洋证券发布公告称,公司靠前大股东北京嘉裕投资有限公司(下称“嘉裕投资”)于11月5日与华创证券有限责任公司(下称“华创证券”)签订《股份转让意向性协议》,嘉裕投资拟将其持有的公司不低于4亿股股份(占公司总股本5.87%)转让给华创证券。该事项可能会导致公司靠前大股东发生变更。

1 “明天系”悄然退出?

公开资料显示,太平洋证券于2004年在云南昆明成立,2007年12月28日登陆A股。上市近12年,公司时常因业绩不佳、法律诉讼等引起业界 关注 。

太平洋证券成立之初,是为了化解云南证券有限责任公司经营风险。据了解,云南证券成立于 198 8年,是国内成立较早的证券公司之一,也是云南本土首家券商。

2004年4月,云南证券因挪用客户交易结算资金被立案调查。其中,挪用客户交易结算资金1.55亿元。证监会认为,云南证券挪用客户交易结算资金数额特别巨大,严重违反《证券法》,决定取消云南证券的证券业务许可,并责令其关闭。

接下来,太平洋证券获批筹建。 2004年,这家云南本土券商由五家外省股东出资成立,分别是泰安泰山投资控股有限公司(下称“泰安泰山控股”,后更名为普华投资有限公司)、中国对外经济贸易信托投资有限公司、泰安市泰山祥盛技术开发有限公司、黑龙江世纪华嵘投资管理有限公司和泰安市泰山华信投资有限公司。

公司成立之后,不仅接收了云南证券的前员工和客户资产,还替云南证券弥补了巨额保证金缺口。

太平洋证券的五大初始股东缘何都来自外省?其中大有来头,当时泰安泰山控股大股东背后的实际控制人是薛昌、张海莲、肖卫华。

2001年3月30日,明天控股有限公司与自然人魏锋发起成立泰安市泰山华信投资有限公司。工商信息显示,泰山华信注册资本5000万元。其中,明天控股出资4500万元,魏锋出资500万元。

2006年,泰安市泰山华信投资有限公司更名为北京华信六合投资有限公司,2018年7月又更名为嘉裕投资,大股东为自然人涂建。

2007年太平洋证券上市后,“明天系”似乎悄然退出。《国际金融报》记者查阅太平洋证券2007年年报发现,北京华信六合投资有限公司(现为嘉裕投资)是太平洋证券当时的第二大股东,同时该公司四个自然人股东中,并未出现与“明天系”有直接关系的自然人。当时兼任公司副总裁和董秘一职的为林荣环,此人曾担任“明天系”控制下的泰安泰山控股总裁助理一职。

2 靠前大股东由增持变减持

自太平洋证券上市以来,嘉裕投资一直扮演着重要股东角色,该公司实控人涂建曾于2006年11月注资5600万元入主北京华信六合投资有限公司,并在太平洋证券上市那一年,成为公司董事。

据太平洋证券2007年年报,涂建具有律师资格。曾任中国律师事务中心副主任,德恒上海律师事务所主任,中国国际贸易促进委员会资产管理中心主任。

太平洋证券2018年年报显示,涂建已不在太平洋证券董事列表中,但嘉裕投资的另外一位股东张宪出现在七位董事名单中。据太平洋证券方面解释,张宪等人为嘉裕投资推荐,公司与嘉裕投资在业务、人员、资产、机构以及财务等方面相互*。因此,公司目前无控股股东或实际控制人。

2019年6月20日,太平洋证券发布公告称, 公司靠前大股东嘉裕投资终止实施增持计划。 值得注意的是,该公司曾在2018年7月发布增持计划,不到一年时间便宣布终止增持也引起了监管注意。同日,上交所对太平洋证券下发《关于对太平洋证券股份有限公司有关靠前大股东增持计划终止事项的问询函》。

对此,太平洋证券解释称,受外部因素和周期性因素叠加影响等,同时由于证券市场持续低迷,公司股价连续下跌,为控制股票质押风险,故无法用于本次增持。

目前,嘉裕投资质押股份占其所持太平洋股份的65.98%,占太平洋证券总股本的8.52%。

2019年11月5日,太平洋证券宣布,大股东嘉裕投资拟将其持有的公司不低于4亿股股份(占公司总股本的 5.8683%)转让给华创证券。该事项将可能导致公司靠前大股东发生变更。同日,华创阳安股份有限公司(华创证券大股东)也发布了一份拟收购太平洋证券股份的公告。

一旦转让完成,嘉裕投资原持有太平洋证券10.92%的股份将变为5.0547%,将变成公司第二大股东,华创证券入主成为靠前大股东。

天眼查显示,华创证券成立于2002年,是贵州的一家本土券商。大股东华创阳安2019年三季报显示,公司实现营业总收入18.49亿元,同比增长37.02%;净利润3.24亿元,同比增长30.74%。华创证券前三季度的净利润累计达到2.91亿元。

中国证券业协会官网公布的2018年总资产显示,太平洋证券和华创证券分列37名和44名,总资产分别为419.66亿元和344.23亿元。

3 券商抱团应对竞争

如果华创证券顺利收购太平洋证券股份,这将是年内又一起券商联姻事件。此前,中信证券于三季报中宣布收购广州证券获得监管批准,天风证券于今年5月宣布拟收购恒泰证券29.99%的股份。

除股份转让外,太平洋证券还面临近两年来诸多的诉讼阴霾。天眼查信息显示,太平洋证券涉及的法律诉讼事件多达45起。其中,案由多数是合同纠纷。

截至9月20日,太平洋证券根据《上海证券交易所股票上市规则》有关规定,对公司及子公司近一年累计涉及的诉讼(仲裁)事项进行了统计,诉讼(仲裁)金额合计10.13亿元。

证券市场专业人士王斌伟向《国际金融报》记者表示, 目前券商与券商之间的合并是行业的大趋势。 同时,证券市场也开始变得集中化。 对于小券商而言,选择合并也是谋求生存的一种出路,在公司完成合并之后,集中度高了,业绩也会得到改善。

《国际金融报》金融中心等你来爆料!

邮箱 : 187 025 140 26@163 .com

公募 私募 券商一手资讯

以上就是是怎么成为上市公司的谁批准了太平洋证券上市?的详细内容,希望通过阅读小编的文章之后能够有所收获!