伊利公司的股票如何?

伊利公司的股票如何

接下来具体说说

伊利股份业绩还在增长,为何股价却在不断下跌?

股市是多方面的原因,不仅仅只是业绩的原因,从五年期的股价来看,净利润的上涨是可以被兑成股价的上涨,但是如果是从中短期来讲,就不一定能兑成股价的上涨,中短期更多的是金融市场本身的情况影响更大。

比如大盘一直阴跌的情况下,每天一开盘就4000多支股票都跌,即使业绩好,也很难上涨,只能靠个股有重大利好才能上涨了,但对中期来说,业绩如果是暴涨可以被兑现,比如当时九安医疗,和中远海控,他们业绩在短时间内暴涨10倍,太亮眼了,所以可以被兑成股票的上涨,但是业绩缓慢上涨的公司更多的是受市场情绪的影响比较多。

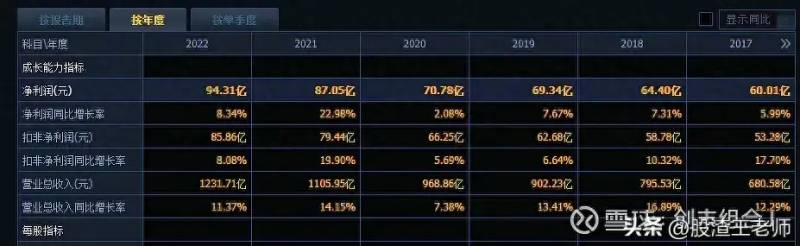

伊利股价2017年至2020年的业绩是缓慢的增长,营业收入从2017年的680.58亿元增长至2020年的968.86亿元,一共上涨了42.36%,净利润也从2017年的60亿元增长至2020年的70.78亿元,一共上涨了17.97%,但股价是一跌的狂飙,众2017年13元至2020年年底37元,上涨了184.62%。

在接下来的三年里,伊利股价业绩继续增长,净利润从2020年的70.78亿元,至2022年上涨至94.31亿元,2023年前三个季度的净利润更是达到了93.8亿元,几乎覆盖了2022年全年的净利润,但是他的股价却从*高点49.03元回撤至今天(2023年11月19日)的26.95元,回撤了45.03%。

我们再把2017年至2023年的数据进行对比,2017年公司的净利润为60亿元,我们对2023年净利润进行加权至全年来计算,那么2023年净利润差不多在125亿元左右,那么从2017年至2023年,公司的净利润增长了108.34%,那我们从2017年的13元股价,对比今天2023年11月19日的股价为26.97元,增长的幅度为107.47%。

也就是最终股价的增长速度和公司的净利润增长速度是相匹配的。

由上面数据我们可以推理得出:

1、伊利股份2017年至2020年的股价上涨速度远超过了净利润和每股回报的增长速度,所以即使净利润在继续上涨的情况下,股价依然是有泡沫的,最终还是需要回归至公司内在的价值,也就是合理的PE值,所以业绩增长,股价出现了继续回撤。

这一点的总结,同样也适用于涪陵榨菜,酒鬼酒,泸州老窖,五粮液,以上几家公司我们都进行了验证,他们的数据均使用了2017年至2023年的增长。

2、长期来看,至少以5年为一个最小单位,由于长期股价上涨的平均值与净利润的增速完全是相匹配的,最终股价需要回归至公司的最终净利润增长相匹配的每股内在价值,如果前几年多涨了,接下来即使业绩增长,股价也要开始夯实PE,出现回归下修的情况。

3、由第2点可推理出,如果长期做5年以上的纯价值投资,那么,刚开始年复合回报会很高,后面会变得缓慢起来,最后就会变得无什么增长,最后的复合回报率很难超过20%。

4、由以上第2点推理,如果买龙头白马股想要得到高收益,在没有行业热风的情况下,就必须等到跌得实在是便宜,然后从最低点反弹至半山腰的期间速度会比较快,随后会变得减慢速度。

5、价值投资中,回报率*高的将存在于40亿至100亿这间的股票,这些中有一些大赛道的小公司,这里强调一下赛道一定要大,因为小赛道承载不了大公司,公司会永远长不大,在大赛道里的小公司他们具有很高的成长性,但他们的经营可能还不够优秀,有较多的不确定性,如果能准确的找到这些公司,将可以突破20%复合回报的磨咒。

以上也有例外,像公司负债率很高,赚来的钱都是数字,不能承现在现金在账上的不适用,比如工程类公司,房地产公司,化工产业公司,还有就是没有护城河,公司未来具有很高的不确定性的公司,也不适用,比如雅戈尔,净利润扩大20倍,但是股价只上涨了60%左右,因为其净利润的增长是靠投资所得,具有很强的不确定性。

总结:短期股票涨跌与金融市场的情绪息息相关,5年期以上的投资,业绩是前提,价值投资需要两个核心,一个是成长速度要快,赚成长的钱。另一个股价要便宜,赚反弹的钱。

伊利股份简析--廉颇老矣?!

01 /

2019年4月9日,伊利发布公告,将以不超过35元每股的价格,进行股份回购,回购区间在1.5亿股到3.0亿股之间,回购股份比例占比总股本的2.5%~5%。回购期限为董事会通过该方案后的12个月之内,回购的股份将用于股权激励。

在这一次回购计划之前,伊利与2015年7月10日曾有过一次回购公告,当时回购股份的价格不超过18.13元(前一天收盘价),预计回购股份5500万股,占比总股本的0.9%,回购股份进行注销。截止当年11月,公司共计回购6400万股,占比总股本1.04%,10亿元的股份回购完成。

相比2015年的回购方案,此次回购的金额更大、股份更多,其回购的股价上限超过公司股价的历史*高点(34.06元),显示伊利对其内在价值的长远看好。而且本次股份回购将用于股权激励,更利于其长远稳定的发展。

受此利好的影响,伊利的股价在4月9日开盘高开8.32%,当天*高股价逼近涨停,最终收盘涨幅8.32%。

借此利好消息,正好伊利在2月底就早早的发布了年报,我们来对伊利股份这家公司做一个简单的分析,毕竟他在我的自选股中已经停留了好一段时间,而且我还短暂的持有过。

02 /

完整的看完了伊利2018年的财报后,我发现其财报比较复杂,并没有一目了然的感觉,尤其是资产负债表。当然,伊利基本上已经是中国最大的奶制品企业,坐拥近2000亿市值,且其上下游产业链相对比较复杂,其资产负债情况相对繁杂一些,倒是也可以理解。

复杂可以理解,但资产负债表中有几个会计科目变化比较大,这个就需要格外重视了,而这几个变动比较大的科目,有非常强的内在联系。

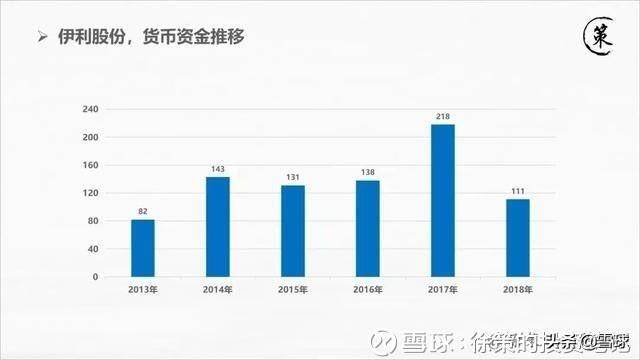

资产负债表看过去,最扎眼的一个科目变动是货币资金由年初的218亿,减少到了年底的111亿,同比减少49%。这减少的107亿货币资金,如果是现金,大概重量是120多吨,用10米长的大货车来拉,需要10辆……

深入的拆分资产负债表各个科目的变化情况后,基本能够找到这107亿货币资金的去向。资产方面,固定资产增加了10亿、在建工程增加了7个亿、存货增加9亿、其他流动资产增加了40亿、其他非流动资产增加了10亿。除了资产的变动外,公司的流动负债减少了40亿,其中,“短期借款”减少60亿,“应付票据和应付账款”增加20亿。

上面数据的变动,做一个简单分析。

107亿货币资金的减少,其中17亿投资到了内部建设里,体现在了固定资产和在建工程上,相对于这个科目年初的数据(150亿),增长幅度在10%左右,我们认为这在正常变动范围内,不做深入考虑。

存货增长9个亿,相较于年初46亿的基数,增长幅度不到20%,虽然拖累了公司整体营运效率,但是在质的层面并没有太大影响,后续在公司经营效率方面会做研究,此处认为这个数据基本正常。

其他流动资产增长40亿,相较于年初10亿的规模,增长400%。数据进一步拆分,这40亿主要增加在了4个细分科目上:短期贷款、应收保理款、买入返售金融资产、保本型浮动收益证券理财产品,其中,变动幅度最大的是“买入返售金融资产”,增加31亿。

这一项也不是特别难理解,公司用银行存款的一部分,来购买风险较低,但收益相对较高一些的理财性质的产品,可以提高资金的使用效率,为公司增收。结果来看,伊利2018年的利息收入同比增加较为理想,而且这是在货币资金大幅减少的前提下,所以这一点也没问题。

再继续,2018年“其他非流动资产”增加10亿,主要是本期预付的工程和设备款增加,以及子公司惠商商业保理有限公司应收保理款增加所致,这个比较好理解,也不再深究。

最后一项,就是公司流动负债减少,较年初较少40亿。其中,短期借款减少60亿,应付票据和应付账款增加20亿。

应付票据和应付账款的增加,是公司在上下游的地位提升的一种表现,这个要和公司的应收款项做对比,综合来思考公司的经营能力。总之,这不是一个坏事,所以此处也不做深究

一步步看下来,需要我们重点关注的,就剩下最后一个指标“短期借款”。2018年公司短期借款减少60亿,较年初同比降低80%,这个要再深入分析一下。

在分析短期借款前,回过头来再看一下货币资金科目,我拉了2013年到2018年伊利股份货币资金的变动图。通过下面这张图,我们发现伊利的“货币资金”科目,2014年~2016年,相对稳定,而在2017年出现了非常明显的上升,上升幅度70亿。

查阅2017年年报,可以找到货币资金增加的核心原因,在于当年短期借款增加了70亿。

同样,我拉了2013年到2018年伊利股份短期借款的变动图。通过纵向数据的对比,发现2017年短期贷款暴增,增加额77亿左右,和当年公司货币资金增加的金额大体可以吻合。2017年公司短期借款暴增的原因,财报解释为“本期采购原材料向银行的信用借款增加所致。”

当然,这个图上也明显能够看到2016年短期借款是明显降低的,这个原因我们就不去追溯了。

这个时候逐渐清晰了,伊利在2018年货币资金大额减少,一部分投入到了内部建设,一部分购买了收益更高的理财产品。还有一大部分,用于偿还2017年因为采购原材料而找银行借的短期借款。

那又衍生出来了两个问题:2017年为什么借这笔款项呢?2018年为什么又急着还掉呢?

分析2017年财报可以看到,2017年公司的有息贷款,基本只有“短期借款”这一个科目,其从年初的1.5亿,增加到年底的78.6亿。而相应的,公司利润表“财务费用”科目下,利息支出从2016年的0.4亿,增加到2017年的2.1亿,增加了1.7亿。

我们取2017年“年初短期借款余额”和“年末短期借款余额”两项的平均值作为2017年平均短期借款金额,则可以得出2017年公司的短期贷款利息率为5.3%。

2017年伊利持有的现金及现金等价物中,主要是“银行存款”(73亿)和“存放同业款项”(133亿)。其2017年所有科目下的“利息收入”总和为6.1亿,同样的计算方法,大概可以算出2017年伊利的资金使用利息率为3.5%左右。

自有资金能取得的利息率3.5%左右,却要去使用利息率为5.3%的银行借款,这说明伊利对自己的资金是有使用规划的。比如在考虑一个大额的并购案,或者对上下游产业有更深入投资的意愿。

当然,这个是排除伊利内部资金因为“某些原因”无法使用的可能,我们默认其内部是没有造假存在的。

至于为什么2018年又把短期贷款还掉呢,可能是内部考虑的并购案没有完成,或者之前预留的资金使用用途不存在了,而短期借款的成本又比较高,综合考量之下,公司决定偿还贷款,低杠杆稳定运营。

当然,以上只是我的个人推测,也有可能伊利内部有更长远的规划,我们外人没办法得知罢了。

上面基本就把伊利资产负债表中几项变动幅度较大的会计科目研究清楚了。还有一个小遗漏,那就是2018年其净利润62亿,在资产方面应该会有体现,这一点我没有提到。

这个也做一下简单解释,伊利股份2018年归母净利润64亿,但是在2018年度实施了2017年的分红,分红总计43亿,所以全年利润增加额大概是20亿左右,这20亿分散到了各个资产项中了,为了解释上面逻辑的时候比较简单清晰,就特意没有提这20亿。

在资产负债表的最后,我们来看一下近几年伊利总资产和资产负债率的整体变化情况。

从2009年到2018年,伊利的总资产整体还是处于上升的状态,但是近5年,出现了逐渐稳定的趋势;净资产相对来说增长得更平稳,上升趋势一直保持;而资产负债率近10年持续降低,从2009年的72%降低到2018年的41%。

通过这组数据,能比较清晰的感觉到伊利经营的杠杆率逐年降低,其经营理念在逐渐趋于稳定而保守。另外,近几年伊利的年度分红金额,占比其年度归母净利润已经达到了70%左右,而且呈现出持续上升的趋势。

同样,另一个数据也可以侧面验证,那就是母公司的净利润占比集团归母净利润的比例。

这一指标,在2018年已经达到了97%。也就是说,伊利集团全年的归母净利润,基本上都转移到了母公司“内蒙古伊利实业集团股份有限公司”里了。

原因也很简单,那就是为利润分红做准备。

如果利润留存在子公司,子公司将利润以分红的方式转移到母公司再进行集团的分红的话,需要多交一层税负。而如果净利润通过业务的方式转移到母公司,分红的时候就方便很多。

这几个数据整体也就说明了一个结论,那就是伊利股份发展受限,本身也没有特别好的投资机会,所以将大部分利润拿出来回报股东。

当真是,廉颇老矣?!

03 /

上面一条线顺下来,对伊利的感觉就比较清晰了,所以后面的内容不做太多细节了,免得太繁琐。

下面再聊两个话题,一个是伊利的主营业务,另一个是伊利利润表和现金流量表中的几个核心数据。前一个粗讲,毕竟大家对伊利是做什么的都有了解;后一个多少会涉及到一些数据,让大家更清晰的了解伊利的过往发展。

先说一下伊利的各产品及各产品占比。

伊利2018年主营业务收入787亿,来自于三条核心产品线:液体乳、奶粉及奶制品、冷饮产品,三条产品线营收分别为657亿、80亿、50亿,占比分别为83.5%、10.2%、6.4%。

伊利的产品我们在各个超市随处可见,而且除了“伊利”这个母品牌外,公司旗下还有非常多的子品牌,比如“金典”“安慕希”“畅意100%”“畅轻”“Joy Day”“金领冠”“巧乐兹”“QQ星”“大果粒”等数十个。

2018年,根据尼尔森零研数据显示,伊利的常温及低温液态奶业务的零售额市占份额为36.8%、16.6%,比去年分别提高了2.3和0.5个百分点;婴幼儿配方奶粉的零售额市占份额为5.8%,比上年同期提高了0.6个百分点。

因为我们日常生活中经常能够接触到伊利的产品,而且公司业务集中,主营业务非常清晰,所以这方面就不过多的解读了。

04 /

利润表来看,2018年伊利总营收796亿,其中主营业务收入787亿,占比99%左右,主营业务非常集中。除此之外,伊利的营业外收支也仅有1亿多一点,占比营收的比例可以忽略不计。这说明伊利坚守自己的能力圈做核心业务的经营,是一个好事。

我拉了近6年伊利的营业额和归母净利润数据,也简单计算了其同比增长数据。

趋势来看,营收和归母净利润的增长率是呈现下降趋势的。尤其是2016年之后,归母净利润的年增长率下滑到只有个位数。

费用方面,公司近几年销售费用的同比增长比例在逐渐增大,到2018年,销售费用增长27%,达到198亿。而对应的,2018年营收增长仅不到17%。这说明,伊利的销售压力比较大,需要用不断投入的营销费用来换取营业收入的增长。

研发费用方面,2018年同比增长超过100%,但是其绝对值仅仅4.3亿,是销售费用的2%左右,占比全年营业额0.5%,只能说少的可怜。

从销售费用和研发费用对比来看,伊利的业绩增长更多是销售驱动的,而非产品(研发)驱动的。其对研发的重视程度,远不及他们在年报中所陈述的那般。

管理费用方面,近几年同比增速逐年降低,到2016年增速为0,再之后,管理费用出现负增长。

当然,伊利的管理费用下降,肯定是非常多的内部努力所带来的,这一点证明其管理团队的能力很强。但也可以侧面说明,伊利的企业内部已经非常稳定,内部管理基本定型,没有太多新的业务和新的突破点产生。

现金流量表来看,其“销售商品、提供劳务收到的现金”为893亿,高于全年营收的796亿,证明其营收的质量较高;其“经营活动产生的现金流量净额”为86亿,同样高于净利润的65亿,证明其净利润的现金保障倍数符合预期。

05 /

上面的所有数据,都是纵向分析,下面从乳制品行业,横向把伊利和几个竞争对手做一个对比。

国内乳制品行业的上市公司大概有十几个,年营收在100亿及以上的,只有伊利、蒙牛和光明。本来也想把三元拉进来做个对比,但是三元的2018年年报还没出,而且其各项指标波动比较大,所以也就排除掉了。

横向对比的话,我们暂时不考虑业绩指标(营收、利润等),来看3个经营性指标:毛利率、净利率、ROE。

毛利率方面,三家公司基本都能保持在30%~40%之间,可能伊利略微有些优势,但并不明显。这说明在乳品行业的上游奶源端,市场已经很成熟了,所以奶源的定价也是比较稳定,伊利、蒙牛、光明这三家公司,在上游的议价权相差无几。

而在净利率方面,则可以看出明显的区别。伊利的净利率稳定在6%~10%之间,整体趋势是上扬的。但是2016年之后,却出现了净利率降低的状况,这个和之前的推论也能吻合。

蒙牛的净利率明显低于伊利,基本是在4%~6%之间。但其2016年出现了一个比较大的转折,当年净利润为负,所以拖垮了其净利率数据。但在2016年之后,蒙牛的净利率明显开始回升,到去年,已经回升到4%以上。

光明的净利率数据,则较两位老大哥则又是低了一个档次,近几年一直保持在2%~4%的水平,虽说这个数据很是稳定,但这么低的净利率,只能说明光明在挣一个辛苦钱。

ROE数据同样清晰明了。

伊利的ROE数据稳定,且一直维持在20%以上的高位。蒙牛和光明的ROE数据相对稳定,基本保持在10%左右。当然,刚才也说过,蒙牛2016年净利润为负,所以在当年其ROE同样出现了较大波动。

总结来看,在管理层面和经营效率方面,伊利是当之无愧的老大哥,在数据值和稳定性方面均力压蒙牛和光明。而蒙牛和光明这哥俩对比来看,蒙牛的整体数据要强上一线,只是其波动性较大,投资风险也相对高一些。

06 /

最后,再简单来看一下伊利的股东回报数据。

伊利上市时间非常早,在1996年3月12日上市。IPO时发行股份1715万股,总股本5016万股,发行股份占比34.19%。上市发行价为每股5.95元,上市当天开盘价9元,收盘价8.39元,当天股价涨幅40%。

自伊利上市之后,经历过2次增发,十数次转增股票,外加股权分置改*、员工股权激励、期权行权、公司回购注销股票等事项,伊利的股本总数从上市时的5016万股,增加到现在的60.78亿股。

而自伊利上市以来,共计分红19次,分红总金额达到了205亿元。

本来想完整的梳理一下伊利自上市以来至今的所有股份变动、分红等数据,想看一下在伊利IPO时就持有伊利的股票的话,这20年的复合收益率能达到多少。但是这个数据过于复杂,需要一点一点的整理,所以就放弃。

那我们用另一个数据来代替,那就是自1996年至今的公司市值变化数据。

1996年伊利上市时,按发行价计算,公司市值2.98亿元。对应1995年其1614万元的净利润来看,市盈率为18.5倍。

截止到2019年4月12日,伊利股价30元,总股本60.78亿,总市值为1823亿。对应2018年64.52亿的净利润,市盈率为28.3倍。

23年的时间,伊利市值从2.98亿提升至1823亿,提升了600多倍,年度复合增长率为32%。这个数据,可以称得上恐怖。

这个时间维度比较长,那我们缩短一点来看。

2011年元旦后靠前个交易日(2011年1月4日),当天公司股价39.15元,总股本7.99亿股,计算当时总市值为313亿元。2010年伊利的净利润为7.96亿元,所以当时的市盈率为39.3倍。

伊利从2011年初的313亿市值,到现在的1823亿市值,8年间市值提升了近5倍,年度复合增长率为24.6%,这也是一个非常不错的数据。

而我们也应该非常清楚,近8年,伊利市值的提升都是由于公司业绩提升带来的,公司的市盈率是不增反降的。

07 /

同样的,我拉了从2011年初至今伊利的市盈率波动图。

自2011年之后的8年间,伊利的市盈率波动比较大,*高为45.69倍,最低为14.31倍,平均市盈率为24.84倍。

考虑到伊利的增长放缓,净利润增长在2018年仅有个位数,其25倍左右的平均市盈率,和市场无风险利率基本上能够对应,数据还算是公允。

那伊利未来三年的利润数据增长会怎么样呢?

根据中国产业信息网的数据,到2017年,全国乳制品企业营业收入达3590亿元,同比上一年增长数据仅为2.5%。虽然2018年的具体数据还没有公布,但是其增长也不是特别乐观。

我同样抓取了伊利股份近10年的归母净利润增长数据。

在2015年之前,伊利的归母净利润增长速度很快,*高时在2011年达到了133%。但是近两年,其增速已经仅为个位数,增速出现明显的疲态。

基于以上数据,我们大胆的预测,之后的3年时间,伊利的归母净利润增长率应该维持在10%左右的水平。鉴于伊利是这个行业的老大,而且其各项指标明显优于行业的其他公司,所以给他一个20%增长溢价,预计其未来3年的净利润增长率维持在每年12%。

以2018年归母净利润64.4亿为基数,可以计算伊利2021年归母净利润预计为90.5亿。如果以25倍的公允市盈率计算,则对应2021年底伊利的市值为2261亿元。对应其60.78亿的股本,股价为37.2元。

参考我们“3年后以平均市盈率卖出,可以获得100%收益”的原则,则伊利的买入价格为18.6元。对应伊利现在30元的股价,则不考虑买入。

08 /

好了,到这里基本就结束了。

这篇文章花费了我这一周几乎所有的自由时间,而分析到最后,往往得到的是一个不会买入的决策。

但毕竟通过这一周的学习和梳理,我们对伊利有了一个比较系统而全面的了解,后续如果伊利出现股价暴跌,在其基本面没有出现太大变化的情况下,我们就可以考虑伸手去捞低价的筹码了。

而这个等待的过程,其实也是投资中比较有意思的地方。

以上就是伊利公司的股票如何?的详细内容,希望通过阅读小编的文章之后能够有所收获!