汉兴基金变成什么了基金分红怎么亏了?

汉兴基金变成什么了基金分红怎么亏了

接下来具体说说

汉兴能源IPO,超3000万分红款进了实控人腰包

乐居财经 李礼 6月30日,上海汉兴能源科技股份有限公司近日递交首次公开发行股票并在创业上市招股说明书(申报稿)。

公司是一家专业从事氢能产业(上游制氢、中游运输、储氢、加氢站)相关技术的技术开发、咨询设计、成套制氢装备集成、总承包、工业气体投资、运营为一体的综合服务供应商。

公司拟冲刺创业板IPO上市,本次公开发行股票数量不超过3,600万股,占本次发行后总股本的比例不低于25.00%。公司预计投入募资2.85亿元,其中2.5亿元用于补充流动资金,3506万元用于研发中心建设项目。

2020年-2022年,汉兴能源的营业收入分别为2.69亿元、2.96亿元和3.89亿元;扣非归母净利分别为3,213.07万元、4,921.01万元和6,544.92万元。

在募资补流之前,汉兴能源曾大额分红。2020年-2022年,分别现金分红219.9万元、19.7万元及3,247.32万元。尤其是递表前的2022年,现金分红金额占到当年扣非归母净利的49.6%。

而根据三位实际控制人持有的直接及间接股份比例计算,汉兴能源三年合计的分红款约有3068.5万元进了三人的腰包,占比88%。

此外,乐居财经《预审IPO》发现,2020-2021年,汉兴能源曾购买银行理财产品,但账面资金下滑的2022年已不再使用闲钱理财。

助涨助跌的共同基金

2000年10月《财经》杂志的封面故事《基金黑幕》(关于基金行为的研究报告解析)发表后,先是在圈内引起震动,然后由于10家基金公司的联合声明引起了大众媒体的关注,波及面迅速扩大。最后又被英国《金融时报》等多家海外媒体报道。

在经历一场暧昧含混的阶段后,吴敬琏先生发表了《股市不能黑》等谈话,赢得了公众舆论的支持。但其后一直沉默的一些经济学界人士突然高举“发展”大旗,与吴敬琏争辩。中国的许多事情都在热闹喧嚣中耗散,在叫嚷不要“搞运动”中运动着。

01

报告的概况

《基金行为研究》报告由两部分组成,一个是作者(赵瑜纲)在1999年12月完成的《基金研究分析》,以20家证券投资基金在沪市的买卖行为作为研究对象,样本研究期间主要为8月9日到11月9日,扩展期为8月9日到12月3日。第二个报告为《基金行为研究(二):基金风格及其评价》,采用同样的研究方法,“通过继续跟踪22家(样本期间增加汉兴和景福两只新基金)在沪市上大宗交易(成交量在1万股以上,含1万股)的股票汇总记录,分析证券投资基金在市场上的操作行为。”

由于该报告的研究期间从1999年8月9日扩展到2000年4月28日,涵盖了9个月,在此期间,“沪市经历了一个‘V’字形反转行情,并且已经突破了历史*高位,通过对基金在此阶段的行为分析,可以基本反映基金的操作风格”。所以,笔者的评论分析依据主要以第二个报告为主。

02

证券投资基金能稳定市场吗

截至报告的样本研究期,我国的证券投资基金业的发展,还只有两年多的时间。总共有10家基金管理公司管理着22家规模较大的证券投资基金。这10家基金管理公司是博时公司、华安公司、嘉实公司、南方公司、华夏公司、长盛公司、鹏华公司、国泰公司、大成公司和富国公司。它们分别管理的基金是裕阳、裕隆、裕元(博时),安顺、安信(华安)、泰和(嘉实),开元、天元(南方),兴和、兴华(华夏),同益、同盛(长盛),普惠、普丰(鹏华)、金泰、金鑫(国泰)、景宏、景福、景阳、景博(大成)和汉盛、汉兴(富国)。其规模主要为30亿元、20亿元、15亿元和10亿元4种。

报告的作者正确地指出:“发展证券投资基金,究竟为谁服务的问题,可能目前还不十分明确。”

这涉及到基金的定位问题,而新基金的各种说明书都说得明明白白,基金是一种代客投资理财的工具,但又如证券市场上许多本可以清晰定位的问题,被莫名其妙地扭曲。

在各种媒体上普遍出现的论点是,基金是为稳定市场服务,是中国市场理性机构投资者的生力军。他们抱着一种令人惊讶的“朴素”观点,即随着各种扩容,股市的供给出现了问题,而老百姓或一些保险公司虽然手上有钱,却因不会投资不敢入市,应该把钱交给专家管理操作,这样供需就会平衡了,也就稳定了市场。

这种看法在开始当然是正确的,基金把民间或市场以外的钱聚拢,然后投资股票,尤其是在股市低靡的情况下,供给多了,市场当然情况会好一些。两份报告都证实了新基金刚入市时基本上有稳定市场的功效的常识。

但是,以后的“老基金”是否有同样的稳定功能或继续稳定市场呢?

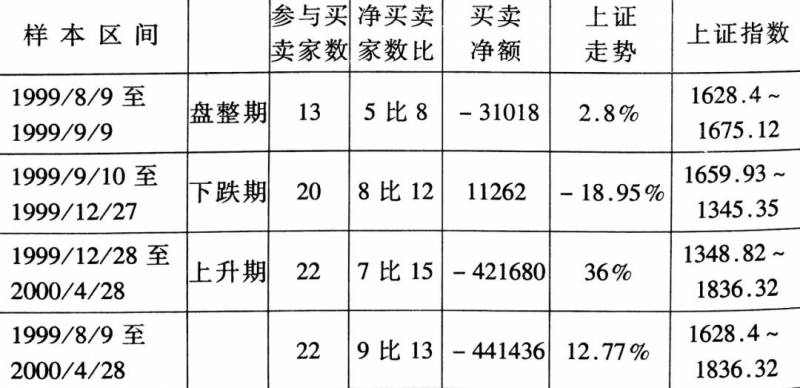

报告将1999年8月9日到2000年4月28日的172个交易日,具体划分为三个阶段,即1999年8月9日到1999年9月9日的盘整期,1999年9月10日到1999年12月27日的下跌期和1999年12月28日到2000年4月28日的上升期。

“在盘整期,除了新入市的天元外,15只基金中基金泰和与普丰没有交易,其余12只参与交易的基金4只净买入,8只净卖出,基金总体表现为净卖出,净卖出金额31018万元;在下跌期,除了新入市的4只基金外,16只参与交易的基金4只净买入,12只净卖出,基金总体表现为净买入,净买入金额为11262万元;在上升期,除了新入市的两只基金外,20只参与交易的基金5只净买入,15只净卖出,基金总体表现为净卖出,净卖出金额为421680万元。而从整个样本期来看,除了新入市的基金汉兴和基金景福外,20只基金中,7只为净买入,13只净卖出,基金总体表现为净卖出,净卖出金额为441436万元。”

沪市走势与基金行为分析(单位:万元)

报告作者分析道:

“首先,从基金总体减仓的情况看,不论在盘整期,还是上升和下降期,都有近2/3的基金始终处于减仓阶段。具体分析,在三个阶段中,均为净卖出的基金有9只,均是1999年上半年以前发行的老基金,其减仓的主要原因可能在于:一是受到年终基金分红的现金压力;二是老基金的仓位一直较重,尤其是一些基金的重仓股流动性较差,在年初的行情中借科技股走强大量减持重仓股票;三是部分基金对后势看法比较谨慎,尤其是沪市创历史新高后,大量减持股票,例如基金兴和4月12日在沪市抛出股票市值3.77亿元,创下单日基金卖出股票金额*高记录。三个阶段总体为净买入的基金有9只,除了基金普惠以外,均为新上市的基金。此外,在沪市的上升阶段,净买入的基金除了新上市的基金天元、汉兴、景福、景阳、景博、同盛和老基金普惠7只外,其余15只基金均为净卖出,15只基金的净卖出金额超65亿元,这表明了 基金对后势的看法并不乐观 。 ”

作者又对基金交易的进度进行了分析:

“22只基金中,除了新基金景福和基金汉兴外,样本总区间为净卖出的基金裕阳、裕隆、景宏、汉盛、泰和、同益、普丰、金泰、安信、安顺、兴和、兴华和开元13只基金中,主要减仓都发生在样本期间的第三阶段,即1348点到1832点之间。其中第三阶段减仓幅度相对比重最低的基金兴华也有46%,这同样表明基金对后势的不乐观看法。样本总区间为净买入的基金裕元、景博、景阳、普惠、金鑫、天元和同盛7只基金中,新基金裕元、景博、景阳、金鑫和天元的建仓主要完成在第二阶段下跌期,对基金的业绩较为有利,基金同盛第二阶段完成了41%的建仓,相对并不十分有利,老基金普惠在第二阶段增仓占整个样本期间净买入的99%,这在老基金中截然不同。”

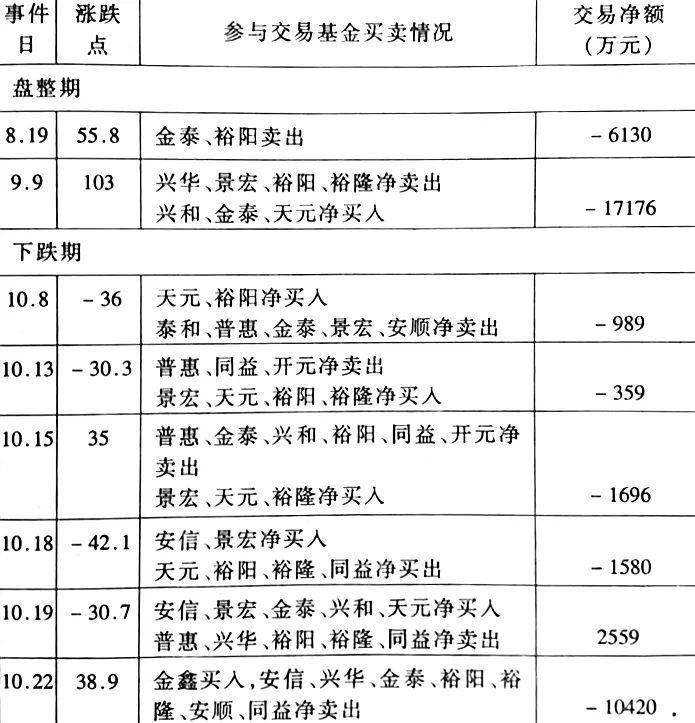

这是“宏观”面上的统计,报告作者又对“中观”作了一番实证研究。他的方法是研究上证指数涨跌幅较大的交易日(报告名之为“事件日”),在该日基金的交易行为可能会对大盘产生一定的影响。由于研究期间包括上升和下跌两个阶段,因此在上升期,将涨跌幅在40点以上的交易日作为事件日,在下跌和盘整期,将涨跌幅在30点以上的交易日作为事件日。

报告指出:

“在盘整期和下跌期的事件日中,从参与交易的基金买卖情况来看,涨幅超过30点的交易日,基金均为净卖出,尤其是涨幅103点的9月9日和涨幅54点的10月27日,参与交易基金的净卖出金额*高,分别为17176万元和17448万元,而在上扬55.8点的8月19日,参与卖出基金在金额和数量上与其他事件日相比都较少,这说明,9月9日以前是盘整期,大多数基金对大势的走势判断还不明朗,而在9月9日以后,对大势判断趋于一致,认为在政策底部探明之前,大势基本不会好转。”

事件日的基金买卖行为(上交所)

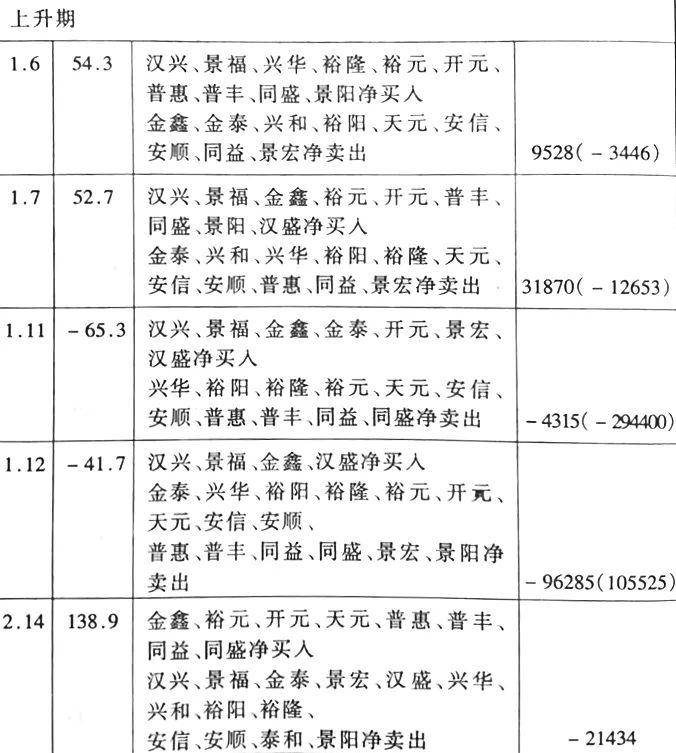

“在12月27日之后的上升期,参与交易的基金家数明显增多,而且呈现出以下特点:靠前,由于新基金汉兴和景福在1月4日入市,其建仓行为在前4个事件日中不能反映基金对大势的判断,因此在统计净额中予以扣除,见扩号中的数据。从中可以看出,新基金入市对前4个事件日整体基金对大势的稳定作用至关重要。第二,在扣除新基金入市的影响外,上升期的15个事件日中,除了3月17日和3月27日的上涨日外,基金整体均为净卖出,这说明,在大盘上升期,尤其在涨跌幅超过40点的事件日中,基金总体为净卖出,即一直处于减仓中,其中在1月12日净减仓净额超过10亿元,占当日沪市股票交易额的6.6%,对当日沪市下跌起着一定推动作用。

事件日的基金买卖行为(上交所)

“总体来看, 基金在大盘处于下跌期中,一般借高位反弹减仓;而在上升期中,则一直处于显著的减仓过程中。 ”

单凭这些现象我们难以证实基金一直在发挥稳定市场的功能,如果我们抱有科学和审慎的态度,只能认为这种说法和定位仅是假设,至少需要长时间的观察。

选自《〈基金行为研究〉解析》(发表于2000年10月《财经》杂志)

以上就是汉兴基金变成什么了基金分红怎么亏了?的详细内容,希望通过阅读小编的文章之后能够有所收获!