港股绿鞋机制是什么意思什么是绿鞋?

港股绿鞋机制是什么意思什么是绿鞋

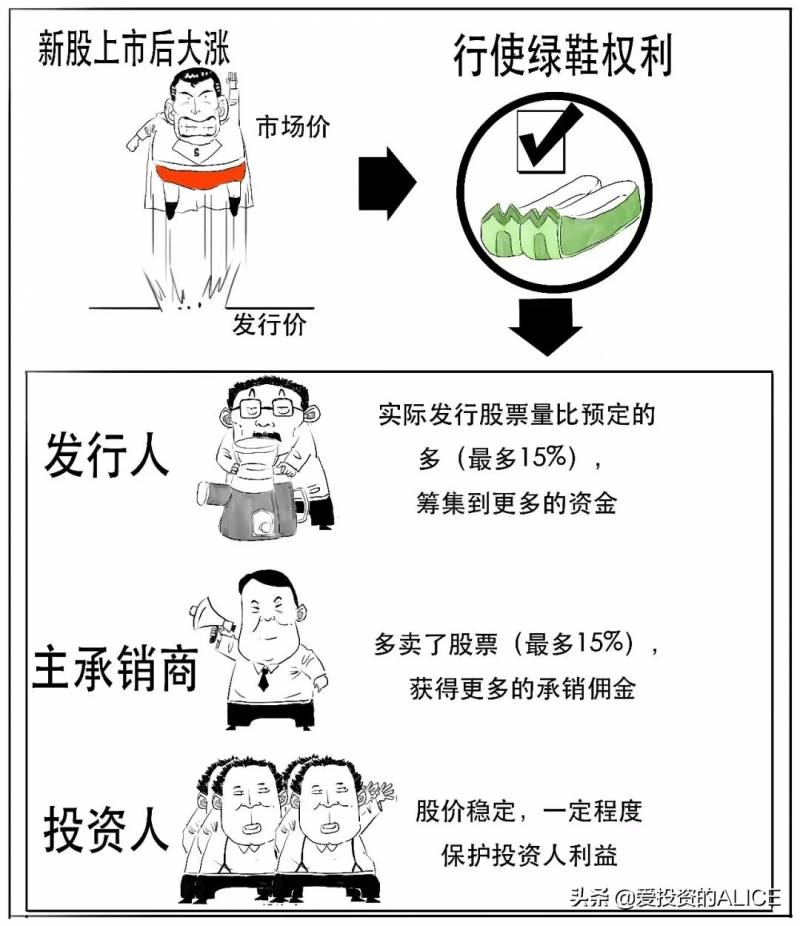

港股新股申购中经常碰到一个名词:绿鞋机制。那究竟什么是绿鞋呢?我们来看一下。一、什么是绿鞋机制就是超额配售选择权,是一种属于主承销商的权利,股票上市之日起 30 天内,主承销商有权......接下来具体说说

「港股知识」#什么是绿鞋机制?是不是有绿鞋就不会破发?

陈逸伦的解放西 柳爽 - 2nd.星球

啥?绿鞋?

不是你们想的那样啊喂...

“绿鞋”其实是一种权利,叫做“超额配售选择权”!

当然,权利是有期限的

说白了,“绿鞋机制”也就是“护盘机制”,但有绿鞋就一定不会破发吗?

很多玩儿股票的人,都听说过“绿鞋”,但很少有人能够讲清楚“绿鞋机制”是什么?

今天爱姐就给大家揭开“绿鞋”真面目!

为啥这个权利叫绿鞋?

理由很简单,因为这一机制是由美国一家叫 ”Green Shoe“ 的造鞋公司在1963年IPO时率先使用而得名。至于这家公司,早已在历史的滚滚车轮中消失不再了。

爱姐只能说,幸好这家公司不是生产帽子的~

否则...

不过话说回来,“绿”这个颜色在中国真的不太受人待见,比如绿帽子,说明是出轨了;股票变绿,说明是亏钱了。

但是在西方,绿色象征着希望、生机、自然,而红色恰恰是不详。

“西方爱绿、东方爱红”最直接的证据就是钞票:绿油油的美钞,红彤彤的人民币

既然,绿鞋是美国发明的词,那,自然也是好事儿了!

何为“超额配售选择权”呢?

拟上市公司IPO时会有好几家保荐人,保荐人主要是做保荐工作和上市辅导工作,向证监会申报等;主承销商就是负责新股的发行和销售。

主承销商可以由保荐人担任,也可以是保荐人之外的证券公司来担任。

发行人会授予主承销商一项选择权,拥有这种权利的主承销商又被称为稳价人(我们后面统一用稳价人),在股票上市之日起30天内,可以择机按同一发行价比预定规模多发至多15%的股份。

翻译一下就是:

发行人一开始要卖——10000张股票

但如果市场上 供不应求 ,股票很快就卖完了

有绿鞋的公司就可以选择多卖15%——10000*(1+15%)=11500张

多卖掉15%的股份有两种操作方式:

1、有基石投资者:

发行新股的时候,发行100%的发行规模。 发行人 会与基石投资者签署“延迟结算协议”, 也就是公司先拿基石投资者的钱,但是暂时先不给基石投资者股票。

2、没有基石投资者:

发行新股的时候,发行100%的发行规模, 发行人向大股东额外借相当于发行规模15%的股票 ,通过 稳价人 一并将115%的股票配售给机构投资者。

等着新股靠前天上市的时候, 无外乎两种反应—— 上涨or下跌 ,而有“绿鞋”的上市公司可以 选择是否继续行权 。

1、新股上市后喋喋不休出现破发

若决定“护盘”,即不行使“超额配售权”(绿鞋)。

稳价人会到二级市场把超发的股票,以低于发行价的价格捞回来,然后按照发行价还给发行人,发行人按照 “延迟结算协议”还给基石投资者股票或者还给大股东 。

最终结果:大股东的股份一份不少,股价得到护盘,散户的利益得到保护,稳价人吃到差价,机构投资者得到超发的股份。

2、新股上市一路扶摇直上呢?

那就更简单了,稳价人无需买入股份进行护盘,超发的股票相当于增发,上市公司和大股东会很开心。而稳价人也很开心,因为增发股份意味着可以吃到更多佣金。

可见,“绿鞋机制”简直是一个天才的发明,各个玩家会产生一个共赢的局面。

1、对于稳价人来说

旱涝保收,下跌护盘时(不行权)可以赚差价进行套利;未“护盘”,触发“绿鞋机制”和“超额配售”,也可以赚取1.5%~3.5%的承销费用和1%的经纪费用。

2、对市场而言

绿鞋可调节融资规模,使供求平衡,维稳股价。

3、对散户而言

绿鞋会造成人为买盘,提振股价,起到护盘效果。

不过绿鞋机制得以行使有一个 先决条件 ,那就是面向机构的国际配售要超额售出,也就是要出现供不应求的情况。如果没卖成功,那绿鞋就失效了。

如何判断一只新股有没有绿鞋?

一般当我们查看新股IPO基本信息时,如果有 “另外15%超额配股权” 这等字眼儿,就代表此股有绿鞋机制。

爱姐给总结一下:

港股新股中的“绿鞋机制”究竟是什么东西?

转自公众号:港美股微讯(gangmeigu007)

作者:小米

港股打新中看到有些新股是有“绿鞋机制”的,这个机制一般是在招股章程中会有说明。那么,这个“绿鞋”是什么意思呢?

先来说它的起源,原来是在1963年,美国有一家公司叫做“Green shoes”的造鞋公司在IPO的时候率先使用,后来就沿用了“绿鞋”这个说法。

绿鞋也叫“绿鞋期权”,俗称为“超额配售选择权”,主要功能是主承销商在新股上市之日起30天内,可以在这个期间按照发行价比预定发行规模多发行15%的股份(*高不超过15%,一般在5%-15%这个区间)。

那我们举个例子具体讲讲绿鞋机制是怎么一回事?

新股发行的主要角色有如下几个:

【发行人】发行股份,募集资金,一般发行的80%-90%的股份都是给机构,剩余10%-20%才是给市场散户购买的

【主承销商】代理发行人股份发行工作的

【投资人】主要是指购买二级市场股票的市场散户

例子:发行人计划发行100万股的股票,每股100港币,而主承销商有权要求发行人增发多15%的股份去到二级市场中去,所以本来计划募集的资金是1个亿港币的,由于增发15%,将会募集到1.15亿港币。

当新股上市后股价上涨,此时是皆大欢喜的场面。 比如每股上涨到15港币,那么主承销商则会行使该期权,能直接从中赚取增发部分股份资金的手续费,而发行人也因此而募集多1500万港币。

如果上市后发生了破发。 比如从每股10港币跌到5港币/每股,主承销商将选择不行使该绿鞋期权,总的发行的股份还是100万股,并且主承销商会直接从二级市场购回这15万股已经跌成5港币的股票,然后以发行价卖给机构(基石投资者),那么此时,发行价跟市价之间的差价就是主承销商赚取的利润。

不管新股上市后是大涨还是跌,对于承销商来说都是稳赚不赔的。

港股中的绿鞋机制的作用

总结起来就是:

1、不管新股是涨还是跌,这种机制能在一定程度上保证这只新股的股价可以相对平稳地从一级市场过度到二级市场。

2、是主承销商的一种选择权,约定期权行权期限在“招股章程日至公开发售申请截止日30日内”,超额配售比例*高不能超过15%。

港股基础知识:(一)绿鞋机制

港股新股申购中经常碰到一个名词:绿鞋机制。那究竟什么是绿鞋呢?我们来看一下。

一、什么是绿鞋机制

就是超额配售选择权,是一种属于主承销商的权利,股票上市之日起 30 天内,主承销商有权要求上市公司以原来发行的价格,比预定多发行一定比例的股份,较多不得超过原计划 15% 的股份。

二、如何行使绿鞋机制

新股上市后 30 天之内,主承销商可以选择是否行权。又分为两种情况。

1.大涨:主承销商可以行权,要求公司多发行 15%的股票给投资者,主承销商收取超发所需要的费用。

2.破发:主承销商则可以放弃行权,自掏腰包从二级市场购回 15%股票。

三、绿鞋机制的作用

绿鞋机制究竟有什么用呢?最重要的作用是稳定股价,当股票大涨时,多发行的15%股票可以增大供给,平抑股价。当股票大跌时,主承销商15%的买单则可以起到支撑股价的作用。

举个例子:小米港股ipo

2018年7月8日,小米在港交所公布了配售结果,每股发售价定为17.00港元,总市值约为4265亿港元,也就是大约543亿美元。小米IPO启用了“绿鞋机制”,也就是超额配售选择权机制,并通过绿鞋发行了约2亿股新股,是香港公开发售股份的几乎两倍,这也有利于增强稳定的确定性。

以上就是港股绿鞋机制是什么意思什么是绿鞋?的详细内容,希望通过阅读小编的文章之后能够有所收获!