烽火通信股票为什么市盈率那么低?

烽火通信股票为什么市盈率那么低

作者 | 陶冶阅读所需约6分钟5G的舆论热潮已经冷却但建设工作却并未结束,在过往普遍预测的4-7年建设周期中多家设备厂商、网络运维服务商、上游零部件企业无一不是乘风而起饱尝资本市场......接下来具体说说

烽火通信:5G板块被严重低估的个股,股价仍有很大上涨空间

大家好,我是格菲大师兄查理,专注于上市公司和行业的深度研究,我们格菲一共有7位师兄妹,他们各有所长,欢迎关注。

今天查理要为大家解析的是——烽火通信,这是查理为大家分析的第75家公司。

前几天查理为大家分析了中兴通讯(),为大家说明了中兴通讯到底是做什么的。今天我们要分析的是中兴通讯的半个竞争对手——烽火通信。

一、烽火通信有什么业务

为什么说是半个竞争对手呢?因为烽火通信的主营业务是中兴通讯主营业务的一部分。我们在中兴通讯中说过,中兴的业务涵盖5G网络搭建的全过程,从核心网到传输承载网,再到基站。而烽火通信的产品主要涵盖传输承载网,在这个领域烽火通信的产品市占率排名第三,仅次于华为和中兴通讯。

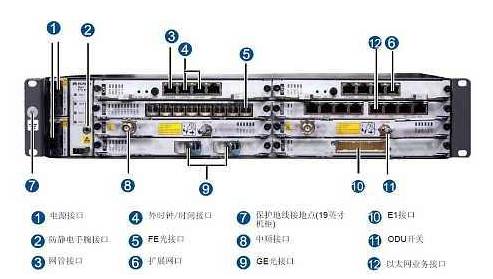

从产品类型来看,烽火通信的产品主要包括接入设备、传输设备(OTN、PTN等光传输产品)、光纤光缆、数据网络设备(路由器、交换机等)。

在5G时代,传输网将发生两个比较大的变化,一个分组传送网的切片化演进,也就是PTN演进至SPN,另一个是基础物理传送网络的升级,也就是OTN的100G/400G升级。而烽火通信目前最核心的就是OTN和PTN设备。

二、5G建设迎来高速期

在肺炎之前,5G建设的推进速度一直是不够确定的。而当前由于线上办公和授课的需求越来越大,加上国家出台措施,加强基建(包括5G)建设,因此对于5G建设的推进速度产生了极大的推进,所以从今年开始,5G建设将进入发展快车道。

根据各个研究机构的数据分析,国内5G建设对于SPN的新建需求规模在1800亿元左右,在OTN升级方面的需求规模在1000亿元左右。

根据公司历史数据来看,其在OTN领域的市占率在15%至20%左右,在PTN领域的市占率在10%到15%。根据这个数据推算,烽火通信未来几年对应的OTN潜在新增订单在150至200亿元,PTN潜在新增订单在180至240亿元,取中值的话在400亿元。

而5G网络的建设又需要先进行传输承载网的搭建,因此预计2020年和2021年会是传输承载网建设的高峰期,预计OTN和PTN设备的密集采购也会在这段时间。

此外烽火通信还有光纤业务,光纤也是传输所必须的,但是对应的市场规模相对较小(预计国内5G需求不到300亿元)。

三、烽火通信价值几何?

根据以上新增需求带来的确定性增量,结合公司19年收入,查理预计烽火通信2020年和2021年业绩增速将比较快,但是考虑到烽火通信大本营在武汉(还没复产),预计2020年增速会比2021年低一些。

查理预计2020年烽火通信通信系统的收入在210亿元左右,光纤收入50亿元左右,其他业务(特种光纤、云计算和大数据等)合计25亿元。

预计公司2020年收入合计285亿元左右,对应利润13亿元左右。参考历史上通信基建高峰期行业平均估值,给与公司35倍市盈率,对应市值450亿元左右,目前市值350亿元,股价仍有较大提升空间。

今天的分享就到这啦,明天查理将为其他公司的分析,不见不散哟!

免责声明:文中所有观点仅代表作者个人意见,对任何一方均不构成投资建议。

新易盛、光迅科技、烽火通信,谁最有希望成为跨国巨头

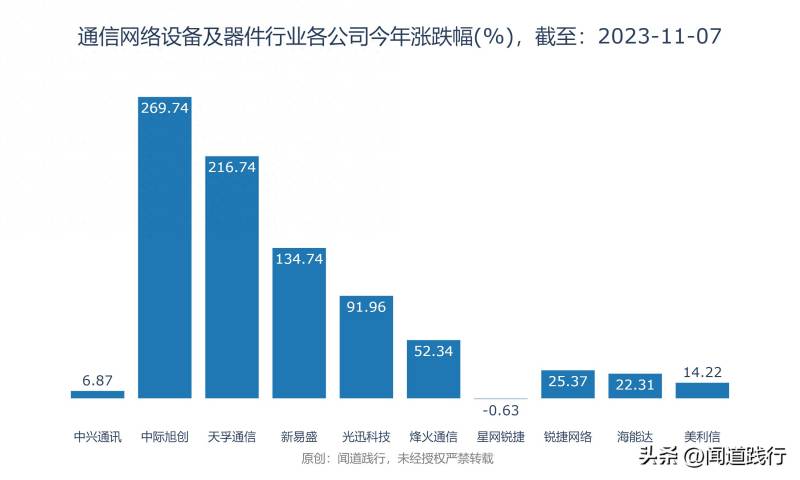

今年以来,网络通信设备及器件行业异军突起,涨幅惊人:

这个行业究竟是否有投资价值呢?

今天,我们一起看一下其中的3家公司: 新易盛、光迅科技、烽火通信 :

截至今年3季度,这三家公司的净利润,占行业的比例分别为:3.36%、3.24%和2.56%:

今年以来,这三家公司的涨幅分别为:134.7%、92%和52.3%:

本文主要包括7个方面: 盈利能力、运营能力、偿债能力、成长能力、目前估值、股东情况、总结 。通过对比分析,我们希望提供一种全新的视角,有助于你做出更加理性的投资决策。

如果你赶时间,可以先看最后的 总结 ,快速了解各公司的整体情况。

声明:

1)我既没有拿这些公司的钱,也不是机构的推手,只是一个投资爱好者。

2)文中所有的观点,只代表我自己的思考,不作为任何投资建议。

3)文中所有的财务数据,均来自于各上市公司的财报。

1、盈利能力

1)主营业务及占比

这三家公司,主营业务包括光模块、数据传输和通信设备等,毛利率适中。

2)营收及归母净利润

营收,烽火通信*高,其次是光迅科技,新易盛第三。

归母净利润,新易盛*高,其次是光迅科技,烽火通信第三。

3)毛利率

毛利率,新易盛*高,其次是光迅科技,烽火通信第三。

4)净利率

净利率,新易盛*高,其次是光迅科技,烽火通信第三。

5)经营活动现金流净额

经营活动现金流,新易盛*高,其次是光迅科技,烽火通信第三。

6)归母净利润转换为经营活动现金流的能力

积累现金的能力,光迅科技最强,其次是新易盛,烽火通信第三。

2、运营能力

1)总资产周转率

总资产周转率,烽火通信*高,其次是光迅科技,新易盛第三。

2)存货及占比

存货,烽火通信*高,其次是光迅科技,新易盛第三。

存货占营收的比例,烽火通信*高,其次是新易盛,光迅科技第三。

3)应收账款及占比

应收账款,烽火通信*高,其次是光迅科技,新易盛第三。

应收账款占营收的比例,光迅科技*高,其次是烽火通信,新易盛第三。

4)合同负债及占比

合同负债,烽火通信*高,其次是光迅科技,新易盛第三。

合同负债占营收的比例,烽火通信*高,其次是光迅科技,新易盛第三。

5)固定资产占比

固定资产占总资产的比例,光迅科技*高,其次是新易盛,烽火通信第三。

3、偿债能力

1)资产负债率

资产负债率,烽火通信*高,其次是光迅科技,新易盛第三。

2)有息负债

有息负债,烽火通信*高,其次是光迅科技,新易盛第三。

3)现金余额

现金余额,烽火通信*高,其次是光迅科技,新易盛第三。

4)有息负债占现金余额的比例

有息负债占现金余额的比例,烽火通信*高,其次是光迅科技,新易盛第三。

5)资本支出及占比

资本支出,烽火通信*高,其次是光迅科技,新易盛第三。

资本支出占归母净利润的比例,烽火通信*高,其次是光迅科技,新易盛第三。

4、成长能力

1)营收增长率

营收增速,烽火通信最快,其次是新易盛,光迅科技第三。

2)净利润增速

净利润增速,烽火通信最快,其次是光迅科技,新易盛第三。

3)研发投入及占比

研发投入,烽火通信*高,其次是光迅科技,新易盛第三。

研发投入占营收的比例,烽火通信*高,其次是光迅科技,新易盛第三。

4)净资产收益率

净资产收益率,新易盛*高,其次是光迅科技,烽火通信第三。

5)机构盈利预测

这三家公司,未来3年的盈利情况,机构预测如下:

按机构的预测,烽火通信增速最快,年化增速34%;新易盛增速最慢,年化增速9%。

当然,机构的预测,往往偏乐观,需谨慎看待。

5、目前估值

1)滚动市盈率

目前新易盛的滚动市盈率为49,处于7年来44的分位值:

目前光迅科技的滚动市盈率为44,处于10年来40的分位值:

目前烽火通信的滚动市盈率为54,处于10年来77的分位值:

2)市净率

目前新易盛的市净率为5.4,处于7年来43的分位值:

目前光迅科技的市净率为2.93,处于10年来16的分位值:

目前烽火通信的市净率为2.02,处于10年来22的分位值:

3)市场情绪

目前A股恐惧贪婪指数为57,处于中立阶段:

目前格雷厄姆指数为2.32,处于底部区域:

目前沪深300市净率为1.22,处于10年来2.09的分位值:

6、股东情况

老股民的肺腑之言: 人多的地方不去,机构抱团容易踩踏 。

1)股东人数

2)机构持仓占比

7、总结

通过以上对比分析,这三家公司整体能力如下图所示:

可以看出:

1) 盈利能力 ,整体而言,新易盛>光迅科技>烽火通信

2) 运营能力 ,整体而言,烽火通信>光迅科技>新易盛

3) 偿债能力 ,整体而言,新易盛>光迅科技>烽火通信

4) 成长能力 ,整体而言,烽火通信>光迅科技>新易盛

5) 目前估值 ,所处分位,新易盛>烽火通信>光迅科技

这三家公司目前的净利润和市值对比如下:

看完以上对比分析,你最看好谁呢?你还想了解哪些公司呢?欢迎留言讨论。

以上所有分析,都是基于历史财务数据,仅作参考, 不作为任何投资建议 。

5G浪潮“浇灭”烽火通信?

作者 | 陶冶

阅读所需约6分钟

5G的舆论热潮已经冷却但建设工作却并未结束,在过往普遍预测的4-7年建设周期中多家设备厂商、网络运维服务商、上游零部件企业无一不是乘风而起饱尝资本市场的红利,但截止至2020年末来看5G板块的多家公司目前都普遍处于一个明显的低谷,而烽火通信就是其中之一。

公司从2020年3月的41.61元/股高位已经下跌了33%左右,而3月烽火通信的价格高位也是行业整体的高位,彼时所有设备及光纤厂商都处于2020年内的*高点。那么已经经历长期回调的通讯板块是在低估值区间吗?未来5G建设中各家上市公司的股价还会反弹吗?

行业位置

烽火通信的身前永远有亨通光电(600487.SH)和长飞光纤(601869.SH)两家上市公司。

用最简单的方式理解通信网络以及5G的建设,其主要涵盖的就是设备(具体包括天线、射频模组、BBU模组等)、光纤链路和软件运维服务三部分,烽火通信涉及的业务主要在设备及光纤两个板块。

烽火通信成立于1999年,公司前身是在通讯业内声名赫赫的武汉邮电科学研究院,该院在1976年成功制作出了国内的靠前根光纤,打开了我国光纤国产化与推广应用的大门。

结合目前的情况来看,烽火通信仍然是光纤领域的头部企业,尽管部分统计将烽火通信的业务占比按照通讯设备60%、光纤20%、其他业务20%进行了划分,但实际上其经营的这部分设备类产品并不是我们常规理解如华为等企业对外提供的电信号与数字信号**的相关设备,而是适配于光纤的光信号配套设备,可见公司并不能与华为等厂商过多比较,其业务仍是围绕光通信为主。

烽火通信在业内较强的实力地位并不全依赖于历史的光环,其在产品端有着较好的市场反馈,从电信运营商近年来的集采数据来看烽火通信的中标情况较好,在每年的光纤普缆(使用量最大的一种光纤)大规模集采中基本均位于前5的位置上。

结合中国移动2017年-2020年的普缆集采数据我们可以看到2020年1-5名的中标公示分别是长飞光纤、富通通信、亨通光电、烽火通信,其中烽火通信中标份额为9.732%,排名第五(第四名也为富通系公司),横向观察2017年-2020年的集采数据不难发现烽火通信的身前永远有亨通光电(600487.SH)和长飞光纤(601869.SH)两家上市公司。

整体来看亨通光电、长飞光纤、烽火通信均受制于行业整体的景气程度,三者在2017年后收入水平均处于下滑的趋势中,同时三家股价下滑的走势也有着极高的相似度,其均自2020年3月的高点以来下跌了30%左右,可以说是完美复制。

低估还是合理?

无论对标竞争对手、行业整体环境还是自身经营情况,烽火通信目前都不太优秀

首先对标来看,同业内最大的竞争对手是亨通光电和长飞光纤,截取2018年-2020年区间来横向对比,烽火通信不论在净利率水平还是整体的ROE层面均与两者有一定差距。

三年来烽火通信ROE水平一直不及两位对手,就连行业普遍景气的2017年-2018年烽火通信也只把权益净利率水平做到8%左右,尤其在2018年烽火通信营收超过长飞光纤一倍有余,但净利润水平却远不及长飞光纤。

ROE的差距自然会联想到两者在毛、净利率上的不同,毛利率层面两者差距并不十分明显(长飞光纤24%左右,烽火通信20%左右),但各项费用上的管控烽火通信明显存在管理问题,烽火通信净利率2017年-2020年来始终在4.5%左右徘徊明显处于较低的位置,长飞光纤则可以保持在11%的两位数区间,亨通光电虽然净利率也未站上两位数但其平均净利率水平也在7%左右,同样强于烽火通信。

同时烽火通信还常年存在资产、信用减值损失的计提问题,不论是出于财务优化考虑还是业绩确实尚未达标,每年1-2亿元的减值损失就像慢性病一样与公司纠缠不清。

业绩不佳但估值层面烽火通信却高于后两者,截至2021年1月中旬亨通光电、长飞光纤静态市盈率分别为25倍左右,烽火通信则在30倍左右。

不论是板块内公司如何博弈,整个5G的规划对光纤一定是极好的炒作题材,但目前各家公司唏嘘的业绩和底部的股价都让人感到疑惑,而烽火通信也是受累于板块的低估吗?

事实上光纤板块的确处在一个低迷的阶段中,这一点不论是运营商集采的体量还是产品单价都有体现,过往时间光纤行业经历过严重的泡沫时期,彼时国内公司开足马力生产,快速 的 实现了光纤产品的国产替代化,但供给量维持高位的情况下光纤产品的价格开始逐步走低,就以2020年移动集采数据来看各家厂商光纤最低报价不到19元,相比2018年和2019年的30元、60元均价差距较大。

仍以移动集采放大来观察,需求量角度同样未见过多利好, 2016年集采共计6114万芯公里,2017年集采共计6760万芯公里,2018年集采共计1.1亿芯公里,2019年集采共计1.05亿芯公里,而2020年也只有1.19万芯公里,同比增量已经不太明显。

以上就是烽火通信股票为什么市盈率那么低?的详细内容,希望通过阅读小编的文章之后能够有所收获!