中国重工股票前景如何?

中国重工股票前景如何

“中”字头的公司,一个个都是巨无霸。中国中铁更不用说,庞大得没边。我国有八大建筑央企,分别是“中国建筑、中国中铁、中国铁建、中国中冶、中国交建、中国能建、中国电建、中国化学”。接下来具体说说

中国重工还值得持有吗?

人生证道读报-中国重工2022年财报解读估值分析深度研报

本期解读股东户数排名17位的中国重工, 最新显示: 股东人数:59.4万,户均持股3.7万,人均持股金额(元)17.9万元,股东户数大A排名17位。

往期已解读的财报文章请移步@人生证道 主页查看!如有小伙伴想插队,请在评论区留言。

正式开始,按照顺序先看财报数据、管理层讨论与分析、估值概况、机构预测,最后是人生证道的读报心得!

一、财报数据:

先看营业收入,如果一家公司的营业收入逐年增长,哪怕是没有利润,未来可能也不会差,中国重工的营业收入,十年来不光成长,还收缩了不少。

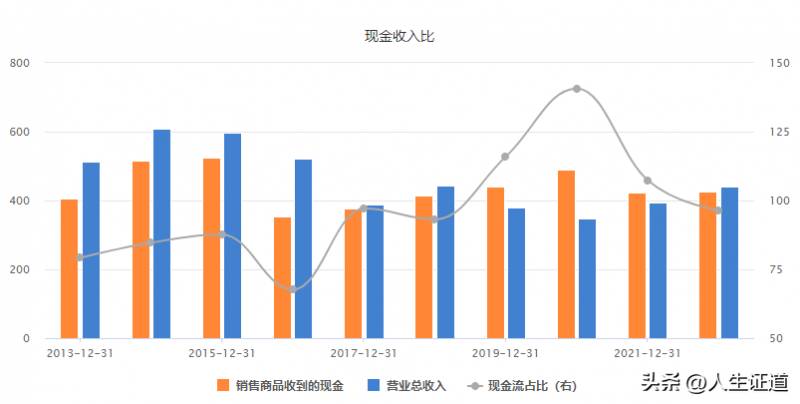

看看现金收入比吧,2017年后表现的还是不错的,前些年还真的不行。

归母利润看,不定期亏损啊,而且亏得还不少,好在没ST,这就必须仔细看看扣非后的情况了。

扣非后原形毕露了,已经连续八年亏损了,幸亏是国企,民营谁顶得住啊。

资本开支和经营性活动现金流看,公司每年的资本开支十几个亿,现金流则不是很稳定,日子不好过啊。

资本结构看,近年来负债率控制在50%左右,但股东权益和总的资产基本上没什么增加。

总资产1888亿,只做了441亿的生意,成本是451亿,我也是醉了。

中国重工还值得持有吗?让我们继续往下挖!

二、管理层讨论与分析

A、行业概况:

1. 航运市场需求疲软,运价水平仍处高位

2022 年上半年,全球通货*胀、俄乌冲突、能源危机等引发海运贸易出现平均运距增加、港口拥堵等状况,支撑运价上行,克拉克森海运指数在 2022 年呈现“先扬后抑”走势,全年均值为 37253 美元/天,同比上涨 29.8%。

2.全球 新造船市场 成交量下降

2022 年,海运贸易需求增长乏力,船东下单建造新船的热情有所下降,使得新船成交量下降;同时,船厂受到外部因素影响,生产连续性和生产效率存在阻力,新船完工量也出现下降。

3. 绿色船舶订单占比 大幅提升

2022 年,全球新船订单同比出现回落,但以替代燃料动力为主的绿色船舶订单占比显著提升。根据克拉克森数据,2022 年全球替代燃料动力船共成交 490 艘、4216.8 万载重吨,以载重吨计,占全部订单的 47.8%,较 2021 年 26.2%的占比提升 21.6 个百分点。

4 . 新船价格 保持高位 , 各船型分化明显

2022 年上半年,新造船价格保持上涨趋势,下半年,尽管船板等价格有所回落,但船厂手持订单充足,新造船市场仍处于卖方市场,新造船价格走势趋于平稳但仍处于高位。

5. 中国船厂份额保持世界靠前

2022 年,中日韩三国船厂共计承接新船订单 8429 万载重吨,全球市场份额之和约 95.7%。从主要造船国看,中国得益于批量的集装箱船和 LNG 船订单,全年共承接新船订单 4777 万载重吨,同比下降 32.7%,全球市场份额达到 54.2%,居世界首位。

B、企业概况

公司是国内领先的船舶制造上市公司,旗下拥有大连造船、武昌造船、北海造船等国际知名的现代化造船企业,业务覆盖船舶造修全周期,形成了 VLCC、大型 LNG 船、万箱级集装箱船、LR2成品油船、好望角型散货船、25 万吨矿砂船、40 万吨矿砂船等多个优势船型,并能够根据市场需求进行多种类型的船型开发制造。

2022 年,公司实现营业收入 441.55 亿元,同比增长 11.67%;实现利润总额-25.50 亿元,上年同期为 1.55 亿元;实现归属于上市公司股东的净利润为-22.61 亿元,上年同期为 2.20 亿元。报告期末,公司资产总额 1,888.97 亿元,同比增长 4.86%;负债总额 1,048.13 亿元,同比增长11.45%;所有者权益总额840.84亿元,同比下降2.34%,其中,归属于上市公司股东的净资产834.87亿元,同比下降 2.13%。

(一)主要业务

中国重工为领先的舰船研发设计制造上市公司,主要业务涵盖海洋防务及海洋开发装备、海洋运输装备、深海装备及舰船修理改装、舰船配套及机电装备、战略新兴产业及其他等五大业务板块。

(二)主要产品及其用途

从产品用途区分,公司主要产品包括海洋防务装备、海洋运输装备、海洋科考装备和海洋开发装备等;从领域区分,主要业务分为军品业务领域和民品业务领域。作为海军装备的供应商,公司 军品业务领域主要包括:航空母舰、大中小型水面战斗舰艇、常规动力潜艇、军辅船等。公司民品业务领域主要包括:散货船、集装箱船、油船、气船、海工船、科考船及其他装备等。

(三)主要经营 模式

中国重工为控股型公司,生产经营业务主要通过下属各子公司进行。公司下属子公司以研发、设计、制造、服务为主,主要经营模式为以销定产的个性化订单式经营模式,即生产部门根据销售部门与客户签订的合同安排制定生产计划,并指导采购部门进行采购。

对于船舶制造业务,公司下属造船子公司在与船东签订造船合同后,根据规格书设计船舶施工方案,将相关文件送交船级社、船东等审查,经各方批准后,造船子公司进入订货、下料、建造程序,并根据船舶建造的各个节点收取船东相应款项,公司按照新收入准则确认收入。

(四)产品市场地位

作为产业链最完整的海洋防务装备上市公司,公司承担着我国航空母舰、各型驱逐舰、护卫舰、常规动力潜艇等海洋防务装备的研制生产任务,拥有先进的研发、设计和生产制造能力,为国防和军队现代化建设、世界一流海军建设提供强有力的支撑和保障。

公司 公司 2 2022 年度订单情况

产销量情况 产销量情况 分析表

C、前景展望与应对措施

2023 年度,公司计划实现营业收入超过 450 亿元。 为此,公司将重点做好以下工作:

1. 坚决履行好兴装强 军首责 ,全面 优质完成 各项 军工任务

2. 打好民船产业提质增效攻坚战,全力提升 效率效益

3. 深化关键核心技术 创新 , 持续 提升核心竞争力

4. 聚力 推进改*攻坚,着力提升 管理水平

三、估值概况:

当前市净率1.22倍十年百分位38.8%,十年市净率最低0.91倍,*高4.65倍。

四、机构预测:

截至2023-07-25,6个月以内共有 1 家机构对中国重工的2023年度业绩作出预测;预测2023年每股收益 0.08 元,较去年同比增长 180.81% , 预测2023年净利润 17.35 亿元,较去年同比增长 176.74%

五、人生证道读报总结

船舶制造是个典型的周期行业,我们在2023年4月11日解读中国船舶的时候,已经了解到18-20年,会有一个造船周期,现在中国造船占全世界一半还多,有券商研报里说订单已经排到2027年了,周期特征比较明显,当时中国船舶的股价还在23.8元,今天是32.34元,已经涨了36%,也不知道多少小伙伴把握住了。

2023半年报预告, 预计2023年半年度实现扣非后的净利润为1.05亿元至1.25亿元,说明业绩确实在改善,券商预测业绩大增,是否能实现不好说,而且只有一家券商研报,但公司历史扣非业绩2011年的确达到过43.97亿,十几年过去了风来了,公司利润再创新高是有可能的,难点在周期公司的估值,没办法说他应该值多少钱,完全是看风有多大,能吹多久,人性多疯狂, 价值股则需要坚守的毅力,周期股需要择时的能力。

以上内容是人生证道自己的读报笔记,非投资建议,分享是较好的学习。如果你有不同看法,欢迎批评。

人生是一场修行,独行快,众行远,感谢每一次遇见!

最后为各位股东们送上祝福,祝愿大家收益长红,关注收藏必能暴富,评论点赞家财亿万。

中国重工:行业巨头,未来发展潜力无限

本文详细分析了中国重工(601989)的近期市场表现,公司历史与发展,以及未来发展趋势。结合技术、市场、行业等多方面因素,探讨该公司的投资价值和发展前景。

一、近期市场表现

中国重工(601989)作为中国船舶行业的领军企业,近期市场表现抢眼。自2023年年初以来,该公司的股票价格呈现出稳步上升的趋势。虽然在市场波动的影响下,其股价有所波动,但整体来看,中国重工在行业内的竞争力持续增强,市场地位日益稳固。

二、公司历史与发展

中国重工成立于2008年,由原中国船舶重工集团公司改制而来。公司主要从事船舶制造、舰船修理、核能装备等业务。凭借多年的技术积累和品牌优势,中国重工已成为国内船舶行业的龙头企业。近年来,公司积极拓展国际市场,加强与国际同行的合作,不断提升自身的国际化水平。

三、未来发展趋势

技术创新:中国重工将加大技术创新力度,持续投入研发,提高产品技术含量和竞争力。通过引进和吸收国际先进技术,加快公司核心技术的突破与自主创新,提升公司在国际市场的竞争力。

国际化战略:公司将继续推进国际化战略,加强与国际企业的合作,拓展海外市场。通过在海外设立生产基地和研发中心,进一步提高公司的国际化水平。

产业升级:中国重工将加快产业升级步伐,发展高端船舶、海洋工程装备等领域。同时,公司还将进军新能源、新材料等新兴产业,推动产业结构的优化升级。

军民融合:作为国有企业,中国重工将积极推进军民融合发展。通过加强与军工企业的合作,实现资源共享和优势互补,推动公司在军工领域的业务拓展。

四、投资价值与发展前景

投资价值:中国重工作为行业内龙头企业,具有较高的市场地位和品牌价值。此外,公司拥有强大的技术实力和完善的产业链,能够为客户提供全方位的服务。这些优势使得中国重工具有较高的投资价值。

发展前景:随着全球经济的复苏和中国海军建设的加速推进,船舶行业将迎来新的发展机遇。中国重工作为行业内的领军企业,将有望受益于行业的发展趋势,实现持续快速增长。此外,公司积极推进国际化战略和产业升级,将进一步增强其在全球市场的竞争力。

总结:

“中国中铁”作为基建霸主,为何市值如此低?

“中”字头的公司,一个个都是巨无霸。

中国中铁更不用说,庞大得没边。

我国有八大建筑央企,分别是“中国建筑、中国中铁、中国铁建、中国中冶、中国交建、中国能建、中国电建、中国化学”。

前面四个我跟踪得比较多,也曾深度分析过中国建筑。

如果要用一句话总结中国中铁这样的公司,那就是:

“高资产,高营收,高应收,高存货,高负债,高成本,高现金,低利润,低市值”。

下面我们就来看看,这到底是家什么样的公司。

一、公司

“中国中铁”顾名思义,肯定首先跟铁路有关。

我国靠前条自己设计并且建造的铁路叫“京张铁路”,是1909年以山海关机械厂为首拿下了这个工程。

交通可以说是发展经济的前提条件,所以说“要想富,先修路”嘛。

而铁路又是交通网中的大动脉,尤为重要。

新中国成立之后,我们修的靠前条铁路是“成渝铁路”。

这条铁路由当时的“西南铁路工程局”建造,后来改为中铁二局,属于中国中铁。

也就是这个时候,成立了铁道部工程总局,1989年变为中国铁路工程总司。

在50年的时间里,这家公司一直都属于行政单位。

一直到2000年,大量机构开始“政企”分离,中国铁路也正式在2007年新成立“中国中铁股份有限公司”,而且这年的年底,在上海和香港分别上市。

看着这个变迁很简单,那是因为只是行*变动,公司的实际经营业务非常复杂。

因为中国中铁是“建筑一体化”企业,几乎没有他建不了的工程。

比如“铁路、公路、桥梁、隧道、房屋、机场、港口、码头、水利水电、城市轨道”全都在业务范围内。

上图这19家子公司,还只是工程建造领域的公司。

中铁一局到十局属于中国中铁,然后中铁十一局到二十五局,属于中国铁建。

就连6大设计院,也是这两家平分。

中铁二院和中铁六院是中国中铁的,中铁一院、中铁四院和中铁五院是中国铁建的。

是不是很奇怪,还有一个“中铁三院”呢?

铁三院被称为“皇家设计院”,直接属于中国铁路集团,现在改名叫“中国铁路设计集团”,也是中国铁路旗下唯一的设计院,持股70%。

不过剩下的30%属于中国中铁,所以前面说两家平分了几大设计院。

这两家公司的业务高度重合,近些年,一直有两家公司合并的传闻。

不过两家公司都做了澄清,目前没有合并的计划

我也觉得不应该合并,八大建筑央企,规模都不小,虽然彼此之间有大量业务交叉,但是业务量都太大了,如果全都放到一家公司身上,不一定就是好事。

首先管理就是一大挑战,然后没有了竞争,公司也就没有了成长动力。

纯靠“指令”办事,不见得有多高效率。

未来随着一*一*的继续大规模推进,国外市场足够大,全球没有任何一个国家敢跟我们中国拼基建。

之所被称为“基建狂魔”,跟这些公司在竞争中成长不无关系。

中国中铁现在已经是全球最大的建筑企业之一,世界500强排名第34位。

在国内也仅次于中国建筑,包括中国铁建,自身都是很优秀的公司,完全可以在全球这个广阔的市场,各自做大做强。

不存在很多人说的恶性竞争,要知道建筑市场的未来,并不是国内的房地产。

花开数朵,各表一枝,挺好的。

二、业务

中国中铁自从完成“一体化”模式后,业务真可谓十分全面。

上图还只是主要的业务,光板块就有七大块。

1、基建

基建主要包括铁路、公路和市政。

其中市政占了大头,占了收入的48%,铁路排第二,占比21%,公路排第三,占比17%。

也就是基建贡献了85%的业绩,但是毛利率一直不高,维持在8%左右。

净利率可想而知有多低,真的是赚辛苦钱。

当然基建的本意也不是赚多高的利润,主要还是为了建设各种有利于发展的环境,以及带动产业。

比如根据十四五规划,“八纵八横”高铁网络要加快完成,时速250公里以上的高速铁路网,对50万人口以上城市覆盖率,要达到95%以上。

还有铁路营运里程要达到16.5万公里,高速铁路要达到5万公里等等。

很显然铁路提速是未来的主旋律。

这些都是大工程,中国中铁当然会分一杯羹。

还有公路,同样根据十四五规划,2025年公路通车里程要达到550万公里。

到去年的年底,公路里程是535万公里,也就是还有15万公里的路要修。

如上图所示,增速虽然下来了,但是绝对量依然还很大。

某些朋友可能会有疑问,有必要修这么多铁路和公路吗?

这个不但有必要,而且很有必要。

现在我国每百万人均铁路仅仅刚突破100公里,每百万人均公路只有37公里。

交通直接决定了经济,还是那句话,想要富,先修路。

发达国家之所以发达,与他们便捷的交通网络离不开。

比如人均铁路,中国只有英国的一半,跟德、法、美比起来,那只有他们的三分之一,甚至都到不了。

即便是日本,那么小一个国家,人口高达1.25亿,密度够大了吧,人均铁路也要高出我们一截。

公路就更不用说了。

上面这个图很直观,当然某些国家也确实跟人口密度有关系。

比如美国面积937万平方公里,中国陆地960万平方公里,仅仅只比我们少了23万平方公里。

但是美国人口只有3.33亿,我国人口高达14亿,这没有可比性 。

所以美国人均公路这么高是可以理解的。

我们国家主要是面积大还人口多,虽说不一定非要对标哪个国家,但是我们自己也确实还有大量的交通网不够完善。

比如西部,虽然人口密度小,但是面积大,资源丰富,可挖掘潜力非常大。

虽然这些年的西部大开发已经进展很快,但是跟中部和东部相比,很多基础建设依然差距比较大。

所以近十年,西部交通投资一直都是大头。

不过从增长速度上来看,中部反倒是*高的。

另外基建的重头戏市政工程,主要包括城市轨道和水利工程等。

城市轨道包括“磁悬浮、地铁和轻轨”,中国中铁全都做。

而且在这个领域,公司处于领先地位,已经建造的城市轨道超过2000公里,这可占了全国的60%。

还有水利业务,这是中国中铁的“第二增长曲线”,从2019年开始,公司就确定为“第九大业务板块”。

不要认为都排到第九了,就不重视。

那是因为公司传统板块太多了,实际上很重视这一块,比如去年这一块就拿下3019亿的新项目,当然包括了生态环境等细分领域。

而且去年才收购了“滇中引水公司”,后面又注入“中铁云投”,这是专门用来做一*一*国际业务的公司。

即便是滇中引水公司,是专门为了“滇中引水”工程设立的,这是我国在建的最大引水工程,总投资一千多亿,去年已经开始二期工程。

重点是从这一大块肉切入后,中国中铁后期就能深度参与云南地区的水利水电工程。

要知道水电可是主要在四川和云南。

从基建的整体业绩表现来看,新签项目合同金额高达26659亿,同比增长10.3%。

其中铁路业务占了5158亿,同比增长19%,公路业务占了3483亿,同比增长18%,市政业务占了18018亿,同比增长6.8%。

动不动就几千上万亿的项目,这也就在我们国家这么舍得搞基建才有。

2、房地产

这个业务不是公司的重点,顶多只能说是顺带做的,所以每年的营收只有区区500亿左右。

只是由于其他业务的市场总量不大,而房地产恰恰又是重资产行业,所以“机缘巧合”的成了公司第二大业务。

实际上没那么重要。

至于会不会像公司年报里面说的,未来重点发展房地产,我觉得还有待观察。

从模式上来说,中国中铁兼顾土地一级开发和二级开发模式。

一级开发的意思是地方上给出一个规划,然后把这块地皮卖给公司。

拿到地后,剩下的征收、基建和房屋建设就都归公司负责,反正结果就是要按照规划要求各项设施都建好。

二级开发就是单纯的建房子。

2022年中国中铁房地产营收535亿,同比增长6.4%,今年三季报营收209.2亿,很显然比不上往年。

不过房地产的毛利率比基建高,但是也没纯粹的房地产公司高。

3、设备

基建肯定少不了各种大型设备,而这些建筑公司,无疑是最了解各种地形环境的,同时对自己的施工需求也是最清楚的,所以最适合研制这类机械。

大概讲一下主要的几个设备,那可是大国重器。

首先出场的当然是大名鼎鼎的“盾构机”。

这简直是打洞神器,不过这里面有个区别,有广义盾构机和狭义盾构机的说法。

反正能打洞的就叫盾构机,但是根据施工土壤结构不同,把“软土”隧道掘进机称为狭义盾构机,把岩石地层掘进机称为狭义TBM,或者叫硬岩TBM。

当然这一方面不得不夸一下中国铁建。

2015年,我国靠前台铁路大直径盾构机在美丽的长沙下线,纯自主研发,终于打破了国外的垄断。

而且5年之后,还是中国铁建,还是在长沙,“京华号”盾构机下线。

这一台比上面这个更大,开挖直径达16米,整机长150米,总重量4300吨。

这是国产最大直径的盾构机,直径超过12米的就叫超大直径盾构机,技术难度要大很多。

当然中国中铁实力也不弱,只是没能拔得头筹。

中国中铁旗下的工业叫“中铁工业”,也很早就在A股上市。

他的盾构机综合实力比中国铁建更厉害。

2013年收购德国的“维尔特公司”之后,就成为了国内靠前,全球第二的盾构机企业。

上图就是中国中铁官网的部分盾构机产品,挺全面。

除了盾构机领先之外,公司还是钢桥梁制造安装龙头企业。

早在1894年,就建设了我国靠前座铁路钢桥——滦河大桥,开创了中国自主建造钢结构桥梁的历史。

如果这座桥知名度没那么高的话,那“港珠澳大桥、武汉长江大桥、南京长江大桥、孟加拉帕德玛大桥”总有一个听过的吧,这些都是中国中铁参与建设的。

上图就是公司的代表作品。

除此之外,还有“道岔产品”,是国内的龙头公司,是技术最先进、生产能力最强、生产规模最大的线路轨道系统和工务器材供应商。

还有电气化产品,不但是电气化铁路和城市轨道交通供电设备行业的龙头企业,还是我国最早一批生产铁路电气化产品的公司。

这足以说明中国中铁在工程装备领域的强大,不少领域的市场份额都在60%以上。

上图就代表了公司的行业地位。

今年三季度新签约的装备制造合同金额已经达到485亿,同比增长9.5%。

很显然发展很稳定。

还有勘察设计业务和金属矿业务就不详细介绍了,勘察设计很简单,只有基建工程的体量在那,业务就不会少,但是多了也没有。

至于中国中铁涉足矿山,这个我不怎么懂,理论上是没必要的。

我估计很可能是在国外施工的过程中,顺带或者被动“换”来的矿,没必要特意花钱去买矿。

公司旗下主要有五座矿山,分别是“伊春鹿鸣钼矿、华刚SICOMINES铜钴矿、绿纱铜钴矿、MKM铜钴矿、新鑫乌兰铅锌矿”。

巨无霸就是不一样,顺手弄的几座矿山,体量都还不小。

比如伊春鹿鸣钼矿,钼资源储量单体规模那可是亚洲靠前,还有刚果的那座铜钴矿,也是属于特大级的。

这些矿产生的收入每年也就几十个亿,相对小公司来说不少了,但是对于中国中铁来说,确实不算什么。

不过矿山的毛利率是所有业务中*高的,达到56%。

三、业绩

就像文章开头总结的那句话,“高资产,高应收,高存货,高负债,高营收,高成本,高现金,低利润,低市值”。

其实这就已经概括了公司的业绩。

资产规模每年都在增长,2019年正式跨过万亿门槛。

大头主要有四个,货币资金、应收、存货、合同资产和无形资产。

货币资金高很正常,公司这么大规模,员工人数就近30万,这还不包括很多编外人员,每天都要施工,这些日常经营肯定需要大量现金支撑。

合同资产和合同负债这两项会计科目是2018年1月1日后才施行的,很好理解就是字面意思。

每年中国中铁都会竞标大量项目,很多施工日期还比较长,自然会形成比较大的合同资产。

比如上图所示,这是今年中国中铁的新签合同统计表。

前三季度新签合同18022.5亿,相比去年同期下降了9.1%,不过金额也也还是很大的。

而且下降的大头是“资产经营”,这里面主要包括“轨道交通、高速公路、水务环保、市政道路、产业园区、地下管廊等”,公司总共运营了50多个项目。

这只是延伸出来的产业链条,不是重点。

还有应收款一直比较高。

上图是近十年的应收款,就没低于过1000亿。

这要放在其他民企上面,会吓到所有人,但是中国中铁这样的公司没问题。

因为大家都心知肚明,这大部分都是国家或者地方上欠的,反正公司也是国家的,等于是左手欠右手的。

按照往年的单项计提坏账情况来看,比例也不高。

上图就是详细的三大“客户群体”计提坏账准备的应收账款情况,金额都不大。

比如2022年计提坏账准备34亿,不过后来又转回坏账准备近22亿。

也就是损失的只有11亿,也说不定后面还会继续收回,反正大部分都是工程款,根据会计准则,在财报表格制作上,必须要这样体现,实际上损失相对并不大。

除非只有一种情况,那就是这“三大客户”不还钱了,咳咳这个我觉得还是没必要这样去想,不利于稳定。

还有中铁的存货也一直比较高。

上图是公司近十年的存货,大部分时间都在2000亿以上。

中国中铁的存货主要包括“原材料、产品和房地产”。

原材料和产品的类目很多很杂,毕竟公司的业务太广了,施工要用的材料和产品,对外销售装备的原材料和产品等等。

三季报没有公布具体的存货情况,上图是半年报的信息。

我们可以很明显的看到,主要是房地产占了大头,房地产相关存货高达1757亿,占比将近75%。

当然房地产有高额的存货很正常,一千多亿放在房地产行业并不算高,主要还是要看具体施工时间。

上图是房地产开发成本的具体项目,主要看我用红色框出来的竣工时间。

预计今年竣工的项目,只有2个,意味着大部分存货房子不是卖不出去,而是还没建好。

那有没有可能是烂尾楼呢?

那就再看开工时间,只有一个项目是2015年开工,预计施工10年,还有两个个项目2017年开工,预计施工8年和10年。

从项目金额上来看,2015年开工的“武汉江城之门项目”,投资69亿,并不算大。

不过这个项目是中国中铁和中国华电联合开发,一栋甲级写字楼,总建筑面积大概35万平方米。

上面这个是效果图,这栋写字楼将作为中国华电的研发基地,所以一开始就以三星级绿色建筑为标准,这可是*高等级,上面没有四星五星啥的。

我看了一下项目详细报告,什么节能、节水、屋顶绿化、新能源等等五花八门应有尽有。

不过整体规模确实不算很大,工期如此长,确实很慢。

还有两个都是中铁自己的房地产项目,排在靠前个的中铁城彩石项目,投资超200亿,是一个高档别墅小区,我看网上的信息差不多已经开发完了,实地情况未知。

我个人觉得这些房地产央企基本上没问题,我曾经分析房地产行业的时候说过,未来中国的房地产,是属于国企的。

尤其是中国中铁这种顺带做一点房地产业务的巨无霸央企,安全性还是没问题。

继续来看高负债问题。

上图是近十年的负债情况,很显然逐年在攀升。

如今总负债已经近1.3万亿,是不是应该把“已经”两个字去掉,好像显得很高似的。

虽然金额确实高,但是恒大不是都2.4万亿了嘛,这算啥。

开玩笑开玩笑,不能用恒大来比,恒大毕竟做的是商业地产,中国中铁主要还是做基建,逻辑不一样。

中铁的资产负债率确实算是很高的了。

好在整体上下降了不少,现在是74.2%。

在负债里面,大头有三个,分别是“应付款、合同负债和长期借款”。

其中应付款又是较多的,如今总额已经到了5000亿左右,应付票据也不多,主要是应付账款。

上图是半年报的应付账款,达到4187亿,主要是欠的材料款和施工款。

这对于每年施工项目这么多的中国中铁来说,也属于正常现象。

因为项目款肯定是分期付的,客户那边没付款,他自然要给下游一定账期,否则玩不转。

即便是这样,每年也还需要好几百亿的短期借款来周转。

不过这也依然远远不够,这几年地方上也都没钱,所以公司的应收款这几年才会增长这么多。

这也导致中铁的长期借款,大幅度增长。

2018年的时候,长期借款才560亿,现在已经高达2774亿,翻了近5倍。

一半是信用借款,还有一小半是质押借款。

而且这些钱并不像某些公司那样几乎不要利息,中国中铁每年要支付几十亿的利息费用,比如今年三季度就高达91亿。

不过好在利息收入也有好几十亿,这个问题曾经在分析伊利股份和三一重工的时候都详细讲过,一般重资产的大企业都会有针对产业链的财务公司,逻辑都差不多,这里就不多说了。

最后一个合同负债就很简单,主要是三项。

买房子占了1/3,工程定金占了1/3。

三季报没有公布详细的合同负债项目,半年报有说明,大家可以去看看。

如果说卖房子很好理解的话,预售工程款才仅仅五百多亿,真是少得可怜。

要知道上半年新签合同金额1.27万亿,连5%的定金都收不到,可见有多缺钱。

那么项目要顺利施工,中国中铁只能自筹周转资金。

好在信用度还是挺好,今年发的几次票据,年利率都只有3%左右。

这么低的利息还能发出去,想必让很多人眼红了。

最后再说说中国中铁的利润。

我特意用粗粗的红色框把上图左边数轴给标出来,一切尽在不言中......

万亿营收,净利润三百多亿,不知道是用“真良心”形容好,还是用“真辛苦”形容好。

都不忍去看毛利率和净利率了。

这也是造成公司市值如此低的根本原因,毕竟不赚钱嘛。

四、总结

中国中铁最大的看点就是市值低。

如果加上一个前提,这家公司大概率不会倒闭,那么大家知道这意味着什么?

没错,他的净利润相对营收来说,确实显得有点可怜兮兮。

但是贵州茅台即便今年算700亿的净利润,市值22500亿。

宁德时代也才三四百亿净利润,市值8409亿。

比亚迪就更不用说了,即便今年算300亿的净利润,市值7015亿。

而中国中铁市值才区区1463亿。

市场普遍担心的无非就是高负债和低分红,这本来就是一个组合,欠钱多了当然没有多余的钱来分红。

那么如果按照刚才的假设前提,公司如果不跨,未来到了一定规模后,是不是有可能就会像中国神华一样?

要知道不管是中国神华还是长江电力,以前的分红可也不高,后来到了一定规模不再扩张才有现在这个分红的。

所以如何看待中国中铁,完全取决于你对他未来稳定性的信心程度。

关于中国中铁的其他风险提示,就放在专栏里了。

我做了下面这张《A股核心资产研究汇总》表,里面精选了上百家优质的龙头公司,并附数万字的分析方法。

所有分析过的公司都会在上面这个表里更新数据。

一起探索企业基本面的研究,收获必然巨大。

小拇指,发财手点个赞......

以上就是中国重工股票前景如何?的详细内容,希望通过阅读小编的文章之后能够有所收获!