上海家化化妆品有哪些品牌?

上海家化化妆品有哪些品牌

接下来具体说说

坐拥六神、美加净,为何还撑不起上海家化?

六神、美加净、佰草集、玉泽......这些家喻户晓的国货品牌,相信大家都不陌生。这些产品的制造商,实际上都属于同一家公司——上海家化。上海家化是中国历史上靠前家化妆品公司,曾经位居全国化妆业之首。2005年至2013年的八年间,上海家化的股价从不足1元上涨到50元, 涨幅超过50倍 ,成为当时当之无愧的日化大白马。

然而,在国货化妆品快速发展的近十年里,上海家化却逐渐掉队,被珀莱雅、贝泰妮等新国货品牌远远超越,股价也跌回10多年前的水平。这期我们就来聊下,曾经风光无限的上海家化都经历了什么?又为何会把一手好牌打稀烂?

中国历史上靠前家化妆品公司的创立

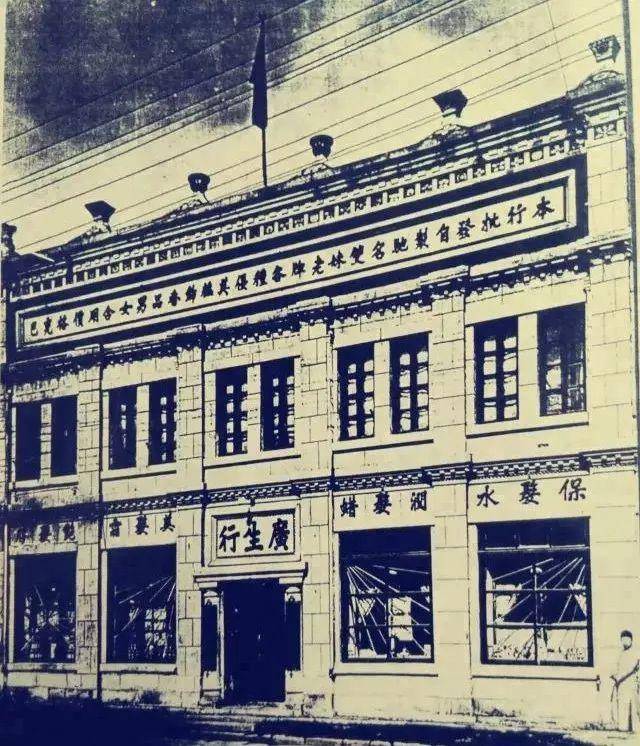

1898年,广东商人冯福田在香港创办了中国历史上靠前家化妆品公司——广生行(上海家化的前身)。公司主要 经营花露水和膏霜类产品的批发业务 ,品牌名为“双妹”,商标是两个美丽精致的女生手挽手。1903年,广生行在塘山路成立上海发行所,双妹品牌正式登陆上海。

图片来源于网络

为了扩大知名度,冯福田决定利用当时上海流行的广告宣传画——月份牌来宣传双妹。有趣的是,月份牌上的两个女生,其实都是男扮女装,因为当时社会封建,女子不便抛头露面,于是冯福田 找来了两个容貌俊俏的男生当模特 ,并聘请了名家为其画月份牌。

图片来源于网络

1915年,双妹旗下产品“粉嫩膏”在美国旧金山巴拿马万国博览会上荣获金奖,时任**总统的黎元洪为其亲笔题词“材美工巧,尽态极妍”,而巴黎时尚界则用“VIVE(极致)”来赞美,这使得广生行迅速风靡中国, 成为当时名媛们争相购买的品牌。

图片来源于网络

而有商品就会有竞争,在当时,广生行的主要竞争对手是英国夏士莲。夏士莲在《申报》上登广告,声称他们的雪花膏用了“能使皮肤艳丽、白嫩”。然而,当时夏士莲的商品需要用船需要从英国运到上海销售。一战期间(1914-1918年),英国商人担心货物会被敌军炮火袭击,导致货物迟迟未运抵上海,最终上海夏士莲全部售空。此时, 双妹牌雪花膏乘虚而入,迅速补上取代夏士莲 ,加上1925年五卅运动爆发,国人开始抵制洋货、振兴国货,许多夏士莲的用户也开始改用双妹。因此,广生行成功地超越了夏士莲。

1930年,广生行在上海塘山路设立分厂,改变了香港制造、上海销售的模式。1937年,双妹牌的雪花膏、生发油、花露水、牙粉等九个品种正式被认定为“国货”。整个30年代都是广生行的黄金时期,每年营业额都在500万元左右。

图片来源于网络

40-50年代,广生行在东南亚注册了“双妹嚜”商标,生产低档化妆品。50年代,在**“过渡时期总路线”的旗帜下,全国各大中城市先后开展了饶有规模的“扩展公私合营”。1958年,广生行、明星家用化学厂、东方化学工业社和中国协记化妆品厂 合并为“上海明星家用制造品厂”,双妹牌产品逐渐在大陆停产。 然而,在香港的广生行业务仍在运作,双妹品牌的产品也一直在香港生产和销售。后来,广生行开始投资香港地产,并在90年代与华人置业合营,将其化妆品业务更名为广生堂双妹嚜,而广生行继续地产业务。直到2010年,上海家化才重新启用双妹品牌。

20世纪60年代初期,“上海明星家用制造品厂”又推出了“友谊”和“雅霜”两个品牌的雪花膏,成为当时新中国最早的护肤品之一,在许多老一辈人的童年记忆中留下了深刻的印象。1962年美加净品牌诞生,并创下多个中国“靠前”,如“靠前瓶头蜡”、“靠前支手霜”、“靠前瓶护发摩斯”等,成为当时中国市场上备受欢迎的品牌之一。1967年,上海明星家用制造品厂改名为“上海家用化学品厂”。1978年十一届三中全会后,上海家化进入了高速发展的阶段,成为全国最大的化妆品工厂。1984年,上海家化厂成功研发出中国靠前套高级成套化妆品“露美”,是当时中国*高档的本土化妆产品,曾作为国礼赠送予美国总统**及夫人、英国女王伊丽莎白。1985年,上海家化迎来了它的灵魂人物葛文耀。

图片来源于网络

转型期:迎来灵魂人物葛文耀

1985年,38的上海人葛文耀成为上海家化厂厂长。在此之前,葛文耀曾经在东北当了8年知青,从事过旧货回收、钳工和文秘等工作。1978年,他考入上海财经大学夜大学习工业经济,之后还参加了法律学习班并获得了兼职律师执照。

葛文耀-图片来源于网络

虽然当时的上海家化已经是全国最大的化妆品工厂,但工厂环境脏乱差,管理混乱,成本失控,且存在严重的派系斗争问题。葛文耀意识到,要让公司变得更加成功,就必须要先改变公司的管理方式,为此,葛文耀做了两件事:

1. 提出轻资产模式,专注于市场和研发

轻资产模式即代工厂(OEM)模式,也被称为联营工厂模式。根据当时的国家政策,政府希望推动企业间的合作,联营工厂的利润留成比例是32%,远高于自营工厂的3.29%。于是葛文耀决定, 把上海家化的生产任务交给联营工厂 ,以此来减少工厂的固定成本,同时获得更高的利润率。此后,在葛文耀的带领下,上海家化专注于研发和市场推广等核心业务。

1989年,上海家化研制出了中国靠前支护手产品——美加净护手霜。葛文耀上任5年后,1990年,上海家化市场占有率高达16%,成为全国化妆品行业的领头羊,销售额翻了5倍, 达到4.5亿元,其中3亿元来自美加净 。美加净成为国内销售量最大、品种规格最全、获奖次数较多、知名度*高的中国民族化妆品靠前品牌。同年,上海家化的研发人员将用来治疗痱子等夏季疾病的中药“六神丸”与花露水结合, 靠前瓶六神花露水问世 。

图片来源于网络

但在90年代,上海家化也面临着改*的阵痛。90年代初,外资涌入中国市场,上海提出开发浦东, 上海家化受命与美国庄臣合资运作 。1991年,上海家化剥离出2/3的固定资产、骨干员工,以及“露美”、“美加净”两大知名品牌,与庄臣合资成立了露美庄臣有限公司。由于美方担心葛文耀在外面成对手,要求葛文耀必须担任合资公司的副总经理,而葛文耀的工资也从原来国企的100元升到了合资公司的1500元,公司还打算给他配房、车。

而事实上,庄臣主营家庭清洁用品、杀虫剂等,没有经营化妆品的经验。 在庄臣接管后,“露美”和“美加净”随即被束之高阁。 庄臣是想利用美加净和露美的销售渠道和资源,让自己的产品抢占中国市场。1991年,“美加净”的年销售额一落千丈,从上一年的3亿多元急剧下降到600万元,失去了国内靠前的地位。

图片来源于网络

眼看着“露美”和“美加净”被庄臣越做越差, 16个月后,1992年,葛文耀决定从合资公司回到上海家化 ,重新担任上海家化的厂长。此时的上海家化,销售额已经衰减到了2亿元。从庄臣学到了品牌推广、毛利、人才细分等重要经验的葛文耀回归后,他做了第二件事:实行品牌经理人制度,权力下放。

2. 实行品牌经理人制度,权力下放

品牌经理人制度是一种将企业管理分散到具有一定自主权的小团队中的管理模式,旨在激发员工的创造力和创新能力,提高企业的灵活性和反应能力。1992年起,上海家化开始实行品牌经理人制度, 打破国企金字塔决策机制 ,允许更了解消费者需求的品牌团队自主开发新产品,决策权完全下放,不需要葛文耀审批。

此后,上海家化在不断变化的市场中不断生产出更好的产品。1992年,推出中国推荐男士化妆品品牌——高夫;1995年,推出六神特效沐浴露,进军沐浴露市场。1995年,上海家化恢复元气,销售额达到了6亿元。同期,葛文耀 趁庄臣在全球范围调整产品线的时机 ,出巨资赎回了“露美”和“美加净”品牌。

图片来源于网络

1998年,上海家化推出了面向中高端市场的佰草集品牌。同年,政府也在进行国有企业改制, 要求上海家化顾全大局,兼并当时每年账面亏损1.8亿元的上海日化 ,上海家化有限公司正式成立。这一改制对公司来说代价不小:1998年上海家化盈利5000万元,上海日化亏损1.8亿元,上海家化有1300多名员工,而上海日化则有7000多员工。为了保持公司的长期发展,上海家化必须采取措施削减成本和优化资源配置。因此,在接下来的5-6年里,上海家化关掉了30个亏损企业,付出了5亿元的代价,同时安置了6000多个下岗工人。

图片来源于网络

在1998年兼并上海日化后,上海家化陷入资金紧张和经营困难的境地, 但还尝试进行多元化扩张 ,进军香料、矿泉水、医药、房地产等多个行业。然而,多元化反而分散了精力,导致化妆品销售额首次出现下降。后来葛文耀总结“这次多元化发展是教训,失败多于成功,是自己犯的错误”。之后上海家化专心致力于主业化妆品业务的发展。

2001年3月15日,上海家化在上海证券交易所成功上市, 成为国内化妆品行业首家上市公司 。尽管之后的几年中,“美加净”恢复到了过去顶峰时的销售额,并在护手霜等细分市场重回靠前,但由于90年代中国化妆品行业发展迅猛,宝洁、联合利华、欧莱雅等跨国巨头在中国快速发展,市场规模从1990年的40亿元增长到2004年的340亿元,“美加净”的市场份额其实只占不到3%。而上海家化则 由于政府干预以及错误多元化扩张等原因,无法集中精力发展,错失了这个黄金时期。

经过前期失败教训,上海家化重新将精力聚焦在主营业务上。2005年,宝洁因多年与“六神沐浴露”的竞争未能取得成功,不得不停产退市耗费了5年时间和10亿元资金打造的“激爽沐浴露”。这场成功的民族品牌保卫战,被许多商学院列为以弱胜强的商战经典案例。另外,在当时外资护肤品集中在800-2200元价位的市场上,葛文耀还 采用“田忌赛马”的策略,让面向中高端市场的佰草集主攻200-800元的空白价位 。

图片来源于网络

从2006年开始,公司进入了快速发展期,2008年,佰草集通过欧盟认证走出国门,成为中国推荐登入欧洲、成功出海的化妆品品牌。2009年,上海家化推出了主打皮肤屏障修复玉泽品牌。在2006-2012年六年间,公司销售额从23亿元增长到45亿元,净利润从0.7亿元增长到6.3亿元。同时, 公司股价也从不足1元/股上涨到30元/股 ,成为当时备受瞩目的日化大白马。

平安系入股:三度换帅,十年陨落

假如没有与平安的纠纷,葛文耀与上海家化的故事可能会有不同的结局。

2008年8月,上海市出台了《关于进一步推进上海国资国企改*发展的若干意见》, 要求国资在一般竞争性领域调整退出 。在此背景下,上海家化被决定出售。根据当时一些媒体报道,由于之前上海家化的国有体制经常让葛文耀感到束手束脚,于是意见出台后,葛文耀多次申请改制。

最终,在葛文耀的支持下,2011年11月,平安集团旗下 平安信托以51亿元成功竞购上海家化 ,成为其靠前大股东,并承诺在未来五年内,为上海家化提供全方位的金融支持和追加70亿元投资。上海家化的身份从国有转变为了混合所有制企业。

图片来源于网络

而平安信托收购的51亿元和承诺投资的70亿元,如此巨大的资金,从哪里来呢?平安信托背靠平安集团,如果可以用保险资金,平安信托的资金成本是最低的。但由于未获得监管部门批准,平安信托只能向银行借钱, 带来了较高的资金压力 ,可能打乱了原本的计划。

双方分歧在于逐利方式。平安信托看重的是上海家化的可变现资产, 想变卖上海家化的大楼、土地等来获得资金 ,而葛文耀则反对出售资产。后续双方矛盾不断升级。2013年9月,66岁的葛文耀宣布因“年龄和健康原因”退休。平安信托急需为上海家化找一位新董事长来掌控局面,最终找到了强生医疗大中华区董事长谢文坚。11月,谢文坚顺利当选为上海家化的董事长。

2013.11月-2016.11月 谢文坚

谢文坚上任后不久,就实施了“重销售、轻研发”的策略,将更多的资金用于营销和销售方面,而将研发投入降至最低。研发投入从2012年的增长45.9%,下滑到2014年的负6.54%,2015、2016年甚至没有研发资金投入方面的记录。而研发省下的钱则用到了营销身上。谢文坚将营销认为是获取高额利润最有效的手段,因此上海家化的销售费用一路攀升。同时,为实现销售业绩的增加,谢文坚采用了向经销商压货的策略,也就是要求经销商预先采购更多的产品,以此来提高公司的销售业绩,导致大量经销商终止了与上海家化的合作。

谢文坚-图片来源于网络

2015年,上海家化“双11”线上销售破亿,较2014年增幅超300%。2016年上海家化冠名天猫“双11”的投入高达3亿元,但是收益并不理想,反而导致公司2016年第四季度亏损超过2亿元。这也使得公司全年的业绩降至谷底,谢文坚在当年11月辞职。

2017.1月-2020.4月 张东方

接替谢文坚的,是维达国际前CEO张东方。张东方上任后采取了多项措施来修复上海家化的局面。除了安抚员工和缓和内部矛盾外,也在2017年使上海家化追回同行3%的研发费用率水平,研发费用猛增至1.61亿元,但是效果却不佳, 因为此时的上海家化已经有大量研发人才流失 。但值得一提的是,张东方在拓展渠道上采取了一些创新举措,比如将渠道扩大到母婴专营店、化妆品专营店等新兴市场,甚至在农村直销车上也布局,以覆盖更广泛的消费者群体。

张东方-图片来源于网络

2019年,上海家化旗下的 玉泽品牌通过李佳琦的直播间迅速蹿红 ,成为了国货品牌的代表之一,“双11”销售额同比增长超过150%,“双12”销售额同比增长超过590%。

2020年4月,张东方突然提出离职,由潘秋生接任上海家化董事长。

2020.4月-至今 潘秋生

在来到上海家化之前,潘秋生曾任职于欧莱雅及美泰,而且也有着辉煌的战绩:在美泰担任全球副总裁时,帮助美泰扭亏为盈,并创造了美泰近5年以来的最佳销售记录;在欧莱雅大众化妆品部担任中国商务总经理时,主导了巴黎欧莱雅、美宝莲的渠道转型,使其线上占比从10%增长到30%。2020年初上任后,潘秋生就对品牌重新梳理。将佰草集、玉泽定位为高速发展品类,六神定位为细分冠军,美加净定位为细分领先, 确定了差异化的品牌发展策略 ,并聚焦头部产品、逐步减少长尾产品。

潘秋生-图片来源于网络

在潘秋生的带领下,2021年上海家化业绩大幅回暖,营收76.46亿元,同比增长8.7%,归母净利润6.49亿元,同比大增50.9%。 但是2022年业绩再次变脸 ,营收净利双降。原因主要是两个方面:一方面是2020年6月玉泽和李佳琦因“商业合作条款无法达成一致”而暂停合作后,转投了薇娅。但2021年底,薇娅因逃税问题被停播。 对李佳琦、薇娅等超级头部主播过度依赖 ,使上海家化的业绩受到了极大的冲击。此后,上海家化也开始强化电商渠道优化改*,并加强自播运营;另一方面是 2022年上半年,上海疫情严重 ,对于生产、仓储、物流等供应链系统都在上海及上海周边的上海家化冲击非常大,导致公司4、5月的运营能力不足正常情况下的20%。摆在上海家化面前的挑战依然很多,潘秋生任重而道远。

写在最后

上海家化:植萃成分热度下公司多品牌有望受益

一、公司介绍与行业概况

1.公司简介

上海家化是中国美妆日化行业历史悠久的民族企业之一,前身是成立于1898年的香港广生行。2017年,公司全资收购全球母婴喂哺领导品牌——Tommee Tippee,成为一家国际化的美妆日化公司,公司在中国的上海、海南、广东,以及非洲摩洛哥和欧洲英国设有制造工厂,具有全球领先的生产能力,销售网络也已从中国拓展至亚洲、欧洲、非洲、北美洲、大洋洲。

公司主要从事护肤、个护家清、母婴产品的研发、生产和销售,旗下10大优势品牌通过差异化定位覆盖细分赛道。公司旗下护肤品类包括佰草集、玉泽、典萃、高夫、双妹、美加净;个护家清品类包括六神、家安等;母婴品类包括启初、汤美星。

公司部分品牌创立时间较早,在所属细分领域具有较高的品牌知名度,如双妹创立于1898年,美加净创立于1962年,六神创立于1990年,高夫创立于1992年(中国推荐男士化妆品品牌),目前六神、家安、启初、美加净、高夫在所处细分领域处于领先地位,双妹及典萃目标客群是中高端收入群体,客户粘性较高。

除上述品牌之外,公司还拥有国民品牌:雅霜、友谊、海鸥、百爱神、春蕾、上海,并且拥有合作品牌片仔癀(口腔护理),以及代理了美国专业家用清洁护理品牌艾美禾、碧缇丝和芳芯。

销售渠道上,公司在百货、商超、化妆品专营店等线下渠道深耕多年,2022年,公司持续推进线下业务线上化,商超的新零售到家业务、社区团购业务实现快速增长,目前,屈臣氏的线上业务占比超30%,线下渠道新零售业务占比超20%。同时,面对美妆日化产品的渠道变迁,公司积极优化效率,百货渠道继续策略性闭店缩编,2022年共关闭210家专柜及门店,截至年底现存专柜及门店数合计656家。

对于电商渠道,公司逐步消化过去对单一打法的依赖,转变为多平台布局、精细化运作。2022年,公司在京东、拼多多、快手、抖音等平台的业务增长达到预期,其中兴趣电商(抖音、快手等)增速超200%,兴趣电商占国内电商业务比例约9%,其中抖音小店同比增长160%,快手小店同比增长4788%。公司电商渠道受到部分超头缺失的影响,如剔除该影响,电商渠道整体实现约4%的增长。公司在多平台的达播拓展自第四季度也获得突破,以上布局有望在2023年带来较好的业务增长。

今年618,公司线上全渠道全品牌同比增长34%,其中,美妆同比增长51%,个护家清同比增长29%。在细分平台中,全品牌天猫平台同比增长31%,全品牌快手平台同比增长275%,全品牌抖音平台同比增长270%,拼多多个护家清增长100%。

研发方面,公司在基础研究领域设立医研共创、中医中草药、细胞生物、安全和功效评估设备、功效筛选、包装设计及AI定制化、美容仪器八大基础平台,打造技术壁垒,通过产学研医的外部开放合作平台加速技术**。

其中,玉泽品牌成立之初即与上海交通大学医学院附属瑞金医院开创“医研共创”模式,目前与瑞金医院的“医研共创”模式已进入第19年。2022年,公司与首都医科大学附属北京儿童医院马琳主任团队开展合作,共同研究发现2款活性物,能有效缓解和改善儿童周期性干痒红等症状,并联合研发推出启初*儿多维舒缓常护霜和特护霜。

中医中草药研究方面,公司通过与国内多个顶级中草药研究院所合作,开展中国特色植物的成分靶点和功效的相关研究,借助网络药理学,实现从成分到机理的精准靶向,不断增强消费者对中医药美容的现代理解。公司与百年国货企业恒顺醋业强强联手,共建“家化-恒顺美容发酵研究平台”,联合推出推荐*家发酵核心专利成分——“V酵元”,并作为核心成分应用于启初特护霜。

随着公司持续聚焦头部品牌,梳理产品线精简sku,以及推进品牌创新、渠道进阶战略,公司经营情况在2023年迎来好转。

根据公司2023年半年度业绩预告,受益于国内业务恢复性增长,消化了海外业务的经营压力。公司自第二季度开始,加大品牌投入,驱动高毛利护肤品类收入快速增长,结构性提升了毛利率,同时保持了销售费用率、管理费用率的稳中有降。预计上半年实现归属于母公司所有者的净利润2.85-3.15亿元,与上年同期(法定披露数据)相比,将增加1.28-1.58亿元,同比增加81%-100%。

2.公司业绩情况

2022年由于电商渠道部分合作超头缺失、工厂及物流基地停摆、原材料成本上升等因素影响,公司经营业绩有所下降,2022年,公司实现营业收入71.06亿元,同比下降7.06%,实现归属于母公司股东净利润4.72亿元,同比下降27.29%。

2023年靠前季度,随着外部不利影响因素基本消除,公司实现营业收入19.80亿元,同比下降6.49%;实现归属于母公司股东净利润2.30亿元,同比增长15.59%。

按品类划分,公司主营业务可分为护肤、个护家清、母婴、合作品牌,2022年上述品类分别实现营业收入19.75、26.72、21.42、3.11亿元,各业务占营业收入比重为27.82%、37.63%、30.17%、4.38%,上述业务营收分别较上年同期变动-26.78%、10.88%、-0.75%、-16.69%。

2022年护肤、个护家清、母婴及合作品牌毛利率分别为69.36%、55.09%、51.67%、34.75%,其中护肤品类毛利率*高。目前护肤业务已形成多品牌矩阵布局,随着公司品牌升级、渠道进阶战略持续推进,化妆品业务占比提升有望带动公司整体毛利率水平提升。

按销售渠道划分,公司线上渠道占比逐步提升,2022年线上渠道实现营业收入27.86亿元,占主营业务收入比重39.24%。线下渠道实现收入43.13亿元,其中商超渠道是线下主要渠道,国内商超、国内百货、国内化妆品专营店、海外线下渠道分别实现营业收入25.86、3.31、2.51、11.45亿元。

2022年,公司毛利率57.12%,同比下降1.61个百分点。销售费用率为37.32%,较去年下降1.22个百分点;管理费用率为8.84%,较去年下降1.50个百分点,财务费用率为-0.15%,较去年同期下降0.31个百分点。公司净利率为6.64%,较去年下降1.85个百分点。

公司主要原材料包括皂粒油脂、表面活性剂、溶剂、营养药物添加剂、包装物等。2023年靠前季度皂粒、油脂类原料、表面活性剂受棕榈油、棕榈仁油同比下跌的影响,采购成本逐步下降。其中,皂粒、油脂类原料靠前季度采购均价较去年同期下跌3000元/吨左右(不含税),跌幅为30%。表面活性剂靠前季度采购均价较去年同期下跌1800元/吨左右(不含税),跌幅约20%。

2023年第二季度,棕榈油、棕榈仁油等价格较去年同期仍处于较低水平,随着公司采购成本降低,公司毛利率水平有望较去年有所提升。

3.美妆个护行业分析

近几年来,随着人均可支配收入持续增长,化妆品市场规模持续攀升。根据国家统计局数据显示,2013-2022年,我国化妆品商品零售总额从1,625亿元增长至3,935亿元,期间复合增速为9.25%。

2022年,受出行受阻等多种因素影响,我国化妆品零售额较上年下降4.5%。随着出行恢复,2023年上半年限额以上单位化妆品类零售额2,071亿元,同比增长8.6%,其中6月零售额451亿元,同比增长4.8%。

根据埃森哲研究,我国美妆个护市场经历疫情冲击后,有望在2023年迎来复苏,预计2023年美妆个护市场营收规模将达到5,735亿元,未来2年行业有望保持10%的增速稳步发展。2022年我国人均美妆个护消费金额为407元,相较于美、日等国家仍有较大提升空间。

随着颜值经济崛起,医美市场规模不断扩大,预计2023年市场规模将达到3,115亿元。未来医美修复辅助品发展前景广阔,公司后期的战略规划中也将重点布局此赛道。公司旗下品牌——玉泽,定位皮肤屏障自修护,产品的无刺激性及有效性经大量科学验证,获得了诸多皮肤科学专家和消费者的认可与推荐。玉泽今年上市的油敏霜新品,在618活动期间线上渠道增长73%。

随着消费者愈发关注产品的成分、功效及配方,美妆个护企业逐步加大科研支出,通过差异化成分建立竞争壁垒。2022年,上海家化获得9项国家授权发明专利,在2020-2022年内的发明专利授权数量比2017-2019周期提升了57%,其中,专利活性物“V酵元”已经在2022年成功运用到启初品牌中。截至2022年底,上海家化共获得427项授权有效专利,其中国家发明专利96项,涉外专利授权22项,拓展了全球化技术的领先布局。

根据小红书发布的《预见2023-中国美妆个护行业白皮书》,在功效细分的大趋势下,科学和天然的护肤成分受到消费者关注,其中植萃成分热度较高。公司旗下佰草集及典萃定位本草护肤,从人参,雪莲,铁皮石斛等多种珍稀植萃中汲取天然温和成分,有望受益于植萃成分概念。

母婴产品方面,尽管婴童市场的出生率有所下降,但由于市场高端化,客单价提升,整体婴童护理仍呈现增长趋势。公司通过跨品牌连带招新把母婴品牌启初的消费人群和公司美妆个护等不同品类和品牌做联接。初步尝试表明,向启初用户推销女性护肤产品能实现较优的**率。在流量成本上升的情况下,公司通过深化跨品牌连带优势,提升用户复购和生命周期价值。

二、业绩预测

关键假设:

1.公司旗下多个品牌在细分领域均有较高的品牌知名度,目前美妆领域已实现多品牌矩阵布局。随着消费者对功效、成分、配方关注度提升,旗下玉泽有望受益于功效护肤概念,佰草集、典萃等品牌有望受益于植萃概念热度。化妆品业务毛利率较高,同时公司逐步推进品牌的高端化、年轻化、专业化,未来随着化妆品业务收入占比逐步提升,公司整体毛利率水平有望进一步提升。

2.六神作为个护家清业务核心,通过推动品牌年轻化、高端化和全季化,市场份额逐步提升,未来预计仍将贡献稳定收入。母婴产品领域,由于新生儿数量不断减少,市场通过推动高端化实现客单价提升,公司在该领域有望实现小幅增长。

3.结合往年数据,将个人护理用品、母婴产品、化妆品、合资及代理产品、其他业务的2023年收入增长预测设为15%、5%、15%、7%、5%;参考往年数据进行预测,将2024及2025年上述行业的收入增长设定为13%、3%、17%、5%、7%。

4.结合往年数据,将个人护理用品、母婴产品、化妆品、合资及代理产品、其他业务的2023年毛利率预测设为57%、52%、73%、37%、36%;参考往年数据进行预测,将2024及2025年上述行业的收入增长设定为55%、51.5%、71%、35%、34%。

我们预计2023-2025年公司营业收入分别为79.33、88.03、97.94亿元,同比增长11.64%、10.97%、11.25%,归属于母公司股东净利润分别为7.93、9.09、10.64亿元,对应EPS分别为每股1.17、1.34、1.57元。

三、估值分析

1.PE模型估值

选取品牌化妆品领域珀莱雅、贝泰妮、丸美股份、水羊股份、拉芳家化为可比公司,上海家化P/E(TTM)为37.43,从同期可比公司P/E(TTM)上看,公司目前估值处于较低水平(注:相关指标计算以2023年7月20日A股收盘价为基准)。

我们预计,公司2023年至2025年EPS分别为1.17、1.34、1.57,对应2023年7月20日股价的PE分别为23.71/20.70/17.67倍,综合考虑公司业绩的成长性,我们给予公司PE估值28X-38X,对应股价32.76元/股至44.46元/股为合理估值区间。

2.DCF模型估值

我们以预测的2023年至2025年EPS分别为1.17、1.34、1.57为基础,根据以下假设,进行绝对估值测算,对应每股合理的内在价值为36.19元/股。

四、股价催化剂

公司已建立八大基础研究平台,随着医研共创、中医中草药、细胞生物等领域研究成果不断积累,公司有望借助独特成分、配方建立差异化壁垒,保障公司业绩平稳增长。

公司旗下多品牌在细分领域已有较高的品牌知名度,随着消费者愈发关注产品的成分、功效、配方,公司旗下玉泽有望受益于功效护肤概念,佰草集、典萃等品牌有望受益于植萃概念热度。公司持续推进品牌升级、渠道进阶,受益于化妆品收入提升,公司整体营收及毛利率水平有望进一步改善。

以上就是上海家化化妆品有哪些品牌?的详细内容,希望通过阅读小编的文章之后能够有所收获!