亚光科技是什么龙头?

亚光科技是什么龙头

接下来具体说说

亚光科技——军工第二波龙头,连板之路即将开启

军工概念如日中天,7月19日第二波启动,今日再度确认。新生龙头连板之路已然开启。

为何亚光科技最有希望成为第二波龙头?

下面我们通过 题材运行规律 和 成长逻辑 来解析下。

题材运行规律

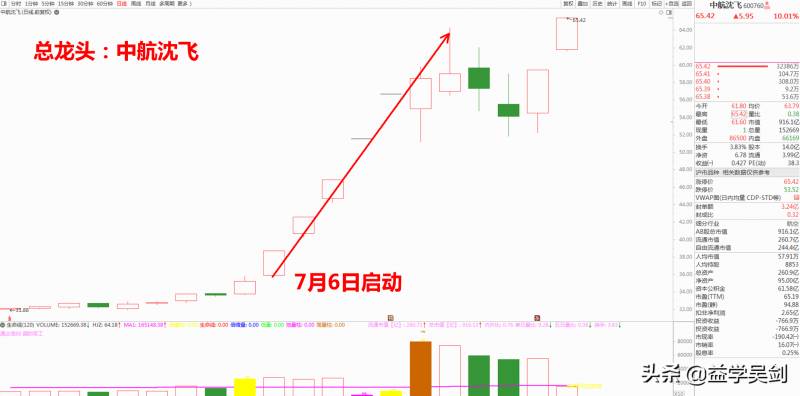

军工板块首次启动于7月6日,由龙头中航沈飞带队,走出板块效应。

直到7月10日,军工板块多只个股出现强势连板走势。如下图所示

这样具备板块效应的上涨,可以确认军工板块受到了资金的认可。

指数调整它横盘

7月10日之后,作为前期市场强势拉升的中坚主力,大金融板块展开调整,亏钱效应陆续出现。

在情绪的传导效应下,上周一整周市场都笼罩在亏钱效应的氛围下。如下指数走势

但军工板块在弱势环境下却表现依然非常强势,以龙头中航沈飞为例,7月10日之后仅仅是维持横盘震荡。且在7月16日(上周五)市场企稳之际,直接以涨停报收。

市场下跌它横盘,市场出现企稳迹象它大量涨停产生!妥妥的龙头板块特征。

一个大的题材总是这样的规律,总龙头的上涨贯穿整个题材炒作始末,而各个阶段都会有强势领涨的阶段龙头。

如2019年一季度证券核心龙头为中信建投,在其炒作过程中,每个阶段均产生了领涨龙头,如国盛金控、哈投股份。

如2020年7月份证券核心龙头为光大证券,第二波炒作过程的领涨龙头为浙商证券。

当前,军工板块第二阶段的龙头将在亚光科技、东安动力中产生。

7月17日开盘这两只个股快速涨停,随后军工板块走强,总龙头中航沈飞11点左右封板。

两只个股7月20日开盘直接一字涨停,板块进一步发酵,确认二波预期。如下图所示

这两只哪个更容易成为龙头?

从当前的封单金额来看,亚光科技5.2亿封单,东安动力8500万左右封单,亚光科技希望更大。

亚光科技强势逻辑

前期文章中我们重点解读过《A股军工板块——最确定的成长方向》

其中重点方向为:导弹。(原因见上文: 文末附上文链接 )

亚光科技行业地位:国内最大的微波半导体器件、微波电路军用企业之一。

亚光科技高成长性原因一:

在军工行业,我国在"十三五"之前主要是武器装备的能力建设期,"十四五"(2021年-2025年)将进入武器装备的放量建设期。

其中将大幅增长的武器装备即是导弹。(原因: 实战训练消耗量大、作战能力需要大量导弹作为战略储备、新型投弹飞机、舰艇等需要配备新一代导弹进行战斗力匹配 )

而亚光科技的电子产品正好可用于导弹的导引头。

亚光科技高成长性原因二:

卫星互联网是继有线互联、无线互联后第三代互联网设施**,其依托的就是低轨卫星星座项目。(卫星通信将主导下一代通信技术,低轨通信卫星具有覆盖广、容量大,延时低等优点,将与高轨通信卫星优势互补)

目前我国在低轨卫星资源方面依然比较匮乏,加快低轨卫星建设对国家战略安全意义重大。

而亚光科技的电子产品可应用于航天通信,覆盖范围包括了卫星通信、空间站通信、火箭发射的领域。

亚光科技高成长性原因三:

亚光科技电子产品也是军用雷达的重要材料。而雷达则是未来作战的眼睛,重要性不言而喻。

随着技术的进步,功能更加完善的雷达需求量也将进一步增加。这同样将为亚光科技提供较大的营收来源。

亚光科技高成长性原因四:

作为国内最大的微波半导体器件、微波电路军工企业之一,随着未来军工微波电路的发展,亚光科技市场占有率有望进一步提升。

综上来看,无论是短线题材炒作还是中长期成长能力的提升,亚光科技均有较大希望实现强势上涨。

浙商证券之于光大证券,亚光科技之于中航沈飞!你认为希望大吗?

军工板块成长性分析文章链接:

亚光科技:导弹、卫星、雷达的军用芯片龙头

亚光电子(上市公司持股 97.38%)是国内最大的微波半导体器件、微波电路军用企业 之一,与中电科 13 所、55 所同处国内军用微波组件靠前梯队。亚光电子主要产品为半导体分立器件、芯片、微波电路及组件,应用于三大领域:雷达、导引头、航天通信(卫星等航天器)。

从产业逻辑上来看,亚光电子与紫光国微同处高景气度的军用芯片赛道。亚光电子做军用模拟芯片,实现微波信号的接收与发射,亚光电子的产业也聚焦于收发处理环节;而紫光国微则是做数字芯片,完成数字信号处理工作,因此景气度会高度一致。2018~2019 年,亚光电子与国微电子的营收增速分别为 14.07%/19.07%,69.75%/76.49%,增速趋势一致。

由于过去几年船舶业务整体盈利能力不佳,而军工芯片业务呈现出高景气,我们预计未 来 5 年亚光科技传统船艇业务不断减亏甚至有剥离的可能,军用芯片业务复合增速有望 达到 50%,即 2025 年军用芯片收入有望达到 76 亿元,结合当前净利率水平,预计 2025 年军用芯片净利润有望达到 20 亿元以上。

成长逻辑一,公司立足三大军用增速最快赛道:导弹、卫星、雷达

1、导弹:景气度高的消耗性装备,未来 5 年 CAGR 或达 30%以上

亚光电子产品可应用于导弹的导引头。导引头由天线、接收机、信号处理器等部分组成, 是导弹的“眼睛”,对导弹的打击效果具有决定性的意义,而导弹是我国战略防御和进攻中的最直接的规模化打击武器。在导弹武器的全部构造中,制导分系统的占比为各分系统占比*高,并且随着导弹类型和制导功能技术含量的不同有增强的趋势。我们认为未来“十四五”期间,导弹是增速快、确定性高的军工装备。我们预计当前导弹市场规模或达到 1000 亿元左右,未来 5 年复合增速有望达到 30%以上。

2、卫星:低轨卫星资源稀缺将倒逼我国加快低轨卫星建设,未来 5 年我国市场空间或将达到 550 亿元

亚光电子产品可应用于航天通信,航天通信的范围涵盖了卫星通信、空间站通信、火箭发射过程通信等。公司的卫星通信业务有数十年的发展历史,伴随着中国卫星航天事业而不断发展壮大。成都亚光 20 多年前就参与了我国首次载人航天工程协作配套工作,并 于 1999、2003、2004 年获得中国载人航天工程办公室、国家**颁发的相关表彰荣誉。

卫星互联网是继有限互联、无线互联之后的第三代互联网基础设施**,依托的是低轨卫星星座项目,直接影响国家战略安全,建设意义重大。具体表现在:①卫星通信将主导下一代通信技术,亦是卫星互联网建设的基础。②低轨通信卫星覆盖广、容量大、延时低,与高轨通信优势互补。③卫星互联网促进多产业发展、战略意义重大。目前,低轨卫星轨道资源有限,国际卫星发射加速将倒逼中国加快进行卫星互联网建设。当前国际规则中对轨道和频率的主要分配形式为“先申报就可优先使用”,各国亦借卫星互联网建设的契机对空天资源的高地进行抢占。

2018 年我国卫星通信市场规模仅为 600 亿元,占据世界份额为 7.1%。目前我国首张国产卫星移动通信终端入网牌照已发放,完整产业链已被打通,未来大规模组网将受到需求刺激呈现爆发增长。目前我国已披露的卫星发射计划达到 656 颗,按小卫星均价 1200 万美元/颗计算,卫星制造的市场空间将达到 550 亿元。

3、雷达:技术更迭致使新体制雷达用量攀升

雷达:各类先进作战平台的不可缺少的组成部分,实现远程打击、精确打击的必要手段, 是发挥其作战效能的倍增器,亦将处于高速增长阶段。雷达是军工电子领域覆盖范围最广的装备之一,在海空军的信息化中是应用范围最广、战术上最为先导的产品。根据《军用雷达技术在现代战争中的应用》,军用雷达是防天、防空、防海和防陆武器系统和指挥自动化系统的首要视觉传感器,具备全天候以及大空域高数据率的性能,既可作为作战指挥系统来探测战场环境,又可辅助飞机、战舰等作战平台实现远程打击,广泛应用于警戒、引导、武器控制、侦查和航行保障等领域,市场空间巨大,是军工行业的高地之一。

我们认为,我国军用雷达装备随着导弹等装备的技术更迭同样会迎来技术创新需求,相控阵等新体制雷达的需求同样会快速增长。军用雷达是亚光电子的军工电子产品主要的应用领域之一,目前亚光电子的雷达配套设备已覆盖陆、海、空、天多种武器装备,在地基、舰载、机载、弹载等十几种型号上列装,未来随着我国军用雷达市场规模的增长, 亚光电子作为雷达产业链上游供应商的订单也将不断增长

高成长逻辑之二,我国军用微波组件靠前梯队,国防装备信息化市占率有望提升

亚光电子为原国营 970 厂,是国内最大的微波半导体器件、微波电路军工企业之一,与 电科 13 所、55 所并称“两所一厂”。这三家是我国军用微波组件的靠前梯队。

目前亚光电子仅占军用微波电路市场 2.5%份额,市占率有望提升。据国防信息化装备 及军用微波电路的用量测算,目前我国军用微波电路市场规模约 400 亿元左右,亚光电 子市占率仅为 2.5%,排名第三;排名前 2 名的中电科 13、 55 所以解决技术先进性为主, 因此未来军用微波电路未来 10 年按照 30%复合增速计算的话,2030 年将达到 5500 亿 元,如果亚光电子达到 5%的市占率的话,其营收规模将达到 275 亿元,得到显著提升。

另外,我们认为,军工由于国防军费持续投入呈现稳增长特征。而上游军用集成电路业务受益于:国防信息化持续推进,以及自主可控加速国产替代进程,增速将明显高于下游主机 厂。

1)国防信息化与武器装备更新换代持续推进:十*大报告明确提出,“确保到 2020 年基本实现机械化,信息化建设取得重大进展”。《新时代的中国国防》白皮书明确提出“加 大淘汰老旧装备力度,逐步形成以高新技术装备为骨干的武器装备体系”。

2)自主可控加速国产替代进程:美国出口管制强化了自主可控要求,国内军用基础电子元器件国产化率仍有提升空间。从表现来看,2019 年典型的军工电子元器件上市公司军工业务营收增速达到 25.02%, 明显高于典型的军工主机厂增速 8.14%。

除亚光电子的军用芯片业务以外,公司是国内首家游艇制造上市企业,国内复合材料船艇、游艇、特种艇和无人艇规模最大的企业之一,从事智能船艇的设计、研发、生产和销售,产品按用途分为私人游艇、 商务艇和特种艇。

公司是国内规模最大、设计和研发技术水平*高、品种结构最齐全的复合材料船艇企业之一。公司成立以来为总参、总装、广州军区等装备部队和地方驻军提供军用冲锋舟与指挥艇,同时为各地人武部、武警公安、海事、渔政、边防、海关、防汛抢险、海洋等水上执法等部门生产各种规格、特种用途的船艇,并为华为、格力、万达等知名企业提供了游艇游船产品和服务,客户认知度高。

盈利预测

亚光科技:亚光电子是主要利润来源,传统船艇业务受船舶行业周期性低谷因素仍是亏 损。2019年,公司实现营收(22.06亿元, +56.23%),归母净利润(2.80亿元,+83.46%)。其中,军工电子业务(微波电路与组件、半导体器件、安防及专网通信)合计实现营收 (10.86 亿元,占比 49.23%),毛利率 40.75%,毛利占比 81.18%,贡献主要毛利润。我们认为,传统船艇业务会逐步实现减亏,并不构成亚光科技的核心矛盾。

在军工电子领域,公司芯片产品直接受益于导弹、卫星互联网、雷达等行业高 景气发展,同时潜在民用空间巨大,营收规模有望实现快速增长。我们预计未来 5 年复 合增速达到 50%左右。

依托上述三大军用微波电路高速成长的原因,我们预计亚光电子在 2020~2022 年的净利润分别为 4.0、6.0、9.0 亿元,复合增速 50%,甚至整个“十四五” 净利润复合增速或将达到 50%。考虑到船艇业务的亏损以及减亏效应,则预计亚光科技在 2020-2022 年归母净利润分别为 3.44、 6.00、9.00 亿元,对应 EPS 分别为 0.34、0.60、0.89 元,对应 PE 为 44、25、17 倍。我们对比芯片领域上市公司 100 倍左右的估值,对比军工领域的碳纤维新材料公司50-70倍估值,亚光科技的高增长与军用芯片行业竞争力等角度来看,或被低估。

以上就是亚光科技是什么龙头?的详细内容,希望通过阅读小编的文章之后能够有所收获!