皖维高新是国企吗?

皖维高新是国企吗

接下来具体说说

皖维高新,高赔率低估值优质标的

皖维高新经过多年的内功修炼,总体处于一个低技术含量,但是下游产业高附加值的这么一个行业,而且公司通过不断挖掘上下游产业链,形成了一个企业生产内部的闭环,具备较强的抗周期能力,同时公司在高毛利领域和高技术领域迎来了初步的技术突破,是一家低估值,高赔率的标的。

一、上游原料化工生产经营情况

公司主要产品PVA的生产工艺如下:

这个工艺并不复杂,可以说是没什么技术门槛的化工品。

但是这个醋酸乙烯是危化品,而且化工污染比较严重,现在已经基本不批准新增产能了。

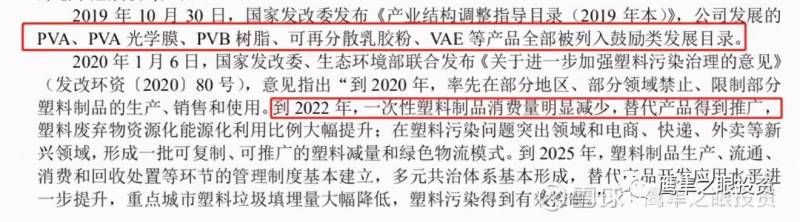

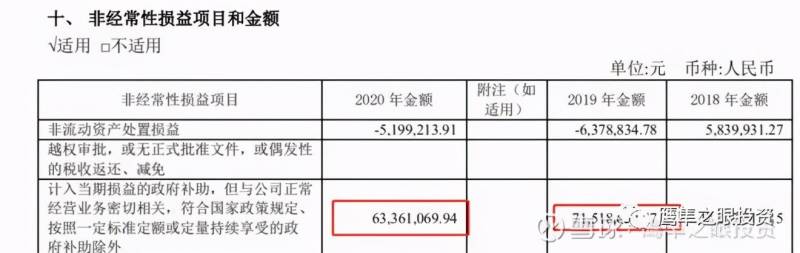

不批准上游产能,但是下游产能国家鼓励,公司获得了大量的补助。

去年六千多万补助,前年7千多万补助。

可降解塑料确实也即将迎来不错的市场。

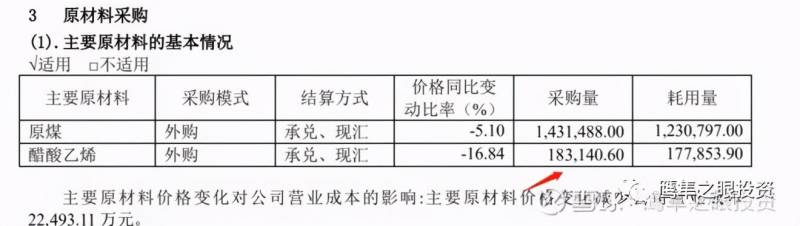

公司关闭了几条落后的醋酸乙烯生产线,同时公司关闭了安徽本部的煤炭-电石-醋酸乙烯的生产线,因为安徽环保及生产成本的原因, 自己生产的醋酸乙烯价格比外面还高出不少。叠加原来装置的老化,管理维护困难,公司予以关闭了。

安徽本部正着手优化PVA生产工艺,将电石乙炔合成醋酸乙烯的装置停运,改由外购醋酸乙烯生产聚乙烯醇,自3月份改变PVA工艺线路以来,安徽本部PVA产品每吨降低成本770元左右。

包括同行,山东的PVA公司产线去年停产,整个行业开工率严重不足,而且环保步步紧逼。

整个行业2020年经营状况极差,从上面事情可以看出,行业去产能进入末端。

公司2020年也外购不少聚乙烯醇,这个应该主要是给安徽本部和广西工厂使用。

内蒙那边因为煤价便宜,而且是新工厂,在产能,成本及效率上应该都没有问题。

2020年外购金额为13.35亿,销售了2.88亿元,公司实际上在灵活调整产能,保证利益最大化。

二、下游产品线情况

公司的下游产品如下,大家仔细看可以看到,公司毛利率其实低的感人。

赚钱的其实就是PVA,水泥和VAE乳液。

那么公司其他产品什么情况呢,我们继续扒一扒。

1.水泥及熟料

毛利率目前是41%,因为去产能的关系,水泥目前涨价的空间并不大,能维持目前净利润已经很不错了,熟料的毛利也并不高,公司去年还处理了一条熟料产线,处理这条线,是因为安徽本部的醋酸乙烯产能退出,外购醋酸乙烯。

2.PVA

这个行业其实已经进入去产能的末端,竞争格局后期都相对比较稳定了。

而今年该产品的售价一路飙升,既是成本端压力,也是去产能结束的表现。

借用暮烟风雨老哥的图片

我私底下联系一个供应商,问相关的情况如下:

散货目前至少两万多,而且还没有货,这个状态可能持续到下半年9月份以后了。

之前我也保守地算了今年这一块的利润如下:

各项成本都在提高,去年实际外销PVA23万吨,均价在1万左右,实际使用煤炭130万吨,均价500元。今年截至现在,煤炭价格750元左右,涨价250元/吨,煤炭预计下半年还要涨价,按照300元算,成本提高3.9亿元。PVA目前1.8万,涨价8千元,PVA具体能够涨到多少,目前不清楚,因为市场上没有货,价格回落估计要等到3季度,也就是说全年均价按照1.7万,保守估计。吨价格上涨0.7万元, 销售额提高16.1亿元。公司全年增收16.1亿元-3.9亿元=12.2亿元。

醋酸乙烯从3月份开始,就没有涨过,醋酸乙烯外购去年是10个亿,增加6亿元算,净收入也增加了12.2-6=6.2亿元。

按照15%所得税,公司至少能够增加净利润5个亿。

3.其他产品

其他产品品类比较多,高强纤维,VAE 乳液,醋酸甲酯之类的,今年的总体价格都是高于去年的,我们今年干脆不计算这部分盈利,作为盈亏平衡。

今年的增量产品光学膜和PVB汽车级树脂,是增量。

汽车级树脂一万吨,去年12月投产,今年按照80%的产率,按照市场的8万块算,我们打个折,几年能卖出去5个亿,净利率20%,利润应该增加一个亿。

还有光学膜,去年亏损,今年产能上来不亏了,按照盈利一千万算,总体也是能够有增量。其他杂七杂八的醋酸的业务收入,加起来按照一个亿计算。

公司今年这一块增量净利润为2个亿。

公司去年经营性净利润为4个亿,有两个亿是国元证券的股份,1.18亿股。今年若是股价涨了,就算到净利润里面。

公司除去国元证券,今年净利润初步预计4个亿+5个亿+2个亿=11亿元。

截至目前为80亿市值,PE为7倍。

三、公司的未来展望

1.估值

除去因为周期影响,PVA涨价的利润5个亿,加上竞争格局改善,平滑周期之后,公司的周期净利润中枢抬高1个亿,也就是企业经营净利润中枢实际上已经做到了7个亿。

按照化工行业15倍估值,公司应该的市值是105个亿。

2.展望 公司涉足的两个行业都是高毛利,一个是汽车级PVB树脂,一个是光学PVA膜。

公司目前还是一个原料化工企业,虽然开拓了不少下游产品,但是下游产品进入的行业均是低附加值行业,在正常生产经营年份,能够维持比较低的净利润率,国企管理层做事还不错,属于比较上进的管理层。

重点在突破PVA膜及汽车树脂,不过以我对两个行业的分析来看,目前全球只有日本东丽能做高端膜,而高端树脂产品,全球也仅仅三四家公司。

我个人觉得,突破这种研发壁垒,是非常艰难的。

公司的人均薪酬大概在10万元,也就是说人均工资在7000元/月,中层管理干部也就是10万出头,这些待遇没法做研发,只能研发外包或者通过其他方式做研发。偏光片和膜业务,目前实验性质,能够承接部分低端产能,个人预计能做三到五个亿,一年能有5000万到1个亿的净利润

而汽车级的树脂应该是比较确定的,公司目前已经做出产品,剩下的就是产品导入。汽车级PVB树脂用量大,价格高,后期可以逐步扩产。这部分远期营业额我觉得做到20亿以上问题不大,净利润4个亿以上。

公司三年内应该就可以完成上面的业绩。

也就是说,三年后公司的净利润可以做到4.5+7亿=11.5亿元,如果其他产品开发,提升明显的话,公司是比较容易做到12亿元以上的,毕竟毛利率这么低。

如果叠加周期的话,公司的净利润在企业经营效益高峰的时候,能做到20亿元以上,PE就非常低了。

而且公司下游产品的矩阵丰富,已经完全脱离周期行业,给的估值就可以给到20倍PE,也就是250-300亿元之间了。

距离现在大概3倍的市值,也就是三年三倍。

目前看,没有什么太大的风险,我觉得公司是完全有能力做到12亿净利润的,而且国企折旧摊销越来越小,公司的经营净现金流其实越来越高。

以上是作者的个人看法,不构成投资建议,请审慎阅读。

鹰隼之眼投资 本公众号致力于挖掘标志性的投资事件,宏观经济形态改变的关键节点,在此基础上寻找具备长期投资价值的优秀标的。135篇原创内容

公众号

关注我公众号,还有更多硬核知识。

皖维高新——细分赛道的隐形冠军

今天找到了一个不错的票,皖维高新,个人结论是:公司质地尚可,业绩增长快,很有潜力

皖维高新是国内PVA行业龙头,是一个细分赛道的隐形冠军,产销量大概30-40%市占率,采用的是电石法生产PVA,公司自己拥有电石产能,产业链较长,成本较低。公司1997年5月份就上市了,是一家国企

市场看好的点并不是PVA,而是其向下延伸产业链,PVA光学基膜、偏光片、光伏PVB膜片等新布局产能。特别是PVA光学基膜基本由国外巨头垄断,国产替代、市场空间较大,是国内唯一国产替代公司。

皖维高新PVB膜片 来源:皖维高新官网

公司业绩增长也比较快,连续4年扣非净利润增长都超过50%,而股价还没怎么大涨,动态PE也才6.8倍,随着今年业绩继续大涨,后期潜力巨大

图片来源:同花顺

今年是周期股大年,很多原材料都是大涨,公司PVA更是价涨量增,等大盘企稳,还会有一波涨幅。

持股逻辑如下:

1. 短期看公司PVA涨价对公司利润的提升;

2. 中期看PVA光学膜达产后进口替代比例,以及偏光片的生产情况;

3. 长期看公司在高新材料PVB树脂技术研发情况。

以上就是皖维高新是国企吗?的详细内容,希望通过阅读小编的文章之后能够有所收获!